Chi tiêu chăm sóc sức khỏe phần lớn sẽ đổ vào kênh bệnh viện

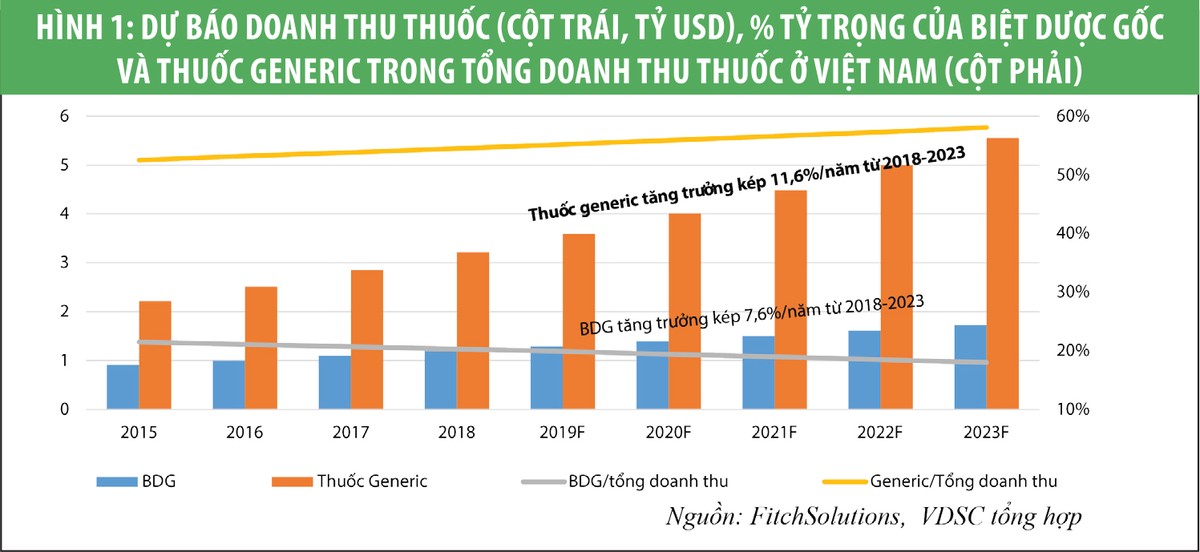

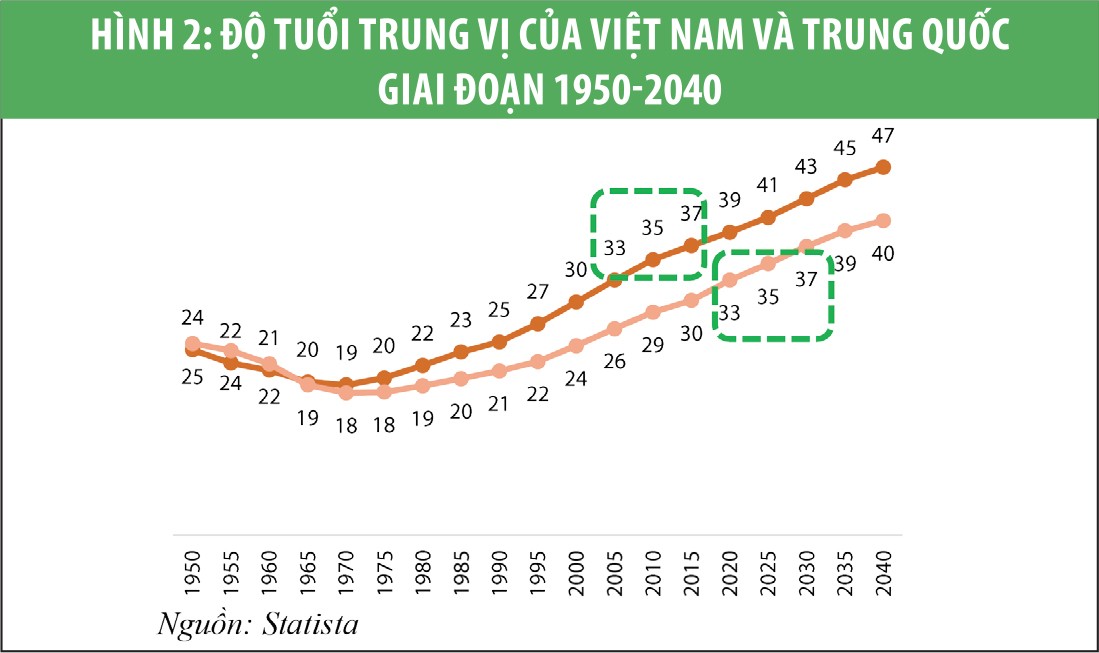

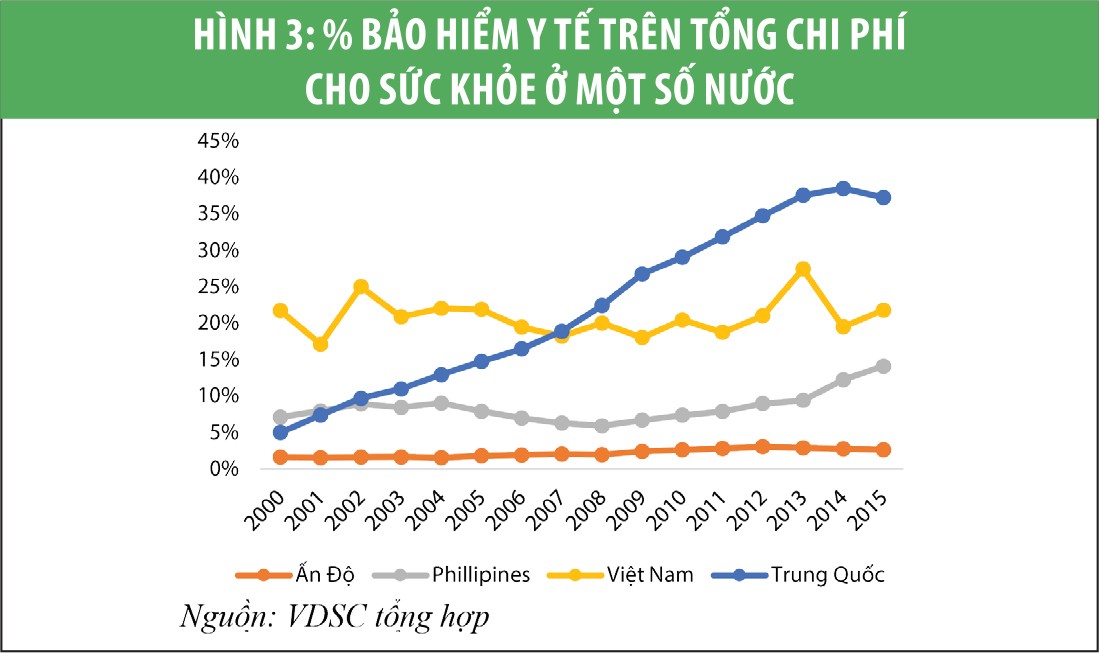

Doanh số của thị trường dược phẩm Việt Nam ước tính khoảng 6,5 tỷ USD (2019), trong đó doanh số trong kênh bệnh viện chiếm khoảng 75%. Thêm vào đó, chúng tôi tin rằng, Chính phủ sẽ phải tăng chi tiêu cho chăm sóc sức khỏe trong những năm tới. Đó là điều đã diễn ra ở Trung Quốc và khả năng cao sẽ lặp lại ở Việt Nam (xem biểu đồ 1, 2 và 3). Điều này đồng nghĩa các công ty dược tập trung bán hàng vào kênh bệnh viện sẽ hưởng lợi nhiều hơn.

Thuốc nội thay thế thuốc ngoại - xu hướng tất yếu

Chi tiêu cho chăm sóc sức khỏe tăng cao chỉ còn là vấn đề thời gian. Điều này đòi hỏi Chính phủ cần kiểm soát chi phí tốt hơn và cũng là để kiểm soát lạm phát. Do đó, giảm chi phí và nâng cao hiệu suất điều trị tại các cơ sở y tế là xu hướng tất yếu.

Một trong những giải pháp đó là khuyến khích các cơ sở y tế sử dụng thuốc nội, thay vì thuốc nhập khẩu thông qua các chính sách mà Chính phủ đã và đang thực hiện. Tiêu biểu là Luật Dược số 105/2016/QH13, với quy định tại Khoản 4, Điều 7, Chương II: Không chào thầu thuốc nhập khi thuốc sản xuất trong nước đáp ứng yêu cầu về điều trị, giá thuốc và khả năng cung cấp.

Mục 4, Điều 27 - Thông tư 15/2019/TT-BYT cũng quy định: Thuốc có tiêu chuẩn EU-GMP và WHO-GMP nằm trong Danh mục thuốc sản xuất trong nước đáp ứng yêu cầu về điều trị, giá thuốc và khả năng cung cấp (kèm theo Thông tư 03/2019/TT-BYT), thì không được phép chào thầu thuốc nhập khẩu cho lần lượt các nhóm 2 và 5.

Cạnh tranh gay gắt từ thuốc ngoại

Hiện nay, năng lực R&D (nghiên cứu và phát triển) của các doanh nghiệp dược nội địa trong nghiên cứu và phát triển các loại thuốc biệt dược gốc mới chỉ dừng ở thuốc generic. Tuy nhiên, ngay cả trong phân khúc này, thuốc nội cũng chỉ mới đáp ứng được khoảng 50% nhu cầu nội địa. Nguyên nhân do hầu hết cơ sở sản xuất trong nước mới có tiêu chuẩn WHO-GMP và chỉ có thể sản xuất thuốc generic chất lượng trung bình - thấp.

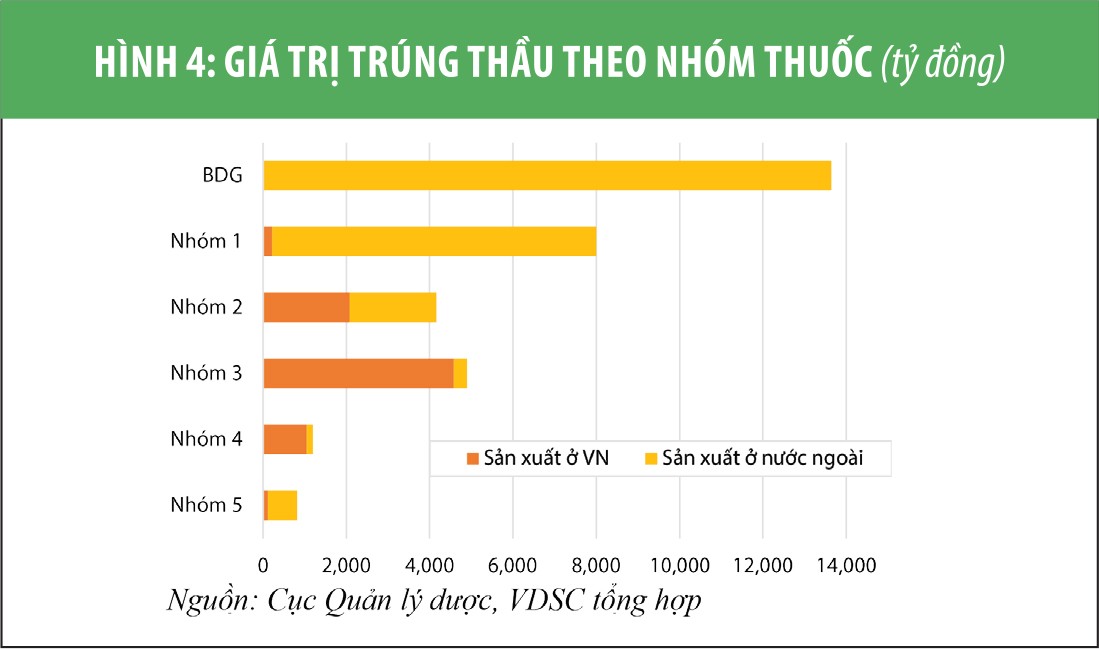

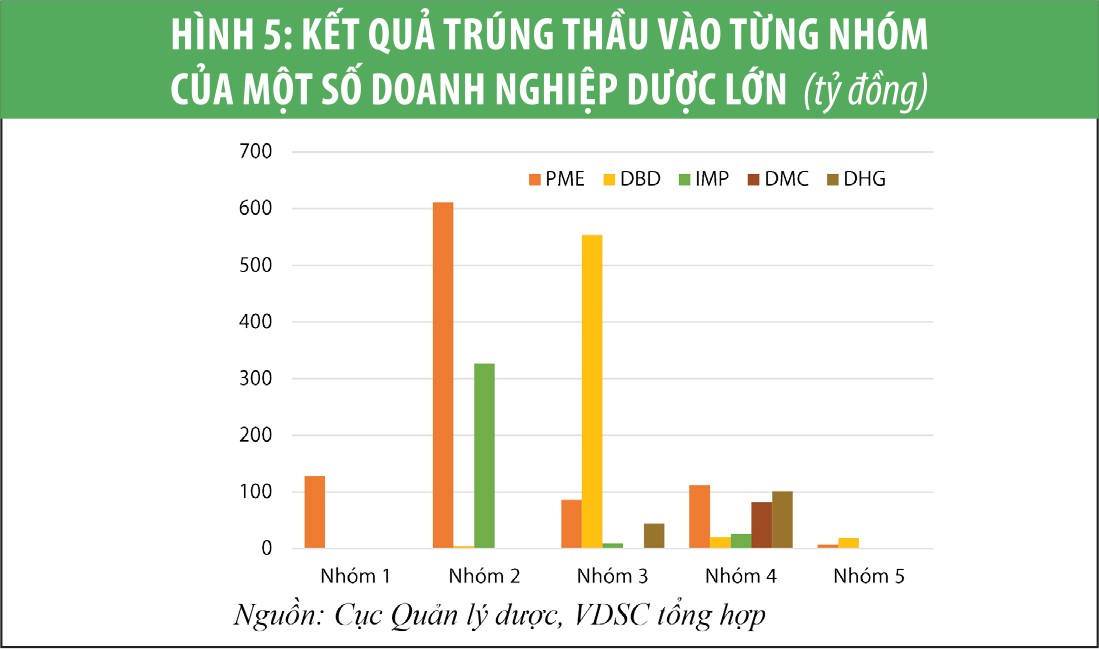

Trong khi đó, thuốc generic chất lượng cao (có thể đấu thầu vào nhóm 1, 2 kênh bệnh viện) yêu cầu cơ sở sản xuất phải có tiêu chuẩn EU-GMP hay PIC/S-GMP - hiện toàn quốc mới có 17 cơ sở sản xuất có 1 trong 2 tiêu chuẩn này, bên cạnh 222 cơ sở tiêu chuẩn WHO-GMP. Trong số các doanh nghiệp dược niêm yết, chỉ Pymepharco (PME) và Imexpharm (IMP) là có khả năng đấu thầu vào nhóm 1 và 2 do có các nhà máy tiêu chuẩn EU-GMP (xem biểu đồ 4 và 5).

Trong khi đó, thuốc nội phân khúc giá rẻ tại kênh OTC cũng chịu sự cạnh tranh gay gắt từ thuốc Ấn Độ và Trung Quốc. Ngoài lợi thế về quy mô và tự chủ được nguồn nguyên liệu tá dược, thuốc ngoại giá rẻ (nhất là từ Ấn Độ) chưa được kiểm soát chặt chẽ về chất lượng, dẫn đến mức giá rất rẻ của các loại thuốc này, từ đó gây khó khăn cho các doanh nghiệp nội sản xuất thuốc có tiêu chuẩn. Mặt khác, mặt bằng thu nhập và nhận thức về sức khỏe của người dân còn hạn chế, nên thuốc giá rẻ chất lượng thấp vẫn được ưa chuộng trong một bộ phận không nhỏ người tiêu dùng.

Phụ thuộc vào nguyên liệu nhập khẩu

Ngành dược trong nước vẫn chưa tự chủ được khâu nguyên liệu đầu vào, với hơn 90% nguyên liệu thuốc được nhập khẩu từ nước ngoài, trong đó khoảng một nửa từ Trung Quốc. Ngoài rủi ro biến động tỷ giá, giá nguyên liệu dược từ Trung Quốc đã tăng vọt trong 2 năm qua bởi nước này đóng cửa một loạt nhà máy do vi phạm tiêu chuẩn về môi trường. Điều này tác động tiêu cực lên biên lợi nhuận của hầu hết công ty dược bởi thuốc là hàng hóa đặc biệt, chịu sự kiểm soát về giá của Nhà nước và tình hình cạnh tranh gay gắt trong ngành, khiến việc chuyển chi phí sang người tiêu dùng là hầu như không thể.

Miếng bánh tăng trưởng không dành cho tất cả

Trong khi đấu thầu tập trung quốc gia giúp giảm giá thuốc và hạn chế tiêu cực, hình thức này sẽ khiến các doanh nghiệp nhỏ lẻ không có lợi thế về quy mô dần bị loại khỏi cuộc chơi. Các công ty muốn tồn tại phải chọn lựa giữa cắt giảm chi phí để giảm giá thành, hoặc nâng cao tiêu chuẩn sản xuất để tiến lên phân khúc cao hơn, nơi thuốc nội có lợi thế về giá so với thuốc ngoại nhờ chi phí lao động rẻ của Việt Nam, cũng như chi phí đầu tư/vận hành nhà máy thấp hơn các nước phát triển.

Tuy nhiên, với vốn đầu tư cho một nhà máy tiêu chuẩn EU-GMP hay PIC/S-GMP có thể lên đến hàng trăm tỷ đồng và cần từ 3 - 4 năm cho toàn bộ công đoạn xây dựng và xét duyệt, đây rõ ràng chỉ là cuộc chơi của các doanh nghiệp lớn.

Số các công ty quy mô nhỏ còn lại không đủ năng lực tài chính và con người để nâng cấp hệ thống sản xuất lên tiêu chuẩn cao hơn sẽ đứng trước các lựa chọn: Thứ nhất, xác định lại thế mạnh nội tại của doanh nghiệp và tập trung nguồn lực vào lĩnh vực có thế mạnh, có thể là năng lực phân phối tại địa phương, hoặc năng lực sản xuất một số dòng dược phẩm trong phân khúc ngách; thứ hai, sáp nhập với các công ty dược cùng quy mô có thế mạnh khác biệt để tạo nên giá trị cộng hưởng, đồng thời cắt giảm chi phí; thứ ba, tìm kiếm nhà đầu tư chiến lược nước ngoài (thường đi kèm với việc chuyển nhượng hoặc cam kết chuyển nhượng cổ phần chi phối cho đối tác); thứ tư, trở thành nhà gia công cho các công ty dược phẩm quốc tế lớn.

Thị trường dược phẩm Việt Nam có nhiều tiềm năng, đến từ đặc điểm dân số, thu nhập và chính sách ưu tiên của Chính phủ. Tuy nhiên, như bất kỳ sự phát triển của các ngành/lĩnh vực khác trên thị trường, sau giai đoạn tự phát, manh mún sẽ là giai đoạn cạnh tranh và chọn lọc. Mục tiêu cuối cùng là người tiêu dùng được sử dụng sản phẩm có tiêu chuẩn chất lượng rõ ràng và chi phí hợp lý.

* Tổng hợp kết quả trúng thầu năm 2019 theo báo cáo của các cơ sở khám bệnh, chữa bệnh đên ngày 27/8/2019

Xu thế hợp tác giữa các công ty dược quốc tế và Việt Nam đang diễn ra và dự kiến sẽ còn duy trì trong thời gian tới. Với sự non trẻ của ngành, các doanh nghiệp dược Việt Nam mong muốn tìm được một đối tác ngoại có thể chuyển giao công nghệ sản xuất và giải quyết bài toán đầu ra thông qua xuất khẩu thuốc, thì ngược lại, các tập đoàn dược nước ngoài bị hấp dẫn bởi lợi thế về giá thành sản xuất và thị trường nội địa nhiều tiềm năng của Việt Nam.

Sau các thương vụ điển hình như Dược Hậu Giang với Taisho (Nhật), Mekophar với Nipro (Nhật), Pymepharco với Stada (Đức) hay Domesco với Abbott (Mỹ), làn sóng đầu tư vào ngành dược tại Việt Nam sẽ chưa dừng lại.

Thuốc tân dược (thuốc Tây) được chia làm 2 loại: Thuốc biệt dược gốc (BDG) và thuốc generic. Thuốc BDG là các loại thuốc mới được phát minh, cần thời gian nghiên cứu lâu dài (từ 10 đến 15 năm) và chi phí/trình độ nghiên cứu rất cao do đó cũng có giá trị cao nhất. Hiện nay hầu hết thuốc BDG được phát triển từ một số tập đoàn dược phẩm lớn ở Mỹ, Châu Âu và Nhật Bản. Trong khi đó thuốc generic là thuốc được phát triển để thay thế BDG khi bằng phát minh của BDG hết hạn và thường có giá rẻ hơn nhiều so với BDG. Định hướng của chính phủ Việt Nam là thay thế dần BDG bằng thuốc generic nội địa. Xu thế này là có lợi đối với ngành dược nội địa, vốn chỉ sản xuất thuốc generic.