Ảnh Shutterstock.

Ảnh Shutterstock.

Mối lo lắng về khả năng trả nợ tại các nền kinh tế đang phát triển không phải câu chuyện mới. Nhưng trong bối cảnh đại dịch, biến động giá dầu hợp lực giáng đòn xuống nền kinh tế, một số quốc gia ở vị thế tài chính yếu hơn đối diện rủi ro vỡ nợ gia tăng.

Ít nhất 102 quốc gia đã đề nghị các khoản vay tại Quỹ Tiền tệ Quốc tế (IMF), trong khi Viện Nghiên cứu tài chính quốc tế (IIF) đang điều phối nhiều cuộc thảo luận nhằm giảm nhẹ áp lực trả nợ cho các quốc gia nghèo nhất.

Các nền kinh tế mới nổi đang sở hữu khối nợ hơn 8.400 tỷ USD bằng các loại ngoại tệ, tương đương 30% GDP của khu vực này.

Trong đó, ít nhất 730 tỷ USD nợ sẽ đến hạn trong năm nay. Điều này làm dấy lên lo ngại tình trạng vỡ nợ gia tăng, nhất là khi đồng tiền của các nền kinh tế mới nổi đang yếu đi so với USD, quỹ dự trữ ngoại hối chịu hao tổn vì tình hình kinh tế xuống dốc, tăng trưởng kinh tế chậm lại trên toàn cầu, kết hợp cùng gánh nặng chăm sóc y tế thời đại dịch và giá dầu thấp.

Một số quốc gia như Argentina, Lebanon và Venezuela phần nào đã quen với bối cảnh khủng hoảng từ trước khi đại dịch Covid-19 diễn ra, tuy nhiên, đại dịch đã khiến ít nhất 15 quốc gia khác bước vào con đường này.

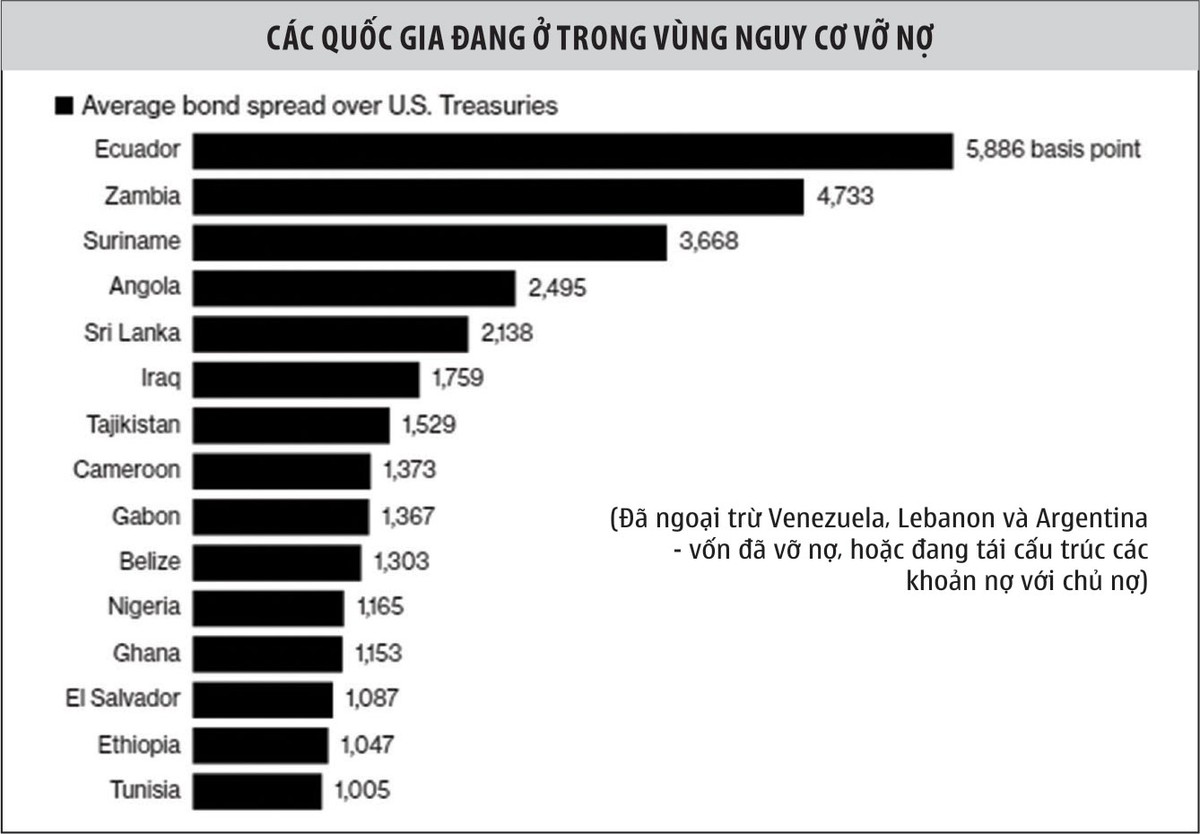

Trong khi Ecuador vừa đạt được thỏa thuận hỗ trợ tạm thời từ các chủ nợ trái phiếu thì một số quốc gia khác, bao gồm Zambia, Suriname và Angola chứng kiến lãi suất trái phiếu bằng đồng USD vượt quá 1.000 điểm cơ bản so với trái phiếu Mỹ - ngưỡng được xem là tài sản ở trạng thái có nguy cơ vỡ nợ cao.

Hiện tại, lãnh đạo của nhóm G20 đã đồng ý cung cấp các gói hỗ trợ gia hạn nợ tạm thời cho các quốc gia nghèo nhất, đa phần tại châu Phi, với sự bảo trợ từ IMF.

Trong khi đó, IIF, tổ chức có sự góp mặt của các ngân hàng và tổ chức tài chính lớn nhất thế giới đưa ra nhiều sáng kiến về tái cơ cấu nợ.

Các kế hoạch này sẽ giúp những quốc gia như Campuchia và Myanmar được hưởng lợi, đồng thời được thiết kế để sớm giải phóng các quỹ cần thiết nhằm đối phó với đại dịch. Tuy nhiên, chỉ khoảng 73 quốc gia có thể tiếp cận với các chương trình này.

Bên cạnh sự hỗ trợ từ IIF và các quốc gia phát triển, một nhiệm vụ khác mà các nền kinh tế mới nổi cần thực hiện là đàm phán nợ với chủ nợ là các nhà đầu tư cá nhân/tổ chức kinh tế.

Trong thông điệp mà IIF gửi tới IMF, Ngân hàng Thế giới (WB) và Paris Club, nhiều khả năng các quy định pháp lý và tài chính có thể buộc các nhà đầu tư phải khước từ quyền nhận thanh toán nợ trong một số trường hợp, nhưng câu chuyện này sẽ tốn nhiều thời gian và công sức.

“Các chủ nợ là tổ chức tài chính, quỹ đầu tư, nhà quản lý tài sản chịu ràng buộc bởi các hợp đồng với khách hàng của mình, những người đã bỏ vốn ra. Những nghĩa vụ được quy định chặt chẽ này thường rất phức tạp. Tương tự, nhiều nền kinh tế đi vay mượn tại thị trường nước ngoài bằng các loại tài sản nợ đặc biệt, ở những vị thế riêng có. Vì vậy, cần những cách tiếp cận hiệu quả riêng cho mỗi trường hợp”, IIF đánh giá.

Paris Club là nhóm không chính thức 19 quốc gia chủ nợ, là những nước giàu có bậc nhất chuyên cung cấp các dịch vụ tài chính như cho vay tái thiết đất nước, nợ ân hạn… Con nợ của Paris Club thường là những nước được IMF chỉ định (gần như bảo lãnh).