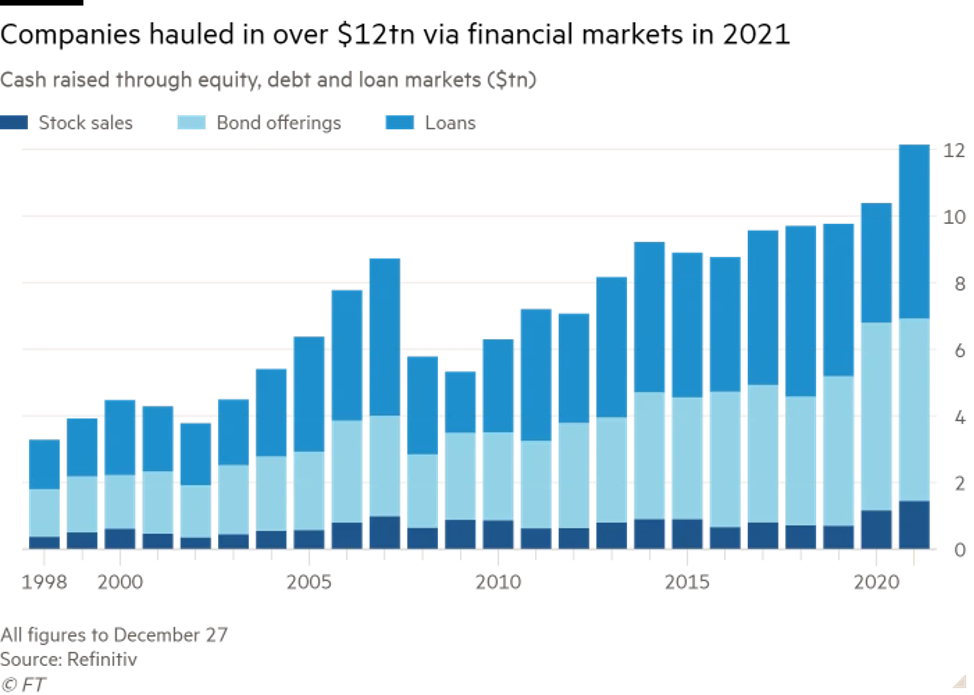

Tốc độ huy động vốn mạnh mẽ đã nhấn mạnh điều kiện tài chính dễ dàng ở nhiều nơi trên thế giới, đặc biệt là Mỹ khi huy động được hơn 5 nghìn tỷ USD trong năm nay.

Chris Blum, Trưởng bộ phận cho vay của Ngân hàng BNP Paribas cho biết: “Đó là một năm thực sự bom tấn. Chúng tôi dự đoán xu hướng này sẽ tiếp tục vào năm sau”.

Các khoản tiền mặt khổng lồ đã tăng lên khi các công ty như nhà sản xuất xe điện Rivian và công ty thương mại điện tử Hàn Quốc Coupang được niêm yết trên sàn chứng khoán.

Hàng chục khoản vay 10 và 11 con số đã được ký kết, bao gồm cả khoản vay để tài trợ cho việc sáp nhập của Discovery với đơn vị AT&T của WarnerMedia và nhà điều hành đường sắt vận chuyển hàng hóa Canada Pacific mua lại Kansas City Southern. Và các nhà đầu tư trên thị trường trái phiếu doanh nghiệp trị giá 10 nghìn tỷ USD đã ký kết rất nhiều thương vụ phát hành trong năm nay.

|

Các công ty huy động vốn cao kỷ lục thông qua các kênh phát hành |

Các chương trình mua trái phiếu ồ ạt do các ngân hàng trung ương bao gồm Cục Dự trữ Liên bang (Fed) và Ngân hàng Trung ương Châu Âu (ECB) tung ra trong thời kỳ đại dịch bùng phát đã giúp đẩy chi phí đi vay xuống mức thấp nhất trong lịch sử. Cùng với lượng tiền mặt khổng lồ hoạt động thông qua hệ thống tài chính, môi trường cực kỳ thuận lợi đã giúp các công ty tiếp cận các nhà đầu tư và người cho vay mới.

Kevin Foley, Giám đốc điều hành JPMorgan Chase phụ trách bảo lãnh phát hành cho biết: “Cho dù mức định giá có được nâng cao hay không, thì thực tế là tính thanh khoản trong hệ thống cao và thị trường M&A vẫn rất sôi động”.

Hoạt động phát hành cổ phiếu trên toàn cầu đã vượt qua mức cao kỷ lục vào năm 2020, nhờ vào khối lượng phát hành lần đầu ra công chúng tăng vọt ở mọi thị trường lớn. Tổng phát hành cổ phiếu đạt 1,44 tỷ USD trong năm nay, tăng 24% so với cùng kỳ năm ngoái.

Đặc biệt, ở Mỹ, khối lượng IPO gần như tăng gấp đôi so với năm 2020 với sự ra mắt của các công ty như nhà sản xuất chip GlobalFoundries, ứng dụng hẹn hò Bumble và Nubank, tập đoàn công nghệ tài chính Brazil mà Warren Buffett và Tencent là nhà đầu tư.

Jim Cooney, người đứng đầu thị trường vốn cổ phần khu vực châu Mỹ tại Bank of America cho biết: “Chúng tôi không chỉ phá kỷ lục mà là theo đuổi các kỷ lục”.

Tuy nhiên, mặc dù có khối lượng giao dịch lớn và tăng trưởng vững chắc trên thị trường chứng khoán, nhiều công ty mới nổi hoạt động kém bất thường sau khi niêm yết. Chỉ số Renaissance IPO theo dõi hiệu suất của các công ty niêm yết mới gần đây tại Mỹ đã giảm 8% trong năm nay, hiệu suất kém nhất so với S&P 500 kể từ khi ra mắt vào năm 2009.

Lần đầu tiên, các công ty mua lại với mục đích đặc biệt (SPAC) ở Mỹ huy động được nhiều tiền hơn là thông qua các đợt IPO truyền thống. Tuy nhiên, việc phát hành đã chậm lại sau quý I/2021 bội thu nhưng đã xuất hiện trở lại trên thị trường trong những tháng cuối năm, thu về tổng cộng hơn 152 tỷ USD trong năm nay.

Brad Miller, đồng giám đốc thị trường vốn cổ phần châu Mỹ tại UBS cho biết, thị trường SPAC “không có gì là bất thường”. Ông cho biết, kết quả là hiện nay có “rất nhiều công ty đang tìm kiếm cơ hội M&A”.

Theo Dealogic, có hơn 550 SPAC hiện đang tìm kiếm mục tiêu và gần 200 SPAC có thời hạn để tìm một mục tiêu là trước cuối năm 2022. Thành công hay thất bại trong việc tìm kiếm các công ty mục tiêu sẽ giúp xác định xem hiện tượng SPAC có tồn tại tiếp tục hay không hay chúng sẽ biến mất và trở thành thị trường ngách như giai đoạn mà SPAC đã từng xuất hiện trước năm 2020.