Kênh bancasurance phát triển nhanh chóng từ năm 2017, khi các ngân hàng thương mại bắt đầu tận dụng mạng lưới khách hàng rộng lớn của mình để bán chéo sản phẩm bảo hiểm. Số liệu cho thấy, doanh số bán hàng từ bancassurance luôn tăng trưởng ở mức hai con số trong giai đoạn 2017 - 2022 trước khi sụt giảm trong năm 2023.

Nguồn lợi nhuận lợi kèm theo các KPI khổng lồ được áp lên nhân viên khiến xã hội dần đặt câu hỏi về ý nghĩa thực sự của sản phẩm bảo hiểm nhân thọ được phân phối qua kênh ngân hàng và rằng, liệu có nên cho các ngân hàng bán bảo hiểm nhân thọ hay không.

|

Ông Lê Hoài Ân, CFA, Founder IFFS, chuyên gia đào tạo và tư vấn hoạt động ngân hàng |

“Bắt bệnh” kênh bancassurance

Bancasurance không còn là khái niệm mới mẻ, mà là một phần không thể thiếu trong hệ thống tài chính toàn cầu. Ngân hàng sở hữu mạng lưới khách hàng rộng khắp, nắm được các số liệu về các giao dịch tài chính của các cá nhân, hoàn toàn có thể đánh giá năng lực và nhu cầu tài chính của các khách hàng, nên có lợi thế hơn hẳn các công ty bảo hiểm hay các công ty quản lý quỹ trong quá trình tư vấn sản phẩm bảo hiểm.

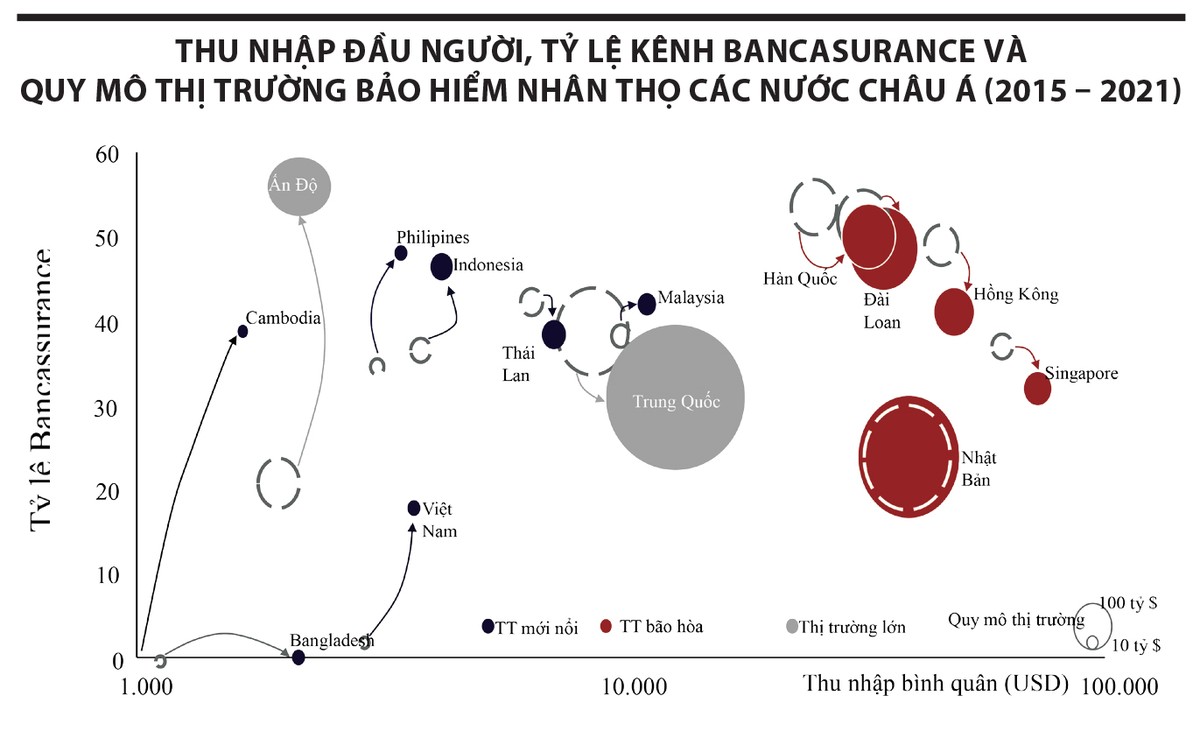

Tại Việt Nam, tỷ lệ đóng góp của kênh bancassurance trong tổng doanh thu phí bảo hiểm hiện vào khoảng 20%, vẫn thấp hơn rất nhiều so với các nước trong khu vực, vốn dao động trong khoảng 30 - 45%. Nói như vậy để thấy rằng, bancassurance nếu có sai thì sai trong quá trình triển khai, chứ bản chất của sản phẩm là không sai.

Điều bất hợp lý trong triển khai bancassurance ở Việt Nam chính là việc ngân hàng chưa chuẩn bị một hệ thống hạ tầng sẵn sàng. Khác với các sản phẩm truyền thống của ngân hàng, sản phẩm bảo hiểm cần một sự tư vấn để đánh giá thấu đáo mức độ phù hợp với khách hàng. Do đó, việc thấu hiểu khách hàng và năng lực chuyên môn của nhân sự đóng vai trò rất quan trọng với chất lượng sản phẩm, dịch vụ bảo hiểm.

Đó là chưa kể đến việc khi cung cấp sản phẩm bảo hiểm nhân thọ thì nhân viên phải theo cùng khách hàng trong suốt vòng đời sản phẩm để hỗ trợ giải quyết các truy đòi bồi thường của khách hàng. Người tư vấn thiết kế sản phẩm ban đầu cho khách hàng cũng nên là người hỗ trợ dịch vụ trong suốt vòng đời, với mức độ chuyên môn hóa cao để có thể đảm bảo hỗ trợ và duy trì trải nghiệm tốt nhất cho khách hàng

Nhân sự cung cấp sản phẩm bảo hiểm nhân thọ của ngân hàng chủ yếu vẫn là các nhân viên ngân hàng đang thực hiện nghiệp vụ huy động vốn và cho vay. Họ thường được đào tạo sơ qua về sản phẩm, hơn là được đào tạo để trở thành một tư vấn viên bảo hiểm chuyên nghiệp (tư vấn các giải pháp tài chính phù hợp cho khách hàng).

Chính việc đào tạo một cách sơ sài cùng với những áp lực chỉ tiêu lớn đã khiến cho nhiều cán bộ ngân hàng chỉ chăm chăm vào việc bán sản phẩm, thay vì tư vấn, thiết kế các giải pháp tài chính cho khách hàng. Hệ thống hạ tầng CRM của ngân hàng còn nhiều hạn chế khiến các dữ liệu không đủ để hỗ trợ nhân viên ngân hàng trong việc đánh giá mức độ phù hợp của các tệp khách hàng đang có, thay vào đó chỉ tập trung vào việc khai thác các khách hàng vay mới để bán kèm.

|

Bên cạnh đó, hệ thống hạ tầng của ngân hàng và các công ty bảo hiểm liên kết cũng chưa được tích hợp một cách hiệu quả, mà còn nhiều chồng chéo, qua đó ảnh hưởng đến trải nghiệm của khách hàng đối với kênh bancassurance.

Thông tư 67 “đánh thẳng” vào trọng tâm vấn đề

Thông tư 67/2023/TT-NHNN của Ngân hàng Nhà nước, được ban hành vào cuối tháng 11/2023, không chỉ nhấn mạnh việc cấm bán kèm sản phẩm bảo hiểm nhân thọ với các sản phẩm tín dụng, mà còn đặt ra yêu cầu cụ thể về hạ tầng ngân hàng và nguồn lực con người mà các ngân hàng cần chuẩn bị khi phân phối các sản phẩm bảo hiểm nhân thọ.

Xây dựng một hệ thống hạ tầng hoàn chỉnh cho bancasurance là yếu tố then chốt để nâng cao khả năng am hiểu và tư vấn đầy đủ cho khách hàng. Việc này không chỉ đòi hỏi sự đầu tư mạnh mẽ vào công nghệ thông tin và quản lý dữ liệu của các nhà băng, mà còn cần có sự thấu hiểu sâu sắc về sản phẩm bảo hiểm. Một hệ thống hạ tầng hiện đại giúp cải thiện đáng kể khả năng phân tích và đề xuất các giải pháp tài chính phù hợp với nhu cầu cụ thể của mỗi khách hàng. Sự đầu tư này không chỉ thể hiện cam kết trong việc cung cấp dịch vụ chất lượng mà còn là yếu tố quyết định để tạo lập lợi thế cạnh tranh trong thị trường bancasurance ngày càng khốc liệt.

|

Chuẩn hóa trình độ của nhân sự hoạt động trong lĩnh vực bancasurance là bước quan trọng để xây dựng một đội ngũ bán hàng chuyên nghiệp, có khả năng cung cấp các giải pháp bảo hiểm phù hợp với nhu cầu thực sự của khách hàng. Thông tư 67/2023/TT-NHNN đã quy định rõ ràng về việc lực lượng bán bảo hiểm cần được đào tạo đặc biệt và hoạt động độc lập so với lực lượng bán các sản phẩm truyền thống của ngân hàng. Điều này giúp đảm bảo tính chuyên nghiệp và tránh xung đột lợi ích, từ đó nâng cao chất lượng tư vấn và sự hài lòng của khách hàng. Hoạt động bán sản phẩm bảo hiểm, đặc biệt là các sản phẩm bảo hiểm liên kết đầu tư cần phải được sự đánh giá và tư vấn kỹ lưỡng từ các tư vấn viên để đảm bảo sản phẩm phù hợp với khách hàng, để khách hàng có thể đi trọn vẹn hợp đồng bảo hiểm.

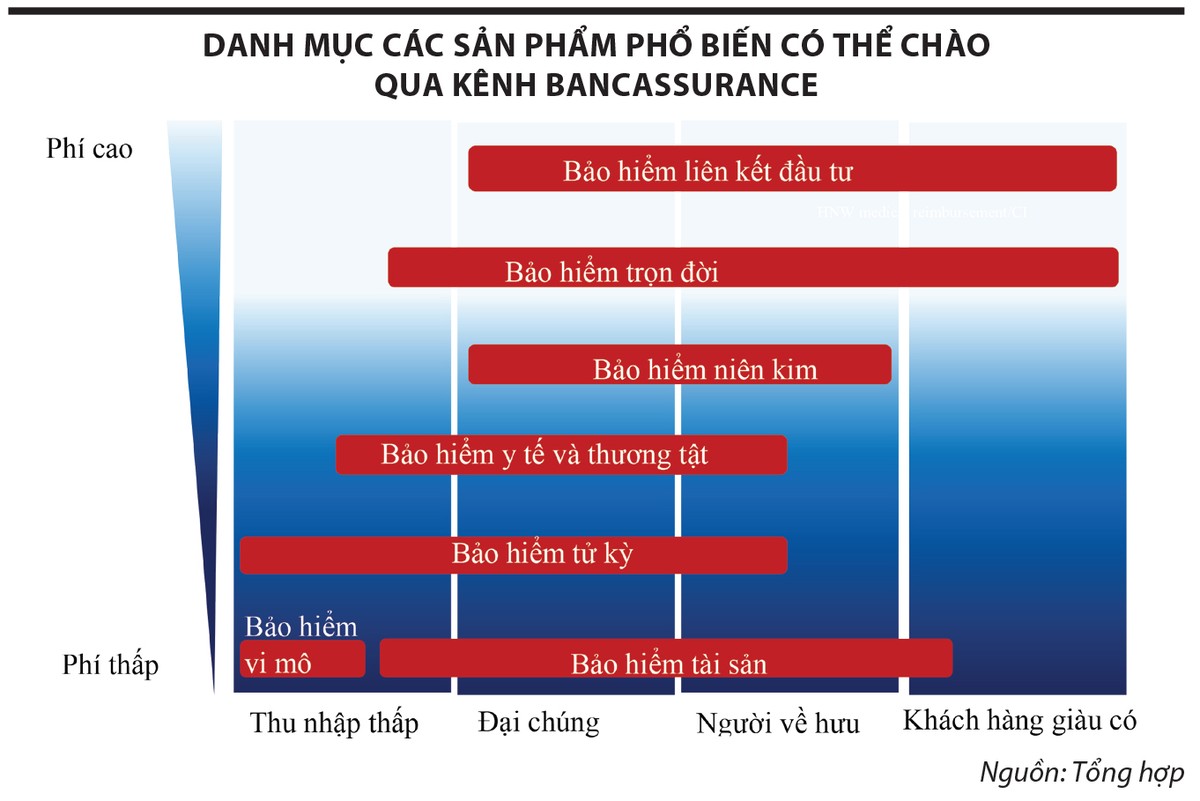

Trên lý thuyết, bancassurance hoạt động trong cả hai phân khúc là bảo hiểm phi nhân thọ và bảo hiểm nhân thọ. Các loại bảo hiểm nhân thọ có thể kể đến bao gồm: bảo hiểm suốt đời, bảo hiểm cho một kỳ hạn nhất định, bảo hiểm rủi ro tử vong, bảo hiểm hỗn hợp và bảo hiểm liên kết với đầu tư. Trong khi đó, bảo hiểm phi nhân thọ bảo vệ khách hàng khỏi các rủi ro liên quan đến tài sản, trách nhiệm dân sự và các loại rủi ro khác không liên quan đến sức khỏe hoặc sự sống của con người. Phân khúc này bao gồm bảo hiểm tài sản, bảo hiểm thiệt hại, bảo hiểm tín dụng và các rủi ro tài chính…

Tuy nhiên, trên thực tế, bancassurance thường tập trung phát triển mạnh mẽ hơn trong lĩnh vực bảo hiểm nhân thọ, vốn mang lại mức phí cao hơn cho ngân hàng, đặc biệt là với các hợp đồng phân phối độc quyền. Sản phẩm bảo hiểm được cung cấp từ nhân viên ngân hàng nên đáp ứng nhu cầu bảo vệ tài chính đa dạng của khách hàng, hơn là chỉ đơn thuần tìm kiếm mức hoa hồng cao từ việc phân phối. Khi đó, vai trò tư vấn và hoạch định tài chính của nhân viên ngân hàng sẽ được trả về đúng vị trí, phát huy được điểm mạnh thực sự của hoạt động bancassurance.

Minh bạch hóa thị trường bảo hiểm nhân thọ là một quá trình tương tự như những gì đã diễn ra với thị trường bán chéo sản phẩm trái phiếu doanh nghiệp. Những gì diễn ra ở hai thị trường này cho thấy việc phát triển các sản phẩm tài chính cần có sự hỗ trợ của các hệ thống hạ tầng phù hợp, trong đó sự quản lý chặt chẽ về năng lực và đạo đức của người hành nghề đóng vai trò quan trọng cho việc phát triển bền vững của thị trường.