Giao dịch bắc cầu vì mục tiêu vốn và “né” quy định pháp lý

Từ khi chuẩn bị lên niêm yết tới nay, Yeah1 đã gây bất ngờ cho thị trường khi hàng loạt thương vụ giao dịch xuất hiện: Cổ đông lớn bán ra ngay trước khi niêm yết, nhà đầu tư ngoại mua vào 7,82 triệu cổ phiếu với mức giá 300.000 đồng/cổ phiếu và dự kiến phát hành cho chính Chủ tịch Hội đồng quản trị - ông Nguyễn Ảnh Nhượng Tống 3,91 triệu cổ phiếu với giá 300.000 đồng/cổ phiếu.

Lý giải về những giao dịch này, ông Tống cho biết, đây là kết quả của việc đàm phán với nhà đầu tư và từ tư vấn của Công ty Chứng khoán TP.HCM (HSC). Theo đó, các nhà đầu tư đồng ý mua cổ phiếu YEG của Yeah1 với điều kiện sau IPO, cổ phiếu được tự do giao dịch và cổ đông nội bộ phải mua lượng cổ phiếu phát hành mới của Công ty bằng 1/2 giá trị giao dịch.

“DFJ VinaCapital đang là cổ đông nội bộ của YEG nên khi niêm yết, DFJ VinaCapital không thể chuyển nhượng cổ phiếu trực tiếp cho nhà đầu tư nước ngoài” (hạn chế chuyển nhượng 6 tháng đầu năm). Do đó, một cấu trúc giao dịch gồm: DFJ VinaCapital bán 7,82 triệu cổ phiếu cho ông Tống, sau đó từ ông Tống bán đi cho 6 cá nhân, rồi từ 6 cá nhân này chuyển cho 33 nhà đầu tư ngoại.

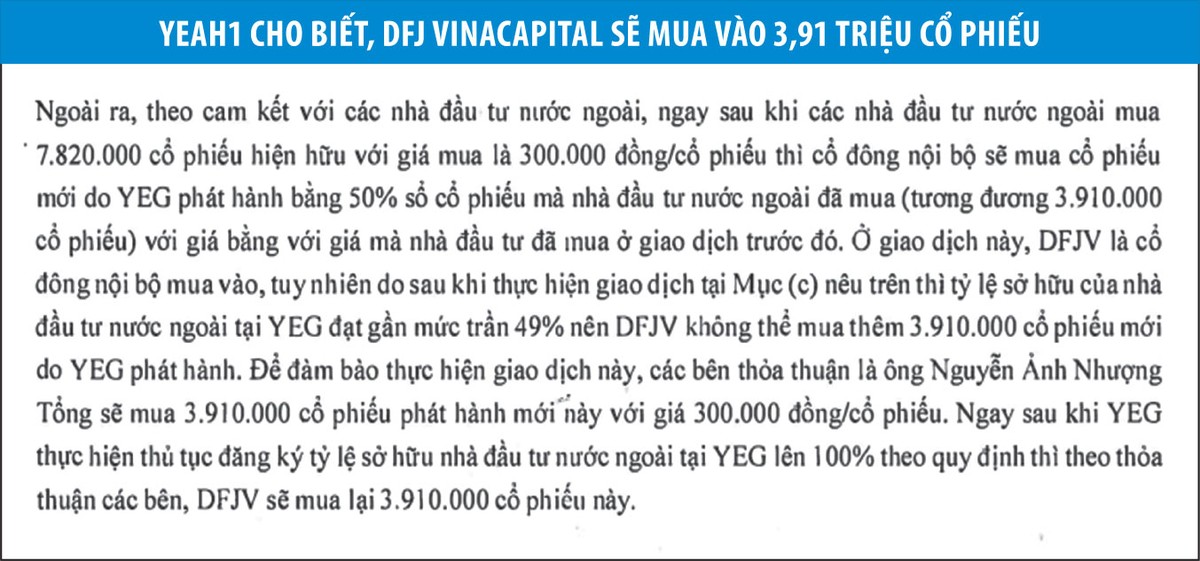

Về giao dịch bán ra 3,91 triệu cổ phiếu của cá nhân ông Tống trước niêm yết và mua vào 3,91 triệu cổ phiếu sau niêm yết thông qua phát hành riêng lẻ với giá 300.000 đồng/cổ phiếu, Yeah1 cho biết, điều này xuất phát từ việc cá nhân ông Tống cũng là cổ đông nội bộ, nên bị hạn chế chuyển nhượng sau niêm yết và nhà đầu tư nước ngoài chạm trần “room” 49%, nên DFJ VinaCapital sẽ mua lại cổ phiếu từ ông Tống thông qua ông Hồ Ngọc Tấn khi Yeah1 nâng room lên 100%.

Như vậy, bản chất các giao dịch này - như giải trình - được hiểu rằng, DFJ VinaCapital bán ra 7,82 triệu cổ phiếu cho nhà đầu tư ngoại giá 300.000 đồng/cổ phiếu; ông Tống chuyển nhượng 3,91 triệu cổ phiếu YEG qua trung gian (là ông Tấn) để từ trung gian sẽ bán lại cho DFJ VinaCapital và sẽ mua lại 3,91 triệu cổ phiếu qua phát hành riêng lẻ. Yeah1 sẽ thu được gần 1.200 tỷ đồng từ thương vụ này.

Bỏ qua vấn đề “lách luật” về quy định hạn chế chuyển nhượng, một vấn đề được thị trường quan tâm là việc DFJ VinaCapital có quay trở lại mua 3,91 triệu cổ phiếu Yeah1?

Trả lời phỏng vấn của Báo Đầu tư Chứng khoán đầu tháng 7/2018 về kế hoạch gia tăng đầu tư vào Yeah1, ông Hoàng Đức Trung, Giám đốc đầu tư DFJ VinaCapital cho biết, DFJ VinaCapital “tiếp tục là cổ đông lớn của Yeah1, tương ứng với việc chúng tôi tiếp tục nắm các vị trí trong Hội đồng quản trị của Công ty. Tỷ lệ sở hữu của DFJ VinaCapital được điều chỉnh tương ứng sau khi chia tách cổ phiếu và sẽ không thay đổi”.

Theo nội dung trả lời trên của ông Trung, DFJ VinaCapital sẽ không thay đổi tỷ lệ sở hữu tại Yeah1, mà chỉ thay đổi số lượng cổ phiếu tương ứng tỷ lệ sở hữu do chia tách cổ phiếu. Vậy, thông tin ông Trung nói ra hay thông tin Yeah1 công bố rằng DFJ VinaCapital sẽ mua vào mới là chuẩn xác?

Định giá các doanh nghiệp mục tiêu: Cần cái nhìn chính xác hơn

Bên cạnh câu chuyện giao dịch cổ phiếu, giới đầu tư đặt nhiều câu hỏi với phương án sử dụng vốn từ phát hành riêng lẻ của Yeah1. Cụ thể, Công ty có kế hoạch mua Công ty TNHH Thương mại dịch vụ và quảng cáo truyền thông BlueX thành lập ngày 31/5/2018, có vốn điều lệ 10 tỷ đồng với giá 117,6 tỷ đồng.

Công ty cổ phần Công nghệ và truyền thông AdsBNC thành lập năm 2014, có vốn điều lệ ở thời điểm xin mua là 1 tỷ đồng, hiện tại đã nâng vốn lên 2 tỷ đồng, được Yeah1 chi tổng cộng hơn 60 tỷ đồng để mua thâu tóm. Netlink có vốn điều lệ 20 tỷ đồng, được Yeah1 dự kiến chi xấp xỉ tổng cộng 200 tỷ đồng để mua thâu tóm toàn bộ.

Phía DFJ VinaCapital trong vai trò là một cổ đông lớn tại Yeah1, có đại diện thành viên Hội đồng quản trị cho biết, các mục tiêu đầu tư của Yeah1 “đều được Đại hội đồng cổ đông chấp thuận để thực hiện theo từng giai đoạn cụ thể.

Hầu hết các hoạt động này diễn ra trước khi Yeah1 trở thành công ty đại chúng đều có văn bản ghi nhận. Các dự án của Yeah1 đều được thẩm định kỹ lưỡng với sự tham gia của các chuyên gia trong và ngoài nước, cả trong và ngoài ngành”.

Truyền thông là lĩnh vực mới mẻ, các hoạt động của Yeah1 lại càng mới mẻ với đa số cộng đồng nhà đầu tư. Vì vậy, để thuyết phục nhà đầu tư về tính hợp lý, Yeah1 cần thêm thời gian. Nhưng ít nhất, doanh nghiệp cũng cần nêu ra những căn cứ định giá được tính toán bởi bên độc lập có uy tín. Nhưng đến nay, điều này, Yeah1 vẫn chưa làm được.

Trong khi đó, câu chuyện về sử dụng vốn của Yeah1, theo công bố mới nhất, lại gây suy nghĩ cho người đọc.

Theo nội dung này, Yeah1 sẽ cấp vốn lưu động cho Công ty cổ phần Giải trí Rồng 34,6 tỷ đồng; Công ty cổ phần Giải trí Yeah1 75 tỷ đồng, Công ty cổ phần Phát triển thương hiệu Yeah1 75 tỷ đồng và Công ty cổ phần Tập đoàn Yeah1 50 tỷ đồng.

Năm 2017, Giải trí Rồng có tổng tài sản 35,641 tỷ đồng, doanh thu 27,627 tỷ đồng, lợi nhuận sau thuế 1,304 tỷ đồng. Công ty này thành lập từ năm 2012 và có 20 nhân viên tại ngày 31/12/2017. Như vậy, với kế hoạch bổ sung vốn lưu động lên tới 34,6 tỷ đồng, trong đó riêng chi lương nhân viên 3 tỷ đồng, Giải trí Rồng sẽ phát triển như thế nào trong tương lai khi riêng vốn lưu động bổ sung mới năm 2018 đã lớn hơn cả doanh thu năm 2017?

Tương tự, Công ty Phát triển thương hiệu Yeah1 có doanh thu năm 2017 là 87,766 tỷ đồng, vốn điều lệ thực góp 2,33 đồng, nhưng cũng được bổ sung vốn lưu động gần bằng doanh thu cả năm liền trước. Duy nhất Giải trí Yeah1 trong nhóm này có doanh thu năm 2017 là gần 154 tỷ đồng, vốn lưu động bổ sung dự kiến 75 tỷ đồng là mức bổ sung có tỷ lệ so sánh với doanh thu nhỏ hơn nhiều.

Các doanh nghiệp thuộc Yeah1 vẫn hoạt động bình thường từ trước khi có thương vụ phát hành riêng lẻ. Kế hoạch kinh doanh Yeah1 cho thấy, ngoại trừ mảng mua bán quảng cáo và bản quyền phim truyền hình dự kiến tăng mạnh kết quả kinh doanh năm 2019; mảng kỹ thuật số Youtube tăng mạnh năm 2018; Kỹ thuật số Google (Netlink) tăng mạnh từ năm 2018 trở đi, thì các mảng kinh doanh khác, tương đối ổn định.

Trong đó, theo bản cáo bạch Yeah1, hoạt động kinh doanh này được thực hiện qua công ty con gián tiếp Công ty TNHH Quảng cáo truyền thông TNT (TNT Media) - là đơn vị tiên phong và lớn nhất ở Việt Nam ở mảng đại lý quảng cáo cho các kênh truyền hình và cũng không nằm trong danh mục được bổ sung vốn lưu động.

Lên sàn ngày 26/6/2018 với giá chốt phiên đầu tiên là 300.000 đồng/cổ phiếu. Cuối tuần qua, cổ phiếu YEG còn 228.000 đồng với nhiều nghi vấn xuất phát từ chính những con số mà doanh nghiệp này nêu lên.