Dồn hơn 45% vốn chủ sở hữu vào Netlink

Trong Bản cáo bạch niêm yết, một trong những rủi ro được đề cập đến của Yeah1 là rủi ro hiệu quả kinh doanh không theo kịp tốc độ tăng vốn do Công ty đã phát hành tăng vốn điều lệ thêm 138 tỷ đồng trong năm 2017 (vốn điều lệ đầu năm là 100 tỷ đồng).

Số tiền thu được từ đợt phát hành chủ yếu được dùng để mua phần vốn góp từ cổ đông hiện hữu của Công ty cổ phần Truyền thông trực tuyến Netlink và Công ty trách nhiệm hữu hạn Quảng cáo Truyền thông TNT.

Theo thuyết minh báo cáo tài chính của Yeah1, trong năm 2017, Công ty đã chi 86,3449 tỷ đồng để mua 51% vốn điều lệ Netlink. Đến đầu năm 2018, Công ty tiếp tục nâng sở hữu lên mức 76% vốn điều lệ, với tổng chi phí mua vào là 128,6708 tỷ đồng.

Với mức chi phí này, định giá Netlink ở mức trên 169,3 tỷ đồng và khoản đầu tư vào Netlink có giá trị lên tới hơn 45% tổng nguồn vốn chủ sở hữu của Yeah1. Giá trị khoản đầu tư này cũng gần với khoản tiền thu về của Yeah1 thông qua các đợt phát hành tăng vốn gần đây mà Công ty thực hiện.

Theo giới thiệu, Netlink là Công ty được thành lập từ năm 2007, tập trung vào quảng cáo kỹ thuật số và phát triển các giải pháp công nghệ quảng cáo.

Netlink là đơn vị duy nhất ở Đông Nam Á, 1 trong 5 đơn vị toàn cầu nhận được giấy phép Đối tác xuất bản trên tất cả các nền tảng của Google. Đây là Giấy phép cho phép Netlink hợp tác với nhà phát triển web, ứng dụng và nhà phát triển trò chơi trên web toàn cầu để quản lý khoảng không quảng cáo trên trang web, ứng dụng và trò chơi dành riêng cho nền tảng Google AdSense và Ad Exchange. Hiện tại, Netlink đang quản lý khoảng 600 website lớn trên toàn thế giới với hơn 2,3 tỷ lượt xem hàng tháng.

Tại ngày 31/12/2017, Công ty có 22 nhân viên (tại ngày 31/12/2016 có 28 nhân viên) và 1 công ty con (Netlink Online Corporation).

Tham vọng và thực tiễn

Cũng theo Bản cáo bạch, đến cuối năm 2017, Netlink có vốn điều lệ 20 tỷ đồng, tổng tài sản 22,567 tỷ đồng. Doanh thu năm 2017 đạt 64,073 tỷ đồng, lợi nhuận sau thuế 3,934 tỷ đồng. Như vậy, Yeah1 đã định giá mua vào Netlink gấp xấp xỉ 8 lần vốn chủ sở hữu của công ty này.

Trong cơ cấu sở hữu Netlink có một điểm nhấn là công ty con Netlink Online Corporation, có quy mô vốn điều lệ đăng ký 20 tỷ đồng, Netlink nắm giữ 51% vốn điều lệ Công ty, thành lập ngày 26/8/2015.

Công ty Netlink Online Corporation hoạt động kinh doanh trong lĩnh vực đại lý quảng cáo của Google trên các nhà xuất bản nội dung (website). Công ty Netlink Online Corporation nằm ở Seychelles, một quốc đảo trên Ấn Độ Dương thuộc châu Phi. Công ty này được miễn thuế với phần doanh thu nằm ngoài lãnh thổ Seychelles. Năm 2017, Netlink Online Corporation có doanh thu 135,879 tỷ đồng, lãi 12,922 tỷ đồng.

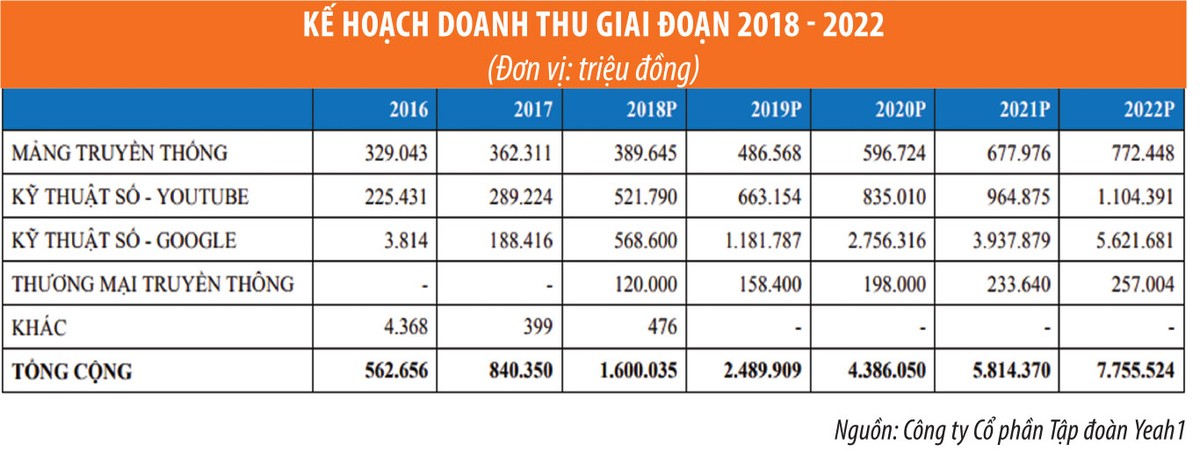

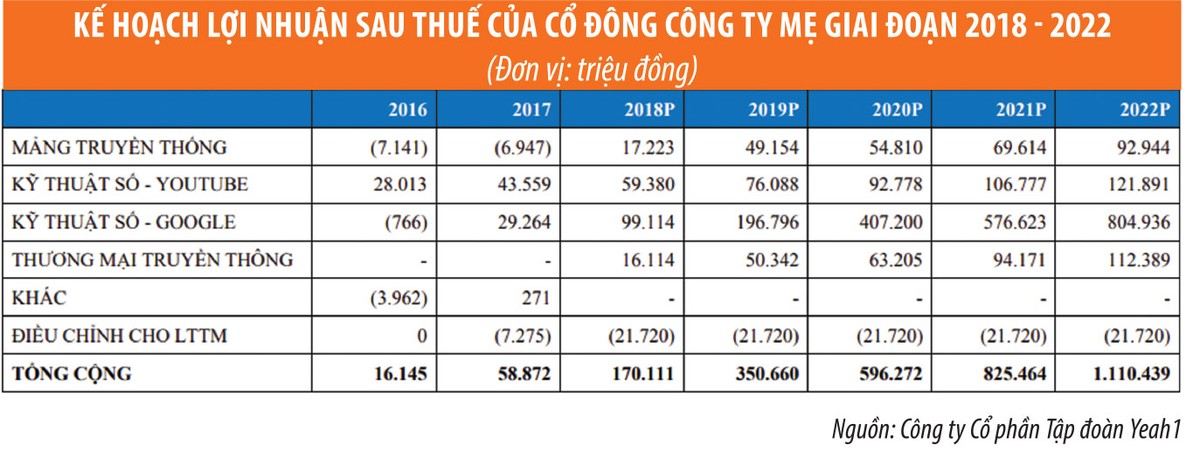

Trao đổi với Đầu tư Chứng khoán về kết quả kinh doanh của Yeah1 trong quá khứ cũng như kế hoạch kinh doanh của Công ty trong thời gian tới, thông tin từ Công ty cổ phần Chứng khoán TP. HCM (HSC) - đơn vị tư vấn cho Yeah1 cho biết, thông tin này có thể xem từ Bản cáo bạch, mục doanh thu, lợi nhuận mảng Kỹ thuật số - Google. Trước năm 2018, Kỹ thuật số - Google bao gồm cả mảng webface, nhưng từ năm 2018, mảng này sẽ gộp vào Netlink nên Kỹ thuật số - Google chính là Netlink.

Dữ liệu năm 2016, 2017 cho thấy, Netlink cũ và webface đã phát triển thần tốc ngay trong năm 2017 và dự kiến sẽ tăng trưởng mạnh mẽ trong chuỗi 5 năm tiếp theo. Sau 5 năm, doanh số của Công ty dự kiến gấp gần 10 lần năm 2017.

Tuy nhiên, dữ liệu tham khảo từ doanh nghiệp đối tác của Google khác trong khu vực có công bố báo cáo tài chính là Geniee, Inc, Công ty của Nhật Bản, có chi nhánh tại Indonesia, Singapore, Thái Lan, Việt Nam cho thấy, năm tài chính 2017 - 2018, Công ty đạt doanh thu 14,38 tỷ yên, trong đó thu nhập từ hoạt động 527 triệu yên trên kế hoạch 548 triệu yên (108 tỷ đồng), lợi nhuận sau thuế của cổ đông công ty mẹ là 63 triệu yên (12,978 tỷ đồng).

Nhìn vào thực trạng kinh doanh của Geniee, Inc, nhà đầu tư có quyền đặt câu hỏi tính thực tiễn trong kế hoạch kinh doanh của Netlink ở đâu và liệu có theo kịp kế hoạch tham vọng đã đặt ra?

HSC nói gì về giao dịch bất thường của cổ phiếu YEG?

Ngày 27/6/2018, 7,854 triệu cổ phiếu YEG của Yeah1 đã được giao dịch thỏa thuận cho nhà đầu tư nước ngoài, với mức giá 300.000 đồng/cổ phiếu. Giao dịch này diễn ra trong bối cảnh ngay trước khi niêm yết, Yeah1 đã phát hành riêng lẻ 11,378 triệu cổ phiếu giá 10.000 đồng/cổ phiếu cho 7 nhà đầu tư cá nhân; 360.000 cổ phiếu cho 29 nhà đầu tư chiến lược và 240.000 cổ phiếu cho 60 cán bộ, công nhân viên với cùng mức giá 50.000 đồng/cổ phiếu; đồng thời Chủ tịch Hội đồng quản trị bán ra và đăng ký mua vào cùng một lượng 3,91 triệu cổ phiếu. Diễn biến tại Yeah1 tạo nên cảm giác bất thường cho nhiều nhà đầu tư.

Trao đổi với Đầu tư Chứng khoán, phía Công ty cổ phần Chứng khoán TP. HCM (HSC) - đơn vị tư vấn cho Yeah1 cho biết, bên mua vào trong thương vụ giao dịch thỏa thuận của Yeah1 gồm 33 nhà đầu tư là tổ chức nước ngoài từ các nước như Mỹ, Thái Lan, Nhật Bản…; bên bán là các cổ đông nội bộ.

Đây là giao dịch nằm trong một thương vụ IPO được cấu trúc từ trước, theo đó, các cổ đông hiện hữu bán cho nhà đầu tư nước ngoài với giá 300.000 đồng/cổ phiếu, sau đó, ông Nguyễn Ảnh Nhượng Tống - Chủ tịch Hội đồng quản trị Công ty sẽ mua lại 3,91 triệu cổ phiếu YEG thông qua phát hành, đúng bằng phần ông đã thoái trước đó. Số tiền thu được sẽ dùng để mở rộng hoạt động kinh doanh.

Trả lời câu hỏi của Đầu tư Chứng khoán về việc tại sao ở thời điểm 2 tháng trước khi thực hiện thương vụ này, tức là vào tháng 4/2018, Yeah1 chỉ có 96 cổ đông - tức chưa phải công ty đại chúng, và đã có phương án phát hành riêng lẻ, các nhà đầu tư nước ngoài không mua trực tiếp của Công ty (khi đó cổ phiếu phát hành vẫn chưa bị hạn chế chuyển nhượng) mà phải thực hiện mua vòng qua các bước trung gian? Đồng thời, nhà đầu tư kỳ vọng vào tương lai của Yeah1, vậy tại sao không chấp nhận cổ phiếu bị hạn chế chuyển nhượng 1 năm?

Phía HSC cho rằng, khi có 96 cổ đông, Yeah1 chưa là công ty đại chúng, khi đó, nếu chào bán cho các nhà đầu tư quốc tế thì họ chưa quan tâm và chưa gọi là IPO.

“Sau khi làm việc với Yeah1 và các nhà đầu tư nước ngoài quan tâm, Yeah1 thống nhất cấu trúc giao dịch như trên để đảm bảo hạn chế rủi ro cho nhà đầu tư. Nghĩa là việc bán cổ phiếu được thực hiện sau khi Yeah1 niêm yết trên Sở Giao dịch chứng khoán TP.HCM (HOSE) và thực hiện theo cơ chế giao dịch thỏa thuận, điều này cho phép nhà đầu tư nhận cổ phần không bị hạn chế chuyển nhượng.

Cổ đông nội bộ cam kết sẽ mua cổ phiếu mới phát hành ngay sau khi nhận được tiền bán cổ phần cho nhà đầu tư nước ngoài, phù hợp với các quy định pháp luật hiện hành. Các nhà đầu tư quốc tế thông thường đầu tư vào công ty niêm yết nên Yeah1 phải cấu trúc thương vụ là giao dịch sau khi niêm yết”, HSC cho biết.