NHNN có thể nâng tiếp lãi suất điều hành trong 6 tháng tới

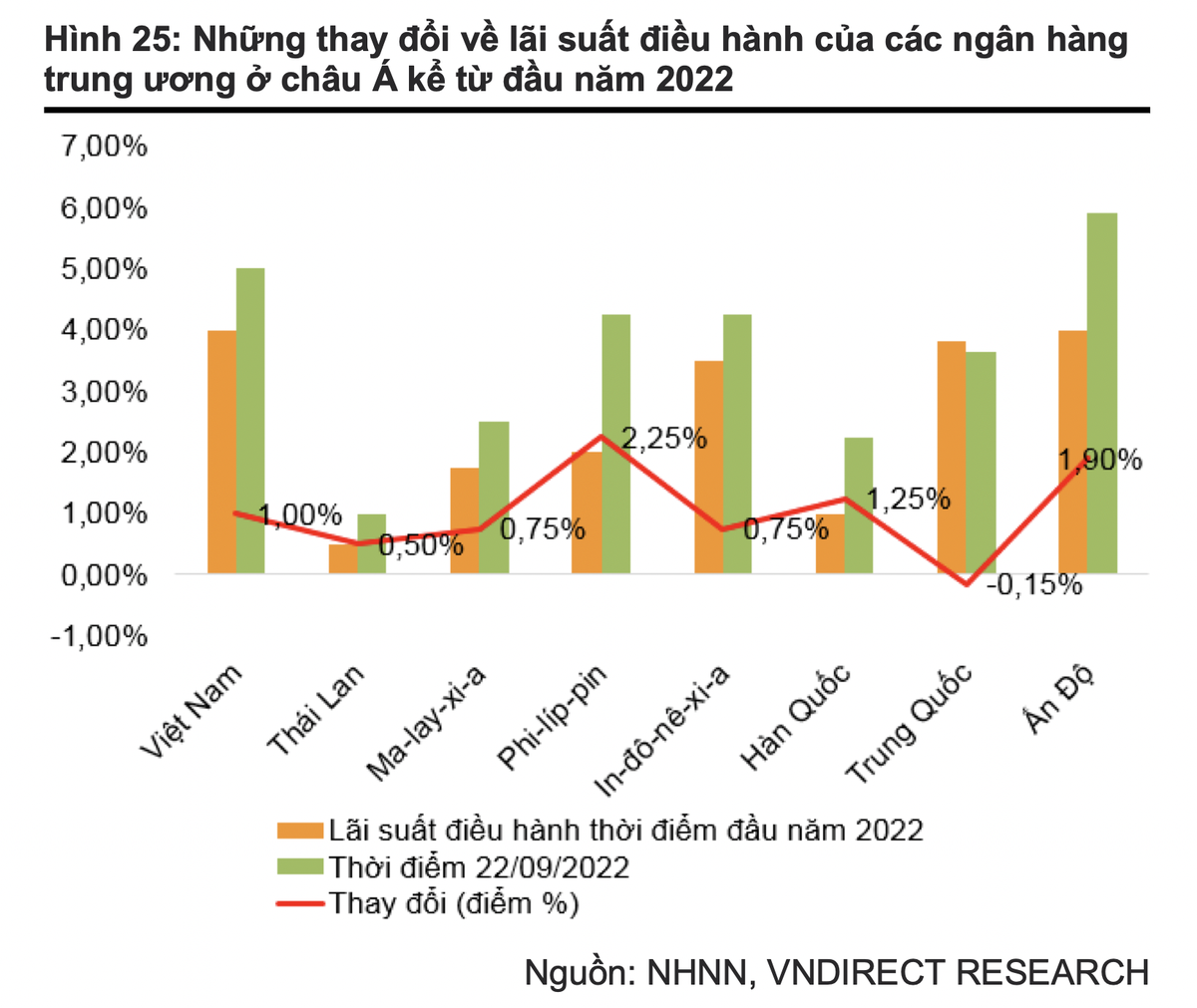

Sau lần tăng lãi suất gần nhất của Cục Dự trữ Liên bang Mỹ (Fed), Ngân hàng Nhà nước Việt Nam đã quyết định tăng lãi suất điều hành thêm 100 điểm cơ bản, có hiệu lực từ ngày 23/9/2022. VNDIRECT đánh giá hành động trên của Ngân hàng Nhà nước Việt Nam là tương đối quyết liệt và kịp thời nhằm hỗ trợ tỷ giá VND và kiềm chế lạm phát. Tính từ đầu năm 2022, mức tăng lãi suất điều hành của Việt Nam đã cao hơn một chút so với một số quốc gia trong khu vực Đông Nam Á.

|

Báo cáo vĩ mô của VNDIRECT vừa công bố dự báo, Ngân hàng Nhà nước có thể tăng lãi suất điều hành thêm 50-100 điểm cơ bản trong vòng 6 tháng tới, do các yếu tố sau: Thứ nhất, Fed dự định tăng lãi suất thêm khoảng 150 điểm cơ bản trong 6 tháng tới; Thứ hai, USD có thể mạnh lên so với các đồng tiền khác khi Fed duy trì chính sách tiền tệ thắt chặt và gây áp lực lên tỷ giá VND; Thứ ba, tăng lãi suất giúp hạ nhiệt lạm phát.

“Chúng tôi dự phóng lãi suất tái cấp vốn có thể tăng lên mức 5,5-6,0%/năm và lãi suất tái chiết khấu tăng mức lên mức 4-4,5%/năm trong đợt tăng lãi suất tiếp theo”, các chuyên gia VNDIRECT nhận định.

Báo cáo của VNDIRECT cho biết, lãi suất trên thị trường liên ngân hàng đã tăng mạnh trong tuần đầu tháng 10 với lãi suất qua đêm và 1 tuần đạt đỉnh lần lượt là 8,4%/năm và 9,5%/năm vào ngày 5 tháng 10. Như vậy, kể từ đầu tháng 9/2022, lãi suất qua đêm và kỳ hạn 1 tuần đã tăng thêm 4,0 điểm phần trăm và 4,4 điểm phần trăm.

Lãi suất liên ngân hàng tăng mạnh, theo VNDIRECT chủ yếu do nhu cầu huy động vốn tăng mạnh bởi Ngân hàng Nhà nước chính thức nâng hạn mức tăng trưởng tín dụng đối với một số ngân hàng thương mại kể từ tháng 9/2022. Bên cạnh đó, chênh lệch lớn giữa tăng trưởng tiền gửi và tăng trưởng tín dụng kể từ đầu năm 2022 và sau sự kiện Vạn Thịnh Phát, một số ngân hàng đứng trước nguy cơ thiếu hụt thanh khoản ngắn hạn. Ngay sau đó, Ngân hàng Nhà nước đã có biện pháp hỗ trợ thanh khoản cho hệ thống ngân hàng thông qua việc liên tục bơm ròng vào hệ thống ngân hàng, lên tới 20.000 tỷ đồng/ngày.

“Nhờ sự hỗ trợ của Ngân hàng Nhà nước, lãi suất OMO đã giảm xuống mức 5%/năm từ 6,3-6,9%/năm. Vào ngày 11/10, lãi suất qua đêm thị trường liên ngân hàng cũng giảm xuống mức 7,0%/năm. Tuy nhiên, chúng tôi cho rằng việc lãi suất qua đêm giảm xuống mức thấp như hồi đầu năm là khó xảy ra và nhiều khả năng duy trì trên mức 5%/năm khi Fed duy trì lộ trình tăng lãi suất điều hành cho đến quý 1/2023.

Lãi suất huy động dự kiến tiếp tục tăng trong quý 4/2022 và 2023

Sau khi NHNN tăng lãi suất điều hành thêm 100 điểm cơ bản cơ bản vào ngày 23/9, các ngân hàng thương mại đã nhanh chóng tăng lãi suất huy động VND. VNDIRECT cho rằng, lãi suất huy động sẽ tiếp tục tăng trong những tháng tới do tác động từ việc Ngân hàng Nhà nước tăng lãi suất chính sách. Cùng với việc chính thức điều chỉnh thêm hạn mức tăng trưởng tín dụng cho một số ngân hàng thương mại dẫn đến việc tăng về nhu cầu huy động vốn của các ngân hàng.

|

Trong khi đó, tăng trưởng huy động chậm trong 7 tháng năm 2022 (+4,2% so với đầu năm, +9,9% so với cùng kỳ) do lãi suất huy động kém hấp dẫn so với các kênh đầu tư khác. Fed dự kiến sẽ nâng lãi suất điều hành lên mức quanh 4,5% vào cuối năm 2022. Bên cạnh đó, USD mạnh gây áp lực lên tỷ giá hối đoái và lãi suất của Việt Nam.

“Dự báo lãi suất huy động sẽ tiếp tục tăng vào cuối năm 2022. Lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên mức 6,5-6,7%/năm (bình quân) vào cuối năm 2022. Đối với năm 2023, chúng tôi dự báo lãi suất huy động tiếp tục tăng thêm khoảng 50 điểm cơ bản, theo đó lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại sẽ tăng lên 7,0-7,2%/năm (bình quân) vào cuối năm 2023”, VNDIRECT nhận định.

Tỷ giá hối đoái sẽ vẫn chịu áp lực trong những tháng cuối năm 2022

Ngân hàng Nhà nước đã quyết định điều chỉnh biên độ tỷ giá giao ngay USD/VND từ +/-3% lên +/-5%, có hiệu lực từ ngày 17/10. Ngay sau động thái đó, tỷ giá USD/VND trên thị trường liên ngân hàng đã tăng lên mức 24.320 đồng (+6,5% so với đầu năm) vào ngày 17/10. Trong khi đó, tỷ giá trung tâm do Ngân hàng Nhà nước ấn định cho cặp tỷ giá USD/VND ở mức 23.586, tăng 1,1% so với tháng trước (+2,0% so với cùng kỳ) trong khi tỷ giá USD/VND trên thị trường tự do tăng 1,3% so với cuối tháng 8 năm 2022 (+4,0% so với đầu năm).

Tuy nhiên, VNDIRECT cho rằng, so với các đồng tiền trong khu vực, tiền đồng vẫn là đồng tiền ổn định nhất. Kể từ đầu năm 2022 (dữ liệu tính đến ngày 17 tháng 10 năm 2022), hầu hết các đồng tiền trong khu vực đã giảm hơn 8% so với USD, bao gồm Peso Philippine (-15,7% so với USD), Baht Thái Lan (-14,8% so với USD), Nhân dân tệ của Trung Quốc (-13,4% so với USD), Ringgit Malaysia (-13,2% so với USD) và Rupiah Indonesia (-8,6% so với USD).

|

VNDIRECT cho rằng tỷ giá hối đoái sẽ tiếp tục chịu áp lực trong những tháng cuối năm 2022 do đồng USD neo cao khi FED duy trì lộ trình tăng lãi suất. Bên cạnh đó, Ngân hàng Nhà nước cũng đã phải bán bớt một phần dự trữ ngoại hối để ổn định tỷ giá. Theo ước tính của VNDIRECT, dự trữ ngoại hối hiện đã giảm xuống còn khoảng 3,0 tháng nhập khẩu (khoảng 89 tỷ USD) so với mức 3,9 tháng vào cuối năm 2021.

“Chúng tôi cho rằng Ngân hàng Nhà nước có ít dư địa để hỗ trợ tỷ giá hối đoái hơn so với trước đây trong trường hợp đồng USD tiếp tục mạnh lên trong những tháng cuối năm 2022. Theo đó, dự báo Việt Nam Đồng có thể mất giá khoảng 6-8% so với USD trong năm 2022”, các chuyên gia VNDIRECT nhận định.

Đối với năm 2023, VNDIRECT kỳ vọng áp lực lên tỷ giá hối đoái của Việt Nam sẽ hạ nhiệt đáng kể và kỳ vọng Việt Nam Đồng sẽ tăng giá 1-2% so với USD trong năm 2023 do Fed sẽ chuyển từ “thắt chặt chính sách tiền tệ” sang “bình thường hóa” vào năm tới. Bên cạnh đó, Fed có khả năng giảm nhẹ lãi suất điều hành trong nửa cuối năm 2023 và lãi suất VND có xu hướng tiếp tục tăng lên trong năm 2023. Đặc biệt, bộ đệm từ thặng dư thương mại và thặng dư cán cân thanh toán tốt hơn trong năm 2023.