Quỹ ngoại, quỹ nội đều... rơi hiệu quả

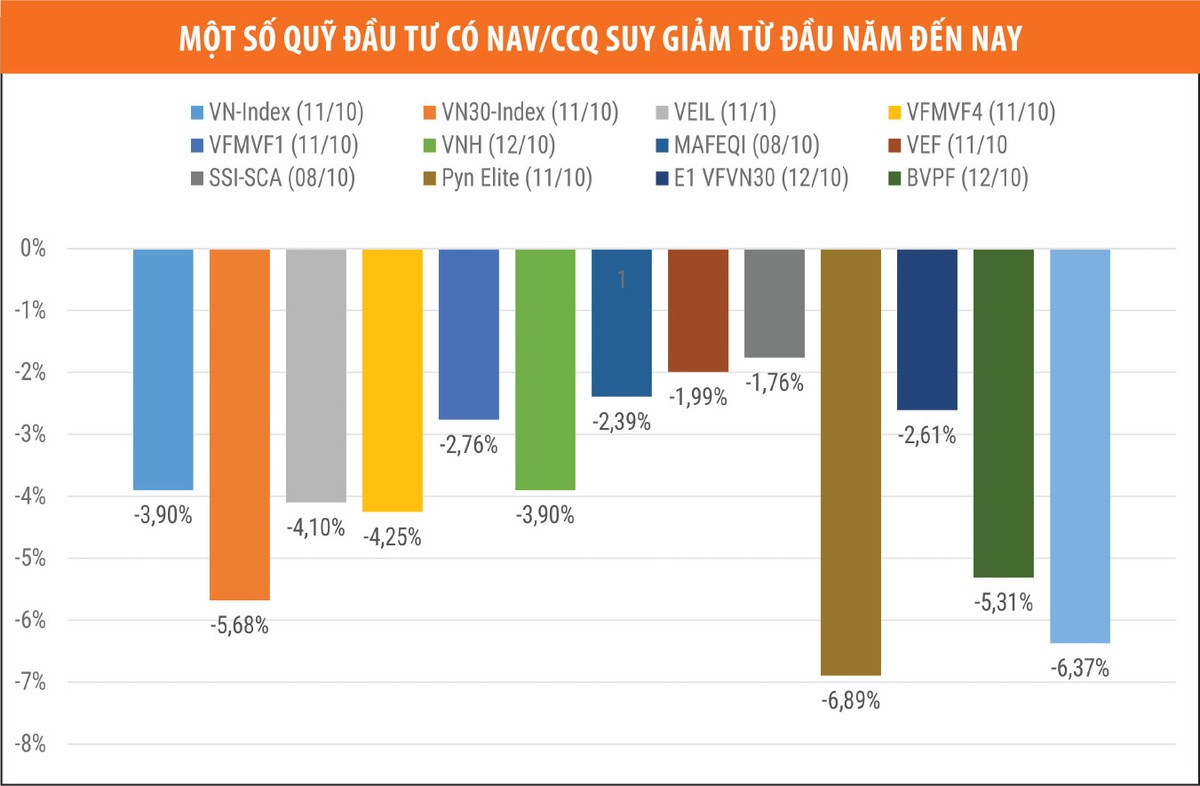

Sau khi tăng mạnh mẽ 19% chỉ trong quý I/2018, việc thị trường giảm mạnh từ quý II với những biến động bất thường đã khiến kết quả tăng trưởng của chỉ số VN-Index về gần con số 0, dù đã kết thúc 2/3 chặng đường của năm.

Thậm chí tại mức 951 điểm kết thúc phiên giao dịch ngày 15/10, VN-Index còn đang giảm hơn 1,5% so với đầu năm, một kết quả khó có thể tưởng tượng được nếu so với mức tăng 21% cùng giai đoạn năm 2017 hay 48% của cả năm ngoái.

Nhiều nhà đầu tư cho biết, những biến động thị trường trong 6 tháng qua đã cuốn sạch thành quả đầu tư có được, thậm chí gây thua lỗ khi cổ phiếu trong danh mục chủ yếu đi ngang vào thời điểm thị trường nhích lên, nhưng lại giảm sâu khi chỉ số lao dốc. Bối cảnh thị trường không còn thuận lợi như năm 2017 cũng tác động mạnh đến hiệu quả hoạt động của các quỹ đầu tư.

Theo báo cáo của Vietnam Enterprise Investments Limited (VEIL), quỹ đầu tư được quản lý bởi Dragon Capital cho biết, tính đến ngày 11/10/2018, giá trị tài sản ròng trên chứng chỉ quỹ (NAV/CCQ) của VEIL đã giảm 4,1% so với cuối năm 2017, từ mức 6,97 USD/CCQ xuống còn 6,68 USD/CCQ.

Trong những khoản đầu tư được phân bổ tỷ trọng tài sản lớn nhất của VEIL, mặc dù thị giá ACB tính đến ngày 11/10 tăng 6,3% so với đầu năm, KDH đã tăng giá 25%, MBB tăng 1,67%, HPG tăng 19,2%…, nhưng vẫn không đủ để bù đắp sự sụt giảm của MWG - khoản có giá trị lớn nhất, giảm 3,6%, SAB giảm 9,1%, VNM giảm 25,4% so với đầu năm hay VHM đã giảm 13,5% so với thời điểm niêm yết (17/5/2018).

Một quỹ khác cũng thuộc quản lý của Dragon Capital, đầu tư vào cổ phiếu của các doanh nghiệp đầu ngành, có cơ bản tốt là VietNam Equity Fund (VEF) cũng báo cáo mức NAV/CCQ đến ngày 11/10 giảm 1,99% so với đầu năm và hiện còn 22,61 USD/CCQ.

Tương tự VEIL, nhiều khoản đầu tư của VEF cũng giảm giá mạnh từ đầu năm đến nay như MWG, FPT (giảm 9,7%), DHG (giảm 20%), ACV (giảm 25,87%)...

Trong khi đó, tại Vietnam Holdings (VNH) - quỹ đầu tư đến từ Cayman và chuyên đầu tư vào các cổ phiếu có vốn hóa trung bình (Mid-cap) do Dynam Capitalt Management quản lý, tính đến ngày 12/10/2018, giá trị NAV/CCQ chỉ còn 3 USD/CCQ, giảm 3,9% so với cuối năm 2017. Một số cổ phiếu trong Top phân bổ NAV lớn nhất của VNH đã giảm giá từ đầu năm đến nay có thể kể đến như VPB, ACV, FPT hay TLG...

Tại Quỹ đầu tư mở Pyn Elite Fund đến từ Phần Lan, giá trị NAV/CCQ sau phiên giao dịch ngày 11/10 thậm chí còn giảm đến 6,89% so với đầu năm và hiện chỉ còn 294,6 EUR/CCQ, trái ngược với mức tăng 21,1% của cùng kỳ năm 2017.

4/5 khoản đầu tư có giá trị phân bổ lớn nhất của Pyn là MWG, CII, TPB, HDB đều giảm giá từ đầu năm (hoặc từ khi niêm yết) đến nay, duy nhất KDH ghi nhận mức tăng giá.

Khó khăn cũng là tình cảnh chung tại nhiều quỹ nội. Theo Báo cáo của E1 VFVN30, quỹ đầu tư thụ động mô phỏng danh mục VN30 quản lý bởi Công ty cổ phần Quản lý quỹ đầu tư Việt Nam (VFM), giá trị tài sản ròng trên một chứng chỉ quỹ tính đến ngày 15/10 là 15.550,71 đồng, giảm 1,63% so với đầu năm.

Thống kê NAV/CCQ của một số quỹ mở nội địa khác cho thấy sự sụt giảm so với đầu năm như SSI-SCA và MAFEQI tính đến ngày 8/10 đã giảm lần lượt 1,73% và 2,39%. Quỹ VFMVF1 đến ngày 11/10 giảm 2,76%.

Ở chiều ngược lại, một số quỹ đầu tư vẫn duy trì được NAV/CCQ tăng trưởng nhưng ở mức khá khiêm tốn như Quỹ đầu tư cân bằng chiến lược VCBF (VCBF-TBF), tính đến ngày 10/10/2018 có NAV/CCQ tăng 2,5%. Quỹ đầu tư cổ phiếu hàng đầu (VCBF-BCF) tăng 2,8%, Quỹ SSIAM VNX50 duy trì NAV/CCQ tăng trưởng khoảng 3%. Tuy nhiên, với biến động thị trường tiếp tục giảm trong tuần vừa qua, hiệu quả hoạt động của các quỹ này chắc chắn đã chịu ảnh hưởng đáng kể.

Khả năng bảo vệ tài sản của quỹ ở đâu

Lãnh đạo một quỹ đầu tư lớn trên thị trường chứng khoán Việt Nam đã từng chia sẻ:

“VN-Index được nhìn nhận giống như hàn thử biểu của thị trường chứng khoán, do đó nhiều nhà đầu tư có sự so sánh với hiệu quả hoạt động của quỹ. Điều này gây áp lực lên người làm quản lý quỹ khi hiệu quả sinh lời của quỹ có lúc thấp hơn mức tăng chỉ số”.

Đó là trong giai đoạn thị trường tăng trưởng, còn khi thị trường suy giảm, quỹ đầu tư cần phải chứng minh được khả năng bảo vệ tài sản của nhà đầu tư ít nhất là giữ mức giảm ít hơn thị trường chung.

Nhìn nhận ở góc độ này, nhiều quỹ đầu tư vẫn chiến thắng thị trường trong thời gian từ đầu năm đến nay. Tuy nhiên, điều này khó có thể khiến các công ty quản lý vui mừng bởi thị trường khó khăn, không duy trì được mức sinh lợi, áp lực giữ dòng tiền ở lại quỹ, cũng như gọi thêm dòng tiền mới sẽ ngày càng lớn.

Việc tài sản ròng tại nhiều quỹ giảm mạnh hơn so với mức suy giảm của giá trị NAV/CCQ từ đầu năm đến nay đã phần nào minh chứng cho xu hướng rút bớt của dòng tiền.

Trong nhóm quỹ ngoại, quy mô tài sản ròng của VEIL hiện đã giảm 4,34% so với đầu năm, xuống còn 1.467,63 triệu USD. Tại VNH, NAV của quỹ hiện đạt 193 triệu USD, giảm 11,8%.

Tại VEF, mức giảm thậm chí lên đến đến 42%, khi giá trị tài sản ròng tính đến ngày 11/10 chỉ còn 94,24 triệu USD. Trong nhóm quỹ nội địa, quỹ VFMVF1 cũng đã bị rút ròng khoảng 680 nghìn CCQ tính từ đầu năm đến nay.

Giá trị tài sản ròng là một yếu tố quan trọng quyết định thu nhập của đơn vị quản lý, khi hầu hết các quỹ hiện nay đều thu phí trên giá trị tài sản quản lý của nhà đầu tư. Giá trị tài sản ròng giảm, thu nhập giảm, lương thưởng chắc chắn không tránh khỏi ảnh hưởng và gây áp lực giữ chân nhân sự chất lượng, tài sản vô hình nhưng quan trọng nhất của các quỹ.

Thị trường khó khăn, không duy trì được mức sinh lợi, áp lực giữ dòng tiền ở lại quỹ, cũng như gọi thêm dòng tiền mới sẽ ngày càng lớn. Việc tài sản ròng tại nhiều quỹ giảm mạnh hơn so với mức suy giảm của giá trị NAV/CCQ từ đầu năm đến nay đã phần nào minh chứng cho xu hướng rút bớt của dòng tiền.

Thực tế, quỹ đầu tư vốn được xếp vào nhóm nhà đầu tư chuyên nghiệp với đội ngũ tư vấn, phân tích hùng hậu, nguồn lực tài chính dồi dào, khả năng tiếp cận, thậm chí tham gia sâu doanh nghiệp để đánh giá, quyết định lựa chọn đầu tư và được đánh giá là lựa chọn hợp lý cho những nhà đầu tư có ít thời gian, kiến thức và kinh nghiệm.

Dù vậy, trong bối cảnh thị trường chứng khoán không còn thuận lợi như những tháng cuối năm 2017 và đầu 2018 mà đang có diễn biến bất ngờ, khó lường như hiện nay, việc kiếm lời đang trở nên ngày một khó khăn hơn, không chỉ với nhà đầu tư cá nhân nhỏ lẻ mà ngay cả với đối tượng nhà đầu tư chuyên nghiệp này.

Theo các chuyên gia kinh tế, bối cảnh thị trường hiện tại đang tạo khó khăn, áp lực lớn với lãnh đạo của các quỹ, nhưng đồng thời cũng được đánh giá là cơ hội để họ chứng minh năng lực.

Giữa hàng chục quỹ đầu tư đang hoạt động với nhiều đặc điểm tương đồng, ai có khả năng bảo vệ tài sản nhà đầu tư, duy trì mức sinh lời ngay cả trong những giai đoạn thị trường khó khăn nhất, tất yếu sẽ thu hút dòng tiền.