Thị trường bất động sản và nợ xấu của ngành ngân hàng vốn có mối quan hệ “ruột - thịt” như mẹ - con - Ảnh: Lê Toàn

Thị trường bất động sản và nợ xấu của ngành ngân hàng vốn có mối quan hệ “ruột - thịt” như mẹ - con - Ảnh: Lê Toàn

Tái cấu trúc đúng hướng

Chủ trương đẩy mạnh tái cấu trúc ngành ngân hàng 3 năm qua của Chính phủ và NHNN đã được thực hiện theo đúng mục tiêu đề ra. Quá trình tái cấu trúc ngành ngân hàng đang đi đúng hướng, thu được kết quả khả quan và cần kiên trì thực thi, vì năm nay là năm cuối cùng thực hiện Đề án tái cấu trúc hệ thống.

Có thể nói, sau khi khoanh vùng khống chế các ngân hàng yếu kém, NHNN dần từng bước siết chặt kỷ cương hệ thống ngân hàng.

Quá trình sáp nhập các ngân hàng nhỏ, yếu kém cũng đi đúng bài và đúng tình hình, cho dù lúc đầu nhiều người cũng không dám tin, ngay cả bản thân người viết mới đầu cũng không khỏi nghi ngại, nhưng kết quả đã phần nào đạt mong đợi. Bởi ngay từ khi khởi đầu cho quá trình tái cấu trúc, một số ngân hàng nhỏ, yếu kém “ngàn cân treo sợ tóc” đang đứng bên bờ vực đổ vỡ và nếu đi không đúng bài sẽ dễ dẫn đến việc đổ bể. Vì thế, việc sáp nhập, hợp nhất lúc đầu còn có phần chiều chuộng.

TS. Trần Du Lịch

Đến thời điểm này, NHNN đã có nhiều kinh nghiệm, nắm chắc tình hình, cũng như có nhiều nguồn lực khác hỗ trợ nên quá trình tái cơ cấu đang dần được đẩy mạnh hơn.

Nói cách khác, NHNN đã nắm được “đằng cán” nên việc sáp nhập ngân hàng nhỏ đang được thực thi rất quyết liệt. Vì mục tiêu là phải sáp nhập các ngân hàng yếu để tạo thành những ngân hàng lớn mạnh. Hệ thống ngân hàng sau tái cơ cấu dự kiến chỉ còn khoảng 20 NHTM.

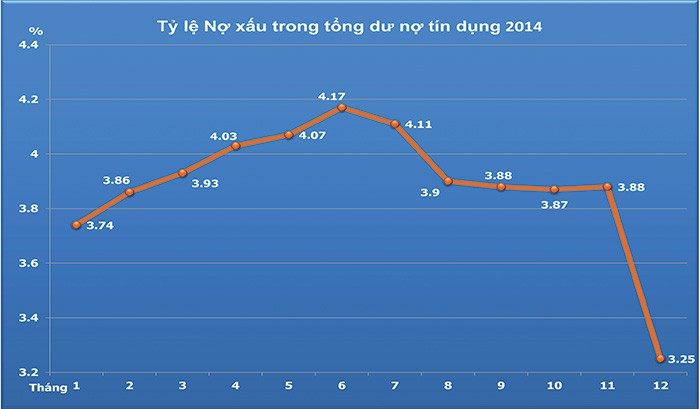

Điều đó là phù hợp với nền kinh tế của Việt Nam, một đất nước đang trên đà phát triển nhưng lại có quá nhiều ngân hàng, nhất là sau làn sóng từ ngân hàng nông thôn lên ngân hàng đô thị cách đây vài năm. Đồng thời, muốn giảm được nợ xấu về 3% cuối năm nay thì phải đẩy mạnh sáp nhập các ngân hàng yếu vào ngân hàng mạnh để có thể kéo giãn tỷ lệ nợ xấu về ngưỡng an toàn.

Tuy nhiên, trong quá trình triển khai, cũng không nên quá cứng nhắc mà có thể xử lý mềm dẻo đối với một số trường hợp sáp nhập, hợp nhất ngân hàng nhỏ, vừa thúc đẩy ngân hàng tái cấu trúc mà không làm họ quá khó khăn. Tất nhiên, dù mềm dẻo cũng phải xử lý quyết liệt hơn trong năm 2015, kể cả vấn đề xử lý nợ xấu, để có thể đẩy nhanh quá trình tái cơ cấu, cải thiện hệ thống và sức khỏe nội tại của các nhà băng.

Nếu so với 3 năm trước, hiện sức khỏe của các ngân hàng sau M&A đã tốt hơn rất nhiều. Chúng ta chưa thể kỳ vọng sức khỏe của những nhà băng này đã cải thiện đáng kể và tăng trưởng mạnh, nhưng ít ra các ngân hàng sau M&A cũng đã làm “sạch” được sổ sách bằng cách đẩy mạnh bán nợ xấu cho VAMC, đưa tỷ lệ nợ xấu về dưới ngưỡng 3%.

Dù vẫn biết việc bán nợ xấu cho VAMC là chưa thể xử lý triệt để ngay nợ xấu, nhưng đã kéo giãn được thời gian xử lý nợ, phần nào giảm được gánh nặng và áp lực nợ xấu trước mắt để có cơ hội hồi phục. Quả thực, 3 năm trước, nhiều người nghi ngại trước việc tái cơ cấu ngành ngân hàng, nhưng kết quả sau thời gian đẩy mạnh tái cấu trúc cho thấy, NHNN đã đi đúng hướng.

Mạnh tay M&A để kéo nợ xấu về 3% vào cuối năm 2015

Mục tiêu kiểm soát nợ xấu đến cuối năm 2015 xuống 3% như Chính phủ và NHNN đặt ra gắn với việc tái cấu trúc ngành ngân hàng trong năm nay, tạo sự phát triển bền vững cho hệ thống NHTM Việt Nam. Đây là mục tiêu cần thiết không chỉ với việc xử lý nợ xấu của ngành ngân hàng mà còn khá quan trọng đối với nền kinh tế. Một khi nợ xấu được kiểm soát xuống mức thấp thì việc khơi thông dòng chảy tín dụng cũng sẽ tốt hơn. Điều đó cũng có nghĩa quá trình giải quyết nợ xấu của Việt Nam gắn liền với việc tái cấu trúc hệ thống các NHTM.

Trong quá trình tái cấu trúc, có một mục tiêu mà lâu nay chúng ta vẫn đề cập là thu gọn bớt những NHTM quy mô nhỏ, hoạt động yếu kém và nợ xấu tăng cao để tạo ra những ngân hàng có quy mô lớn, đủ sức cạnh tranh cao trong hội nhập với khu vực.

Với những giải pháp NHNN đang thực hiện, khả năng nợ xấu đưa về mức 3% cuối năm nay như kế hoạch đề ra là khả thi. Nhưng để thực hiện được mục tiêu này cũng liên quan đến động thái của NHNN trong chủ trương tái cấu trúc ngành năm nay. Điều này được NHNN đặt ra trong thời gian gần đây khi nhấn mạnh đến vấn đề không chỉ sáp nhập tự nguyện mà còn tính đến cả chuyện can thiệp bắt buộc để lành mạnh hệ thống.

Vì thế, một số ngân hàng cổ phần quy mô nhỏ sẽ phải sáp nhập vào những ngân hàng có quy mô lớn. Trong đó, hướng đến các ngân hàng cổ phần lớn có sự chi phối của NHNN đã được cổ phần hóa và niêm yết sáp nhập thêm một NHTM nhỏ khác, nhằm tạo sự minh bạch và ngày một lớn mạnh hơn.

Cụ thể, PGBank sáp nhập vào Vietinbank; Saigonbank sáp nhập vào Vietcombank; MHB sáp nhập vào BIDV. Một khi sáp nhập các ngân hàng nhỏ vào ngân hàng lớn thì nợ xấu sẽ được giãn ra. Đặc biệt là với những ngân hàng nhỏ cho vay bất động sản nhiều trước đây và hiện đang vướng vào nợ xấu thì sau sáp nhập nợ xấu sẽ được kéo giãn.

Chẳng hạn, một ngân hàng quy mô nhỏ có dư nợ tín dụng vài chục nghìn tỷ đồng, nếu nợ xấu trên 3% vào khoảng mươi nghìn tỷ đồng, nếu để tự xử lý và kéo xuống sẽ rất khó. Nhưng nếu sáp nhập vào một ngân hàng lớn, quy mô dư nợ cho vay tín dụng khoảng 400.000 - 500.000 tỷ đồng thì rõ ràng tỷ lệ nợ xấu sẽ không còn là bao nhiêu.

Vì vậy, nếu đẩy mạnh quá trình hợp nhất, sáp nhập trong năm nay thì việc đạt được mục tiêu kiểm soát nợ xấu của ngành ngân hàng cuối năm là không khó. Dĩ nhiên, nếu xét tỷ lệ nợ xấu của từng ngân hàng khác nhau, cũng có thể một số ngân hàng chưa thể kiểm soát được nợ xấu dưới 3%, nhưng tổng thể toàn ngành kiểm soát được tỷ lệ nợ xấu dưới ngưỡng an toàn 3%.

Ngoài việc đẩy mạnh sáp nhập, hợp nhất để kéo giãn nợ xấu thì yếu tố thị trường, mà cụ thể là sức mua cũng ảnh hưởng đáng kể đến quá trình xử lý nợ xấu của ngành ngân hàng. Việc xử lý nợ xấu cũng còn tùy thuộc ở hai điểm nằm ngoài khả năng của NHNN đó là sự phục hồi của thị trường tác động đến khả năng trả nợ của khách hàng, nhất là DN.

Vấn đề thứ hai là nếu thị trường bất động sản ấm lên, tạo thanh khoản tốt sẽ có thêm điều kiện để xử lý nợ xấu. Bởi thị trường bất động sản và nợ xấu của ngành ngân hàng vốn có mối quan hệ “ruột - thịt” như mẹ - con. Tài sản thế chấp trong vay vốn cũng chủ yếu là bất động sản, nhưng thời gian qua ngân hàng không thể phát mãi thu hồi nợ.

Khi thị trường bất động sản đi xuống, muốn bán tài sản giải chấp, thủ tục phát mãi cũng khá phức tạp. Trong năm 2015, nhất là trong 6 tháng cuối năm, kỳ vọng thị trường bất động sản khởi sắc, tạo thanh khoản, tăng tổng cầu sẽ là yếu tố giúp giải quyết nợ xấu tốt hơn.

Đẩy nhanh khâu phát mãi tài sản

Vấn đề khó khăn nhất trong xử lý nợ xấu mà thời gian qua các NHTM không có hướng ra là phát mãi tài sản. Nhưng nút thắt này đã cơ bản được xử lý khi Chính phủ ra Nghị quyết 01, yêu cầu sớm giải quyết tắc nghẽn trong việc xử lý các thủ tục hành chính phát mãi tài sản đảm bảo, nhằm tăng quyền của chủ nợ để có thể giải quyết nhanh hơn thủ tục phát mãi. Quan trọng hiện nay là tập trung xử lý vấn đề này để tạo thanh khoản cho thị trường bất động sản. Bất động sản ấm lên, từ đó việc xử lý tài sản đảm bảo cũng sẽ nhanh hơn, đẩy nhanh quá trình giải quyết bài toán nợ xấu.

Tuy nhiên, tài sản đảm bảo phát mãi phải là tài sản thực, được định giá thực với mặt bằng giá thị trường, thay vì tài sản ảo. Nếu con nợ và chủ nợ không chịu giảm giá thì dù thủ tục có được tiết giảm cũng không thể phát mãi tài sản.

Do đó, ngay cả bản thân ngân hàng cũng phải tính đến chuyện mất mát, hy sinh một phần nào đó khoản cho vay để có thể thu hồi nợ. Chẳng hạn, một khoản vay rơi vào nợ xấu, nhưng các ngân hàng đã trích lập dự phòng được 40% cho khoản nợ xấu đó.

Như vậy, sau khi phát mãi tài sản đảm bảo, dù có bán lỗ 40% cũng hòa vốn. Đối với ngân hàng, chắc rằng cũng muốn làm điều này, song do thời gian qua còn vướng các thủ tục nhiêu khê và con nợ không chịu hợp tác nên không thể phát mãi thu hồi tài sản.

Trên thực tế, trong hợp đồng tín dụng giữa ngân hàng và khách hàng ký đều có điều khoản: khi khoản nợ rơi vào nợ xấu, ngân hàng có quyền phát mãi tài sản đảm bảo để thu hồi nợ. Nhưng để làm được điều này là không thể đối với các ngân hàng trong thời gian qua, cho dù họ rất muốn phát mãi thu hồi nợ. Một phần, do vướng một số quy định của Luật Dân sự làm mất nhiều thời gian cũng như chi phí để có thể giải quyết.

Mặt khác, nếu ngân hàng đơn phương bán tài sản, khách hàng sẽ không hợp tác hoàn trả phần nợ thiếu hụt khi tài sản đảm bảo đó bán đi nhưng không đủ bù cho khoản nợ gốc. Trong khi, theo thông lệ ở các nước, khi khoản nợ rơi vào nợ xấu thì chủ nợ (tức ngân hàng) có quyền bán để thu hồi nợ và khách hàng phải trả phần thiếu hụt nếu tài sản đảm bảo phát mãi không thu hồi đủ để trả hết khoản nợ.

Trong năm nay, VAMC đã được tăng vốn lên đến 2.000 tỷ đồng, nhằm gia tăng nguồn lực cũng như tiềm lực tài chính cho định chế này trong việc tiếp tục mua thêm nợ, làm sạch sổ sách cho các NHTM. Đồng thời, Chính phủ cũng vừa ban hành Nghị định 34/2015/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định 53/2013/NĐ-CP ngày 18/5/2013 về thành lập, tổ chức và hoạt động của VAMC có hiệu lực từ ngày 5/4/2015. Văn bản này được thị trường đánh giá là hành động quyết liệt của Chính phủ trong việc xử lý nợ xấu.

Đó chính là tháo gỡ khó khăn, vướng mắc trong việc mua bán, xử lý nợ xấu và cụ thể là việc mua bán nợ xấu sẽ được thực hiện theo cơ chế thị trường. Kỳ vọng trong năm nay, VAMC sẽ hoàn thiện được cơ chế bán lại tài sản đang có trong thị trường nội địa để xử lý được nguồn tài sản sau khi mua lại nợ xấu từ các ngân hàng, từ đó mới có thêm điều kiện để có thể mua tiếp nợ xấu mới.

Vấn đề này bản thân người viết đã từng đề xuất cách đây hơn nửa năm khi điều kiện thực tế của Việt Nam chưa thể hình thành được thị trường mua - bán nợ để thu hút các nhà đầu tư nước ngoài tham gia. Vì thế, việc VAMC xem xét bán lại tài sản đang có là cần thiết, kể cả bán lỗ để có thể giải quyết được nợ xấu. Mặt khác, việc bán lỗ, bán tháo tài sản cũng không thiệt cho VAMC, mà phần này thuộc về các ngân hàng.

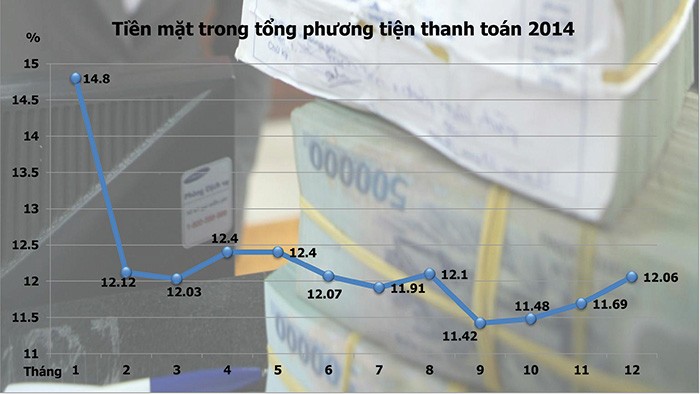

Một khi nợ xấu được đẩy mạnh xử lý, dòng tín dụng mới được khơi thông và đồng vốn luân chuyển. Nhu cầu vốn của DN trong năm nay được kỳ vọng sẽ cải thiện hơn so với năm trước, khi nền kinh tế nói chung và thị trường bất động sản nói riêng ấm dần trở lại.

Tuy nhiên, có một vấn đề tổng thể cần phải xem xét đến đó là nợ xấu giảm trong thời gian qua chủ yếu là do được cơ cấu lại nợ. Và kể từ giữa năm 2014 trở đi không còn được cơ cấu lại nợ nữa khi các NHTM chính thức áp dụng Thông tư 09 từ ngày 1/6/2014. Vì thế, nợ xấu ở một số NHTM đã tăng lên đáng kể, song tổng thể nợ xấu toàn ngành không tăng. Bởi đa số các khoản nợ rơi vào cơ cấu là chủ yếu ở ngân hàng cổ phần quy mô nhỏ.

Do vậy, yêu cầu sắp xếp lại đối với các ngân hàng quy mô nhỏ, yếu kém, nợ xấu tăng bằng cách sáp nhập, hợp nhất là cần thiết để có thể giải quyết được bài toán nợ xấu trong ngành ngân hàng. Lúc này, dòng tín dụng sẽ được lưu thông trên toàn bộ cơ thể kinh tế.