7 công ty chứng khoán thành viên đầu tiên của TTCK phái sinh gồm HSC, SSI, BSC, VNDS, MBS, VCSC, VPBS

7 công ty chứng khoán thành viên đầu tiên của TTCK phái sinh gồm HSC, SSI, BSC, VNDS, MBS, VCSC, VPBS

Trong năm 2018 sẽ có thêm một số sản phẩm phái sinh mới, thị trường phái sinh có triển vọng phát triển mạnh mẽ hơn. Nhà đầu tư có thêm công cụ để phòng ngừa rủi ro cũng như tìm kiếm lợi nhuận, cả trong thị trường giá lên và xuống.

Sản phẩm phái sinh đầu tiên ra đời có thanh khoản cao

Năm 2017 ghi nhận bước phát triển mới của thị trường chứng khoán Việt Nam cả về lượng và chất. Thị trường chứng khoán cơ sở chứng kiến đà tăng trưởng mạnh mẽ khi VN-Index tăng 43% và nằm trong Top các thị trường tăng trưởng mạnh nhất thế giới, vốn hóa thị trường đạt gần 75% GDP. Cùng với sự tăng trưởng về chỉ số, thanh khoản thị trường cũng được cải thiện mạnh mẽ.

Ông Bùi Văn Huy

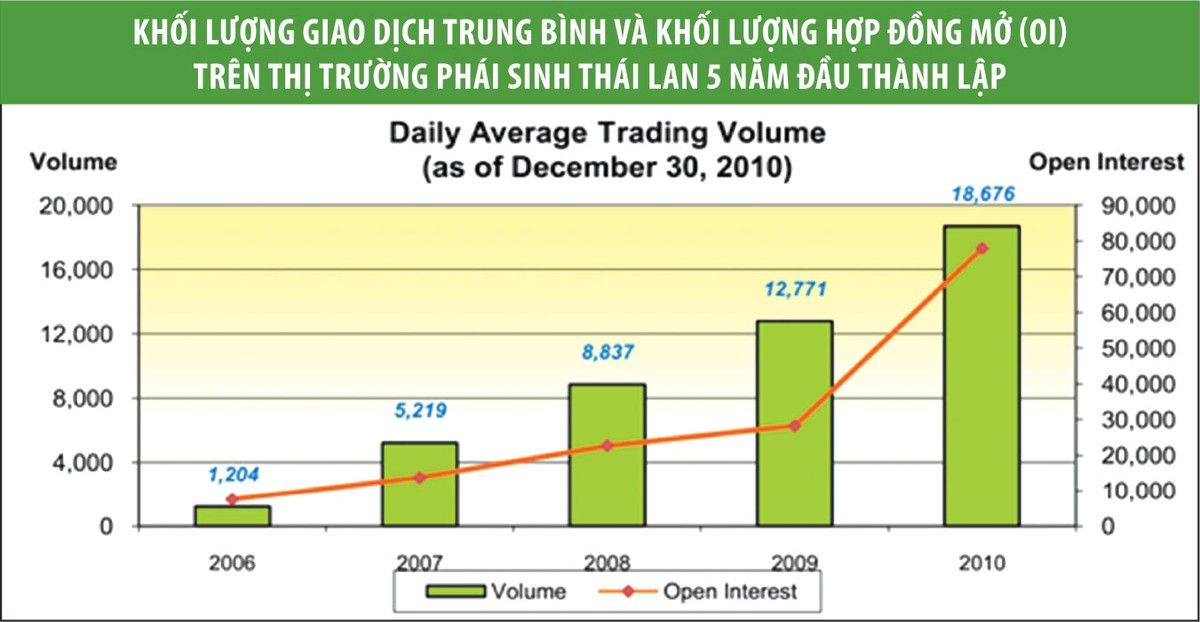

Trong năm 2017 chứng kiến sự ra đời của sản phẩm phái sinh đầu tiên, hợp đồng tương lai chỉ số VN30 (VN30F) và được nhà đầu tư đón nhận tích cực. Tính đến thời điểm cuối năm, tức sau khi được ra đời gần 5 tháng, khối lượng giao dịch các hợp đồng tương lai đạt trung bình hơn 14.000 hợp đồng/phiên.

Trong khi đó, tại thị trường phái sinh Thái Lan, sau 5 năm đi vào hoạt động kể từ năm 2006, khối lượng giao dịch bình quân của tất cả các sản phẩm phái sinh (trong đó hợp đồng tương lai chỉ số chiếm hơn 55%) cũng chỉ đạt tương đương khối lượng giao dịch hiện tại của các hợp đồng VN30F.

Năm 2018 sẽ có nhiều sản phẩm phái sinh mới

Các sản phẩm phái sinh là thành tố quan trọng của thị trường tài chính. Kinh nghiệm ở các thị trường phát triển cho thấy sự xuất hiện của thị trường phái sinh góp phần giúp thị trường giao dịch hiệu quả hơn. Với sự xuất hiện của các sản phẩm phái sinh, nhà đầu tư có nhiều công cụ hơn để lựa chọn để kết hợp thành các chiến lược đầu tư.

Theo kế hoạch dự kiến, năm 2018, thị trường chứng khoán sẽ đón nhận thêm các sản phẩm mới, đầu tiên là chứng quyền có bảo đảm (covered warrant) trong quý I. Sau đó là hợp đồng tương lai trái phiếu Chính phủ. Với sản phẩm covered warrant, nhà đầu tư sẽ có thêm công cụ để phòng ngừa rủi ro cũng như gia tăng tỷ suất sinh lợi ngoài việc giao dịch cổ phiếu như hiên tại.

Cũng giống như hợp đồng tương lai chỉ số và các sản phẩm phái sinh khác, covered warrant mang nhiều ưu điểm như số vốn bỏ ra ban đầu thấp, đòn bẩy cao và dễ dàng được giao dịch, hứa hẹn là sản phẩm được đông đảo nhà đầu tư quan tâm.

Sau thành công của chứng chỉ quỹ ETF và thành công bước đầu của hợp đồng tương lai, thị trường có thể kỳ vọng vào sự thành công tiếp theo đối với sản phẩm covered warrant.

Cùng với các sản phẩm phái sinh theo lộ trình triển khai, nhiều công ty chứng khoán đang có kế hoạch triển khai thử nghiệm các sản phẩm cấu trúc tài chính (financial structure) với việc kết hợp và lai tạp nhiều sản phẩm tài chính khác nhau.

Đây hứa hẹn là một sân chơi mới của các công ty chứng khoán nhằm đáp ứng đầy đủ khẩu vị rủi ro khác nhau của nhà đầu tư và đưa thị trường chứng khoán Việt Nam phát triển lên một trình độ cao hơn trong kỹ năng giao dịch và định giá.

Đồng thời, đó là cơ hội mới đối với nhiều nhà đầu tư, không chỉ có thể tìm kiếm lợi nhuận ở thị trường giá lên mà còn có thể sử dụng các công cụ kiếm lời ở thị trường giá xuống. Tất nhiên, các sản phẩm này có cấu trúc hoạt động rất phức tạp nên không phải nhà đầu tư nào cũng có thể hiểu tường tận và nắm bắt được cơ hội.

Một số giải pháp để thị trường phái sinh vận động tốt hơn

Nhìn lại lịch sử ra đời và bản chất của các sản phẩm phái sinh, vai trò chính của các sản phẩm phái sinh là công cụ để phòng ngừa rủi ro, tuy ranh giới giữa phòng ngừa rủi ro (hedging) và đầu cơ (speculation) đôi khi là rất mong manh.

Để thị trường phái sinh mà cụ thể là sản phẩm phái sinh đầu tiên là hợp đồng tương lai trở thành công cụ phòng ngừa rủi ro hiệu quả, trước tiên cần phổ biến kiến thức đến đông đảo nhà đầu tư

Đối với nhà đầu tư, điều quan trọng nhất để thực hiện phòng ngừa rủi ro hiệu quả đó là phải hiểu rõ bản chất của các sản phẩm phái sinh. Tuy vậy, nhà đầu tư tham gia giao dịch trên các hợp đồng tương lai hiện tại chủ yếu là các nhà đầu cơ.

Việc kết hợp thế nào giữa danh mục cổ phiếu quen thuộc và các sản phẩm phái sinh khác nhau để điều chỉnh rủi ro danh mục về mức mong muốn yêu cầu phải có kiến thức và những kỹ năng nhất định.

Đối với các nhà giao dịch đầu cơ, việc quản trị vị thế và tuân thủ các quy tắc quản trị rủi ro khi giao dịch ảnh hưởng rất lớn đến thành quả đầu tư. Thực tế cho thấy, không phải nhà đầu tư nào cũng biết đến và tuân thủ các nguyên tắc khi giao dịch.

Do đó, việc phổ biến kiến thức đến nhà đầu tư cần được các cơ quan quản lý và các công ty chứng khoán đẩy mạnh và tiến hành thường xuyên. Có như vậy, các công cụ tài chính phức tạp như phái sinh mới có thể được tiếp cận đúng cách bởi nhà đầu tư và đưa các sản phẩm phái sinh hoạt động theo đúng vai trò của nó.

Để rủi ro được phòng ngừa, sự vận động hiệu quả của thị trường phái sinh là điều rất quan trọng. Đối với sản phẩm phái sinh hợp đồng tương lai, khái niệm “basis” là chênh lệch giữa giá giao ngay và giá giao sau.

Thuật ngữ rủi ro basis được hiểu là rủi ro mà các khoản đầu tư bù đắp vị thế trong một chiến lược phòng ngừa rủi ro không thay đổi theo các hướng đối ngược nhau. Một khoản lời/lỗ trên thị trường giao ngay không được bù đắp bởi một khoản lỗ/lời tương ứng trên thị trường giao sau làm gia tăng rủi ro cho các khoản đầu tư.

Đối với hợp đồng tương lai chỉ số, trên phương diện lý thuyết, giá giao ngay và giao sau liên hệ với nhau qua công thức định giá hợp đồng tương lai. Tuy nhiên, trong thực tế trên VN30F, giá của hợp đồng tương lai luôn có độ lệch rất lớn với giá trị định giá, lúc cao hơn, lúc thì thấp hơn rất nhiều. Điều này tạo rủi ro lớn cho nhà đầu tư muốn phòng ngừa rủi ro bằng các hợp đồng tương lai.

Ở các thị trường phát triển, hoạt động kinh doanh chênh lệch giá (arbitrage) sẽ đưa giá của hợp đồng tương lai về gần với giá trị hợp lý, nhưng ở thị trường Việt Nam hiện nay, hầu như chưa có tổ chức nào tiến hành arbitrage chỉ số.

Bởi lẽ, thực hiện arbitrage đang gặp rào cản về chi phí giao dịch và thanh khoản của thị trường giao ngay cũng như giao sau. Chi phí giao dịch lớn khiến các khoản chênh lệch nhỏ khỏi giá trị hợp lý không hấp dẫn, trong khi đó thanh khoản chưa thực sự cao của thị trường giao sau hạn chế số lượng vị thế có thể thực hiện arbitrage.

Để cải thiện thanh khoản của thị trường phái sinh, một lần nữa cần phổ biến kiến thức đến nhà đầu tư, nhưng cũng cần thời gian để nhà đầu tư làm quen dần với các sản phẩm mới. Trên phương diện này, tự bản thân thị trường sẽ lớn dần và dần xuất hiện các đối tượng nhà đầu tư với các mục đích giao dịch khác nhau, góp phần vào sự định giá hiệu quả hơn của các sản phẩm phái sinh.

Một yếu tố đặc biệt quan trọng, quyết định đến tính hiệu quả của thị trường phái sinh, đó là chất lượng của tài sản cơ cở. Cụ thể, đối với hợp đồng tương lai chỉ số, việc đánh giá và chọn cổ phiếu vào rổ VN30 cần được cân nhắc kỹ lưỡng. Thực tế cho thấy, không quá khó để tác động đến điểm số VN30 khi trong rổ cổ phiếu này có nhiều cổ phiếu lớn, nhưng không ít mã có tính thanh khoản không cao.

Điều này dẫn đến trong những ngày đáo hạn gần đây của VN30F, chỉ số cơ sở thường biến động rất mạnh. Rõ ràng, khi thị trường phái sinh càng phát triển và tăng tưởng về thanh khoản, việc đánh giá và nâng cao chất lượng bộ chỉ số cơ sở cho hợp đồng tương lai hiện tại, hay tài sản cơ sở cho các sản phẩm mới trong tương lai cần được tập trung thực hiện.

Một vấn đề khác trong việc cải thiện thanh khoản cũng như có thêm sự lựa chọn về chiến lược cho nhà đầu tư đó là quy định về cách tính số ký quỹ ban đầu. Tại nhiều thị trường phát triển trên thế giới, cách tính số ký quỹ ban đầu dựa trên quy mô số lượng vị thế ròng của các sản phẩm phái sinh khác nhau.

Chẳng hạn, khi chỉ có hợp đồng tương lai chỉ số VN30, số ký quỹ ban đầu nên được tính dựa trên số lượng ròng các vị thế ngược nhau ở các tháng đáo hạn khác nhau, như vậy nhà đầu tư sẽ chỉ cần số yêu cầu ký quỹ nhỏ hơn để thực hiện nhiều vị thế hơn, từ đó tạo sự chủ động và có nhiều sự kết hợp các chiến lược hơn khi giao dịch.