Hơn 4 năm kể từ ngày Ngân hàng Nhà nước (NHNN) bắn phát súng hiệu lệnh về triển khai Basel II với Công văn 1601/NHNN-TTGSNH ngày 17/3/2014, thuật ngữ Basel II đã trở nên phổ biến tại Việt Nam. Theo lộ trình ban đầu, dự kiến năm 2018, 10 NHTM được lựa chọn thí điểm sẽ phải tuân thủ Basel II, phương pháp tiếp cận nội bộ.

Sau nhiều nỗ lực của NHNN, cột mốc 1/1/2020 đã được chính thức ấn định cho tất cả các NHTM tại Việt Nam, với chuẩn mực là phương pháp tiêu chuẩn, từng được dự kiến là năm 2015 theo lộ trình ban đầu.

Ông Nguyễn Huy Cường, Giám đốc Công ty TNHH Raffles Việt Nam

Năm 2017, Nghị quyết số 51/NQ-CP của Chính phủ ngày 19/06/2017 để thực hiện Nghị quyết 07/NQ/TW của Bộ Chính trị cũng nêu rõ, “đến năm 2020, các NHTM triển khai áp dụng tỷ lệ an toàn vốn theo chuẩn mực vốn Basel II, trong đó phấn đấu 12 - 15 ngân hàng đáp ứng đủ mức vốn tự có theo Chuẩn mực Basel II”. Với số lượng 36 NHTM Nhà nước và cổ phần tại Việt Nam hiện nay, chắc hẳn NHNN, Chính phủ đã dự đoán trước khả năng “rơi rụng” của không ít NHTM trong quá trình triển khai Basel II được cho là đầy thử thách này.

Hãy cùng nhìn lại tình hình triển khai Basel II tại Việt Nam để xem liệu năm 2018 hay thậm chí đến năm 2020 có bao nhiêu ngân hàng sẽ đạt chuẩn mực Basel II? Để trả lời câu hỏi này, cần xem xét vai trò của cả NHNN và các NHTM.

Về phía NHNN

Xét từ phía NHNN, Basel II không phải một thước đo giống nhau tại các quốc gia khác nhau. Tại mỗi quốc gia muốn đạt chuẩn mực Basel II, cơ quan giám sát ngân hàng (tại Việt Nam là Cơ quan Thanh tra, giám sát ngân hàng) sẽ ban hành Quy định triển khai Basel II của nước sở tại. Các quy định này không chỉ đơn thuần là bản dịch của Basel II, mà phải cụ thể hóa cách thức xử lý gần 100 vấn đề thuộc về tùy chỉnh quốc gia của nước sở tại đã nêu trong Basel II.

Hơn nữa, nhiều vấn đề Basel II cũng chỉ quy định chung, cơ quan giám sát ngân hàng của từng nước cần có quy định cụ thể. Ví dụ, hiện nay nhiều người cho rằng, theo yêu cầu Basel II, cần phải thu thập 7 năm dữ liệu để ước tính LGD cho nhóm khách hàng doanh nghiệp. Tuy nhiên, theo quy định của Basel II (đoạn 472) thì dữ liệu cần thu thập để ước tính LGD lý tưởng là một chu kỳ kinh tế và không ít hơn 7 năm.

Do không có cách hiểu chung về thuật ngữ “chu kỳ kinh tế”, cơ quan giám sát ngân hàng tại các nước đều có quy định cụ thể chu kỳ kinh tế được định nghĩa như thế nào tại từng nước. Trường hợp chu kỳ kinh tế dài hơn 7 năm, dữ liệu phục vụ tính LGD sẽ cần thu thập dài hơn 7 năm.

Ngoài ra, Ủy ban Basel khi ban hành Basel II đã coi như các ngân hàng đương nhiên phải tuân thủ các quy định về hệ thống quản lý rủi ro (quản trị, chiến lược, chính sách, các biện pháp đo lường, báo cáo) đối với từng loại rủi ro cụ thể. Các quy định này được ban hành bởi các văn bản riêng biệt của Ủy ban Basel mà không nằm trong văn bản Basel II.

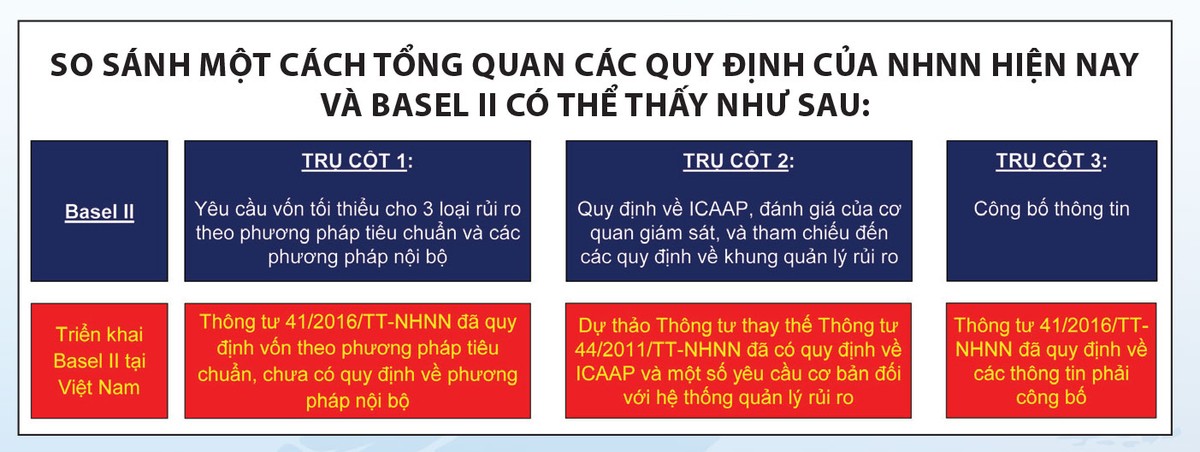

Như vậy, có thể thấy, NHNN đã hoàn thành một phần việc quy định Trụ cột 1 và Trụ cột 3 của Basel II. Mặc dù mới chỉ dừng lại ở phương pháp tiêu chuẩn, nhưng chí ít Việt Nam cũng đã có văn bản pháp lý về yêu cầu vốn theo Basel II. Phần còn lại của Basel II, bao gồm các yêu cầu về khung quản lý rủi ro, đã được bắt đầu dự thảo từ những năm cuối thập kỷ trước, hiện nay vẫn đang trong trạng thái “dự thảo”.

BIDV là ngân hàng nhóm đầu thí điểm triển khai Basel II

Các yêu cầu về hệ thống quản lý rủi ro hiện nay đang được trình bày như là một phần của dự thảo Thông tư thay thế Thông tư 44/2011/TT-NHNN, bên cạnh quy định về ICAAP. Những năm gần đây, NHNN đã rất cởi mở trong việc ghi nhận ý kiến của các NHTM và các chuyên gia trong quá trình xây dựng dự thảo Thông tư này.

Mặc dù vậy, có lẽ ưu tiên hiện nay của NHNN về triển khai Basel II vẫn chưa đặt đúng mức. Vì thế, các công việc, thủ tục để ban hành Thông tư thay thế Thông tư 44/2011/TT-NHNN vẫn chưa được hoàn thành.

Hiện nay, chỉ còn khoảng hơn 1,5 năm nữa sẽ đến năm 2020, nhưng các yêu cầu chính thức của NHNN về Trụ cột 2 của Basel II cũng như hệ thống quản lý rủi ro vẫn chưa được ban hành chính thức để các ngân hàng có thời gian triển khai thực hiện. Trong khi khối lượng công việc để xây dựng một hệ thống quản lý rủi ro là rất lớn, có thể cần thời gian nhiều năm. Và để đạt chuẩn Basel II thì các NHTM cần phải tuân thủ cả 3 trụ cột, chứ không chỉ dừng lại ở việc tính toán vốn theo Trụ cột 1.

Ban hành quy định, mặc dù khó nhưng vẫn có thể thực hiện được. Việc khó hơn là đánh giá quá trình triển khai và giám sát tuân thủ liên tục. Quá trình đánh giá để công nhận một ngân hàng đạt chuẩn Basel II đòi hỏi NHNN phải có đội ngũ nhân sự hiểu rõ các yêu cầu của Basel II. Để đáp ứng cho công việc này, NHNN cần có thêm thời gian và mức độ đầu tư, quan tâm phù hợp từ phía Ban Lãnh đạo NHNN.

Theo cách thức làm như hiện nay, khó có thể bảo đảm NHNN đủ khả năng đánh giá và giám sát quá trình triển khai Basel II tại các NHTM. Chưa xét đến 36 NHTM, nếu chỉ tính riêng mục tiêu của Chính phủ (12 - 15 NHTM đạt chuẩn Basel II), việc đánh giá để công nhận và giám sát duy trì tuân thủ cũng là thách thức rất lớn đối với Cơ quan Thanh tra, giám sát ngân hàng trong giai đoạn từ nay đến năm 2020.

Về phía NHTM

Từ phía các NHTM, có thể chia thành 3 nhóm như sau :

Nhóm 1 bao gồm khoảng 7 - 8 ngân hàng đã bắt đầu triển khai từ rất sớm, gần như ngay khi phát súng hiệu nổ ra. Tại các ngân hàng này, sau khi lập kế hoạch triển khai tổng thể, nhiều chương trình, dự án triển khai Basel II đã được đầu tư thực hiện với mức đầu tư từ vài chục, vài trăm ngàn USD đến cả vài triệu USD.

Các ngân hàng thuộc nhóm này bao gồm một số trong nhóm 10 ngân hàng được lựa chọn triển khai Basel II. Cá biệt có một vài ngân hàng không nằm trong nhóm 10 ngân hàng nhưng rất tích cực trong việc triển khai các chương trình, dự án liên quan đến Basel II như trường hợp của OCB, TPBank.

Nhóm 2 bao gồm khoảng 13 - 14 ngân hàng đang trong quá trình ngân hàng triển khai theo cách thức “dừng lại ở mức tuân thủ”. Mục tiêu hiện nay của các ngân hàng này là có được công cụ tính toán tài sản có rủi ro (RWA engine).

Các yêu cầu về quy trình đánh giá an toàn vốn nội bộ (ICAAP) và quản lý rủi ro sẽ được cân nhắc sau khi NHNN ban hành văn bản. Trong nhóm có một số ngân hàng thuộc nhóm 10 ngân hàng được lựa chọn để triển khai Basel II, nhưng không có định hướng rõ ràng về quá trình triển khai.

Nhóm 3 bao gồm khoảng 14 - 15 ngân hàng, ở một thái cực hoàn toàn khác. Các ngân hàng này hoàn toàn chưa bắt đầu quá trình triển khai Basel II hoặc chưa có định hướng rõ ràng về việc triển khai Basel II.

Để được coi là đạt chuẩn mực Basel II, một NHTM cần phải trải qua 2 giai đoạn.

Giai đoạn 1, tập trung vào xây dựng hệ thống quản lý rủi ro và tính toán vốn theo theo yêu cầu của Basel II. Tất nhiên, ngân hàng cũng phải giữ tỷ lệ an toàn vốn trên mức tối thiểu 8%. Nếu chỉ tính riêng việc xây dựng năng lực hệ thống quản lý rủi ro, phần lớn các ngân hàng nhóm 1 và nhóm 2 đang ở thực hiện Giai đoạn 1.

Có một số ít các ngân hàng đã công bố hoàn thành việc triển khai hệ thống quản lý rủi ro và tính toán vốn. Tuy nhiên, hoàn thành Giai đoạn 1 chưa thể giúp ngân hàng được cơ quan giám sát công nhận đạt chuẩn Basel II.

Giai đoạn 2, quan trọng và khó hơn, ngân hàng phải ứng dụng Basel II vào trong hoạt động kinh doanh. Ví dụ, trong việc quản lý danh mục tín dụng, hiện nay hầu hết ngân hàng muốn thiết lập các hạn mức quản lý danh mục tín dụng đều phải “bốc thuốc” trên cơ sở số thực hiện năm trước cộng thêm một số x% nào đó. Con số này dựa trên ước tính chủ quan và không giúp cho ngân hàng tối ưu hóa nguồn lực và tối đa hóa lợi ích trong bối cảnh phải tuân thủ Basel II.

Với việc thiết lập các hạn mức dựa trên nền tảng tuân thủ Basel II, ngân hàng có thể tối ưu hóa việc phân bổ vốn và tối đa hóa lợi nhuận của ngân hàng. Thông qua quá trình này, việc lập kế hoạch vốn dựa trên cơ sở rủi ro (một phần của ICAAP) cũng sẽ được truyền tải vào trong hoạt động kinh doanh của ngân hàng. Ngoài ra, có nhiều ứng dụng khác như xác định rủi ro, định giá khoản vay, xây dựng chính sách khách hàng, phê duyệt tín dụng, cảnh báo sớm… Hiện nay, mới chỉ có một số rất ít ngân hàng đang trong quá trình thực hiện Giai đoạn 2.

Triển khai Basel II chưa bao giờ là dễ dàng tại các quốc gia, kể cả các nước phát triển cũng như các quốc gia lân cận Việt Nam. Với mức độ ưu tiên, đầu tư và cách thức triển khai Basel II ở cả NHNN và NHTM như hiện nay, khó có NHTM nào đạt được chuẩn mực Basel II vào năm 2018. Và mục tiêu 12 - 15 ngân hàng đạt chuẩn Basel II vào năm 2020 sẽ là một thách thức rất lớn.

Ông Nguyễn Huy Cường là chuyên gia có 15 năm kinh nghiệm về ngân hàng, Basel II và quản lý rủi ro tín dụng tại Việt Nam, ASEAN và Ấn Độ. Ông Cường đã triển khai hơn 50 dự án và cung cấp dịch vụ về tư vấn quản lý rủi ro cho các khách hàng như HSBC, Standard Chartered, và hầu hết các NHTM Việt Nam.

Ông và các chuyên gia hàng đầu thế giới đã xây dựng Công ty Raffles Việt Nam, chuyên sâu về tư vấn quản lý rủi ro tín dụng, ICAAP, Basel II và phân tích dữ liệu. Raffles Việt Nam đang thực hiện một số dự án như: tư vấn quản lý danh mục, tư vấn phê duyệt tín dụng tự động...