Chuẩn bị tâm thế khi doanh nghiệp tăng vốn

Trước kia, khi thị trường còn sơ khai, cứ khi nào doanh nghiệp công bố phát hành thêm là nhà đầu tư lại hồ hởi mua vào. Điều này tạo điều kiện rất tốt để doanh nghiệp phát hành thành công.

Nhưng sau giai đoạn thăng trầm của thị trường chứng khoán, việc tăng vốn không còn dễ dàng như trước, mà có sự phân hóa rõ rệt. Có doanh nghiệp phát hành thành công như Hòa Phát (năm 2016), VPBank (năm 2017)...

Nhưng, có không ít doanh nghiệp không thể huy động vốn, một phần nguyên nhân nằm ở tính minh bạch trong sử dụng vốn sau khi phát hành.

Lịch sử đã ghi nhận những vết nhơ trong việc tăng vốn, mà cổ đông bên ngoài là những người chịu mất mát lớn. Chúng ta không thể quên những cổ phiếu từng “làm mưa làm gió” trên thị trường, giá tăng vù vù và sau đó là doanh nghiệp công bố kế hoạch phát hành thêm.

Tuy nhiên, dòng tiền chảy về doanh nghiệp lại không được sử dụng đúng với mục đích ban đầu, hao hụt, doanh nghiệp ngày càng teo tóp. Điều này từng diễn ra với hàng trăm doanh nghiệp, trong đó có những cái tên tai tiếng như KSA, FIR, FTM, VHG, CDO, KHB...

Tóm lại, tăng vốn là nhu cầu của rất nhiều doanh nghiệp vào một thời điểm cụ thể nào đó. Tuy nhiên, việc phát hành thành công hay không lại phụ thuộc nhiều yếu tố. Yếu tố minh bạch đóng vai trò quan trọng, nhưng yếu tố thị trường mới là động lực lớn nhất. Đã có không ít doanh nghiệp tận dụng được cơ hội thị trường hưng phấn mà thành công trong việc phát hành tăng vốn, tạo sức bật trong hoạt động kinh doanh.

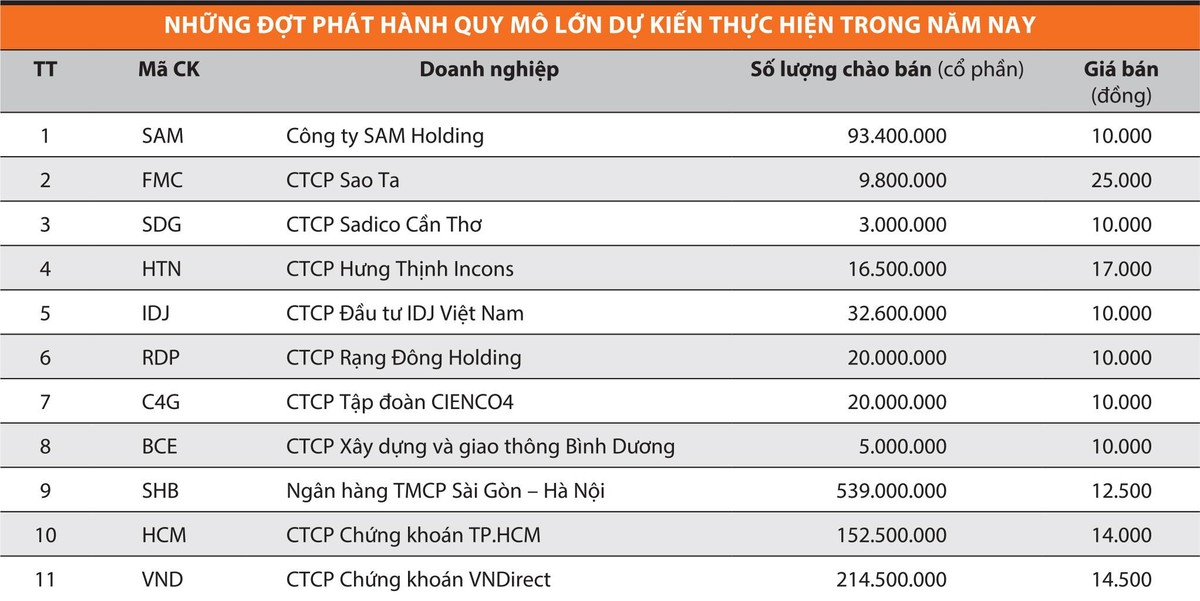

Năm 2021, thị trường chứng khoán được nhận định vẫn diễn biến tích cực và nhiều doanh nghiệp đang tận dụng cơ hội này để triển khai kế hoạch phát hành cổ phiếu để tăng vốn.

|

Đây là thời điểm không thể thích hợp hơn, bởi thị trường đang ở đỉnh cao nhất trong lịch sử, số lượng nhà đầu tư tham gia đông đảo, đặc biệt quy mô giao dịch chưa bao giờ lớn như vậy. Tính sơ bộ đến thời điểm này, đã có hàng chục doanh nghiệp xin tăng vốn và chắc chắn con số này sẽ chưa dừng lại, bởi mùa đại hội cổ đông mới đang bắt đầu.

Nhà đầu tư có lẽ cần chuẩn bị tâm thế mới với chính những cổ phiếu mình đang sở hữu, nếu như doanh nghiệp xin ý kiến tăng vốn trong kỳ đại hội cổ đông này, đặc biệt là những nhà đầu tư F0 mới tham gia vào thị trường.

Những bài học cần thuộc

Thực tế, doanh nghiệp có nhiều cách để tăng vốn, trong đó có ba cách chính: phát hành cho cổ đông hiện hữu, phát hành riêng lẻ và phát hành trái phiếu chuyển đổi. Với cách thứ nhất, tất cả nhà đầu tư đều bình đẳng như nhau, họ sẽ nhận được quyền mua vào ngày giao dịch không hưởng quyền.

Tuy nhiên, ở hai cách sau, thông thường, doanh nghiệp sẽ nhắm đến những tổ chức lớn, những nhà đầu tư có tiềm lực kinh tế. Nếu theo cách này thì những nhà đầu tư hiện hữu sẽ không có quyền mua thêm, tỷ lệ sở hữu giảm đi nhưng doanh nghiệp thì lại chịu nhiều sức ép khi các nhà đầu tư lớn đã tham gia, có thể họ sẽ cử người vào hội đồng quản trị.

Ở bài viết này, chỉ xin lưu tâm với nhà đầu tư khi doanh nghiệp tăng vốn theo cách 1, có nghĩa là phát hành cho cổ đông hiện hữu.

Trước khi có quyết định này, doanh nghiệp sẽ xin ý kiến tại đại hội cổ đông và ủy quyền cho lãnh đạo lựa chọn thời điểm để phát hành để đảm bảo khả năng thành công và có lợi nhất cho doanh nghiệp.

Vậy, khi nhà đầu tư nắm giữ cổ phiếu và có quyền mua phát hành thêm, cần hành xử như thế nào?

Trước hết, nhà đầu tư cần phải nghiên cứu kỹ hồ sơ phát hành với tất cả các thông tin trong bản cáo bạch. Cần phải tìm hiểu doanh nghiệp huy động vốn làm gì, phân bổ nguồn vốn đó ra sao, tại sao lại phân bổ như vậy và việc tăng vốn sẽ mang lại điều gì cho doanh nghiệp và cổ đông trong tương lai. Tiếp theo, nhà đầu tư cần xem giá phát hành và tại sao doanh nghiệp lại phát hành giá đó.

Trên thị trường, từng có những “cá mập” đi mua lại một doanh nghiệp “xác sống”, sau đó “thổi” thông tin về dự án đang được triển khai, kèm theo là kế hoạch phát hành tăng vốn rất lớn.

Nhà đầu tư cũng cần xem xét lại kỹ càng về đội ngũ quản trị của doanh nghiệp là những ai. Trên thị trường, từng có những “cá mập” đi mua lại một doanh nghiệp “xác sống”, sau đó “thổi” thông tin về dự án đang được triển khai, kèm theo là kế hoạch phát hành tăng vốn rất lớn. Để rồi, sau khi tăng vốn, doanh nghiệp dần teo tóp, thậm chí biến mất như trường hợp CDO, DHM, DST, HKB...

Nhà đầu tư cũng cần đánh giá kỹ càng với những lần tăng vốn trước đó (nếu có) hoặc quan tâm hơn với việc sử dụng vốn của doanh nghiệp trong quá khứ. Thông thường, doanh nghiệp minh bạch sẽ luôn trả lời chân thành những chất vấn của cổ đông, thay vì né tránh, vòng vo.

Tuy nhiên, có một thực tế là không ít doanh nghiệp yếu kém vẫn thành công khi phát hành thêm. Đó là bởi những nhà đầu tư nhỏ lẻ chỉ tính toán hơn thiệt trong ngắn hạn.

Ví dụ, một doanh nghiệp chuẩn bị kế hoạch phát hành nhưng họ “ém” thông tin. Giai đoạn này, họ kéo giá cổ phiếu tăng mạnh mà bất kỳ ai cũng nhìn thấy có vấn đề, sau đó triển khai phát hành. Ví dụ, giá cổ phiếu ngày không hưởng quyền là 30.000 đồng/cổ phiếu và tỷ lệ phát hành 1:1 với giá 12.000 đồng/cổ phiếu. Theo đó, tại ngày không hưởng quyền, giá cổ phiếu sẽ bị điều chỉnh về còn 21.000 đồng/cổ phiếu và nhà đầu tư cho rằng nó vẫn cao hơn 9.000 đồng/cổ phiếu so với giá mà họ bỏ ra. Nhưng trước khi cổ phiếu phát hành thêm về đến tay nhà đầu tư, có khi giá giảm sâu xuống gần sát với giá phát hành, bởi giai đoạn 1 - 1,5 tháng này, nhóm đầu cơ kéo giá đã kịp bán ra. Hãy nhìn lại bài học từ các đợt tăng vốn của VHG, DHM, DST… sẽ thấy.

Đây là bài học cũ mèm, nhưng không ít nhà đầu tư Fn vẫn mắc phải, bởi họ tự tin rằng mình không dễ bị lừa, rằng mình có đủ kinh nghiệm nhận biết.