Phát hành vượt kỳ vọng

Các đợt phát hành trái phiếu doanh nghiệp (TPDN) gần đây liên tiếp nhận lượng đăng ký mua vượt quá khối lượng dự kiến phát hành ban đầu.

Cuối tháng 8/2013, Tập đoàn Công nghiệp Than - Khoáng sản Việt Nam (Vinacomin) đã phát hành thành công 5.000 tỷ đồng trái phiếu, gấp 1,7 lần khối lượng dự kiến (3.000 tỷ đồng) khi Tập đoàn bắt đầu thăm dò thị trường. Trong khi mới đầu năm nay, thị trường đã hấp thu hết một lượng 2.500 tỷ đồng trái phiếu cũng của tập đoàn này.

Từ đầu năm đến nay, Vinacomin đã huy động 7.500 tỷ đồng qua kênh phát hành trái phiếu

Theo ông Nguyễn Văn Biên, Phó tổng giám đốc Tập đoàn, số nhà đầu tư đăng ký mua lên tới hơn 10 tổ chức, gồm các ngân hàng và các công ty quản lý quỹ. Số nhà đầu tư chính thức mua đạt 9 tổ chức, gấp đôi số lượng nhà đầu tư tham gia trong đợt phát hành năm 2012 của Tập đoàn.

Năm 2013 đã trở thành “năm vàng” cho TPDN của Vinacomin, khi mà tổng lượng phát hành của Tập đoàn đến thời điểm cuối tháng 8 đã vượt rất xa tổng lượng phát hành trong 5 năm trước đó. Trong suốt giai đoạn 2007-2012, Tập đoàn phát hành được 3.500 tỷ đồng trái phiếu.

Cũng trong tháng 8, Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) phát hành thành công trái phiếu 10 năm, với kết quả vượt 5% so với mục tiêu 3.000 tỷ đồng ban đầu và vượt gần 60% so với con số 2.000 tỷ đồng khi ngân hàng này thăm dò nhu cầu thị trường hồi quý II.

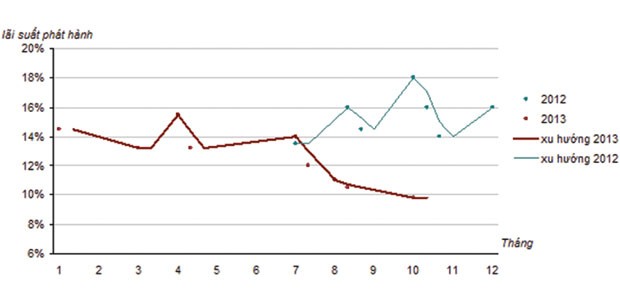

Lãi suất trái phiếu trong đợt phát hành tháng 8 của cả hai đơn vị này đều thấp hơn nhiều so với mặt bằng lãi suất hồi đầu năm. Vinacomin phát hành với lãi suất 11%/năm cho hai kỳ thanh toán đầu tiên, trong khi BIDV phát hành với lãi suất 10,5%/năm trong 5 năm đầu tiên.

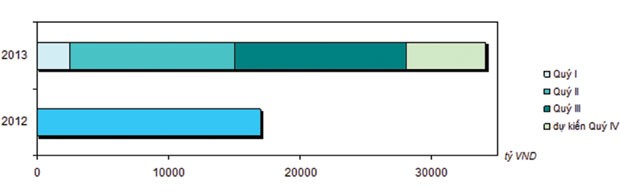

3 quý, huy động 28.000 tỷ đồng từ TPDN

“Thừa thắng xông lên”, sau thành công của các thương vụ phát hành trái phiếu “khủng”, các DN lại đang tiếp tục lên kế hoạch phát hành tiếp ngay trong năm nay, điều rất hiếm xảy ra trên thị trường TPDN trong các năm trước. Nhiều DN khác cũng theo nhau đưa ý định phát hành ra thăm dò thị trường. Cụ thể, Vinacomin đang đề xuất tiếp một đợt phát hành trái phiếu thấp nhất là 2.000 tỷ đồng thực hiện cuối năm nay, dành cho một đối tác lớn có nhu cầu mua trái phiếu của Tập đoàn nhưng chưa tham gia trong đợt phát hành tháng 8, một nguồn tin liên quan đến kế hoạch này cho biết.

Trao đổi với ĐTCK, Phó tổng giám đốc Nguyễn Văn Biên chỉ cho biết, Vinacomin đang nghiên cứu việc phát hành tiếp và nhận xét, nhu cầu đầu tư vào trái phiếu của nhà đầu tư vẫn còn và thị trường phát hành trái phiếu đang rất tốt.

Diễn biến của thị trường TPDN từ đầu năm đến nay trái ngược hẳn với năm 2012. Nếu như năm 2012, các ngân hàng tỏ ra dè dặt với kênh đầu tư này do e ngại rủi ro mất vốn và yêu cầu lãi suất phát hành rất cao, thì sang đến năm 2013, các ngân hàng lại dồn dập đăng ký mua TPDN, thậm chí tranh nhau mua trái phiếu của một số DN lớn với lãi suất ngày càng thấp. Cũng là Vinacomin, nhưng trong đợt phát hành cuối năm 2012 chỉ bán được 500 tỷ đồng trên tổng số 2.500 tỷ đồng trái phiếu chào bán, với lãi suất 14,5%/năm cho năm đầu tiên.

Theo thống kê của Nhóm Nghiên cứu thuộc Ban Kinh doanh vốn và tiền tệ của BIDV, tổng lượng TPDN phát hành trong 6 tháng đầu năm 2013 vào khoảng 15.000 tỷ đồng, trong khi cả năm 2012 chỉ là 17.000 tỷ đồng. Theo thống kê của ĐTCK, quý III có ít nhất 13.000 tỷ đồng TPDN được phát hành. Như vậy, với ít nhất 3 đợt chào bán TPDN quy mô khoảng 2.000 tỷ đồng/đợt đang được thực hiện, tổng lượng TPDN phát hành trong năm 2013 có thể lên tới 34.000 tỷ đồng, gấp đôi năm 2012.

Hình 2: Lãi suất phát hành TPDN (*) năm 2012 và 2013

Ngân hàng tăng đầu tư vào TPDN

Hình ảnh trái ngược của TPDN năm 2013 so với năm 2012 là minh chứng cho nhu cầu đầu tư TPDN đang tăng lên đột biến, chủ yếu từ các ngân hàng đang có nguồn tiền nhàn rỗi lớn do tín dụng tắc nghẽn đầu ra kéo dài. Huy động vốn tính đến 18/9 đã tăng 11,74%, trong khi dư nợ tín dụng toàn hệ thống chỉ tăng 5,83% so với đầu năm, theo số liệu mới nhất của Ngân hàng Nhà nước.

“Nền kinh tế nhìn chung vẫn còn nhiều khó khăn, bởi dòng vốn tín dụng chưa được hấp thụ tốt, cầu tiêu dùng trong nước còn yếu khiến sản xuất khó tăng trưởng mạnh”, báo cáo 9 tháng 2013 của Ủy ban Giám sát tài chính quốc gia viết.

Trước đó, trái phiếu chính phủ đã trở thành điểm nóng đầu tư của các ngân hàng để giải quyết tạm thời tình trạng thừa tiền nhàn rỗi mà không sinh lời. Tuy nhiên, việc các ngân hàng đổ xô đầu tư vào trái phiếu chính phủ đã khiến lợi suất giảm xuống thấp hơn cả lãi suất huy động (7%/năm), khiến kênh đầu tư này trở nên ảm đạm suốt tháng 6, tháng 7 và mới hồi phục nhẹ từ đầu tháng 9.

TPDN lúc này đang trở thành kênh đầu tư có lợi suất trên danh nghĩa cao nhất. Lãi suất phát hành cho năm đầu tiên của các DN sản xuất lớn hiện ở vào khoảng 11-12%/năm và biên lãi suất khoảng 3-3,5%/năm, trong khi đó lãi suất phát hành của các ngân hàng cũng rơi vào khoảng 10%/năm với biên lãi suất khoảng 2 - 2,5%/năm. Lãi suất phát hành của các DN rủi ro cao hơn như bất động sản có thể lên tới 14%/năm.

Các DN trong năm 2012 chấp nhận phát hành với lãi suất lên tới 16%/năm, thậm chí 18%/năm cho kỳ đầu tiên và biên lãi suất 4 - 4,5%/năm cho các kỳ thanh toán tiếp theo, nhưng chỉ bán được một phần lượng chào. Những đợt phát hành lớn nhất cũng chỉ có quy mô khoảng 2.000 tỷ đồng. Các ngân hàng một năm trước đó từng thận trọng với một vài tổ chức phát hành, nay lại hướng dòng tiền nhàn rỗi đến trái phiếu của những DN này với lãi suất còn thấp hơn.

Công ty quản lý quỹ của một ngân hàng quốc doanh thậm chí đang chuẩn bị cho việc thành lập một quỹ đầu tư chuyên biệt vào TPDN. Tuy quy mô của quỹ này dự kiến chỉ khoảng 100 tỷ đồng, nhưng nếu thành công thì đây sẽ là quỹ đầu tư chuyên cho TPDN đầu tiên của thị trường (các quỹ trái phiếu hiện nay đầu tư chính vào TPCP và chỉ dành một tỷ trọng hạn chế đầu tư vào TPDN).

“Trong bối cảnh cầu vốn của nền kinh tế giảm sút, thanh khoản vốn trên thị trường dồi dào, ổn định, các kênh đầu tư khác như trái phiếu chính phủ, tiền gửi đang dần giảm sức hấp dẫn thì trái phiếu của các tổ chức phát hành lớn, có tên tuổi, tình hình hoạt động kinh doanh hiệu quả sẽ là kênh đầu tư được nhiều nhà đầu tư ưu tiên lựa chọn”, đại diện BIDV nhận định.