Ảnh Shutterstock.

Ảnh Shutterstock.

Khi thị trường rơi: Cổ phiếu biến động càng mạnh, giá giảm càng nhiều

Thị trường chứng khoán Việt Nam có mức giảm 32,7% trong quý I/2020, đây là quý có mức giảm điểm mạnh nhất trong hơn 10 năm qua.

Sau đó, VN-Index bật tăng từ vùng 660 điểm lên quanh 760 điểm, nhưng vẫn ở mức rất thấp so với ngưỡng 960 điểm đầu năm hay 990 điểm trước khi nghỉ Tết Nguyên đán. Khi thị trường giảm điểm mạnh, diễn biến giá các cổ phiếu trong rổ VNX50 cho thấy, các mã có mức độ biến động cao trong quá khứ đóng cửa quý I với mức giảm giá lớn hơn.

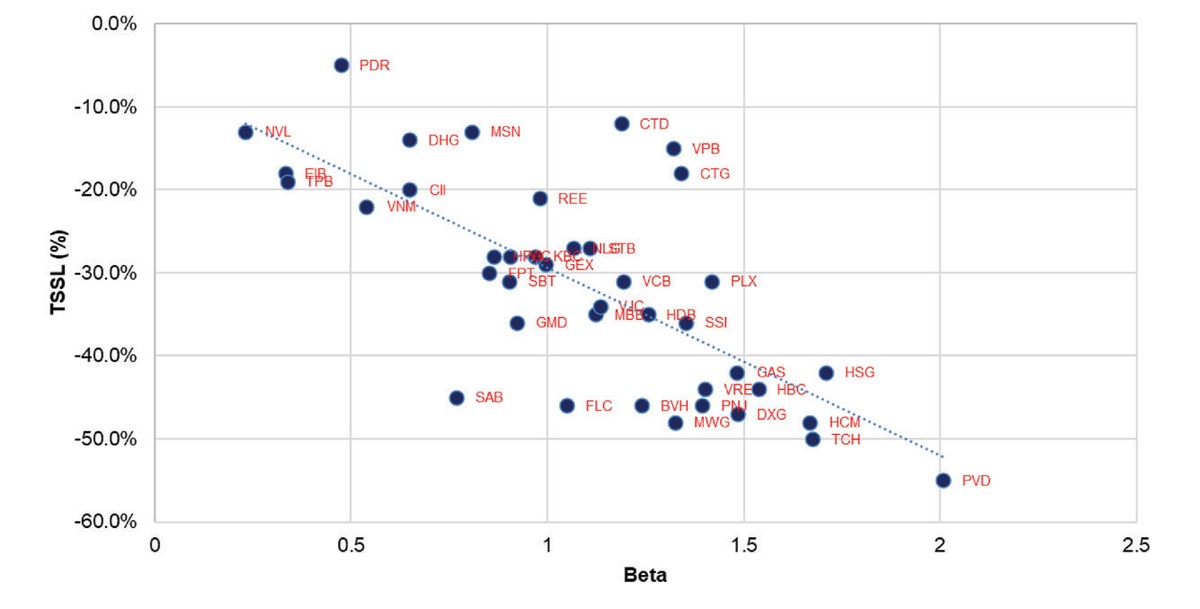

Lợi nhuận và rủi ro một số cổ phiếu trong quý I/2020.

Trên đồ thị “Lợi nhuận và rủi ro một số cổ phiếu trong quý I/2020”, đường thẳng dốc xuống và các dữ liệu phân bố rất đều xung quanh trục xu hướng này thể hiện, khi thị tường giảm mạnh, các cổ phiếu rủi ro cao rơi nhanh hơn thị trường chung và nắm giữ các cổ phiếu đó trong bối cảnh thị trường diễn biến xấu là rất “nguy hiểm”.

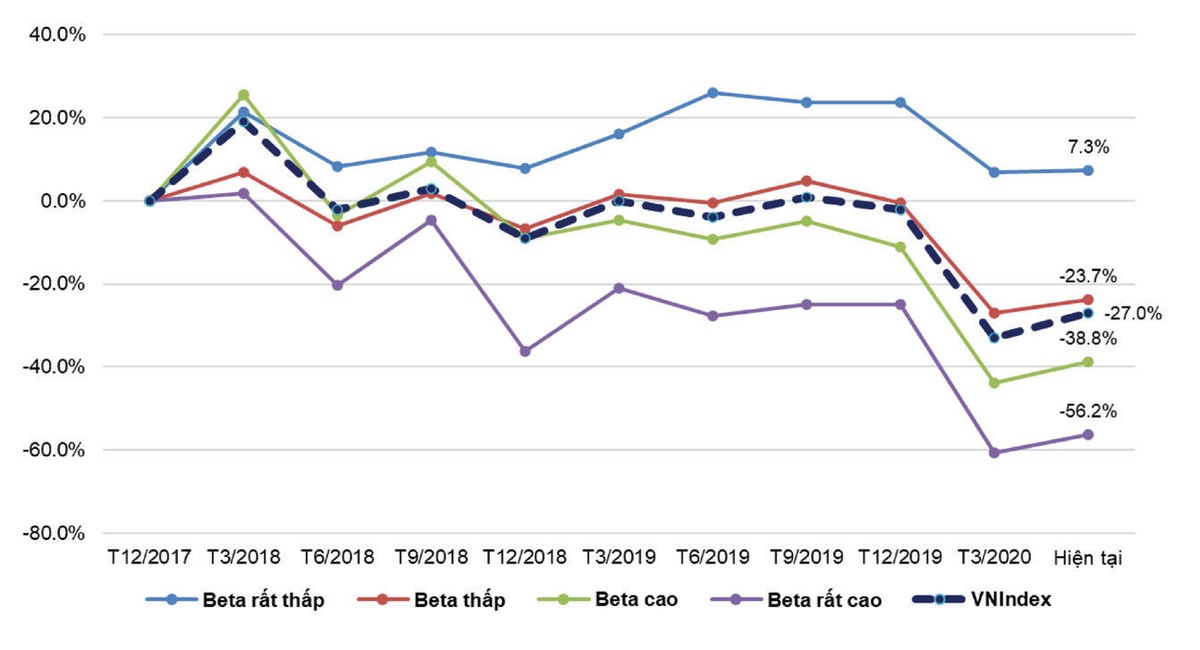

Tỷ suất lợi nhuận các nhóm cổ phiếu phân loại theo rủi ro từ năm 2018 đến nay.

Mở rộng khung phân tích xa hơn, bắt đầu từ năm 2018, cũng khảo sát trên nhóm VNX50, các cổ phiếu thuộc nhóm beta rất thấp (< 0,5) có mức sinh lợi tốt hơn so với các nhóm còn lại (xem đồ thị “Tỷ suất lợi nhuận các nhóm cổ phiếu phân loại theo rủi ro từ năm 2018 đến nay”.

Mặc dù tính từ đầu năm 2018 đến thời điểm hiện tại, thị trường chung giảm gần 30%, nhưng nhóm beta rất thấp vẫn duy trì tỷ suất lợi nhuận dương 7,23. Rõ ràng, khi thị trường diễn biến xấu, việc nắm giữ danh mục bao gồm các cổ phiếu an toàn, tiền của nhà đầu tư trú ẩn an toàn, giúp bảo toàn tài khoản.

Với nhóm beta thấp (0,5 - 1,0), lợi nhuận tích lũy từ năm 2018 khi nắm giữ nhóm cổ phiếu này là -23,7%, vẫn khá hơn mức -27% của VN-Index và -38,8% của nhóm beta cao (1.0 - 1,5). Ðáng chú ý, trong thời gian này, nhóm cổ phiếu có beta rất cao (>1,5) có mức giảm giá lên đến 56,2%.

Rủi ro thấp - lợi nhuận cao: Nghịch lý nhưng hợp lý

Ðối với nhận thức phổ biến về rủi ro, rủi ro cao thường đi kèm với lợi nhuận cao, đặc biệt đối với các chuyên gia tài chính được đào tạo bài bản, đó là nền tảng mà rất nhiều kiến thức chuẩn tắc của tài chính liên quan được xây dựng.

Một trong những mô hình kinh tế tài chính nổi tiếng là mô hình định giá tài sản vốn (CAPM), đã giành giải thưởng Nobel năm 1990. Mô hình mô tả mối quan hệ tuyến tính cùng chiều giữa lợi nhuận kỳ vọng và rủi ro thông qua hệ số beta của cổ phiếu, danh mục.

CAPM dựa trên một số giả định hoàn hảo về thị trường và hành vi của con người trong quá trình ra quyết định.

Trong điều kiện đó, với cùng mức độ rủi ro, nhà đầu tư sẽ lựa chọn tài sản có tỷ suất sinh lợi tốt hơn và với cùng tỷ suất lợi nhuận, nhà đầu tư sẽ lựa chọn tài sản có rủi ro thấp hơn. Câu nói cửa miệng “rủi ro cao, lợi nhuận cao” có lẽ bắt đầu từ đây.

Tuy nhiên, hạn chế cơ bản của CAPM là không xem xét tác động nhiều giai đoạn, hoặc mục tiêu đầu tư của các giai đoạn trong tương lai.

CAPM có thể giải thích cách con người ra quyết định ở một giai đoạn, nhưng không phù hợp khi ứng dụng trong thực tiễn đầu tư, vì đầu tư là một quá trình dài và bao gồm nhiều giai đoạn khác nhau.

Do đó, có những ý kiến nghi ngờ về việc rủi ro cao có đi kèm với lợi nhuận cao hay không và có vẻ CAPM không chỉ dẫn nên làm thế nào trong thực tiễn đầu tư.

Trong thực tế, rủi ro cao không hẳn lúc nào cũng mang lại lợi nhuận cao. Cuốn sách thú vị về đề tài giao dịch “High return from low risk - a remarkable stock market paradox”, tạm dịch là “Lợi nhuận cao từ rủi ro thấp - một nghịch lý đáng chú ý của thị trường cổ phiếu” của tác giả Pim Van Vliet đã chứng minh điều ngược lại.

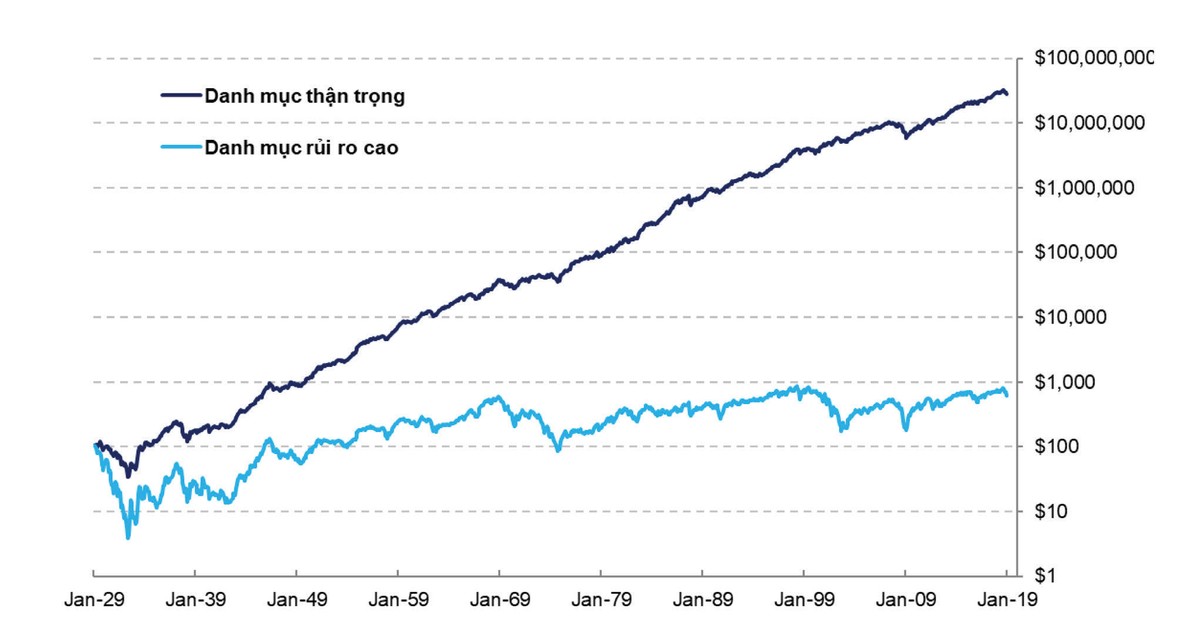

Trong cuốn sách, tác giả đã dùng số liệu từ năm 1929 - 2019 trên thị trường chứng khoán Mỹ và cho thấy chiến lược đầu tư vào danh mục thận trọng tỏ ra hiệu quả hơn rất nhiều so với danh mục rủi ro cao từ số tiền tuyệt đối là 100 USD năm 1929 (xem đồ thị).

Hiệu quả đầu tư vào danh mục thận trọng và danh mục rủi ro từ 100 USD năm 1929.

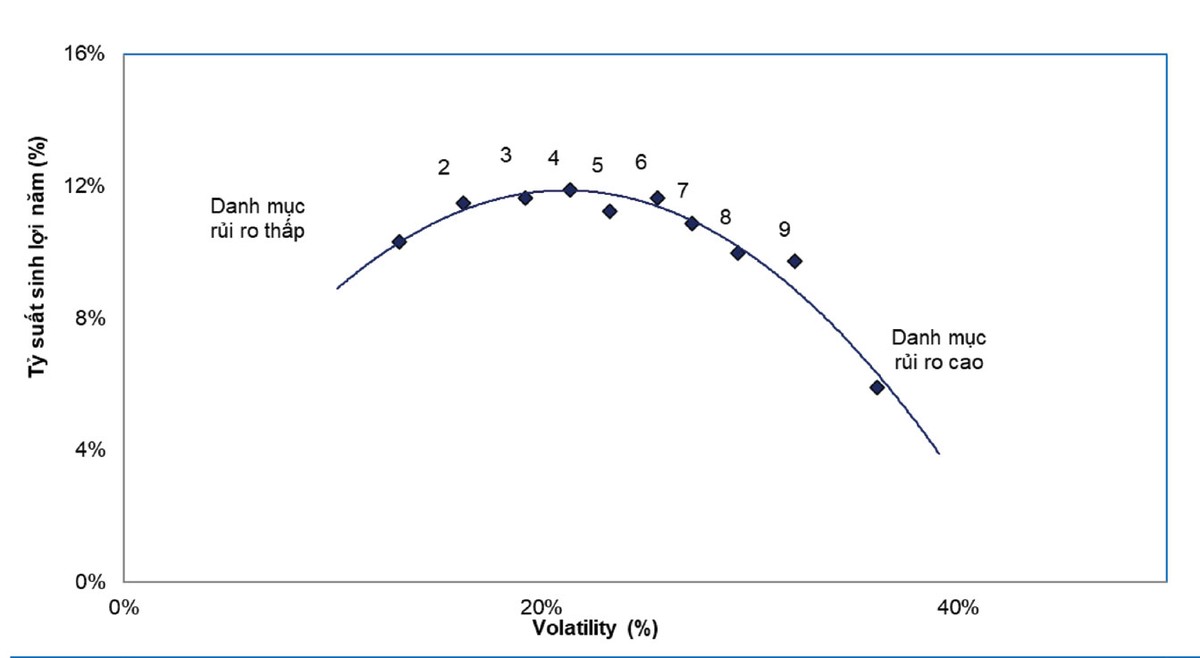

Mức lãi kép hàng năm giai đoạn 1929 - 2009 của các danh mục.

Ðối với các cổ phiếu có mức độ biến động thấp, nguyên nhân giúp cho danh mục đầu tư có thể mang đến mức lãi kép cao trong dài hạn là nhờ việc xây dựng danh mục như vậy sẽ giúp tránh những đoạn danh mục sụt giảm mạnh.

Với cùng mức lợi nhuận trung bình qua các năm, danh mục nào có mức độ biến động thấp hơn sẽ có mức lãi kép trong dài hạn cao hơn. Hình tượng có thể đem ví von ở đây là cuộc đua giữa rùa và thỏ, đầu tư cũng vậy, thành quả ổn định và đều đặn thì hiệu quả hơn mức lãi cao nhưng trồi sụt.

Thị trường hiện tại vẫn tiềm ẩn nhiều rủi ro, rủi ro từ việc không biết chắc khi nào dịch bệnh Covid-19 sẽ kết thúc và rủi ro tiềm ẩn về sức khỏe nền kinh tế ngay cả khi dịch bệnh kết thúc.

Thị trường như vậy, chưa nói đến việc tranh luận về lý thuyết trong dài hạn “rủi ro cao - lợi nhuận cao” hay “rủi ro thấp - lợi nhuận cao”, việc giữ danh mục đầu tư ở tư thế thế thủ nhất định là điều đáng cân nhắc.

Với những diễn biến từ năm 2018 đến nay của các danh mục với mức beta khác nhau và mức giảm giá trong quý I/2020 của các cổ phiếu trong VNX50, lựa chọn danh mục thuộc các ngành phòng thủ, cùng mức biến động thấp, rủi ro thấp có thể là một lưu ý quan trọng khi chọn cổ phiếu trong thời gian sắp tới dự kiến vẫn có nhiều biến động.