Một tháng Năm khác biệt

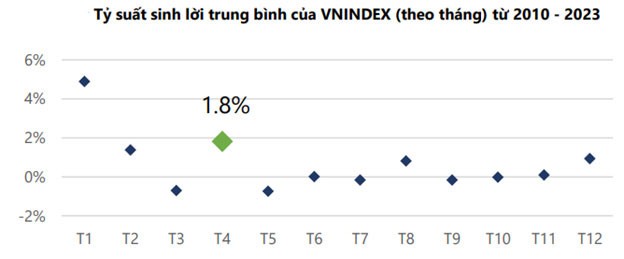

Nhà đầu tư chứng khoán hẳn không còn xa lạ với câu nói “Sell in May and go away” (“Bán tháng Năm và đi chơi”), biểu thị cho việc tỷ suất sinh lời tháng Năm thấp hơn các tháng khác trong năm. Hiện tượng trên xảy ra do tháng Năm thường là giai đoạn thị trường thiếu vắng thông tin, thiếu động lực tăng trưởng. Kèm theo đó, nhiều nhà đầu tư chốt lời sau khi đã có lãi trong quý I (thường là giai đoạn thị trường chứng khoán tăng mạnh) và nghỉ ngơi.

Tuy nhiên, khác với thường lệ, tháng Năm năm nay, thị trường đón nhận nhiều thông tin hỗ trợ.

|

Ông Trương Thái Đạt, Giám đốc Phân tích, Công ty Chứng khoán DSC |

Ngày 24/4/2023, một tuần sau khi xuất hiện dự thảo, Thông tư 02/2023/TT-NHNN của Ngân hàng Nhà nước về việc tái cơ cấu thời hạn trả nợ và giữ nguyên nhóm nợ của các tổ chức tín dụng đã được ban hành. Theo Thông tư, các tổ chức tín dụng có thể tái cơ cấu thời hạn trả nợ đối với số dư nợ gốc và/hoặc lãi và giữ nguyên nhóm nợ của khoản nợ đáp ứng đủ điều kiện gia hạn. Đối với các khoản lãi phải thu từ nợ được tái cơ cấu, tổ chức tín dụng có thể không ghi nhận vào thu nhập và theo dõi ngoại bảng.

Thông tư trên có thể hỗ trợ tích cực cho kết quả kinh doanh của nhóm ngân hàng nói riêng, các doanh nghiệp nói chung. Tính đến 20/4/2023, tăng trưởng tín dụng hệ thống chỉ đạt xấp xỉ 2,6%, rất thấp so với kế hoạch tăng trưởng tín dụng 14% cả năm 2023 của Chính phủ. Hiện tượng trên xảy ra do nền kinh tế hiện đang trong pha suy thoái, nhu cầu vay vốn không cao. Thêm vào đó, dù lãi suất điều hành đã giảm, lãi suất trên thị trường 1 chưa có sự cải thiện, nhiều ngân hàng vẫn duy trì mức lãi suất cho vay cao từ 10 - 12%/năm.

Ngày 3/5/2023, Cục Dự trữ liên bang Mỹ (Fed) đã quyết định nâng lãi suất điều hành thêm 0,25%/năm và giới đầu tư toàn cầu kỳ vọng đây có thể là lần nâng lãi suất cuối cùng trong chu kỳ thắt chặt chính sách tiền tệ để kiểm soát lạm phát của ngân hàng trung ương Mỹ. Ở trong nước, nhiều bộ, ngành như Bộ Xây dựng, Bộ Tài chính, Bộ Kế hoạch và Đầu tư, Bộ Tư pháp sẽ họp để nghiên cứu xây dựng, sửa đổi các điều luật hiện hành nhằm tháo gỡ vướng mắc cho cộng đồng doanh nghiệp, thúc đẩy doanh nghiệp phục hồi sản xuất.

Vì là giai đoạn kỳ vọng có nhiều thông tin tích cực cùng đà tăng của tháng Tư không ấn tượng, áp lực chốt lời trong tháng Năm có thể sẽ không quá mạnh. Do đó, trong kịch bản có xác suất xảy ra cao là thị trường tiếp tục duy trì trên vùng hỗ trợ 1.000 - 1.020 điểm và dòng tiền tiếp tục xoay vòng tại nhóm cổ phiếu vốn hóa vừa và nhỏ.

Tuy vậy, nhà đầu tư cũng cần chú ý tới yếu tố nền kinh tế thế giới đang trong pha suy thoái, việc Trung Quốc mở cửa vẫn chưa mang lại động lực tăng trưởng rõ ràng. Việt Nam hiện đã hội nhập sâu rộng với thế giới, nền kinh tế có độ mở cao, không thể tránh khỏi tình trạng suy yếu chung. Trong bối cảnh vĩ mô ảm đạm, nhu cầu sản xuất - kinh doanh có thể sẽ tiếp tục duy trì thấp, từ đó ảnh hưởng tới nhu cầu tín dụng.

Do động lực từ quốc tế yếu, để kích thích nhu cầu, khơi thông dòng vốn, Chính phủ có thể sẽ xem xét các chính sách kích thích lực cầu nội địa. Một số chính sách kích cầu nội địa có thể kể đến như đẩy mạnh giải ngân đầu tư công (giải ngân quý I vẫn khá thấp), đẩy nhanh tiến trình và hoàn thiện khung pháp lý cho các dự án bất động sản (sẽ được thảo luận tại kỳ họp Quốc hội vào tháng Năm), đẩy nhanh phê duyệt phương án giảm thuế từ 10% xuống 8%. Những chính sách nhằm tháo gỡ khó khăn cho cộng đồng doanh nghiệp, thúc đẩy tăng trưởng kinh tế giúp trấn an tâm lý thị trường.

Chọn danh mục tháng Năm

Trong quá trình điều chỉnh của chỉ số VN-Index từ vùng 1.080 điểm xuống 1.030 - 1.040 điểm, thanh khoản thị trường liên tục sụt giảm qua từng phiên, bất chấp các thông tin hỗ trợ chính sách được bơm ra dồn dập. Nguy hiểm hơn là trạng thái kỹ thuật suy yếu dần của các cổ phiếu vốn hóa lớn, phân hóa hoàn toàn với sự hưng phấn ở một số nhóm cổ phiếu vừa và nhỏ. Khi các bluechips suy yếu sẽ dẫn tới thị trường mất điểm tựa dẫn dắt, có thể là yếu tố có thể gây ra biến động khó lường lên chỉ số.

|

Trong tháng Năm, những phiên điều chỉnh đủ mạnh là cần thiết để kích hoạt dòng tiền hướng trở lại các cổ phiếu nhóm vốn hóa lớn như chứng khoán và ngân hàng. Trong trường hợp VN-Index tiếp tục đi ngang phía trên vùng hỗ trợ 1.020 điểm, dòng tiền sẽ vẫn ở lại nhóm cổ phiếu vốn hóa vừa và nhỏ.

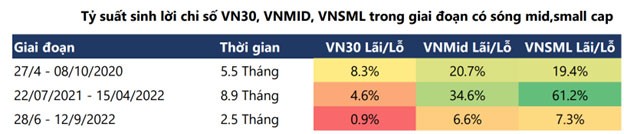

Trong 3 năm gần nhất (từ 2020 đến 2022), mỗi năm, thị trường đều đón nhận một sóng tăng của nhóm cổ phiếu mid-cap (nhóm vốn hóa vừa) và small-cap (nhóm vốn hóa nhỏ). Trong các đợt sóng kể trên, tỷ suất sinh lời của nhóm vốn hóa vừa và nhỏ vượt trội so với các chỉ số lớn như VN-Index hay VN30-Index.

Đơn cử, trong giai đoạn từ tháng 7/2021 tới tháng 4/2022, nhóm mid-cap và small-cap có sóng tăng kéo dài, với mức tăng lần lượt là 34,6% và 61,2% thì chỉ số VN30 chỉ đạt hiệu suất sinh lời 4,6%. Hiện sóng mid-cap mới bắt đầu từ giữa tháng Ba, và chỉ số small-cap mới tăng chưa tới 5%.

|

Để lý giải hiện tượng trên, có thể hiểu rằng, trong bối cảnh tâm lý thị trường còn nhiều tổn thương và thanh khoản hạn chế, các cổ phiếu vốn hóa nhỏ sẽ hấp dẫn dòng tiền đầu cơ trên thị trường, theo đó có biến động giá mạnh hơn.

Hiện nhóm mid-cap có tổng quy mô vốn hóa xấp xỉ 750.000 tỷ đồng, small-cap là xấp xỉ 230.000 tỷ đồng, trong khi nhóm cổ phiếu lớn (VN30) có vốn hóa tới tận 3.200.000 tỷ đồng (gấp 4,3 lần vốn hóa nhóm vừa và gấp 14 lần nhóm vốn hóa nhỏ).

Để chọn danh mục cho tháng Năm, nhóm ngành mà chúng tôi quan tâm là một số midcap của ngành thép. Giá nguyên liệu đầu vào của các doanh nghiệp ngành thép như quặng sắt, than cốc và thép phế đều đang trong đà giảm từ cuối tháng 2 tới nay. Với việc chỉ số hàng tồn kho trung bình của ngành thép thường vào khoảng 80 - 110 ngày, các doanh nghiệp đã dần giải phóng được lượng hàng tồn kho giá cao từ trước đó.

Tuy nhiên, giá đầu ra của ngành thép như giá bán thép xây dựng, giá thép HRC hay giá thép thanh cũng đều giảm mạnh. Ngoài lý do các doanh nghiệp phải điều chỉnh giá bán theo diễn biến giá thép thế giới thì việc giá thép thành phẩm giảm còn xuất phát từ nhu cầu tiêu thụ thép yếu và không ổn định. Các kỳ vọng về tác động tích cực từ thị trường thép Trung Quốc tới thị trường thế giới đều không diễn ra như mong đợi.

Kỳ vọng thị trường nội địa của ngành thép gắn liền với kỳ vọng về mảng đầu tư công của Chính phủ, cùng với diễn biến của hai ngành bất động sản và xây dựng. Tuy nhiên, tốc độ giải ngân đầu tư công vẫn còn hạn chế trong quý đầu năm và cũng chỉ sử dụng thêm 6% sản lượng thép so với mức trung bình.

Ngành bất động sản và xây dựng triển vọng cũng được đẩy về thi công và hoàn thiện cuối năm, so với thời điểm hiện tại. Số dự án đang triển khai tại miền Nam thấp hơn cả thời kỳ Covid-19 và số cấp phép mới trong năm 2022 cũng thấp kỷ lục, cho thấy nhu cầu xây dựng năm 2023 ở mức rất yếu.

Yếu tố có khả năng gây đột biến nhất có thể giúp cải thiện nhu cầu sử dụng thép trong nửa cuối năm 2023 sẽ là những thay đổi trong chính sách tiền tệ và các biện pháp tháo gỡ khó khăn của thị trường bất động sản từ Chính phủ.