Thị trường ngày càng diễn biến phức tạp, chiến lược phòng thủ là phù hợp trong lúc này.

Thị trường ngày càng diễn biến phức tạp, chiến lược phòng thủ là phù hợp trong lúc này.

Thị trường lên xuống theo dòng tweet của ông Trump

Chiến tranh thương mại Mỹ - Trung tiếp tục leo thang trong tháng 8/2019, sau khi Mỹ công bố bổ sung 5% thuế với 550 tỷ USD hàng hóa nhập khẩu từ Trung Quốc; trong đó bao gồm 250 tỷ USD trước đấy và 112 tỷ USD vào ngày 1/9/2019 và 160 tỷ USD vào ngày 15/12/2019.

Ðợt áp thuế ngày 1/9 chủ yếu tập trung vào các sản phẩm quần áo, giày dép, trong khi đợt áp thuế ngày 15/12 sẽ tập trung vào các sản phẩm đồ chơi và điện tử tiêu dùng.

Ðáp trả lại, Trung Quốc tuyên bố áp thuế từ 5 - 10% đối với 75 tỷ USD hàng nhập khẩu từ Mỹ và áp thuế 25% đối với sản phẩm ô tô và phụ tùng ô tô của nước này.

Các nhà phân tích cho rằng, căng thẳng thương mại Mỹ - Trung nhiều khả năng leo thang và ảnh hưởng tiêu cực đến triển vọng kinh tế toàn cầu.

Trong cuộc chiến này, Mỹ sử dụng hai công cụ chính là thuế và hạn chế hoặc không cho phép công ty Trung Quốc mua các công ty công nghệ, công ty năng lượng của Mỹ. Ngược lại, Trung Quốc sử dụng công cụ thuế, hạ giá đồng Nhân dân tệ và gây khó khăn cho các doanh nghiệp Mỹ tại thị trường Trung Quốc.

Một trong những biện pháp Trung Quốc sử dụng để chống lại việc Mỹ tăng thuế nhập khẩu là hạ giá đồng Nhân dân tệ để bù đắp lại việc hàng hóa tăng giá do áp thuế đã tác động mạnh tới thị trường ngoại hối cũng như thị trường chứng khoán quốc tế.

Từ đầu tháng 8, mốc tâm lý 7 Nhân dân tệ đổi 1 USD đã được thiết lập.

Trên thị trường quốc tế, giá Nhân dân tệ liên tục giảm và chạm mốc thấp nhất 11 năm qua là 7,2 Nhân dân tệ đổi 1 USD, khiến thị trường chứng khoán thế giới giảm mạnh trong nửa đầu tháng 8 và mới hồi phục trong 2 tuần gần đây khi Mỹ và Trung Quốc tuyên bố sẽ đàm phán vào tháng 10, bên cạnh sự kỳ vọng vào việc Cục Dự trữ liên bang Mỹ sẽ tiếp tục cắt giảm lãi suất khoảng 50 điểm cơ bản.

Chiến tranh thương mại Mỹ - Trung leo thang, sự mất giá của đồng Nhân dân tệ cũng ảnh hưởng gần như tức thì đến thị trường chứng khoán Việt Nam. Khối ngoại bán ròng tại hầu hết các phiên trong tháng 8.

Tổng số phiên giao dịch trong tháng 8 là 22 phiên thì có tới 16 phiên bán ròng, với tổng giá trị bán ròng khoảng 4.018 tỷ đồng và 6 phiên mua ròng khoảng 1.091 tỷ đồng.

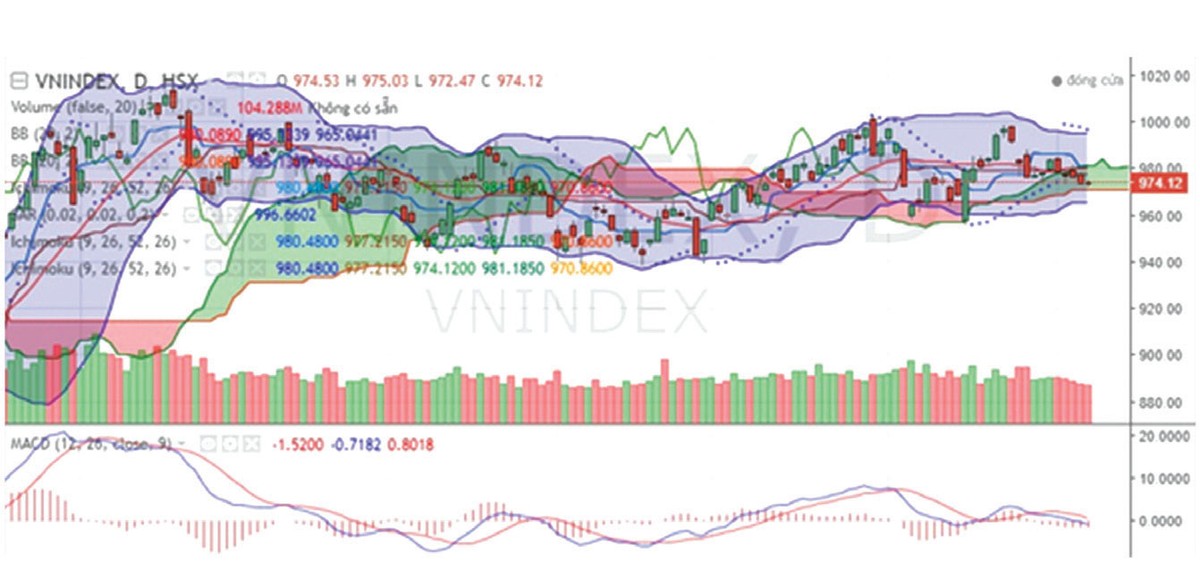

Như vậy, trong tháng 8, khối ngoại bán ròng trên thị trường chứng khoán Việt Nam khoảng 2.927 tỷ đồng. Khoảng thời gian ấy chia làm hai giai đoạn của VN-Index, nửa đầu tháng 8, thị trường rơi từ 997 điểm về 958 điểm và nửa sau của tháng 8 thị trường hồi phục với thanh khoản giảm sút về mốc 995 điểm.

Trong giai đoạn này, nhóm cổ phiếu bất động sản khu công nghiệp, đất nền có sự bứt phá mạnh.

Nhiều nhà đầu tư kỳ vọng thị trường chứng khoán sau kỳ nghĩ lễ 2/9 sẽ có những chuyển biến tích cực, nhưng thực tế thị trường vẫn suy giảm liên tục cả về điểm số và thanh khoản. Ðặc biệt, không có dòng tiền lớn tham gia ở những nhóm cổ phiếu dẫn dắt như dầu khí hay ngân hàng.

Diễn biến chỉ số VNINDEX thời gian gần đây.

Thời gian này, thị trường thực sự không còn đi theo những dữ liệu kinh tế, mà đều ngóng theo những dòng tweet của Tổng thống Mỹ Donald Trump. Hơn thế, cả J.P.Morgan vừa ra mắt chỉ số Volfefe - đo mức độ ảnh hưởng của thị trường qua những dòng tweet của ông Trump.

Chọn chiến lược đầu tư nào?

Thị trường chứng khoán Việt Nam thời gian qua giữ được nhà đầu tư ở một số phân khúc cổ phiếu như nhóm cổ phiếu công nghệ với đại diện là FPT, CMG; nhóm Viettel, với đại diện là CTR, VGI và đặc biệt sôi động ở nhóm bất động sản khu công nghiệp với một loạt đại diện như NTC, D2D, SIP, SZL…

Tuy nhiên, gần đây, chỉ còn FPT giữ được đà tăng ổn định. Nhóm cổ phiếu Viettel và bất động sản khu công nghiệp bị chốt lời mạnh khi thị giá được đẩy lên quá cao so với tốc độ tăng trưởng thực sự của doanh nghiệp.

Trong ngắn hạn, nhóm cổ phiếu này khó trở lại đà tăng, mà sẽ tiếp tục giảm để tìm điểm cân bằng trước khi tìm đến một xu hướng mới.

Ðà tăng của chỉ số chứng khoán trong tháng 9 và các tháng tiếp theo dự báo vẫn rất khó khăn khi các doanh nghiệp niêm yết trên sàn không có gì nổi bật.

Nhóm được dự báo hưởng lợi từ chiến tranh thương mại như dệt may chưa cho thấy được hưởng lợi thực sự. Nhóm cảng biển hay bất động sản khu công nghiệp đã tăng giá hơn kỳ vọng hoặc bản thân hạ tầng khó mở rộng và không có lợi thế cạnh tranh quá khác biệt.

Giai đoạn này, nhà đầu tư nên thiên về chiến lược phòng thủ hơn là cố gắng chiến thắng thị trường trong bối cảnh có quá nhiều yếu tố bất lợi.

Với những nhà đầu tư đang nắm giữ nhiều cổ phiếu thì nên lợi dụng những phiên hồi phục của cổ phiếu trong danh mục để chuyển bớt trạng thái nắm giữ cổ phiếu sang nắm giữ nhiều tiền mặt hơn.

Ðặc biệt, nhà đầu tư nên dứt khoát bán những cổ phiếu không tăng giá khi thị trường tăng, có nghĩa là những cổ phiếu yếu hơn thị trường chung. Việc tăng tỷ lệ tiền mặt trong danh mục là hết sức cần thiết để không bỏ lỡ những cơ hội mới khi nó xuất hiện và giúp tâm lý nhà đầu tư vững vàng hơn.

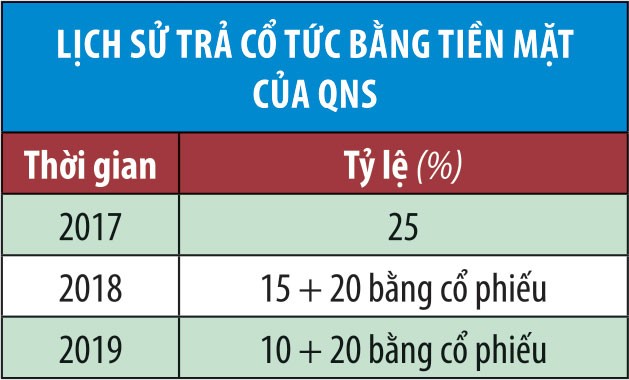

Nhà đầu tư dài hạn có thể chọn những cổ phiếu có lịch sử trả cổ tức đều đặn hàng năm và giá hiện tại duy trì mức ổn định, tỷ lệ cổ tức trên thị giá duy trì ở mức hấp dẫn, chẳng hạn QNS của CTCP Ðường Quảng Ngãi.

So với kế hoạch 8.400 tỷ đồng doanh thu và 199 tỷ đồng lợi nhuận sau thuế trong năm 2019, Ðường Quảng Ngãi đã thực hiện được 49% chỉ tiêu doanh thu đồng thời vượt xa kế hoạch lợi nhuận sau hai quý.

Cụ thể, 6 tháng đầu năm, Công ty đạt doanh thu 4.090 tỷ đồng, lợi nhuận sau thuế đạt 521 tỷ đồng, đều tăng so với mức thực hiện nửa đầu năm 2018.

Bên cạnh đó, theo báo cáo tài chính quí II/2019 đã soát xét, tại thời điểm ngày 30/6/2019, Ðường Quảng Ngãi còn hơn 2.000 tỷ đồng lợi nhuận chưa phân phối, tiền gửi ngắn hạn tại ngân hàng là gần 2.000 tỷ đồng.

Ðây là một con số đảm bảo duy trì sự an toàn tài chính cũng như việc chia cổ tức đều đặn các năm tới cho cổ đông.

Với mức giá 30.500 đồng/cổ phiếu hiện tại, hệ số P/E của QNS khoảng 8 lần, tương đối rẻ so với các công ty cùng ngành như VNM (20 lần) và GTN (572 lần).

Giả sử trung bình mỗi năm QNS trả cổ tức 30% thì lợi tức/thị giá khoảng 10%, mức rất hấp dẫn. Thời gian qua, QNS là cổ phiếu ưa thích của khối ngoại và đây là một yếu tố hỗ trợ rất tốt cho thị giá của cổ phiếu này.

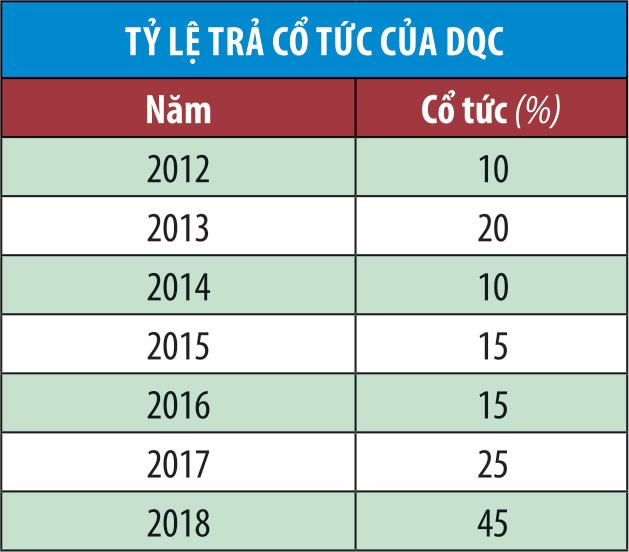

Bên cạnh QNS, nhà đầu tư cũng có thể lựa chọn các cổ phiếu DQC (của CTCP Bóng đèn Ðiện Quang) và EVE (của CTCP Everpia), các cổ phiếu có lịch sử trả cổ tức cao bằng tiền mặt đều đặn nhiều năm qua và thị giá đang ở vùng đáy.

DQC đang được giao dịch ở vùng đáy với P/E 18 lần. Nếu trụ vững ở mốc này kèm theo khối lượng giao dịch tăng dần, DQC sẽ sớm quay trở lại mốc P/E 24 - 25 lần vào cuối năm nay.

EVE tạo đáy ở vùng 11 lần và đang bứt lên vùng 12 lần, tuy nhiên, đây là vùng kháng cự mạnh. Nếu kết quả kinh doanh 6 tháng cuối năm cải thiện thì EVE sẽ có động lực để P/E vượt mốc 12 lần lên 13 - 14 lần vào cuối năm nay.

Tuy nhiên, kết quả kinh doanh ổn định thì mua EVE vùng giá 11 - 12 lần để hưởng cổ tức 10%/năm cũng không phải là điều quá tệ trong bối cảnh thị trường hiện nay.

Trong bối cảnh chiến tranh thương mại leo thang và thị trường ngày càng diễn biến phức tạp thì ưu tiên phòng thủ và giữ cho tăng trưởng NAV (giá trị tài sản ròng) cùng nhịp với chỉ số VN-Index là một thành công.