Để kích cầu, nhiều chủ đầu tư “chơi lớn” trả lãi cho khách mua nhà

Để kích cầu, nhiều chủ đầu tư “chơi lớn” trả lãi cho khách mua nhà

Room tín dụng dôi dư, lãi vay cạnh tranh

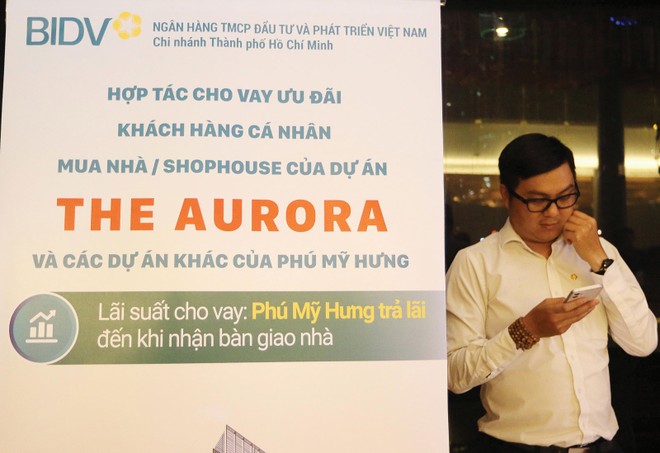

Nếu như các năm trước, ngân hàng chỉ được cấp một hạn mức tín dụng thấp từ đầu năm và Ngân hàng Nhà nước chỉ phân giao room tín dụng dựa trên quy mô của từng ngân hàng, thì đầu năm 2024, các nhà băng được nhận ngay room 15%. Với dư địa tín dụng được mở rộng, các ngân hàng có điều kiện để đẩy mạnh cho vay. Thế nhưng, trong bối cảnh kinh tế khó khăn, sức hấp thụ vốn của nền kinh tế còn yếu, kể cả với nhu cầu vay mua nhà của khách hàng cá nhân cũng như vay tiêu dùng, để thu hút được khách hàng vay buộc ngân hàng phải cạnh tranh về lãi suất. Tại nhiều ngân hàng, lãi suất cho vay đối với cầu vốn mua nhà hiện chỉ từ 5%/năm.

Mặc dù mức lãi vay ưu đãi chỉ được ngân hàng áp dụng trong giai đoạn đầu khoảng 6 - 12 tháng kể từ thời điểm giải ngân, nhưng thực sự đây cũng là mức lãi suất cho vay khá hấp dẫn đối với những khách hàng cá nhân có nhu cầu vay mua nhà. Sau thời gian ưu đãi nói trên, lãi suất cho vay sẽ được các ngân hàng điều chỉnh hoặc thả nổi, song cũng chỉ tăng lên khoảng 8 - 9%/năm và được áp dụng trong 2 - 3 năm. Nếu so với giai đoạn lãi suất cao của năm 2023, thì lãi vay hiện nay đã hợp lý hơn nhiều. Đáng chú ý, với doanh nghiệp vay sản xuất - kinh doanh, lãi vay thậm chí còn xuống dưới cả lãi suất huy động ở một số kỳ hạn dài. Sở dĩ lãi suất cho vay giảm là do chi phí đầu vào của ngân hàng giảm mạnh khi lãi suất huy động liên tục tạo đáy trong thời gian qua, nhất là ở các kỳ hạn dưới 6 tháng, xuống còn 1,5 - 2%/năm.

Hiện lãi suất tiền gửi tiết kiệm đã được một số ngân hàng điều chỉnh tăng trở lại, nhưng cũng chỉ tăng ở mức rất nhỏ, khoảng 0,2 - 0,5%/năm, nên chi phí đầu vào của ngân hàng chưa tăng mạnh. Vì thế, dù lãi suất đầu vào tăng, nhưng lãi suất cho vay khó có thể tăng theo. Lãi suất đầu vào tăng một phần do lạm phát có dấu hiệu tăng và áp lực tỷ giá lên cao, buộc lãi suất tiết kiệm tăng trở lại. Tuy nhiên, nếu ngân hàng tăng lãi suất cho vay trong thời điểm hiện nay sẽ rất khó kích cầu được vốn, trong khi tín dụng vốn đã khó tăng thời gian qua và dự báo vẫn chậm trong thời gian tới.

|

TS. Huỳnh Trung Minh, Chuyên gia tài chính |

Bên cạnh đó, chủ trương của Chính phủ, Ngân hàng Nhà nước yêu cầu các ngân hàng nỗ lực cắt giảm chi phí nhằm giảm hoặc duy trì lãi suất cho vay ở mức thấp để chia sẻ cùng khách hàng, hỗ trợ tăng trưởng kinh tế.

Trong Chỉ thị số 14/CT-TTg ngày 2/5/2024 về triển khai nhiệm vụ điều hành chính sách tiền tệ năm 2024, Thủ tướng Chính phủ yêu cầu Ngân hàng Nhà nước chỉ đạo các tổ chức tín dụng tiết giảm chi phí để phấn đấu giảm mặt bằng lãi suất cho vay ở mức hợp lý. Đồng thời, thực hiện nghiêm túc việc công bố công khai, minh bạch lãi suất cho vay bình quân để doanh nghiệp, người dân thuận lợi trong việc lựa chọn ngân hàng cho vay có lãi suất thấp, phù hợp yêu cầu sử dụng vốn tín dụng.

Trước đó, trong Công điện số 32/CĐ-TTg ngày 5/4/2024, Thủ tướng Chính phủ yêu cầu Ngân hàng Nhà nước chỉ đạo các tổ chức tín dụng thực hiện công khai mặt bằng lãi suất cho vay, việc triển khai các gói tín dụng trước ngày 10/4/2024. Sau công điện của Thủ tướng, các ngân hàng bắt đầu niêm yết lãi suất cho vay bình quân. Trong thời gian từ nay đến cuối năm 2024, mặt bằng lãi suất cho vay có khả năng sẽ duy trì ở mức thấp như hiện nay, nhằm kích cầu tăng trưởng tín dụng, cả với nhu cầu mua nhà.

Khách hàng có thể xem xét vay mua nhà

Trong bối cảnh lãi suất cho vay giảm về mức hợp lý hơn so với giữa năm 2023, cùng với giá bất động sản ở phân khúc phù hợp không tăng quá nhiều trong thời gian gần một năm qua, nên đây là thời điểm thích hợp để khách hàng cá nhân xem xét vay vốn mua nhà để ở.

Trong bối cảnh lãi suất cho vay giảm về mức hợp lý hơn so với giữa năm 2023, cùng với đó giá bất động sản ở phân khúc phù hợp cũng không tăng quá nhiều trong thời gian gần một năm qua, nên đây là thời điểm thích hợp để khách hàng cá nhân xem xét vay vốn mua nhà để ở.

Quan sát thị trường cũng có thể thấy được rằng, với các dự án có pháp lý rõ ràng, giá cả phù hợp, nhất là đối với phân khúc căn hộ có giá từ 5 tỷ đồng trở xuống và nhà phố giá 6 - 8 tỷ đồng luôn có giao dịch. Bởi thực tế, giá bất động sản khó có thể giảm sâu như kỳ vọng. Trong thời gian qua, thị trường bất động sản khó khăn, nhưng giá nhà phố, phân khúc căn hộ trên có giảm nhẹ, nhưng rất khó để giảm sâu, còn cầu của khách hàng luôn có. Thị trường bất động sản cũng được dự báo sẽ ấm dần lên trong hai quý còn lại của năm 2024, nhưng trước mắt cũng chỉ ở những phân khúc phù hợp với nhu cầu của thị trường.

Đáng chú ý, mặt bằng lãi suất các ngân hàng đang cho vay ở mức hợp lý 6 - 8%/năm so với giữa năm trước là 10 - 12%/năm, thậm chí trước đó còn cao hơn.

Cụ thể, 2 năm trước, khách hàng vay 2 tỷ đồng để mua nhà, lãi suất ưu đãi 9,5%/năm trong 2 năm đầu kể từ ngày giải ngân và sau đó cộng thêm biên độ 3,5 - 4%/năm, tức khi hết hạn ưu đãi, nếu ngân hàng không giảm lãi suất thì khách hàng phải trả lãi vay 13 - 13,5%/năm. Với mức lãi vay ưu đãi 9,5%/năm, mỗi tháng người vay phải trả 14 triệu đồng tiền lãi, cộng thêm 8 triệu đồng tiền gốc, nên áp lực đối với người vay là không nhỏ. Còn hiện nay, với mức lãi suất vay mua nhà từ 5 - 6%/năm thì tiền lãi khách hàng vay phải trả cho ngân hàng giảm khoảng một nửa. Vì vậy, đây là thời điểm những người có nhu cầu về nhà ở xem xét để vay vốn mua nhà.

Tuy nhiên, trong bối cảnh nền kinh tế có khó khăn, thu nhập của người dân bị ảnh hưởng, không dễ để kỳ vọng cầu mua nhà tăng trưởng nhanh trở lại trong thời gian tới, dù lãi suất cho vay giảm. Đó cũng là lý do khiến tín dụng của ngành ngân hàng tăng trưởng âm 2 tháng đầu năm nay, trong đó nhiều ngân hàng cho biết, dư nợ tín dụng chủ yếu giảm ở khối bán lẻ khi tín dụng bất động sản tiêu dùng khó tăng.

Thực vậy, theo kinh nghiệm và quan điểm của bản thân, khi vay vốn mua nhà, trước hết người vay phải có thu nhập ổn định từ lương và có vốn tự có ít nhất 30%, phần còn lại nhờ ngân hàng hỗ trợ tài chính để có thể duy trì khả năng trả nợ, tránh nợ xấu. Vì vậy, bên cạnh việc so sánh lãi suất vay mua nhà giữa các ngân hàng để lựa chọn gói vay phù hợp, người mua nhà cần cân nhắc kỹ về dòng tiền và khả năng trả nợ. Thay vì bị thu hút bởi lãi suất ưu đãi, hãy tính toán dựa trên lãi suất thả nổi theo thị trường. Thông thường, người mua nhà chỉ nên dành tối đa 40% tổng thu nhập hàng tháng cho nhà ở, để có thể đảm bảo các chi phí cho những nhu cầu cơ bản khác trong cuộc sống hàng ngày. Do đó, việc trả lãi vay và nợ gốc hàng tháng nếu không lên kế hoạch kỹ lưỡng, hợp lý có thể tạo ra gánh nặng tài chính và áp lực lớn cho cuộc sống.

Nên nhớ rằng, khi vay vốn mua nhà, khách hàng chỉ được hưởng mức lãi suất ưu đãi trong một thời hạn nhất định, có thể là 6 tháng, 1 năm hoặc 2 năm. Hết các kỳ hạn này, lãi suất sẽ thả nổi, thay đổi tùy theo biên độ và quy định của từng ngân hàng. Người vay có thể rơi vào tình cảnh trở tay không kịp nếu lãi suất đột ngột tăng cao. Với tình hình hiện nay, mặt bằng lãi suất cho vay thấp có thể duy trì đến cuối năm 2024, nhưng khả năng sau đó sẽ tăng nếu kinh tế hồi phục, tín dụng tăng. Các ngân hàng sẽ điều chỉnh tăng lãi suất tiền gửi tiết kiệm, kéo theo lãi suất cho vay mua nhà trong năm sau cao hơn hiện nay.