Nhóm cổ phiếu ngân hàng, chứng khoán, thép hiện có mức giảm khoảng 70% so với vùng đỉnh.

Nhóm cổ phiếu ngân hàng, chứng khoán, thép hiện có mức giảm khoảng 70% so với vùng đỉnh.

P/E ở mức thấp

Chỉ số thị giá trên lợi nhuận mỗi cổ phần (P/E) thường được sử dụng để đánh giá mức độ đắt hay rẻ của cổ phiếu nói riêng, toàn thị trường chứng khoán nói chung. Chỉ số VN-Index gần đây giao dịch ở mức P/E trượt 12 tháng gần nhất là 12 lần, thấp hơn khoảng 25% so với mức đỉnh kể từ đầu năm 2022 đến nay và thấp hơn 22% so với mức trung bình 5 năm.

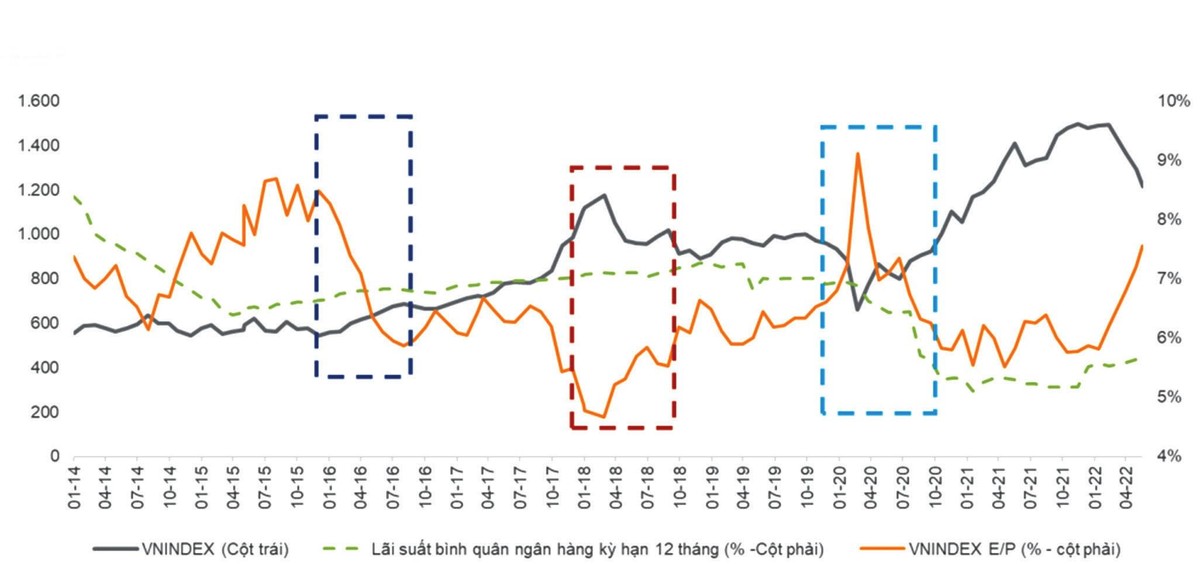

Định giá thị trường chứng khoán trong tương quan với môi trường lãi suất tăng, Công ty Chứng khoán VNDirect đã sử dụng phương pháp định giá lợi suất thu nhập thị trường (E/P). Đây là sự nghịch đảo của phương pháp P/E nhằm phản ánh lợi suất đầu tư vào cổ phiếu.

|

Khoảng cách giữa lợi tức thu nhập thị trường (E/P) và lãi suất huy động đang nới rộng. |

“Muốn biết đầu tư vào thị trường chứng khoán còn có hấp dẫn hay không, chúng tôi so sánh E/P với lợi tức đầu tư vào trái phiếu chính phủ hoặc tiền gửi ngân hàng. Ở thị trường Việt Nam, tôi cho rằng, so sánh với lãi suất tiền gửi là hợp lý”, bà Trần Khánh Hiền, Giám đốc Phân tích VNDirect chia sẻ.

“Phương pháp này rất hữu ích khi xuất hiện lo ngại về lãi suất tăng và giúp nhà đầu tư tối ưu phân bổ tài sản. Thực tế, chênh lệch giữa lợi suất thu nhập của thị trường Việt Nam và lãi suất huy động bình quân 12 tháng của các ngân hàng thương mại dần gia tăng. Điều này cho thấy, thị trường chứng khoán có thể đang bị định giá thấp”, bà Hiền nói.

Nhìn lại quý II/2022, VN-Index có những phiên giảm điểm sâu. Trong tháng 5, chỉ số có nhịp hồi phục khi kiểm tra lại ngưỡng 1.300 điểm. Tuy nhiên, sang tháng 6, thị trường quay trở lại xu hướng giảm, đóng cửa phiên 6/7 dưới mức 1.155 điểm, giảm khoảng 25% so với 3 tháng trước đó (VN-Index trên 1.520 điểm).

Ông Bùi Nguyên Khoa, Trưởng bộ phận phân tích vĩ mô, Công ty Chứng khoán BIDV cho biết, P/E của VN-Index đang đứng ở vị trí thứ 5 châu Á xét về mức độ hấp dẫn, còn P/E của HNX-Index xếp thứ 11.

Việc so sánh tương quan P/E giữa các thị trường trong khu vực cần quan tâm đến tình hình nội tại, yếu tố rủi ro của mỗi quốc gia. Xét bối cảnh kinh tế thế giới hiện nay, kinh tế Việt Nam có đà hồi phục mạnh mẽ khi GDP quý II/2022 tăng 7,72%, tính chung 6 tháng đầu năm nay tăng 6,42% so với cùng kỳ năm ngoái. Chỉ số giá tiêu dùng (CPI) vẫn ở trong tầm kiểm soát khi CPI trung bình 6 tháng đầu năm 2022 chỉ tăng 2,44% so với cùng kỳ. Các số liệu này cho thấy sự ổn định của nền kinh tế trong bức tranh đầy biến động trên thế giới.

Lọc cơ hội

So với vùng đỉnh, nhiều cổ phiếu đang có mức giá giảm sâu, được ông Dương Văn Chung, Giám đốc Công ty Chứng khoán MB chia thành 2 nhóm chính. Thứ nhất là nhóm cổ phiếu chuyển động theo thị trường, chủ yếu là ngân hàng, chứng khoán, thép, hiện có mức giảm khoảng 70% so với vùng đỉnh (giảm mạnh từ cuối tháng 3). Thứ hai là nhóm bluechips cơ bản, giá giảm khoảng 30% so với cùng đỉnh (giảm mạnh nhất từ đầu tháng 6 đến nay).

Theo ông Chung, khi thị trường bước vào xu hướng giảm thì chỉ có khoảng 5% số cổ phiếu có thể đi ngược dòng, xác suất chọn đúng rất thấp. Tuy nhiên, sau đợt lao dốc thì thời điểm này có thể mua tích lũy, ưu tiên cổ phiếu ngành chứng khoán (SSI, HCM, VCI…) và thép (HPG, HSG…), bởi có mức chiết khấu lớn, thị giá trên giá trị sổ sách (P/B) thấp, dưới 1,5 lần, thậm chí dưới 1 lần.

Bên cạnh đó, cổ phiếu thuộc các ngành có tính chất phòng thủ như tiện ích, công nghệ thông tin, tiêu dùng và cổ phiếu của doanh nghiệp có hoạt động xuất khẩu khả quan cũng đáng quan tâm đầu tư.

Ông Chung cho rằng, ở thời điểm hiện tại, dòng tiền thông minh sẽ không sử dụng con số lợi nhuận dự báo để ra quyết định giao dịch cổ phiếu, tức là không sử dụng dự báo về lợi nhuận trên mỗi cổ phiếu (EPS) hay P/E, mà chủ yếu sử dụng hệ số P/B.

Dưới góc nhìn của nhà đầu tư Bùi Anh Quân thì trong thị trường giá xuống, đặc biệt trong bối cảnh vĩ mô thế giới biến động, mức định giá đắt hay rẻ của cổ phiếu chỉ mang tính chất tương đối, dù rẻ nhưng giá vẫn có thể giảm sâu hơn. Mặt khác, bối cảnh thị trường ở mỗi thời điểm mỗi khác, do đó, không thể mang dữ liệu quá khứ ra để so sánh một cách tuyệt đối.

P/E của VN-Index đã giảm xuống dưới 13 lần, về mức của tháng 5/2020, thấp hơn mức P/E trung bình trượt 12 tháng kể từ năm 2016, đồng thời đây là mức định giá thấp so với nhiều thị trường trong khu vực.

Về mức định giá P/E của VN-Index hiện nay là 12 lần, ông Quân nhận xét, tuy thấp hơn nhiều thị trường khác nhưng không phải là quá thấp. Nhà đầu tư này dự phóng P/E năm 2022 khoảng 11 - 12 lần và P/E của các thị trường mới nổi cũng phổ biến trong khoảng đó.

Ông Quân nhìn nhận, thời gian qua, nhiều nhóm cổ phiếu chu kỳ như chứng khoán, thép giảm giá mạnh. Các cổ phiếu chu kỳ có đặc điểm là kết quả kinh doanh của doanh nghiệp phụ thuộc vào chu kỳ kinh tế, chu kỳ ngành. Do đó, việc doanh nghiệp có thể duy trì mức lợi nhuận như hiện tại hay không trong bối cảnh kinh tế toàn cầu biến động khó lường là một dấu hỏi lớn. Với tỷ trọng các cổ phiếu chu kỳ ở mức cao, mức định giá P/E của VN-Index có thể không thể nói lên được thị trường thực sự đang rẻ hay đắt.

“Thị trường hiện tại có rủi ro hệ thống khá cao, do vậy, tôi chú trọng đa dạng hóa danh mục, duy trì tài sản có tính rủi ro ở mức vừa phải và xác định đầu tư dài hạn là chính. Một số nhóm cổ phiếu có triển vọng trong trung và dài hạn là công nghệ thông tin, tiêu dùng. Ngoài ra, các nhóm có tính phòng thủ như hàng tiêu dùng thiết yếu, điện nước, dược, thiết bị y tế, giáo dục cũng đáng quan tâm trong trường hợp các nền kinh tế lớn trên thế giới bước vào suy thoái”, ông Quân nói.

Đáng lưu ý, mức định giá chung của thị trường và những cổ phiếu lớn giảm về mức hấp dẫn không đồng nghĩa với khả năng tăng giá, mang lại lợi nhuận trong ngắn hạn, bởi sự thận trọng của dòng tiền và các yếu tố tác động từ cả trong và ngoài nước vẫn khó đoán định. Do vậy, danh mục đầu tư nên ở mức vừa phải, gia tăng tỷ trọng tiền mặt để đề phòng rủi ro ngắn hạn, đồng thời nắm bắt các cơ hội mới.

Không ít ý kiến có chung quan điểm, định giá của nhiều cổ phiếu bluechip đã trở nên rất hấp dẫn, nhưng nhà đầu tư vẫn phải đặt trong tầm nhìn dài hạn. Các cổ phiếu này không tập trung ở 1 - 2 nhóm ngành, mà phân bố ở nhiều nhóm ngành khác nhau như ngân hàng, bất động sản, hàng tiêu dùng, công nghiệp, tiện ích... Theo đó, nhà đầu tư cần có kế hoạch phân bổ dòng tiền để có thể nắm giữ các cổ phiếu đã mua trong 3 năm, 5 năm, thậm chí lâu hơn.