Dè dặt khởi động trở lại

Theo số liệu của Hiệp hội Thị trường trái phiếu Việt Nam, tính từ đầu năm nay đến ngày 24/6, khối lượng phát hành trái phiếu doanh nghiệp riêng lẻ giảm gần 30% so với cùng kỳ năm ngoái, chủ yếu do lượng trái phiếu doanh nghiệp bất động sản phát hành giảm mạnh.

Sau sự cố Tân Hoàng Minh, thị trường trái phiếu doanh nghiệp đóng băng trong tháng 4/2022 và bắt đầu phát hành trở lại trong 2 tháng gần đây. Tuy nhiên, khối lượng phát hành vẫn còn dè dặt. Nửa đầu năm nay, nếu không tính 625 triệu trái phiếu quốc tế do Vingroup phát hành, lượng trái phiếu doanh nghiệp mà doanh nghiệp bất động sản phát hành thành công rất thấp, có thể đếm trên đầu ngón tay.

Cụ thể, trong 2 tháng qua, các doanh nghiệp rậm rịch quay lại kênh huy động vốn này. Tiêu biểu là Tập đoàn Nam Long phát hành 500 tỷ đồng tháng 6/2022, Công ty TNHH Đầu tư và Kinh doanh địa ốc Mỹ Phú phát hành 700 tỷ đồng tháng 5/2022, Công ty Hội An Invest và Công ty cổ phần Bất động sản An Gia cùng phát hành 300 tỷ đồng trái phiếu trong tháng 5/2022…

|

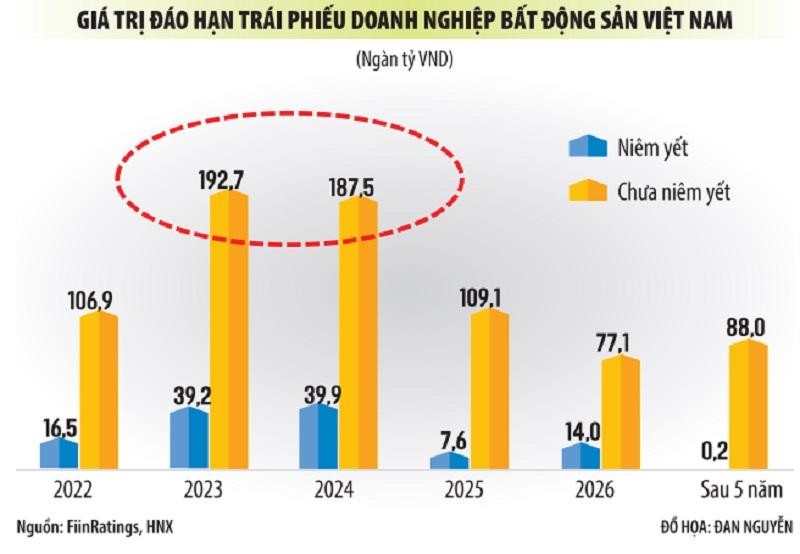

Nếu quý I/2022, doanh nghiệp bất động sản dẫn đầu về khối lượng phát hành trái phiếu, thì sang quý II/2022 đã lùi về vị trí thứ hai. Trong nửa đầu năm nay, chỉ có khoảng 45.000 tỷ đồng trái phiếu doanh nghiệp bất động sản phát hành mới, trong khi lượng trái phiếu bất động sản cần đáo hạn riêng năm 2022 lên tới trên dưới 100.000 tỷ đồng. Tính từ nay đến năm 2024, sẽ có hơn 300.000 tỷ đồng trái phiếu doanh nghiệp bất động sản đến kỳ đáo hạn.

Áp lực trả nợ khiến doanh nghiệp bất động sản lo lắng. Đồng tình với việc chấn chỉnh thị trường trái phiếu doanh nghiệp, song ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM cho rằng, trái phiếu doanh nghiệp không có lỗi, Chính phủ cũng không có chủ trương siết phát hành trái phiếu. Chính vì vậy, Bộ Tài chính cần sớm đưa ra quy định về phát hành trái phiếu doanh nghiệp để doanh nghiệp không còn thấp thỏm, sớm hiện thực hóa kế hoạch huy động vốn của mình.

Hiện tại, không chỉ doanh nghiệp phát hành mà ngay cả nhà đầu tư cũng tỏ ra dè dặt với kênh trái phiếu, “chợ đen” trái phiếu doanh nghiệp không còn nhộn nhịp như trước. Dự báo, hoạt động mua bán trái phiếu doanh nghiệp riêng lẻ chỉ sôi động dần trở lại khi Ủy ban Chứng khoán Nhà nước đưa “chợ” trái phiếu riêng lẻ vào hoạt động.

Bà Tạ Thanh Bình, Vụ trưởng Vụ Phát triển thị trường (Ủy ban Chứng khoán Nhà nước) cho biết, Ủy ban Chứng khoán Nhà nước đang gấp rút chuẩn bị nền tảng giao dịch trái phiếu doanh nghiệp riêng lẻ thứ cấp cho nhà đầu tư dễ dàng giao dịch. Tuy nhiên, bà Bình chưa tiết lộ thời điểm “chợ” thứ cấp này đi vào hoạt động.

Còn trầm lắng trong vài quý tới

Theo các chuyên gia phân tích của Công ty cổ phần Chứng khoán VNDirect, trái phiếu doanh nghiệp bất động sản chiếm 26,6% lượng phát hành mới, đã giảm mạnh 31,7% so với cùng kỳ trong tháng 5/2022. Nguyên nhân là Bộ Tài chính đang rà soát khung pháp lý với các yêu cầu chặt chẽ hơn đối với các tổ chức phát hành, đặc biệt là phát hành riêng lẻ.

Đồng thời, NHNN cũng giám sát chặt hoạt động đầu tư, phân phối trái phiếu doanh nghiệp - nhất trái phiếu doanh nghiệp kinh doanh bất động sản - của các ngân hàng. Với tình hình hiện nay, các chuyên gia phân tích VNDirect nhận định, việc phát hành trái phiếu doanh nghiệp, đặc biệt là lĩnh vực bất động sản sẽ còn bị kiểm soát chặt chẽ thêm trong vài quý tới.

Theo ông Đinh Thế Hiển, chuyên gia kinh tế, có 3 kênh huy động vốn quan trọng nhất của doanh nghiệp bất động sản là tín dụng, trái phiếu doanh nghiệp và người mua nhà. Tuy nhiên, cả 3 kênh này sẽ đều gặp khó khăn nửa cuối năm 2022. Để thị trường trái phiếu doanh nghiệp phát triển lành mạnh trở lại, theo chuyên gia này, Bộ tài chính cần đưa ra bộ chuẩn mới và yêu cầu doanh nghiệp phải phát hành trái phiếu doanh nghiệp đúng chuẩn (phải có dự án thực, pháp lý đầy đủ, trái phiếu doanh nghiệp phát hành xong phải niêm yết lên sàn…).

Trong bối cảnh tín dụng bất động sản tiếp tục bị siết chặt, để giải bài toán vốn cho doanh nghiệp ngành này, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho rằng, điều đầu tiên là phải xây dựng cơ sở dữ liệu quốc gia mở về pháp lý dự án bất động sản dân cư, xóa bỏ nỗi lo của người mua trái phiếu về tình trạng thiếu thông tin (thông tin về sở hữu đất đai, về pháp lý dự án, về triển khai và thương mại bất động sản).

Thứ hai, bản thân doanh nghiệp phát hành cũng phải công khai minh bạch hơn nữa về sản phẩm trái phiếu của mình. Muốn vậy, cơ quan quản lý cần nâng cao yêu cầu về hồ sơ phát hành, đặc biệt là chuẩn mẫu OC (bản chào bán trái phiếu doanh nghiệp), cũng như yêu cầu doanh nghiệp phải công bố thông tin suốt vòng đời trái phiếu.

Hiện tại, Bộ Tài chính dự định đưa ra nhiều tiêu chuẩn kỹ thuật siết điều kiện phát hành trái phiếu doanh nghiệp , song ông Thuân cho rằng, các tiêu chí kỹ thuật về điều kiện pháp hành chỉ nên áp dụng trong ngắn và trung hạn. Điều quan trọng hơn cả là phải đẩy mạnh công tác giám sát, gồm cả giám sát đơn vị phát hành và cả các định chế tài chính trung gian (đơn vị tư vấn phát hành, phân phối và quản lý tài sản đảm bảo) cũng như mở rộng cơ sở nhà đầu tư trong và ngoài nước…

Hiện nay, quy mô thị trường trái phiếu doanh nghiệp nước ta đạt khoảng 1,374 triệu tỷ đồng, tương đương khoảng 15% GDP, mục tiêu của Chính phủ là nâng con số này lên 20% vào năm 2025. Đây cũng là thị trường còn nhiều dư địa, cần giải phóng tiềm năng tăng trưởng.