Nhiều thị trường đang áp dụng

Ngoài hai phương thức tách bạch tài khoản hiện hành là tách bạch đến tận chân tài khoản tiền của NĐT tại ngân hàng (bắt buộc) và tách bạch ở dạng tài khoản tổng (chỉ được thực hiện khi đã tách bạch tài khoản theo phương thức bắt buộc), Ủy ban Chứng khoán Nhà nước (UBCK) đề xuất tại dự thảo Thông tư sửa đổi Thông tư 210/2012/TT-BTC mô hình tách bạch tài khoản thứ ba, đó là: CTCK được lựa chọn, hoặc chỉ định một ngân hàng lưu ký (ngân hàng quản lý tài khoản) đồng thời là thành viên thanh toán của Trung tâm Lưu ký chứng khoán (VSD) để thực hiện lưu ký, đăng ký, thanh toán và bù trừ giao dịch chứng khoán cho khách hàng.

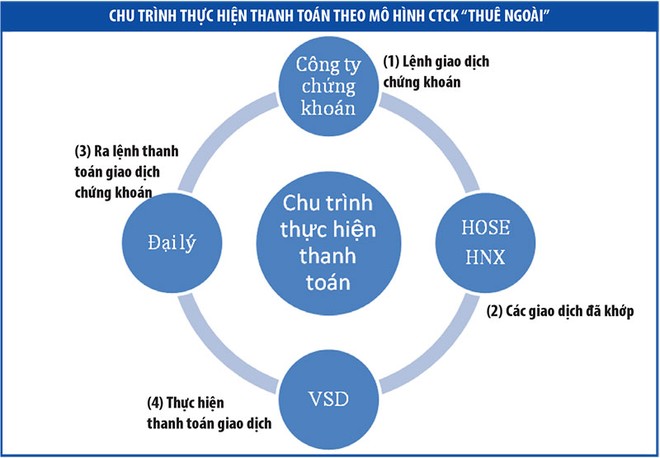

Nói nôm na, CTCK được phép thuê ngoài để thực hiện quản lý, vận hành tài khoản cho khách hàng.

Từ thực tiễn áp dụng của nhiều thị trường, việc thuê ngoài đại lý vận hành tài khoản mang lại nhiều mặt lợi cho CTCK như: giảm chi phí cố định thuê nhân viên nhờ chi phí thuê ngoài đại lý biến động theo giá trị thực tế giao dịch; giúp CTCK tăng hiệu quả hoạt động nghiệp vụ và khả năng mở rộng kinh doanh, thu hút thêm khách hàng nhờ tận dụng được cơ sở hạ tầng của đại lý.

Để xác định trách nhiệm của ngân hàng quản lý tài khoản và CTCK, UBCK định ra nguyên tắc: hai bên ký hợp đồng phối hợp cung cấp dịch vụ giao dịch, thanh toán bù trừ chứng khoán. Trong đó, nêu rõ quyền, nghĩa vụ, trách nhiệm của ngân hàng và của CTCK; cơ chế phối hợp, chia sẻ thông tin để cung cấp dịch vụ cho khách hàng, bảo đảm an toàn cho hoạt động thanh toán, bù trừ và giao dịch chứng khoán của khách hàng và của thị trường. Ngân hàng mở tài khoản thanh toán riêng cho từng khách hàng của CTCK để quản lý tách biệt tài sản của khách hàng.

Theo cách thức tổ chức quản lý hiện nay tại các CTCK, sau khi thực hiện lệnh giao dịch (mua/bán) của khách hàng, CTCK phải duy trì một bộ phận nghiệp vụ sau giao dịch để thực hiện các công việc như: đối chiếu giao dịch trước khi thanh toán và thực hiện thanh toán, xác nhận giao dịch (hoặc hủy giao dịch nếu có), thực hiện quyền, quản lý thông tin và báo cáo… Những việc này đòi hỏi CTCK phải duy trì, phát triển một hệ thống kỹ thuật, nhân viên nghiệp vụ, bất luận CTCK có ít hay nhiều giao dịch.

Với phương thức CTCK thuê ngoài đại lý vận hành tài khoản, khách hàng vẫn mở tài khoản trực tiếp tại CTCK. Công ty này chỉ định đại lý thực hiện việc thanh toán, bù trừ cho các giao dịch của khách hàng thay cho CTCK trên cơ sở hợp đồng ủy quyền và CTCK vẫn chịu rủi ro đối với giao dịch, thanh toán và chịu trách nhiệm đối với nghĩa vụ thanh toán.

Đại lý vận hành tài khoản ở đây thường là các ngân hàng lưu ký chứng khoán. Đây là tổ chức hội đủ các điều kiện làm công việc này, bởi có nghiệp vụ chuyên môn thanh toán tiền, chứng khoán; lưu ký chứng khoán; có hạ tầng công nghệ kỹ thuật và mạng lưới địa điểm kinh doanh rộng khắp trong nước và quốc tế.

Theo nghiên cứu của UBCK, tại châu Á, mô hình vận hành tài khoản này (xem sơ đồ) đang được nhiều thị trường áp dụng như: Ấn Độ, Thái Lan, Malaysia, Singapore, Hồng Kông...

CTCK sẽ “nhẹ gánh” công việc

Từ thực tiễn áp dụng của nhiều thị trường, việc thuê ngoài đại lý vận hành tài khoản mang lại nhiều mặt lợi cho CTCK như: giảm chi phí cố định thuê nhân viên nhờ chi phí thuê ngoài đại lý biến động theo giá trị thực tế giao dịch; giúp CTCK tăng hiệu quả hoạt động nghiệp vụ và khả năng mở rộng kinh doanh, thu hút thêm khách hàng nhờ tận dụng được cơ sở hạ tầng của đại lý. Việc thuê ngoài đại lý vận hành tài khoản còn giúp CTCK giảm chi phí cho đầu tư phát triển, duy trì hệ thống công nghệ, kỹ thuật.

Khi các CTCK “nhẹ gánh” với những công việc trên nhờ sử dụng dịch vụ của đại lý vận hành tài khoản cho hoạt động thanh toán, bù trừ, CTCK sẽ có điều kiện để tập trung nguồn lực cho phát triển các nghiệp vụ cốt lõi như môi giới, đầu tư…

Tận dụng được mạng lưới của đại lý còn giúp CTCK gia tăng tiện ích và địa bàn phục vụ, qua đó cải thiện hiệu quả hoạt động, cũng như năng lực cạnh tranh. Kinh nghiệm thế giới cho thấy, đây là mô hình thích hợp với các CTCK nhỏ, không thuộc các ngân hàng thương mại.