Động lực tăng trưởng

Năm nay, thị trường đã trải qua những cảm xúc lạc quan nhất và ở đó, thị trường đã tạo hai đỉnh ngắn hạn rõ ràng, một đỉnh trong tháng 7 và một đỉnh sóng hồi thấp hơn vào tháng 8. Đặc điểm chung ở hai lần tạo đỉnh đó là tâm lý hưng phấn, lạc quan dâng cao. Nhưng diễn biến dịch Covid-19 ngày càng nghiêm trọng và dòng tiền có dấu hiệu đến ngưỡng, thị trường đã không lập đỉnh mới như kỳ vọng.

Hiện tại, triển vọng vĩ mô những tháng cuối năm kém sáng, nhưng các yếu tố làm nên một Việt Nam giàu tiềm lực tăng trưởng vẫn còn đó: môi trường vĩ mô hấp dẫn, chính trị ổn định, vị trí địa lý đắc địa, vị thế trong chuỗi cung ứng toàn cầu từng bước được nâng cao, cơ cấu dân số trẻ, năng động với sự trỗi dậy của tầng lớp trung lưu…

Tất nhiên, những động lực đó chỉ có thể trở lại mạnh mẽ khi dịch bệnh được kiểm soát. Đây thực sự là một “cuộc chiến”, đã có rất nhiều tổn thất, nhưng với sự quyết tâm của toàn xã hội, hy vọng nền kinh tế sẽ sớm mở cửa trở lại. Trong cuộc chiến này, niềm tin là rất quan trọng và tâm lý lạc quan trong chừng mực là cần thiết.

Sau đại dịch, chính sách tiền tệ và tài khóa dự kiến sẽ được mở rộng để hỗ trợ nền kinh tế, vực dậy các doanh nghiệp và tạo tác động tích cực lên thị trường.

Bi quan hợp lý

Trong đầu tư chứng khoán, tâm lý lạc quan thái quá khiến nhà đầu tư sẵn sàng trả giá cao cho cổ phiếu và đối diện với nguy cơ “mua cao bán thấp”.

Thị trường tạo đỉnh trong tháng 7, hay phiên tạo đỉnh thấp hơn với thanh khoản kỷ lục trong tháng 8, sau đó điều chỉnh giảm là những ví dụ gần nhất. Nhưng tâm lý bi quan sẽ khiến nhà đầu tư bỏ qua các cơ hội tốt.

Thực tế, nhà đầu tư có xu hướng lạc quan nhiều hơn, bởi lẽ ít người muốn nhìn trực diện vào những điều không tốt, đặc biệt là nhà đầu tư cá nhân đang tham gia thị trường, nắm giữ cổ phiếu. Trong bối cảnh hiện nay, học cách bi quan hợp lý cũng rất cần thiết.

Dịch bệnh dần tác động xấu hơn đến mọi mặt của đời sống kinh tế - xã hội. Nhiều số liệu vĩ mô tháng 8 đã được công bố, chỉ số sản xuất công nghiệp, tình hình xuất nhập khẩu, cán cân thương mại, thu hút vốn đầu tư, giải ngân đầu tư công... đều kém khả quan. Hầu hết các cập nhật dự báo tăng trưởng kinh tế Việt Nam đã điều chỉnh giảm mức tăng cho quý III và cả năm 2021.

Bên cạnh đó, so với thế giới, sự lệch pha về dịch bệnh dẫn đến sự lệch pha về kinh tế và chính sách tiền tệ của Việt Nam. Các ngân hàng trung ương lớn bắt đầu có tín hiệu sẽ thu hẹp dần chính sách nới lỏng tiền tệ, điều này có thể tạo áp lực lên chính sách của Việt Nam

Số liệu vĩ mô xấu dưới tác động của dịch bệnh, nhưng bi quan hợp lý cần sự đánh giá về những điều đang bi quan. Câu hỏi quan trọng là mọi thứ đã xấu cực độ hay chưa? Nếu mọi thứ tệ nhất đã qua, chứng khoán sẽ không giảm sâu, mà dần tích cực trở lại, dù bối cảnh chung cần có thời gian để cải thiện.

Với diễn biến dịch bệnh khó lường, dữ liệu vĩ mô có nguy cơ tiếp tục xấu đi và khi đó, tâm lý nhà đầu tư có thể trở nên tiêu cực. Ngày 15/9 tới là một cột mốc đáng chú ý, vì nhiều tỉnh, thành phố kết thúc giãn cách, nhưng cũng có thể sẽ tiếp tục thực hiện giãn cách.

Margin “gồng” thị trường?

Cân bằng được cảm xúc và duy trì sự khách quan là điều không dễ trong đầu tư. Thị trường gồm nhiều lát cắt và ở đó mỗi người lại có một cách nhìn nhận khác nhau. Thị trường là tổng hòa những sự kỳ vọng và thị trường luôn đúng.

Dưới góc nhìn dòng tiền, thị trường năm nay rất khác và một trong những yếu tố làm nên sự khác biệt là sự tham gia của nhà đầu tư mới (F0), với số lượng tài khoản mở mới liên tục lập kỷ lục.

Trong 7 tháng đầu năm 2021, nhà đầu tư cá nhân trong nước đã mở thêm gần 721.000 tài khoản, lớn hơn tổng lượng tài khoản mở mới trong cả năm 2020 và 2019 cộng lại. Tuy nhiên, số lượng tài khoản mở mới và câu chuyện F0 có thể che đậy một cuộc chơi đầu cơ.

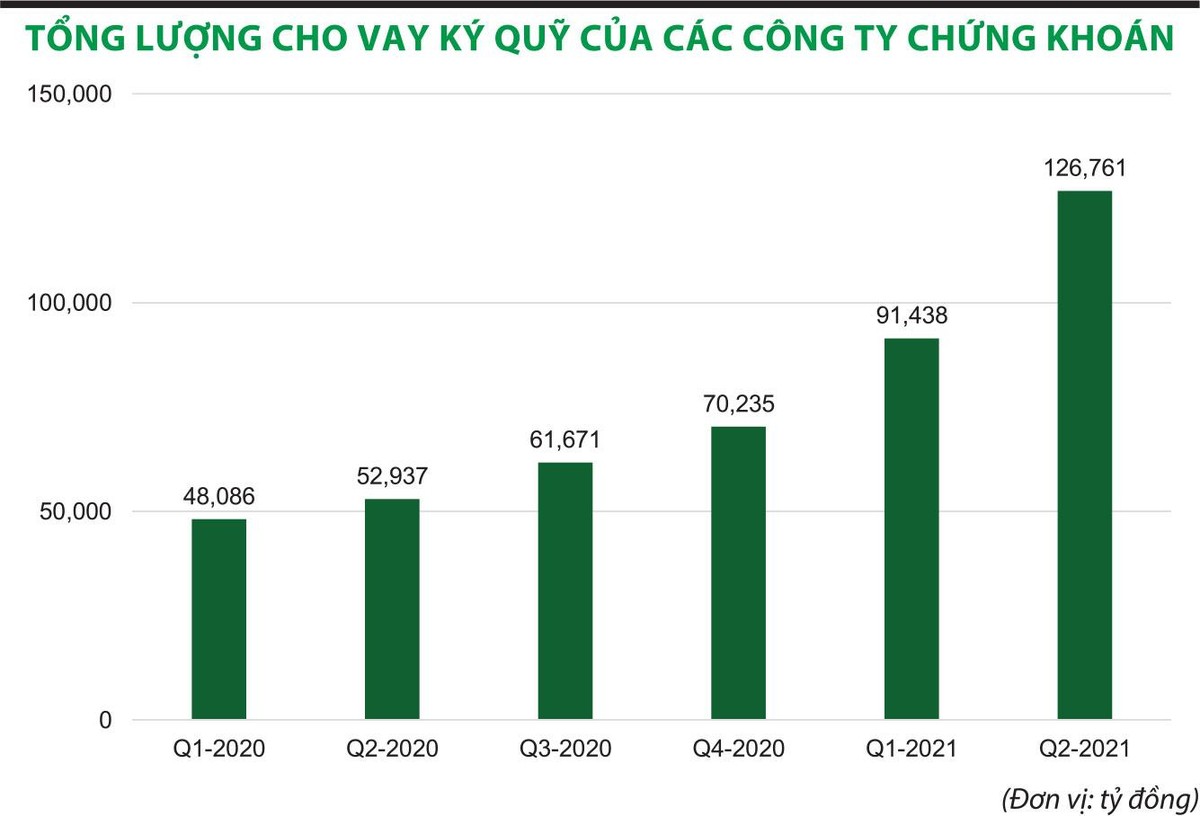

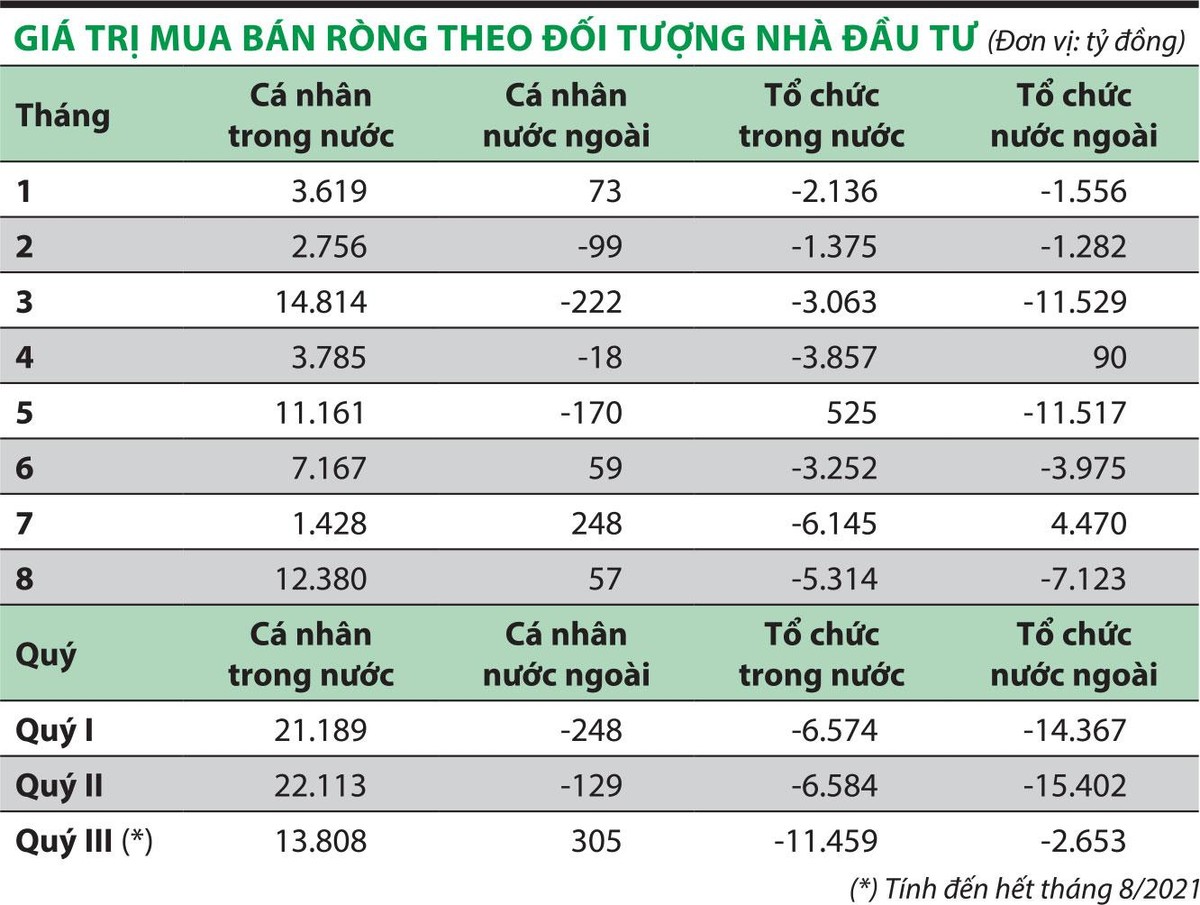

Thống kê cho thấy, từ đầu năm 2021 đến cuối tháng 8, nhà đầu tư cá nhân trong nước mua ròng hơn 57.000 tỷ đồng, trong khi tổ chức trong nước và tổ chức nước ngoài đều bán mạnh. Bóc tách từng quý và so sánh với số liệu tăng dư nợ giao dịch ký quỹ (margin), người viết hoài nghi rằng, tiền mới không chảy nhiều vào thị trường như từng nghĩ trước đó, thậm chí đây là cuộc chơi đầu cơ được nuôi lớn từ cho vay ký quỹ.

|

Cụ thể, trong quý I và II/2021, cá nhân trong nước mua ròng lần lượt khoảng 21.000 tỷ đồng và 22.000 tỷ đồng. Trong khi đó, tổng lượng cho vay ký quỹ quý I tăng đúng bằng con số mua ròng của nhà đầu tư cá nhân, còn trong quý II có mức tăng hơn 35.000 tỷ đồng, vượt xa con số 22.000 tỷ đồng mà các cá nhân trong nước mua ròng. Phải chăng, một lượng tiền đã được rút ra và margin đang “gồng” thị trường?

|

Nhiều khả năng, đỉnh trung hạn của thị trường đã qua và thị trường đang phân phối. Khả năng này còn cao hơn khi đỉnh của VN-Index trong tháng 8 thấp hơn đỉnh tháng 7 và thanh khoản nhịp phân phối sau cao hơn nhịp phân phối trước.

Theo đó, những nhận định trên mạng xã hội về việc thị trường sẽ lập đỉnh mới trong giai đoạn cuối năm nay nên được tiếp nhận một cách thận trọng.

Thị trường hiện tại có không ít nét tương đồng về diễn biến ở đỉnh năm 2018, với việc dòng tiền đạt ngưỡng, trạng thái đầu cơ cao trên dòng tiền margin, cung chứng khoán tăng do doanh nghiệp phát hành ồ ạt và khối ngoại, tổ chức đầu tư liên tục có động thái bán ròng.

Nói như vậy không có nghĩa là bi quan về thị trường. Giả sử VN-Index có giảm thêm thì đó cũng là điều bình thường, khó có thể dẫn đến bán tháo.

Cách đây một năm, kịch bản kiểm định lại đỉnh lịch sử 1.200 điểm của VN-Index có thể nói là trong mơ, nhưng thực tế đã vượt xa kỳ vọng. Ở vùng hỗ trợ dài hạn, thị trường sẽ được hỗ trợ bởi sự thay đổi về chất sau khi đã được nâng tầm.

Sau đỉnh năm 2018, thị trường tích lũy trong biên độ hẹp đến cuối năm 2019, để rồi qua thêm sóng gió quý I/2020 mới có được thành quả như hiện nay. Thị trường tích lũy sau quãng thời gian thăng hoa, cùng với nền kinh tế dần chữa lành các vết thương sau dịch là một viễn cảnh chấp nhận được cho quãng thời gian còn lại của năm 2021.

Nhà đầu tư không nên quá lưu tâm đến vùng đỉnh của chỉ số, khi nền kinh tế được cải thiện, cơ hội đầu tư sẽ xuất hiện nhiều hơn, chứ không chỉ dựa vào dòng tiền và hoạt động đầu cơ.

![[interActive] Chứng khoán tuần qua (30/8-1/9): Những “địa chỉ” hút dòng tiền](https://image.tinnhanhchungkhoan.vn/110x83/Uploaded/2026/Nau-Cubgbfubc/2017/nhan-dinh/10/223-up_STUD.jpg)