Giật mình mảng thị trường mất thanh khoản

Một trong những tiêu chí thể hiện cho sự phát triển của thị trường trong thời gian qua là quy mô vốn hoá cũng như số lượng mã chứng khoán được niêm yết trên HOSE, HNX và đăng ký giao dịch trên sàn UPCOM tăng lên nhanh chóng.

Tuy nhiên, cùng với sự tăng lên về quy mô cộng dồn thì trên thị trường thứ cấp, số lượng mã cổ phiếu mất thanh khoản cũng đáng… giật mình. Nhìn vào thống kê thanh khoản bình quân của các mã cổ phiếu tính từ đầu năm 2019, số lượng các mã không được giao dịch và được giao dịch với thanh khoản thấp chiếm khá lớn.

Cụ thể, có đến gần 50% mã trên HOSE, gần 90% trên HNX và 95% trên UPCoM có thanh khoản dưới 500 triệu đồng/ngày. Nhiều mã cổ phiếu còn không có giao dịch trong một thời gian dài.

Chẳng hạn, trong tháng 8 vừa qua, trên sàn HOSE, HNX, UPCOM có tương ứng 1,54%, 2,17% và 21,64% loại hàng hoàn toàn không có giao dịch. Dòng tiền vào khiêm tốn với số đông các mã, hiện tượng “xanh vỏ, đỏ lòng” có lẽ không quá khó để giải thích. Có nhiều cổ phiếu tốt và định giá hấp dẫn, nhưng nếu muốn đầu tư, nhà đầu tư cũng rất khó xuống tiền vì thanh khoản không cho phép.

Nghịch lý quy mô vốn hoá tăng nhanh, thanh khoản không được giải quyết

Quy mô của TTCK Việt Nam tăng rất nhanh sau khi Chính phủ kiên quyết buộc các DN đấu giá, cổ phần hóa, doanh nghiệp đại chúng phải đưa cổ phiếu lên sàn giao dịch. Tuy nhiên nếu nhìn lại về chiều sâu thị trường, sự tăng trưởng về vốn hoá dường như chưa đi kèm với việc nâng cao thanh khoản.

Dòng tiền mới không đủ để hấp thụ được hết nguồn cung mới, do đó thị trường giao dịch trong trạng thái khát tiền, đuối dần thanh khoản. Dù chỉ số chứng khoán có những lúc trong pha tăng mạnh, nhưng khi giao dịch, nhiều nhà đầu tư vẫn có cảm giác thị trường không được hào hứng như trước đây.

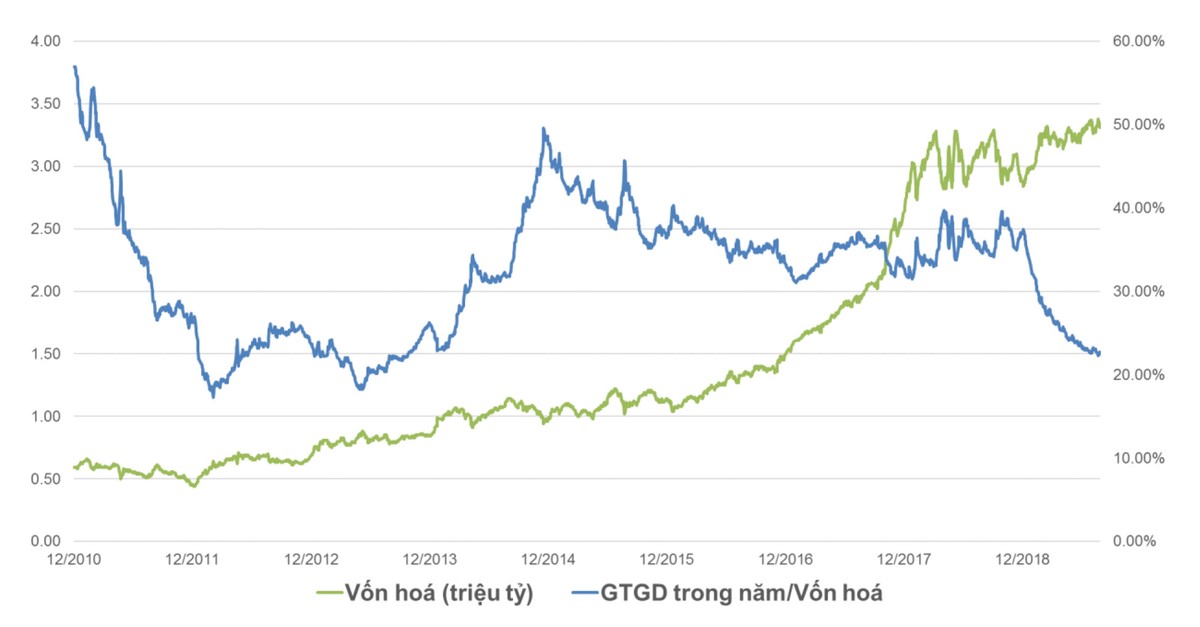

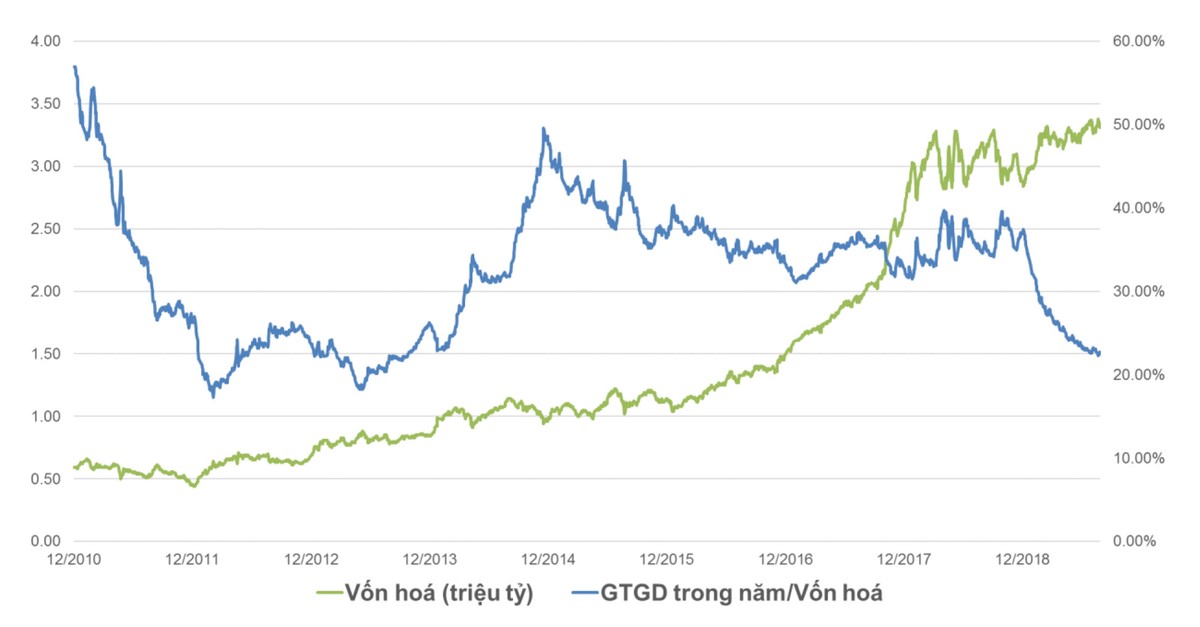

Tính đến cuối tháng 8/2019, vốn hoá của sàn HOSE đã vượt 3,3 triệu tỷ đồng, nhưng nếu nhìn vào đồ thị giá trị giao dịch trong năm (tổng giá trị giao dịch các ngày trong năm) chia cho vốn hoá thị trường mới thấy thị trường đang khát tiền như thế nào. Nhìn ở góc độ này sẽ hiểu tại sao trong giai đoạn 2012-2015, thị trường có vẻ dễ chơi hơn, còn từ 2016-2018, mặc dù thị trường tăng mạnh, cảm nhận của nhà đầu tư vẫn là khó kiếm lời hơn.

Biểu đồ giá trị giao dịch trong năm/vốn hoá tại sàn HOSE.

Với những diễn biến xấu của TTCK kể từ tháng 4/2018, thanh khoản bị co hẹp dần, trong khi đó thị trường vẫn có những thương vụ phát hành, niêm yết mới, dẫn đến tỷ trọng giá trị giao dịch trong năm/vốn hoá rơi xuống thấp hơn nữa, chỉ đạt trên 20% (xem bảng).

Biểu đồ giá trị giao dịch trong năm/vốn hoá tại sàn HOSE.

Ðể định lượng con số 20% của tỷ trọng giá trị giao dịch trong năm/vốn hoá thấp như thế nào, hãy làm một phép so sánh thử với TTCK Thái Lan. Cụ thể, Sở GDCK Thái Lan (SET) hiện tại có khoảng hơn 2.673 công ty niêm yết, có vốn hoá gấp 4 lần so với HOSE, tuy nhiên giá trị giao dịch của SET gấp khoảng 14-15 lần so với thanh khoản bình quân của HOSE trong 1 năm trở lại đây.

Ðể so sánh một cách chính xác, có lẽ giá trị vốn hoá cần được xác định chính xác thành vốn hoá theo free-float (tính theo số lượng cổ phiếu lưu hành) và cần cùng theo một phương thức thanh toán, tuy nhiên tỷ trọng giá trị giao dịch trong năm/vốn hoá của SET ổn định khoảng 80% so với con số chỉ hơn 20% của HOSE cho thấy, thị trường Việt Nam đang thiếu thanh khoản ở mức độ rất nghiêm trọng.

Các thị trường khác trong khu vực như Singapore, Malaysia, Indonesia… cũng có hệ số trên cao hơn rất nhiều. Con số quanh 20% cũng là con số đo lường được trên HOSE ở thời điểm năm 2011-2012, khi thị trường diễn biến xấu. Cần nhắc lại, so với HNX và UPCOM, thanh khoản của HOSE vượt trội hơn hẳn.

Nhà đầu tư cần thích nghi và thay đổi cách nhận định cơ hội

Một nguyên tắc được áp dụng phổ biến để nhận định diễn biến thị trường đó là xem xét khi thị trường tăng có sự đồng thuận của các nhóm ngành, của toàn bộ thị trường hay không. Hiểu đơn giản, thị trường tăng tốt là thị trường phải có số lượng mã tăng chiếm ưu thế áp đảo, hay theo ngôn ngữ chuyên môn là cần độ rộng thị trường phải tốt. Tuy nhiên với những phân tích ở trên và giao dịch thực tế, cách nhận định này có lẽ tạm thời không còn đúng nữa và phải điều chỉnh lại ít nhiều.

Sự gia tăng của dòng tiền không bắt kịp với sự gia tăng vốn hoá. Do vậy ngay cả khi VN-Index tăng rất mạnh, sàn vẫn cứ trong trạng thái “xanh vỏ, đỏ lòng”

Với bối cảnh thanh khoản kém và sự gia tăng dòng tiền không bắt kịp với sự gia tăng vốn hoá, dòng tiền không thể trải đều được trên quy mô rộng. Sự thật này là hiển nhiên. Do vậy ngay cả trong những giai đoạn VN-Index tăng rất mạnh như cuối năm 2017, đầu năm 2018, sàn chứng khoán vẫn trong trạng thái “xanh vỏ, đỏ lòng”. Còn chỉ số giảm thì cả sàn cùng đỏ. Ðây là thực tế mà nhà đầu tư có lẽ ít nhiều đều thấy, nhưng chưa hẳn ai cũng chấp nhận và hiểu thấu đáo lý do.

Theo quan điểm của người viết, nếu căn cứ vào con số giá trị giao dịch trong năm/vốn hoá, thời điểm để sàn chứng khoán Việt Nam có thể tăng với sự lan toả đồng đều có lẽ… còn rất lâu. Dòng tiền vào có những thời điểm tốt, nhưng dù tốt đến đâu, để gánh số lượng rất lớn vốn hóa như hiện tại thì vẫn chưa đủ sức.

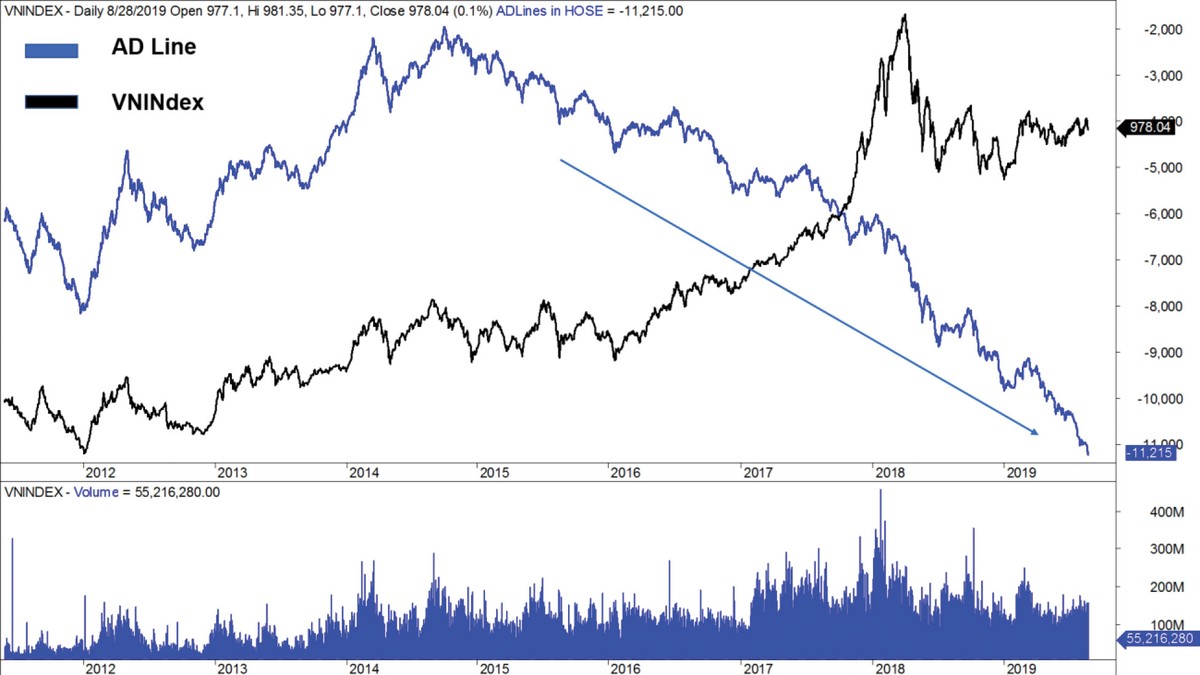

Bài viết tạm kết lại bằng một hình ảnh dựa trên quan sát về hiện tượng “đỏ lòng” của TTCK Việt Nam (xem bảng). Ðể đo về độ rộng thị trường, một trong những công cụ phổ biến là AD Line (Advance/Decline Line), đơn giản là tính cộng dồn qua từng ngày số lượng mã tăng trừ số lượng mã giảm của ngày hôm đó.

Biểu đồ VNIndex & AD Line – Đỏ lòng.

Từ năm 2015 đến nay, AD Line trên VN-Index liên tục là một đường đi xuống và chưa nhiều dấu hiệu sẽ sớm cải thiện. Thị trường đã thay đổi và nhà đầu tư nên tập thích nghi với sự thay đổi. Theo đó, nên cố gắng tận dụng các nhịp phân hoá hẹp thay vì chờ thị trường phân hoá rộng như thời quá khứ xa xăm.