Bài 3: Đảm bảo hài hòa và khuyến nghị cho Việt Nam

Mức thuế thu nhập doanh nghiệp khác nhau tại các khu vực tài phán

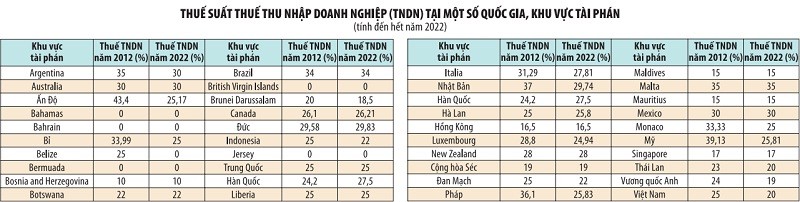

Mỗi quốc gia và khu vực tài phán khác nhau có thể áp dụng mức thuế thu nhập doanh nghiệp (TNDN) khác nhau.

Tại Việt Nam, thuế TNDN giảm từ mức 25% ở năm 2012, xuống còn 20% từ ngày 1/7/2013. Nhìn chung, thuế TNDN của nước ta vẫn cao hơn mức thuế tối thiểu toàn cầu.

Hiện nhiều quốc gia và khu vực tài phán trên thế giới vẫn áp dụng thuế TNDN dưới 15%, thậm chí, không ít quốc gia và khu vực tài phán áp dụng mức 0%. Vì vậy, Việt Nam nên chú ý đến những doanh nghiệp liên quan ở các quốc gia áp dụng mức thuế TNDN thấp hơn 15%, bao gồm: các công ty đa quốc gia có trụ sở tại các quốc gia áp dụng mức thuế TNDN thấp hơn 15% đang hoạt động tại Việt Nam và các công ty đa quốc gia tại Việt Nam đầu tư hoạt động tại các quốc gia này.

|

Một số kiến nghị cho Việt Nam

Thuế tối thiểu toàn cầu thiết lập dựa trên nguyên tắc đảm bảo hài hòa lợi ích của các quốc gia. Căn cứ quy tắc Trụ cột II về thuế tối thiểu toàn cầu của OECD, doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (FDI) sẽ phải chịu thuế thu nhập ít nhất là 15%. Đảm bảo hài hòa trách nhiệm tuân thủ quyền lợi chung trên sân chơi thương mại quốc tế và lợi ích quốc gia về cạnh tranh thuế là vấn đề đặt ra đối với Việt Nam khi áp dụng thuế tối thiểu toàn cầu.

Theo đó, để thích ứng với “sân chơi mới” này, Việt Nam nên chú trọng thực hiện các nhóm giải pháp sau:

Một là, xây dựng chiến lược cải cách hệ thống thuế. Việt Nam nên xem xét toàn diện chính sách thuế theo hướng rà soát lại các quy định thuế hiện hành, lưu ý các nội dung liên quan đến phương thức ưu đãi thuế có thể bị xem là “hành vi thuế có hại” theo quy định tại Hành động 5 của Dự án BEPS; tránh tình trạng lạm dụng hiệp định thuế thông qua xây dựng các điều khoản về thuế TNDN trong nước rõ ràng; tích hợp các báo cáo theo yêu cầu của Hành động 13. Việc này sẽ giúp cải thiện tính minh bạch trong hệ thống tài chính nói chung và hệ thống thuế nói riêng, từ đó nâng cao uy tín của Việt Nam về chính sách tài chính quốc gia.

Tuy vậy, cần sắp xếp lộ trình thay đổi, tạo thuận lợi về thời gian để doanh nghiệp thích nghi với điều kiện và môi trường kinh doanh. Mức thuế TNDN cần thỏa mãn nhu cầu khuyến khích vốn FDI vào Việt Nam trong những năm tới, nhưng vẫn tuân thủ minh bạch thuế và đảm bảo tối thiểu nguồn thu của ngân sách quốc gia. Bên cạnh đó, thiết lập những quy định mới thúc đẩy vai trò và chức năng của Hội đồng Khuyến khích phát triển doanh nghiệp vừa và nhỏ trên thị trường thương mại Việt Nam, phát huy giá trị của các doanh nghiệp vừa và nhỏ khi thuế tối thiểu toàn cầu được thực thi trong sự phát triển chung của nền kinh tế.

Hai là, chính sách thuế cần linh hoạt và khéo léo, thu hút vốn FDI từ chính sách quốc gia về thuế tối thiểu toàn cầu.

Áp dụng chính sách thuế tối thiểu toàn cầu sẽ tạo ra ảnh hưởng trực tiếp đối với các doanh nghiệp FDI; gián tiếp tạo rào chắn làm suy giảm sức hấp dẫn của môi trường đầu tư nước ngoài tại Việt Nam.

Trên thực tế, chính sách thu hút dòng vốn FDI tại Việt Nam chủ yếu vẫn phụ thuộc vào các mức thuế suất ưu đãi (mức thuế suất ưu đãi áp dụng đối với các dự án khuyến khích đầu tư; miễn thuế lợi tức tối đa 4 năm; giảm 50% số thuế lợi tức phải nộp tối đa trong 4 năm tiếp theo, tùy theo ngành nghề đầu tư hoặc địa bàn hoạt động của doanh nghiệp FDI).

Do đó, ngoài việc đổi mới chính sách ưu đãi đầu tư gắn liền với các khoản trợ cấp hoặc khấu trừ thuế, giúp nước ta duy trì quyền đánh thuế và tiếp tục thu hút nhiều vốn FDI; trong giai đoạn tới, Việt Nam cần tăng cường các nhân tố nâng cao năng lực cạnh tranh, như môi trường kinh doanh, chất lượng nguồn nhân lực, hạ tầng…

Đồng thời, thiết lập và ban hành quy định về thuế tối thiểu toàn cầu mang tính hệ thống nhằm kéo gần khoảng cách với tiêu chuẩn thuế quốc tế và đảm bảo hiệp ước về chấm dứt BEPS. Trong đó, cụ thể hóa các quy định về mức thuế TNDN đối với doanh nghiệp trong nước và doanh nghiệp nước ngoài; đưa ra phương pháp tính thuế TNDN, thuế bổ sung; xây dựng khung quy định về các khoản thu nhập chịu thuế phù hợp với đặc thù kinh doanh thương mại của Việt Nam và thể chế quản lý, chiến lược phát triển tài chính quốc gia theo Quyết định số 508/QĐ-TTg của Thủ tướng Chính phủ về việc phê duyệt Chiến lược Cải cách hệ thống thuế đến năm 2030, với mục tiêu xây dựng ngành thuế Việt Nam hiện đại, tinh gọn và hiệu quả.

Ba là, nâng cao vai trò của nền tảng công nghệ số trong xây dựng, phân tích và dự báo dữ liệu; đảm bảo đáp ứng các yêu cầu liên kết dữ liệu thuế trong phạm vi quốc gia và quốc tế, vì đến nay, việc triển khai ứng dụng công nghệ trong cập nhật dữ liệu chất lượng về thuế TNDN tại Việt Nam vẫn tương đối chậm. Đây là một hạn chế lớn trong việc đo lường các tác động tài chính và kinh tế của hành vi trốn thuế trên thị trường.

Từ năm 2017, OECD cũng phát hành các công cụ công nghệ thông tin mới để hỗ trợ triển khai kỹ thuật việc trao đổi thông tin thuế theo Tiêu chuẩn Báo cáo chung (CRS). Qua đó, Việt Nam nên đẩy mạnh hoàn thiện hoạt động quản lý thuế điện tử; phấn đấu hoàn thành mục tiêu tỷ lệ khai thuế, nộp thuế, hoàn thuế, miễn, giảm thuế bằng phương thức điện tử của người nộp thuế là doanh nghiệp, tổ chức đạt tối thiểu 98% đến năm 2025, tầm nhìn 2030.

Nên thay đổi chính sách thu hút đầu tư, thay vì hướng tới ưu đãi về thuế

- TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia

Việt Nam cần thay đổi chính sách thu hút đầu tư theo hướng tập trung vào nâng cao năng lực cạnh tranh từ các yếu tố như môi trường kinh doanh, nguồn lao động, hạ tầng... - vốn là các yếu tố cơ bản khi đưa ra các quyết định đầu tư - kinh doanh, thay vì hướng tới ưu đãi về thuế.

Chủ động áp dụng thuế suất tối thiểu toàn cầu và luật hóa cam kết

- Ông Đậu Anh Tuấn, Phó tổng thư ký, kiêm Trưởng ban Pháp chế, Liên đoàn Thương mại và Công nghiệp Việt Nam

Việt Nam nên chủ động áp dụng thuế suất tối thiểu toàn cầu khoảng 15%, cùng với đó, sửa Luật Thuế thu nhập doanh nghiệp, Luật Đầu tư để luật hóa cam kết này. Cần thành lập tổ công tác gồm các cơ quan thuế, đầu tư, xây dựng, lao động và khoa học - công nghệ… để nghiên cứu, đề xuất chính sách, giải pháp phù hợp cho Việt Nam.