Các công ty chứng khoán lớn hiện nay đều cung cấp dịch vụ thông tin và khuyến nghị đầu tư khá cụ thể cho khách hàng.

Các công ty chứng khoán lớn hiện nay đều cung cấp dịch vụ thông tin và khuyến nghị đầu tư khá cụ thể cho khách hàng.

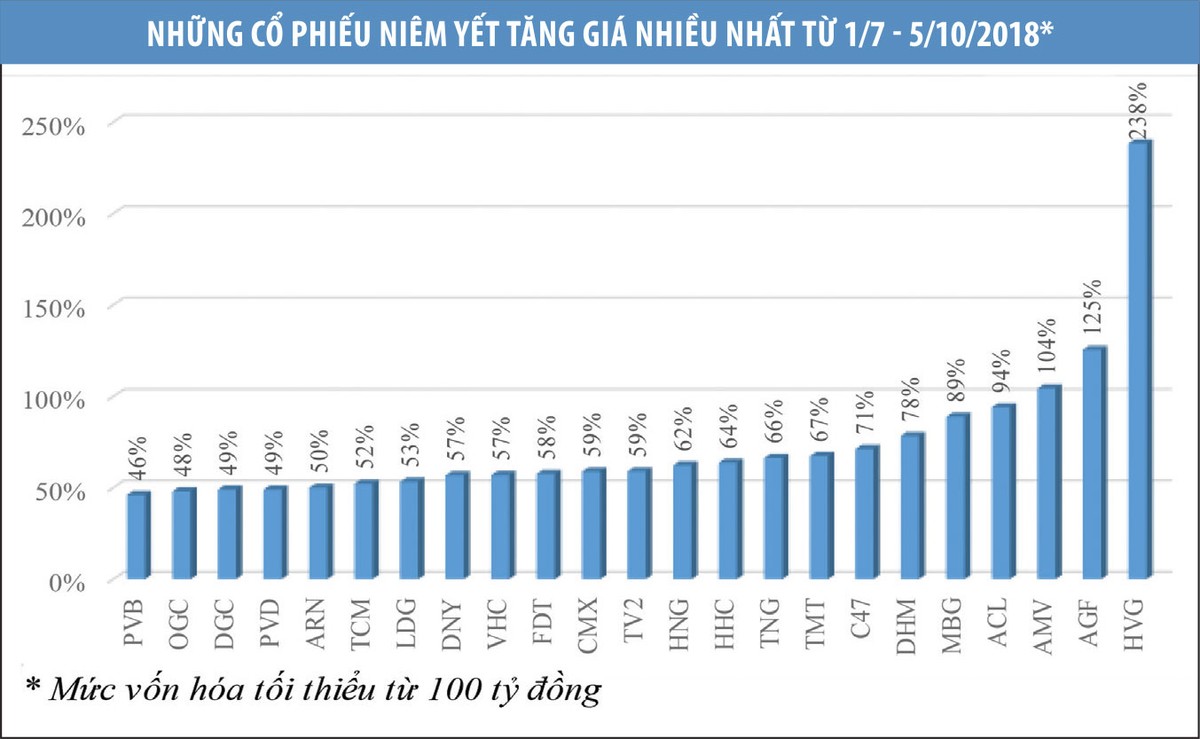

Quý III, những mã tăng giá tốt

Quý III vừa qua, có không ít cổ phiếu tăng giá trên 50%. Nếu như mã PVB của Công ty cổ phần Bọc ống Dầu khí Việt Nam có câu chuyện là được chấp thuận làm nhà thầu cho dự án Nam Côn Sơn 2 và Lô B khiến giá cổ phiếu liên tiếp tăng trần, thì nhiều mã khác tăng giá do được hưởng lợi đến từ câu chuyện bên ngoài doanh nghiệp, trong đó nổi lên là khối doanh nghiệp thủy sản và dệt may.

Trong khối dệt may, giá cổ phiếu TNG của Công ty cổ phần Đầu tư và Thương mại TNG tăng 66% trong quý III; giá cổ phiếu TCM của Công ty cổ phần Dệt may Thành Công tăng 52%, giá cổ phiếu GIL của Công ty cổ phần Sản xuất Kinh doanh Xuất nhập khẩu Bình Thạnh tăng 26,2%, giá cổ phiếu STK của Công ty cổ phần Sợi Thế Kỷ tăng 24,7%... Sự bứt tốc của cổ phiếu dệt may đã mang lại mức lãi lớn cho nhiều nhà đầu tư.

Trong khối thủy sản, từ mức giá 2.600 đồng/cổ phiếu đầu quý III/2018, cổ phiếu HVG của Công ty cổ phần Thủy sản Hùng Vương đã có chuỗi tăng giá thần tốc và đóng cửa phiên 5/10 tại 8.600 đồng/cổ phiếu, tương đương tăng 238%.

Đây là cổ phiếu có mức tăng giá cao nhất trong quý III/2018, vượt qua “hiện tượng” gây nhiều nghi ngại là cổ phiếu SRA của Công ty cổ phần Sara Việt Nam, có mức tăng 209%.

Thị giá cổ phiếu một loạt doanh nghiệp thủy sản khác cũng đồng loạt bứt phá. Chẳng hạn, cổ phiếu AGF của Công ty cổ phần Xuất nhập khẩu Thủy sản An Giang tăng 125%, cổ phiếu ACL của Công ty cổ phần Xuất nhập khẩu thủy sản Cửu Long An Giang tăng 94%, cổ phiếu VHC của Công ty cổ phần Vĩnh hoàn tăng 57%, cổ phiếu FMC của Công ty cổ phần Thực phẩm Sao Ta tăng 37%...

Với cổ phiếu MPC của Công ty cổ phần Tập đoàn thủy sản Minh Phú, trong gần 1 tháng qua, giá tăng từ 36.000 đồng/cổ phiếu ngày 11/9 lên 50.500 đồng/cổ phiếu ngày 4/10, tương đương tăng hơn 40%.

Công ty Chứng khoán Bảo Việt (BVSC) nhận định, việc Mỹ đánh thuế nhập khẩu lên các mặt hàng thủy sản của Trung Quốc sẽ mở ra cơ hội cho Việt Nam đẩy mạnh xuất khẩu cá tra, cá basa sang Mỹ.

Về phía Trung Quốc, sau khi trở thành thị trường nhập khẩu lớn nhất sản phẩm cá tra của Việt Nam trong năm 2017, việc áp thuế với các mặt hàng thủy sản từ Mỹ cũng có thể khiến người tiêu dùng Trung Quốc cân nhắc lựa chọn các sản phẩm thay thế, trong đó có cá tra Việt Nam.

Đối với mặt hàng tôm, thông tin từ Hiệp hội Chế biến và Xuất khẩu thủy sản Việt Nam (VASEP) cho biết, kết quả cuối cùng thuế chống bán phá giá cho tôm Việt Nam trong giai đoạn xem xét từ 1/2/2016 - 31/1/2017 công bố ngày 10/9/2018, Bộ Thương mại Hoa Kỳ (DOC) đã thông báo thuế chống bán phá giá là 4,58%, thấp hơn so với mức sơ bộ 25,39% thông báo ngày 8/3/2018 và thấp hơn mức thuế 4,78% trong giai đoạn xem xét trước đó (1/8/2013 - 31/7/2014).

Điều này kỳ vọng sẽ giúp xuất khẩu tôm Việt Nam sang thị trường Mỹ sớm tăng trưởng trở lại, sau khi giảm 7% giá trị xuất khẩu trong năm 2017 và giảm tiếp 10,5% trong 8 tháng đầu năm 2018.

Tuy nhiên, một số ý kiến cho rằng, trong khi cần thời gian để các doanh nghiệp hiện thực hóa yếu tố có lợi thành kết quả kinh doanh cụ thể, việc thị giá nhiều cổ phiếu tăng nóng và có khả năng vượt xa giá trị thực cũng như kỳ vọng đã và đang tiềm ẩn rủi ro khi đà hưng phấn hạ nhiệt, nhất là với các doanh nghiệp mà tình hình tài chính, kinh doanh hiện vẫn còn gặp không ít khó khăn như HVG, AGF.

Tại AGF, trong 9 tháng đầu niên độ tài chính 2017 - 2018 (từ 1/10/2017 đến 30/6/2018), Công ty lỗ 178 tỷ đồng, nâng tổng lỗ lũy kế đến 30/6/2018 lên 270 tỷ đồng, chiếm 96% vốn điều lệ. Nguyên nhân thua lỗ chủ yếu là do giá vốn vượt doanh thu, dù chi phí tài chính, bán hàng và chi phí quản lý đã được tiết giảm.

Trước đó, trong báo cáo soát xét giữa niên độ, đơn vị kiểm toán là Công ty TNHH Ernst & Young Việt Nam lưu ý, việc AGF chưa trích lập dự phòng phải thu ngắn hạn khó đòi theo các quy định là 96,7 tỷ đồng. Nếu trích lập số tiền này, phần thua lỗ sẽ tăng lên tương ứng. Bên cạnh đó, khả năng hoạt động liên tục của AGF cũng bị kiểm toán nhấn mạnh.

Quý IV: Trái ngọt ở đâu?

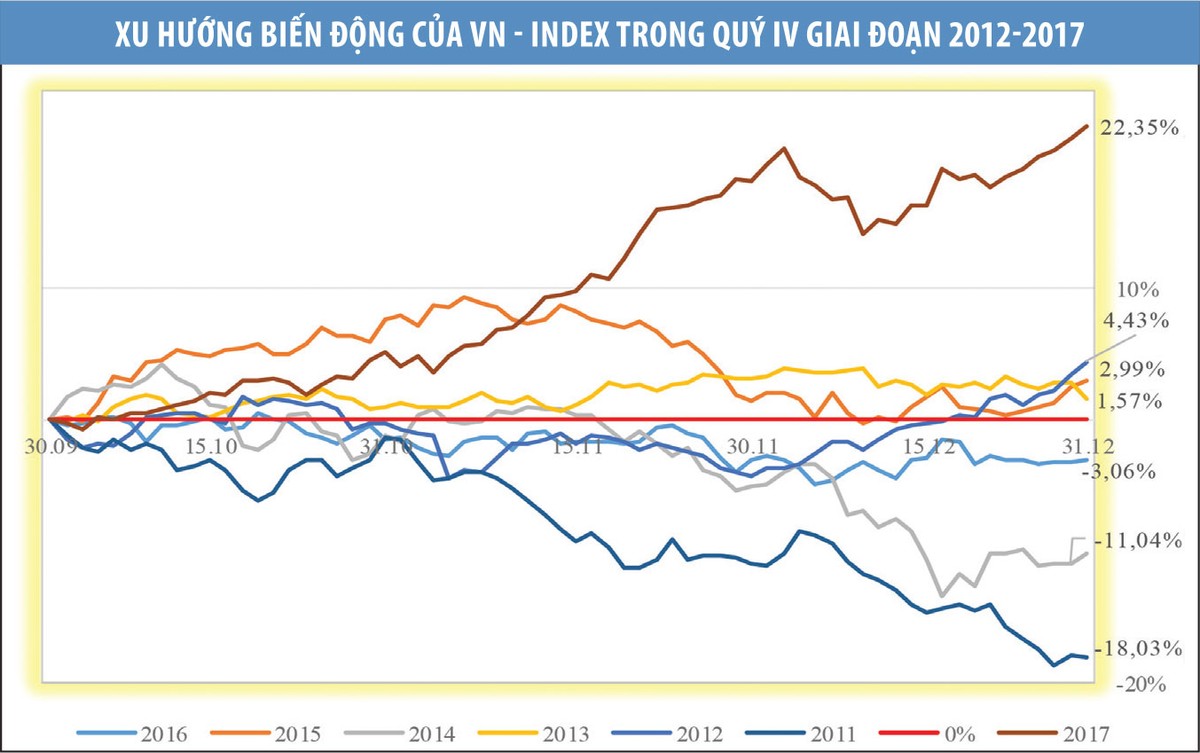

Thống kê trong 6 năm trở lại đây, diễn biến thị trường tăng điểm thường chiếm ưu thế trong quý IV, nhưng sự phân hóa giữa các tháng khá rõ nét.

Tháng 10, thị trường thường tăng điểm với mùa công bố kết quả kinh doanh quý III và 9 tháng đầu năm, giúp nhà đầu tư phần nào có thể đánh giá tổng quát về khả năng hoàn thành kế hoạch cả năm.

Riêng tháng 11, diễn biến thị trường khá xấu, phản ánh “vùng trống” thông tin giữa kỳ công bố kết quả kinh doanh quý III và quý IV, cũng như nhà đầu tư có xu hướng chờ đợi các chính sách mới để định hướng đầu tư cho năm sau.

Trong báo cáo vĩ mô, thị trường năm 2018 vừa công bố, Công ty Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) nhận định: “Thị trường dự báo sẽ tăng điểm trong tháng 10, đạt mức 1.050 - 1.080 điểm nhờ mùa công bố kết quả kinh doanh và sự luân chuyển dòng tiền trước khi điều chỉnh lại vào cuối hoặc đầu tháng 11. Xu hướng tích lũy và phân hóa diễn ra vào tháng 11 tạo nền tảng cho đợt phục hồi vào tháng 12 hoặc đầu năm 2019”.

BSC đánh giá cao khả năng chỉ số VN-Index có thể duy trì trên 1.000 điểm vào cuối năm 2018 và khuyến nghị một số nhóm cổ phiếu đáng quan tâm như ngân hàng - tài chính dự kiến có kết quả kinh doanh cải thiện mạnh; nhóm dầu khí hưởng lợi từ giá dầu và các nhóm cổ phiếu hưởng lợi từ các hiệp định thương mại, sự chuyển dịch sản xuất từ chiến tranh thương mại; nhóm cổ phiếu bất động sản, xây dựng từ chu kỳ hạch toán doanh thu, lợi nhuận; các cổ phiếu đầu ngành bán lẻ có mức tăng trưởng và cổ tức cao.

Trong báo cáo tổng kết thị trường tháng 9/2018, Công ty Chứng khoán Bản Việt (VCSC) chia sẻ:

“Chúng tôi ghi nhận đà tăng trưởng tích cực của cả 3 ngành chính của nền kinh tế, đặc biệt là trong một vài phân ngành như sản xuất/chế tạo, bán buôn và tổng mức bán lẻ, tài chính/ngân hàng/bảo hiểm và dịch vụ nghỉ dưỡng/ăn uống. Chúng tôi kỳ vọng, mức tăng trưởng mạnh mẽ này sẽ được phản ánh trong lợi nhuận, sẽ được công bố trong tháng 10, qua đó hỗ trợ giá cổ phiếu”.

TTCK Việt Nam đã đi qua 3/4 chặng đường của năm 2018 với nhiều biến động: Sau khi tăng 19,3% trong quý I và trở thành thị trường tăng trưởng tốt nhất thế giới, VN-Index đã giảm 18,2% trong quý II, đánh dấu quý giảm mạnh nhất trong 10 năm qua; trong quý III/2018, chỉ số tăng gần 5,9%. Thời điểm cuối quý III so với đầu năm, VN-Index tăng 3,3%, HNX-Index tăng 3,3% (so với cuối quý II tăng 9,5%).

Bước sang quý IV/2018, thị trường có những thông tin tích cực như GDP quý III tăng trưởng tốt, mặt bằng lãi suất được giữ ổn định, tỷ giá và lạm phát biến động trong tầm kiểm soát, kết quả kinh doanh của các doanh nghiệp lớn trong lĩnh vực ngân hàng, dầu khí, bất động sản dự báo tăng trưởng…

Tuy nhiên, các yếu tố bên ngoài như khả năng leo thang căng thẳng của chiến tranh thương mại Mỹ - Trung, định hướng chính sách của Cục Dự trữ Liên bang Mỹ (Fed), Tổ chức Các nước xuất khẩu dầu mỏ (OPEC), sự kiện bầu cử Quốc hội Mỹ, đàm phán Brexit…, có thể ảnh hưởng đến sàn chứng khoán Việt.

Tìm cổ phiếu có thể cho “trái ngọt” trong đầu tư quý cuối năm là câu hỏi khó nếu nhà đầu tư tự tìm kiếm cơ hội. Nếu có một nhà môi giới tốt thì bài toán khó này sẽ được xử lý dễ dàng hơn, do các công ty chứng khoán lớn hiện nay đều cung cấp dịch vụ thông tin và khuyến nghị khá cụ thể cho khách hàng.

Thậm chí, một số công ty chứng khoán như MBS, VNDS… còn lắng nghe khách hàng, đề xuất các danh mục đầu tư theo kiểu “may đo”, đáp ứng từng khẩu vị rủi ro và kỳ vọng lợi nhuận của mỗi người.