Có đến 90% doanh nghiệp tại Việt Nam bỏ ngỏ quản trị rủi ro tỷ giá, nhất là doanh nghiệp vừa và nhỏ

Có đến 90% doanh nghiệp tại Việt Nam bỏ ngỏ quản trị rủi ro tỷ giá, nhất là doanh nghiệp vừa và nhỏ

EUR biến động, doanh nghiệp vay nợ khóc ròng

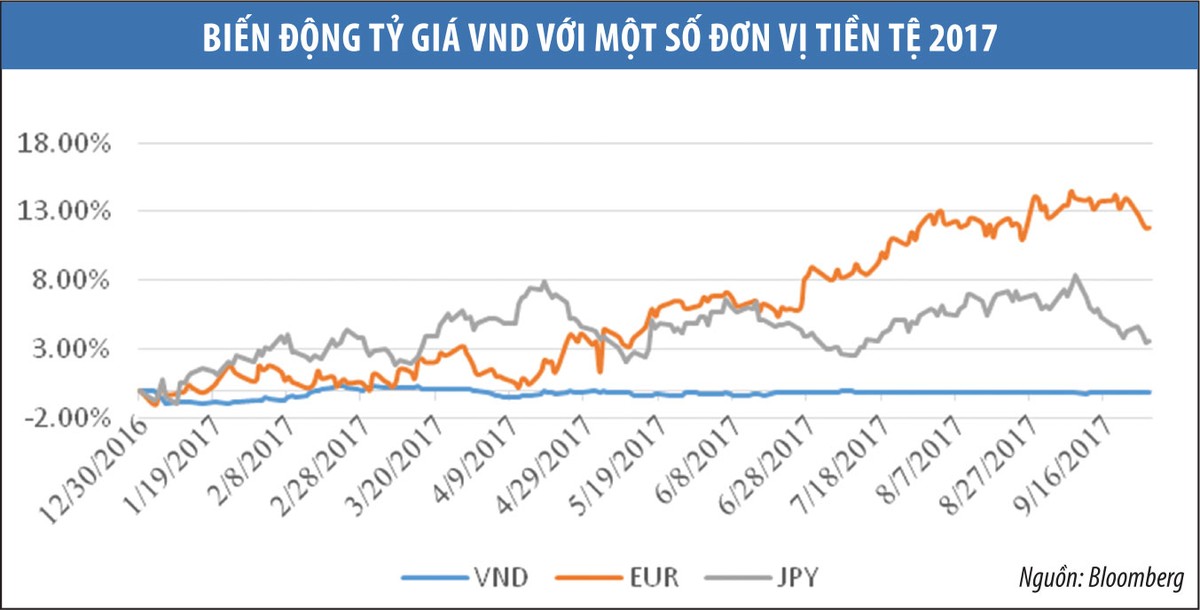

Trái ngược với bối cảnh đem lại lợi nhuận chênh lệch tỷ giá trong năm 2016, từ đầu năm đến nay, sự tăng giá mạnh trở lại của đồng EUR đã khiến lợi nhuận của nhiều doanh nghiệp vay nợ lớn bằng đồng tiền này ảnh hưởng nghiêm trọng.

Chịu ảnh hưởng nặng nề nhất phải kể đến Công ty cổ phần (CTCP) Nhiệt điện Nhơn Trạch 2 (NT2) - thành viên của Tổng công ty Điện lực Dầu Khí (PV Power), báo cáo tài chính (BCTC) của NT2 cho biết, lỗ chênh lệch tỷ giá do đánh giá lại các khoản mục có nguồn gốc ngoại tệ tại đơn vị lên đến 188,5 tỷ đồng trong nửa đầu năm 2017.

Riêng quý II, con số lỗ là 128,5 tỷ đồng, trong khi cùng kỳ lãi 49,4 tỷ đồng. Lỗ tỷ giá là nguyên nhân chính khiến chi phí tài chính của NT2 tăng 2,16 lần trong nửa đầu năm và khiến lợi nhuận trước thuế (LNTT) giảm 35% trong khi lãi vay giảm và lợi nhuận gộp chỉ giảm 6,5%.

Tương tự NT2, một loạt doanh nghiệp ngành xi măng cũng “khóc ròng” khi một mặt doanh thu sụt giảm do tác động của tình trạng dư cung, tiêu thụ sản phẩm khó khăn, mặt khác, chịu ảnh hưởng của biến động tỷ giá khiến lợi nhuận giảm mạnh, thậm chí thua lỗ.

Tại CTCP Xi măng Vicem Bút Sơn (BTS), riêng trong quý II/2017, BTS báo lỗ trước thuế gần 13 tỷ đồng, đối ngược với con số lãi 70 tỷ đồng cùng kỳ năm ngoái. Lũy kế 6 tháng đầu năm, LNTT chỉ đạt 7,1 tỷ đồng, giảm 92,2% so với cùng kỳ 2016 mà nguyên nhân chính do chi phí tài chính tăng đột biến.

Cụ thể, 6 tháng 2017, chi phí tài chính của BTS là 120 tỷ đồng, tăng 69% so với cùng kỳ năm 2016, chủ yếu từ lỗ chênh lệch tỷ giá do đánh giá lại các khoản mục ngoại tệ tăng gấp 7,1 lần, từ 6,7 tỷ đồng lên 47,6 tỷ đồng. Kết quả, lợi nhuận tài chính âm 119,6 tỷ đồng, bằng 51% lợi nhuận gộp.

Tương tự, kết quả kinh doanh 6 tháng của CTCP Xi măng Hà Tiên 1 (HT1) cũng suy giảm mạnh do đồng EUR tăng so với VND. Cụ thể, trong khi lãi vay giảm từ 178 tỷ đồng về 160 tỷ đồng thì lỗ chênh lệch tỷ giá tăng 11,8 lần, từ 7,2 tỷ đồng nửa đầu 2016 lên 83,6 tỷ đồng trong nửa đầu 2017, qua đó đẩy chi phí tài chính tăng 26,3%, LNTT giảm 38,3% so với cùng kỳ, xuống còn 287,2 tỷ đồng.

Chưa dừng lại ở đó, nếu như tại ngày 30/6, tỷ giá bán VND/EUR tại Ngân hàng thương mại cổ phần Ngoại Thương (Vietcombank) - ngân hàng thường được doanh nghiệp sử dụng tỷ giá niêm yết làm căn cứ lập BCTC, mới tăng 7,97% so với đầu năm, thì tính đến ngày 28/9 - sát thời điểm chốt số liệu lập BCTC quý III, mức tăng đã lên tới 12,2%.

Tính đến thời điểm 30/6/2017, BTS có số dư nợ 22,7 triệu EUR, tương đương 586 tỷ đồng. Tại HT1, dù không thuyết minh về dư nợ ngoại tệ gốc, nhưng dư nợ tín dụng bằng đồng EUR quy đổi sang VND cũng lên đến 1.226,6 tỷ đồng. Ước tính, nếu tỷ giá EUR/VND tăng/giảm 1% thì LNTT của BTS sẽ tăng/giảm thêm 5,9 tỷ đồng và HT1 là 12,26 tỷ đồng.

Đối với NT2, với dư nợ lên tới 89,6 triệu USD và 81,1 triệu EUR tính đến cuối quý II/2017, phân tích độ nhạy của NT2 cho biết, nếu tỷ giá USD và EUR biến động 3%, LNTT sẽ tăng/giảm tương ứng 123,7 tỷ đồng.

Như vậy, với biến động đồng EUR tiếp tục tăng giá so với VND thời gian qua, áp lực chi phí chênh lệch tỷ giá dự báo sẽ chưa thể suy giảm đối với các doanh nghiệp vay nợ đồng tiền này, trước mắt là trong báo cáo tài chính quý III/2017 sắp được công bố.

Nỗi lo USD tăng giá

Trong khi đồng EUR tăng giá khiến doanh nghiệp khóc ròng thì tỷ giá USD lại diễn biến khá “bình lặng” trong 9 tháng đầu năm nay, phần nào giúp những doanh nghiệp có tài sản được tài trợ chủ yếu bằng đồng tiền này “dễ thở”. Tính tới ngày 28/9, tỷ giá trung tâm được Ngân hàng Nhà nước (NHNN) niêm yết ở mức 22.470 VND/USD, tăng 1,4% so với đầu năm.

Còn tại các ngân hàng thương mại, tỷ giá ổn định và có xu hướng giảm, tỷ giá bán ra USD tại Vietcombank ngày 28/9 giảm 0,1% so với 31/12/2016. Trên thị trường tự do, số liệu từ Ủy ban Giám sát tài chính quốc gia (NFSC) cho biết, tính đến 22/8, tỷ giá USD đã giảm 1,56% so với đầu năm.

Tuy nhiên, quý IV thường có diễn biến khác, bởi càng về cuối năm nhu cầu ngoại tệ càng tăng khi doanh nghiệp phải trả nợ, thanh toán hết hợp đồng và tăng cường nhập khẩu hàng hóa cho dịp lễ tết... Bên cạnh đó, số liệu NFSC cũng cho thấy, tăng trưởng tín dụng ngoại tệ trong 8 tháng đầu năm đã lên đến 11,5%, so với mức 1,7% của cùng kỳ 2016, cao hơn tăng trưởng tín dụng nội tệ, đồng thời tình trạng nhập siêu ngày càng gia tăng.

Tính chu kỳ của biến động giá đồng USD cũng phản ánh khá rõ nét trong những năm trước, khi quý IV luôn là mùa cao điểm tăng giá của đồng tiền này. Đơn cử trong năm 2016, tính đến hết quý III, tỷ giá VND/USD tại các ngân hàng vẫn còn giảm 0,91%, tuy nhiên chỉ trong quý IV, tỷ giá đã tăng trở lại và chốt cả năm ở mức tăng 1,1 - 1,2%, tỷ giá tự do tăng gần 3% so với đầu năm.

Áp lực USD tăng giá một mặt tác động trực tiếp đến khoản lời/lỗ chênh lệch tỷ giá mà các doanh nghiệp vay nợ bằng USD như DCM, PVT, PVD, PV Power, BSR… phải đối mặt, tương tự như tình trạng tại các doanh nghiệp vay nợ EUR thời gian qua, mặt khác còn ảnh hưởng đến các doanh nghiệp xuất - nhập khẩu bởi đồng USD được sử dụng là đồng tiền thanh toán chủ yếu trong hầu hết các giao dịch với nước ngoài hiện nay.

Về lý thuyết, khi tỷ giá gia tăng, các doanh nghiệp có nguồn thu USD lớn sẽ thu được nhiều lợi ích như doanh thu tăng khi chuyển đổi từ USD sang VND, tăng lợi thế cạnh tranh về giá khi xuất khẩu. Ngược lại, các doanh nghiệp nhập khẩu chịu ảnh hưởng bất lợi khi cần nhiều tiền hơn để đổi lấy một lượng hàng hóa tương đương từ nước ngoài và sẽ phải tăng giá bán, qua đó có lợi cho sản xuất trong nước.

Tuy nhiên, theo các thống kê, hàng hóa xuất khẩu của Việt Nam đang sử dụng những lợi thế so sánh bậc thấp, dưới dạng thô, như nông - lâm - thủy sản, gia công, lắp ráp, giá trị gia tăng không nhiều, nhạy cảm với biến động của tỷ giá do khả năng thay thế cao trong khi các mặt hàng máy móc, thiết bị toàn bộ, xăng dầu... có khả năng thay thế thấp hoặc không thể thay thế, lại là các mặt hàng nhập khẩu chính.

Nan giải quản trị rủi ro tỷ giá

Tăng cường hội nhập đồng nghĩa nhu cầu chuyển đổi ngoại tệ trong thanh toán gia tăng, bên cạnh đó việc vay nợ bằng ngoại tệ có lãi suất thấp hơn lãi suất trong nước mà đơn cử, riêng lãi suất vay USD ngắn hạn hiện chỉ 2-3%/năm, trong khi vay bằng VND lên tới 6-9%/năm đã khiến các doanh nghiệp ưu tiên vay ngoại tệ để tài trợ sản xuất kinh doanh.

Điều này tuy giúp tiết kiệm khoản chi phí chênh lệch lãi suất đáng kể, nhưng ngược lại cũng khiến rủi ro gia tăng khi tỷ giá biến động. Trong hoàn cảnh đó, để tập trung nâng cao chất lượng, khả năng cạnh tranh, cải thiện hiệu quả mảng sản xuất kinh doanh, doanh nghiệp phải có chính sách quản trị rủi ro tỷ giá phù hợp.

Tuy nhiên, tổng giám đốc một ngân hàng chia sẻ, có đến 90% doanh nghiệp tại Việt Nam bỏ ngỏ quản trị rủi ro tỷ giá, nhất là doanh nghiệp vừa và nhỏ, nhóm 10% còn lại phần lớn là các công ty đa quốc gia phòng ngừa rủi ro theo chính sách chung của tập đoàn, việc bảo hiểm rủi ro cho hầu hết các khoản vay ngoại tệ trung dài hạn đều bị “ngó lơ”.

Trên thực tế, một số đơn vị đã chủ động giảm rủi ro bằng cách cân đối các nguồn doanh thu ngoại tệ có được với dòng tiền trả nợ và chi phí nhập khẩu, nhưng không phải doanh nghiệp nào cũng có khả năng đối ứng khiến lợi nhuận phụ thuộc lớn vào biến động tỷ giá mà Tập đoàn Xăng dầu Việt Nam (PLX) hay CTCP Nhiệt điện Phả Lại (PPC) là ví dụ.

Với đặc thù đơn vị chủ yếu nhập khẩu các mặt hàng xăng dầu từ nước ngoài nhưng chủ yếu tiêu thụ nội địa, năm 2015, tỷ giá USD tăng mạnh đã khiến PLX ghi nhận lỗ chênh lệch tỷ giá lên tới 1.075 tỷ đồng. Bước sang năm 2016 và nửa đầu 2017, tỷ giá ổn định và tăng ít khiến lỗ chênh lệch tỷ giá giảm, cân đối với lãi chêch lệch tỷ giá hạch toán nên tác động lên lợi nhuận hầu như không đáng kể. Không còn lỗ nặng vì tỷ giá, LNTT 2016 của PLX tăng 68% so với năm trước đó, trong khi lợi nhuận gộp chỉ tăng 11%.

Tại PPC, trái ngược với kỳ vọng lợi nhuận ổn định do hoạt động sản xuất điện, PPC lại luôn nằm trong nhóm có lợi nhuận biến động nhất trên sàn kể từ khi niêm yết mà nguyên nhân chính là do khoản nợ đồng yên (JPY) lớn khiến lợi nhuận phụ thuộc mạnh vào tăng/giảm của đồng tiền này.

Trong 6 tháng 2016, đồng JPY tăng mạnh khiến PPC lỗ chênh lệch tỷ giá đến 675,2 tỷ đồng, còn trong nửa đầu 2017, đồng tiền này tăng giá ít hơn khiến lỗ chêch lệch tỷ giá chỉ còn 154 tỷ đồng, góp phần quan trọng giúp LNTT nửa đầu năm đạt hơn 703 tỷ đồng, trong khi cùng kỳ lỗ gần 300 tỷ đồng.

Thực tế, một số sản phẩm phòng vệ rủi ro tỷ giá hiện đã được một số ngân hàng cung cấp, nhưng chưa nhiều doanh nghiệp mặn mà. Nguyên nhân do số lượng lựa chọn hạn chế, ngân hàng, tổ chức tài chính trong nước chưa chủ động đa dạng hóa sản phẩm do ngại rủi ro, chưa kể vấn đề chi phí cao khiến doanh nghiệp e ngại. Bên cạnh đó, chính sách ổn định tỷ giá của NHNN khi neo giữ tỷ giá VND/USD với biến động mục tiêu bình quân khoảng 2-3%/năm càng khiến doanh nghiệp phát sinh tâm lý ỷ lại, chỉ cần ấn định đồng tiền USD để thanh toán khi ký kết hợp đồng là coi như được NHNN bảo vệ.

Tuy vậy, phụ thuộc vào NHNN hay chủ động đối ứng dòng tiền vẫn là các biện pháp bị động. Thiếu các chính sách chủ động phòng ngừa rủi ro rất dễ đẩy doanh nghiệp vào khó khăn khi biến động tỷ giá vượt tầm kiểm soát.