Trước vụ sụp đổ của Lehman Brothers, hệ thống tài chính Mỹ vẫn được cho là vận hành tốt

Trước vụ sụp đổ của Lehman Brothers, hệ thống tài chính Mỹ vẫn được cho là vận hành tốt

ODTC tạo ra môi trường thuận lợi hơn cho cả nhà đầu tư và người gửi tiền, tăng hiệu quả của hoạt động trung gian tài chính, tăng chức năng của các thị trường tài chính và cải thiện phân phối nguồn lực để phát triển hệ thống tài chính lành mạnh và minh bạch, giảm đi những cú sốc và rủi ro hệ thống.

Một hệ thống tài chính ổn định là hệ thống hoạt động lành mạnh, tin cậy và hiệu quả, ít biến động và có khả năng hấp thụ các cú sốc. Ngược lại, mất ODTC kéo theo chi phí để giải quyết sự yếu kém của hệ thống tài chính, làm giảm GDP do khu vực sản xuất thực bị tác động nặng nề, thậm chí có thể dẫn đến khủng hoảng, gây tổn thất cao tới 50% GDP ở một số cuộc khủng hoảng tài chính tại một số nước trước đây.

Các cuộc khủng hoảng cho thấy rủi ro hệ thống có thể phát triển dưới bề mặt yên bình của nền kinh tế. Khu vực tài chính với cấu trúc phức tạp và có mối liên kết mật thiết, tác động qua lại với các khu vực của nền kinh tế thực.

Đây chính là một trong những nguyên nhân chính gây ra hiệu ứng thuận chu kỳ, khả năng khuyếch đại chu kỳ tài chính (chu kỳ tín dụng và chu kỳ giá bất động sản) và sự tích tụ các rủi ro hệ thống khác trong khu vực tài chính.

Trước bối cảnh kinh tế - tài chính toàn cầu luôn biến động, sự thành công của chính sách tiền tệ, chính sách tài khóa và các chính sách vĩ mô khác phụ thuộc vào khả năng của các cơ quan chức năng trong xây dựng các chính sách phù hợp và đồng bộ, trên cơ sở nắm vững các kênh truyền dẫn tài chính - vĩ mô và khả năng nhận diện các rủi ro hệ thống tài chính tiềm tàng. Đây cũng là cơ sở để các nhà hoạch định chính sách xác định sự cần thiết phối hợp chặt chẽ giữa các chính sách tài khóa, tiền tệ, an toàn vi mô và an toàn vĩ mô để đảm bảo ổn định tài chính.

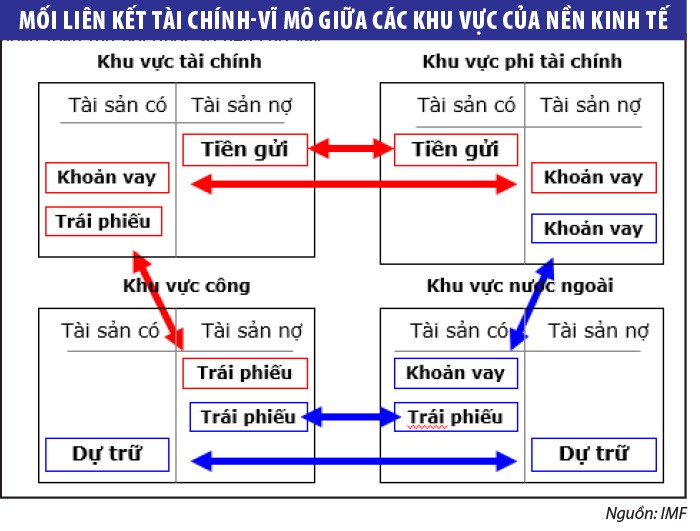

Các mối liên kết tài chính - vĩ mô

Khu vực tài chính và khu vực kinh tế thực tương tác với nhau thông qua các mối liên kết giữa các nhóm bảng cân đối kế toán của: (i) khu vực phi tài chính (gồm DN và hộ gia đình); (ii) khu vực tài chính (phần lớn là ngân hàng); (iii) khu vực công (ngân sách) và (iv) khu vực kinh tế đối ngoại (đối tác thương mại, đầu tư và viện trợ nước ngoài). (Xem sơ đồ)

Bảng cân đối kế toán của bên vay: rủi ro phát sinh từ việc bên cho vay (thậm chí cả bên vay) không có khả năng (i) đánh giá được đầy đủ rủi ro và khả năng trả nợ của bên vay, (ii) giám sát đầy đủ khoản tiền cho vay; và (iii) hoàn toàn thu hồi được số tiền cho vay. Cơ chế hoạt động của kênh này như sau:

Thứ nhất, do bên cho vay không thể theo dõi được lợi suất vốn thực tế thu được của bên vay do vấn đề thiếu minh bạch hoặc “thông tin bất đối xứng” nên bên cho vay áp mức “phí bổ sung”. Mức phí này phụ thuộc vào giá trị ròng (vốn tự có) của bên vay. Mọi cú sốc ảnh hưởng tới giá trị ròng của bên vay đều sẽ ảnh hưởng đến chi phí vay, và tiếp đó là lượng tiêu dùng và tổng cầu.

Thứ hai, do bên cho vay không có khả năng hoàn toàn thu hồi được số tiền cho vay nên bên cho vay yêu cầu bên vay phải có tài sản thế chấp. Một cú sốc làm giảm giá trị của tài sản thế chấp của bên vay (chưa kể những trường hợp gian lận cố ý về giá trị tài sản thế chấp) sẽ khiến cho giới hạn số tiền cho vay tối đa trên tài sản thế chấp giảm. Kết quả là sản lượng và tiêu dùng giảm và giá tài sản tiếp tục giảm hơn nữa.

Bảng cân đối kế toán của khu vực tài chính. Với đặc tính thuận chu kỳ, khu vực tài chính tiềm ẩn nhiều rủi ro hệ thống theo chiều thời gian (rủi ro chu kỳ).

Trong giai đoạn kinh tế phát triển tốt, hệ thống tài chính có thể dần dần tích lũy tổn thương trước tình trạng mất cân đối về thanh khoản, kỳ hạn hoặc tiền tệ.

Những thương tổn này sẽ biểu hiện rõ khi kinh tế suy thoái hoặc xảy ra một cú sốc tiêu cực. Thậm chí, chỉ một cú sốc nhỏ, chẳng hạn như giá trị tài sản thế chấp giảm khi kinh tế suy thoái, cũng có thể ảnh hưởng đến cả hệ thống nếu như bảng cân đối tài sản của các tổ chức tài chính suy yếu.

Nếu không có đủ "đệm" vốn để hấp thụ tổn thất, các ngân hàng có thể sẽ buộc phải giảm nợ và khiến cho khả năng cung tín dụng của cả hệ thống sụt giảm. Rủi ro hệ thống theo chu kỳ và theo liên kết chéo thường song hành với nhau.

Trong giai đoạn phát triển bùng nổ, khi mà tín dụng tăng nhanh, tốc độ tăng trưởng bảng cân đối kế toán của ngân hàng có thể vượt xa tốc độ tăng trưởng tiền gửi. Kết quả là mức độ vay mượn lẫn nhau giữa các trung gian tăng lên hoặc tăng vay nợ nước ngoài.

Bảng cân đối kế toán của khu vực công: Nếu không được kiểm soát tốt về cả quy mô của khu vực ngân sách cũng như cân bằng thu chi và hiệu quả chi (chi thường xuyên và đầu tư) thì vấn đề bội chi kéo dài sẽ dẫn đến mức độ nợ công ngày càng gia tăng, kéo theo việc ngân sách phải gia tăng phát hành nợ (trái phiếu).

Khi các ngân hàng tiếp tục mua TPCP thì các khoản vay dành cho khu vực DN ngoài nhà nước sẽ giảm xuống (tác động chèn lấn tín dụng). Tình hình sẽ trở nên trầm trọng hơn nếu dòng tiền từ trái phiếu được sử dụng kém hiệu quả hơn mức độ trung bình của khu vực ngoài Nhà nước, sẽ làm cho hiệu suất chung của cả nền kinh tế bị giảm sút.

Bảng cân đối kế toán của khu vực đối ngoại: Nếu căng thẳng tài chính xảy ra ở những nước đang tài trợ hoặc có liên kết thương mại và đầu tư với Việt Nam, cả 3 khu vực trong nước sẽ bị tác động với khả năng suy giảm các nguồn tài trợ mới (trái phiếu quốc tế của Chính phủ sẽ khó phát hành hoặc với lãi suất cao hơn, các ngân hàng và DN cũng sẽ khó vay nước ngoài hơn) và kim ngạch thương mại cũng như đầu tư sẽ bị tác động.

Phát triển khuôn khổ giám sát an toàn vĩ mô để đảm bảo ổn định tài chính

Khi Việt Nam ngày càng hội nhập sâu rộng vào kinh tế toàn cầu thì khả năng phải đối mặt với những cú sốc trong và ngoài nước ngày càng tăng. Giai đoạn sau khi Việt Nam gia nhập WTO từ năm 2007 - 2012 đã chứng minh rõ nét các liên kết tài chính - vĩ mô với một số hậu quả về bất ổn kinh tế vĩ mô như đã được chứng kiến.

Để ổn định và lành mạnh hoá hệ thống, trong những năm gần đây, NHNN đã triển khai các biện pháp kịp thời, phù hợp để xử lý các ngân hàng yếu kém, thực hiện đồng bộ các giải pháp xử lý nợ xấu, tăng cường quản trị rủi ro và xoá bỏ việc lợi dụng sở hữu chéo, ổn định hệ thống ngân hàng. Một số biện pháp an toàn vĩ mô được áp dụng và đã phát huy hiệu quả. Hệ thống ngân hàng cùng với nền kinh tế đã vượt qua được giai đoạn bất ổn nhất và hiện đang trong giai đoạn phục hồi.

Phù hợp với khuyến nghị của Chương trình Đánh giá Khu vực Tài chính (FSAP) của IMF/WB, Nghị định 156/2013/NĐ-CP quy định về chức năng nhiệm vụ, quyền hạn và cơ cấu tổ chức của NHNN cho thấy Chính phủ đã có chỉ đạo rất kịp thời về việc phát triển nền tảng cho ổn định tài chính thông qua thiết lập chính sách an toàn vĩ mô và tăng cường giám sát an toàn vĩ mô hệ thống tài chính.

NHNN cũng đã nhận thức đầy đủ sự cần thiết phải xây dựng khung pháp lý và thể chế cho ổn định tài chính nói chung và điều hành chính sách an toàn vĩ mô nói riêng, nhằm làm rõ vai trò đầu mối của NHNN và vai trò của các cơ quan hữu quan trong ổn định tài chính; đồng thời, xác định cụ thể cơ chế điều phối và hợp tác giữa các đơn vị trong nội bộ NHNN và giữa NHNN với các bộ, ngành hữu quan về chia sẻ dữ liệu và thông tin liên quan, phối hợp hoạch định và thực thi các chính sách biện pháp nhằm đảm bảo ODTC.

Hiện nay, Việt Nam cần tiếp tục phát triển các công cụ định tính và định lượng phục vụ cho giám sát an toàn vĩ mô như Mô hình Cảnh báo sớm khủng hoảng (EWS), Kiểm định khả năng chịu đựng các cú sốc tài chính - tiền tệ (ST), Đánh giá mức độ tổn thương (VE) và phát triển Bộ chỉ số an toàn vĩ mô (MPI) cho toàn bộ hệ thống tài chính, để có thể sớm phát hiện và giảm thiểu các rủi ro mang tính hệ thống, nguy cơ lan truyền khủng hoảng, và tăng cường “sức khỏe” cho hệ thống tài chính nói chung cũng như hệ thống ngân hàng nói riêng; tối ưu vị thế tổng thể của các nhóm chính sách để các lĩnh vực phát triển hết tiềm năng của mình trong khi giảm thiểu những ngoại ứng có hại cho các lĩnh vực khác (có xét đến tác động vòng 2), cũng như tăng cường trách nhiệm giải trình của các cơ quan quản lý.

Việc thực hiện hiệu quả chính sách an toàn vĩ mô để ODTC, trong khi phối hợp tốt với các chính sách vĩ mô khác, sẽ góp phần làm cho nền kinh tế tăng trưởng toàn diện, cân đối, hài hòa và bền vững.