Hầu hết cổ phiếu EPS cao cũng có thị giá ở mức “ngất ngưởng”, phản ánh sự tăng trưởng và nền tảng cơ bản gây dựng trong quá khứ.

Hầu hết cổ phiếu EPS cao cũng có thị giá ở mức “ngất ngưởng”, phản ánh sự tăng trưởng và nền tảng cơ bản gây dựng trong quá khứ.

Những quán quân EPS trên sàn chứng khoán

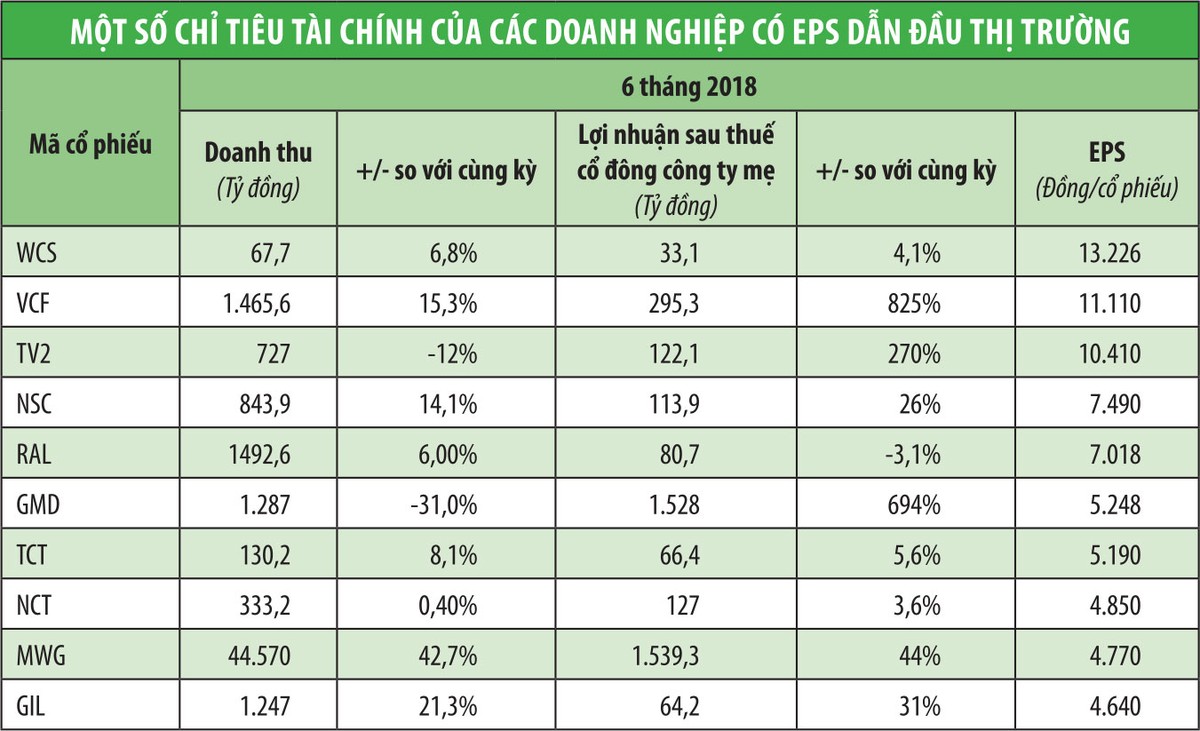

Mặc dù ngày 15/8 mới kết thúc thời hạn công bố báo cáo tài chính (BCTC) bán niên 2018 soát xét của các doanh nghiệp niêm yết, nhưng thông qua báo cáo tự lập được công bố, thị trường đã ghi nhận không ít doanh nghiệp có EPS cao ngất ngưởng.

Với EPS lên đến 13.226 đồng/cổ phiếu sau 6 tháng, vị trí quán quân được dự báo sẽ khó thoát khỏi mã WCS của Công ty cổ phần (CTCP) Bến xe Miền Tây.

Nửa đầu năm nay, WCS đạt doanh thu thuần 67,7 tỷ đồng, tăng 6,8% so với cùng kỳ 2017. Doanh thu tài chính cũng tăng nhẹ, trong khi chi phí hầu như không đổi giúp WCS ghi nhận lợi nhuận sau thuế 33,1 tỷ đồng, tăng 4,1% so với cùng kỳ năm ngoái.

Là đơn vị quản lý, kinh doanh 1 trong 2 bến xe quan trọng nhất của TP.HCM kết nối với các tỉnh đồng bằng sông Cửu Long, những năm qua, WCS luôn nằm trong Top đầu về EPS trên thị trường, dù vốn điều lệ chỉ 25 tỷ đồng, tương đương 2,5 triệu cổ phiếu.

Giữ vị trí thứ 2 trong danh sách EPS khủng là CTCP VinaCafe Biên Hòa (VCF). Cụ thể, sau 6 tháng năm 2018, lợi nhuận sau thuế công ty mẹ đạt 295,3 tỷ đồng, tăng mạnh so với con số 31,9 tỷ đồng nửa đầu năm ngoái, tương đương EPS đạt 11.112 đồng/cổ phiếu.

Trong quý II vừa qua, doanh thu thuần của VCF giảm 13%, trong khi giá vốn tăng 3,3% so với cùng kỳ năm 2017 khiến lợi nhuận gộp giảm mạnh 40,4%, chỉ đạt 191,3 tỷ đồng. Thêm vào đó, doanh thu tài chính cũng lao dốc còn 5,8 tỷ đồng so với con số hơn 20 tỷ đồng nửa đầu năm ngoái.

Tuy nhiên, nhờ chi phí bán hàng giảm mạnh từ 231,7 tỷ đồng quý II/2017 xuống còn 4,9 tỷ đồng trong quý II/2018, chi phí quản lý doanh nghiệp cũng giảm tới 79%, còn 7,3 tỷ đồng, mà lợi nhuận sau thuế của VCF tăng gấp 2,16 lần so với cùng kỳ 2017, đạt 148,9 tỷ đồng.

Chia sẻ về nguyên nhân của những biến động tăng giảm đột biến, lãnh đạo VCF cho biết, diễn biến này xuất phát từ việc công ty chuyển đổi mô hình kinh doanh từ “bán hàng hóa” sang “xây dựng thương hiệu” và phân phối thông qua CTCP Hàng tiêu dùng Masan (MCH) - công ty mẹ của công ty mẹ.

Tại VCF, Công ty TNHH một thành viên Masan Beverage (MSB) đang là cổ đông lớn nhất, sở hữu 98,49%. MSB lại là công ty con 100% vốn của MCH. MCH hiện là công ty con của CTCP Tập đoàn Masan (MSN) - một trong những tập đoàn sản xuất, kinh doanh hàng tiêu dùng lớn nhất tại Việt Nam.

Là quán quân EPS trên sàn chứng khoán năm 2017 với hơn 36.500 đồng/cổ phiếu, CTCP Tư vấn xây dựng điện 2 (TV2) tiếp tục giữ vững phong độ khi lọt Top EPS dẫn đầu thị trường nửa đầu năm 2018 nhờ lợi nhuận đột biến trong quý II, dù vừa chia cổ tức cổ phiếu 1-1 để tăng vốn điều lệ lên gấp đôi trong tháng 3/2018.

Cụ thể, BCTC của TV2 cho biết, trong 6 tháng đầu năm, dù doanh thu giảm 12% so với nửa đầu năm 2017, các chi phí bán hàng và quản lý doanh nghiệp đều tăng mạnh, nhưng nhờ giá vốn giảm sâu (chủ yếu ở mảng khảo sát, thiết kế) mà lợi nhuận gộp của Công ty tăng gấp 3,7 lần cùng kỳ năm ngoái, qua đó nâng lợi nhuận sau thuế lên 122 tỷ đồng, gấp 3,5 lần so với 6 tháng đầu năm 2017, tương đương EPS 10.410 đồng/cổ phiếu.

Tại Đại hội đồng cổ đông 2018, TV2 đặt kế hoạch doanh thu đạt 1.877 tỷ đồng và lợi nhuận sau thuế 216 tỷ đồng, tăng 0,7% so với thực hiện 2017. Sau nửa đầu năm, dù mới hoàn thành gần 40% kế hoạch doanh thu nhưng TV2 đã hoàn thành 56,5% kế hoạch lợi nhuận.

Tính đến cuối tháng 6/2018, vốn điều lệ của TV2 đạt 117 tỷ đồng, tổng vốn chủ sở hữu là 605 tỷ đồng, khá thấp so với nhiều doanh nghiệp trên thị trường.

Dù vậy, với kinh nghiệm tham gia thực hiện xây dựng các công trình điện lực trọng điểm, đặc biệt là khu vực miền nam, cùng mối quan hệ sở hữu chi phối của Tập đoàn Điện lực Việt Nam (EVN), TV2 thường xuyên nhận được nhiều hợp đồng lớn.

Lợi nhuận của doanh nghiệp này đã tăng trưởng khá đều đặn từ năm 2012 đến nay và ghi nhận đột biến trong năm 2017 cũng như nửa đầu năm 2018.

Dù không có sự đột biến như VCF hay TV2 khi lợi nhuận sau thuế 6 tháng đầu năm chỉ tăng 0,7% so với cùng kỳ năm 2017, nhưng sự ổn định vẫn giúp CTD của CTCP Xây dựng Coteccon nằm trong Top EPS cao nhất thị trường.

Bất chấp những nghi ngại về việc một thành viên ban lãnh đạo cũ tách ra thành lập doanh nghiệp xây dựng mới có thể cạnh tranh với khách hàng cũ của công ty, CTD tiếp tục báo doanh thu tăng trưởng 20% trong nửa đầu năm 2018, đạt 12.613 tỷ đồng.

Tuy nhiên, giá vốn cũng đi lên khiến lợi nhuận gộp đi ngược doanh thu và giảm 3,65%. Dù vậy, nhờ lợi nhuận khác và lãi từ công ty liên kết tăng mạnh mà lợi nhuận sau thuế của CTD vẫn nhích nhẹ. EPS 6 tháng đầu năm đạt 9.160 đồng/cổ phiếu.

Cùng với CTD, TV2, WCS, VCF, một số doanh nghiệp cũng đạt mức EPS khá cao còn có CTCP Giống cây trồng Trung ương (NSC - 7.490 đồng/cổ phiếu), CTCP Cáp treo núi Bà Tây Ninh (TCT - 5.190 đồng/cổ phiếu), CTCP Gemadept (GMD - 5.248 đồng/cổ phiếu)... Trong đó, GMD ghi nhận lợi nhuận đột biến nhờ thoái vốn tại Công ty TNHH CJ - Gemadept Logistics Holdings, Công ty TNHH CJ - Gemadept Shipping Holdings và CTCP Tiếp vận và Cảng quốc tế Hoa Sen – Gemadept trong nửa đầu năm.

Có thể thấy, trong số các doanh nghiệp có EPS khủng nửa đầu năm, khá nhiều cái tên là những công ty có quy mô tài sản - nguồn vốn chỉ ở mức vài trăm tỷ đồng, không quá lớn trên thị trường. Tuy nhiên, nhờ những lợi thế ở các lĩnh vực, địa bàn kinh doanh đặc thù mà doanh nghiệp vẫn đạt được hiệu quả sinh lời vượt trội.

Hàng tốt, khó mua

Bên cạnh kết quả lợi nhuận cao so với vốn điều lệ, một điểm chung dễ nhận thấy ở các doanh nghiệp có EPS cao là dòng tiền từ hoạt động kinh doanh khá dồi dào, duy trì được cơ cấu tài chính lành mạnh, hầu như ít vay nợ, chi trả cổ tức đều đặn.

Tại WCS, trong số 297,2 tỷ đồng tổng tài sản đến cuối quý II/2018, 89,6% được tài trợ bằng vốn chủ sở hữu, nợ phải trả hầu hết là các khoản chiếm dụng vốn, hoàn toàn không có vay nợ và cũng không phát sinh chi phí tài chính.

Đến cuối quý II/2018, WCS đang có tới 162 tỷ đồng lợi nhuận sau thuế chưa phân phối và 79,3 tỷ đồng quỹ đầu tư phát triển. Quỹ tiền mặt và tiền gửi ngân hàng lên đến 228 tỷ đồng, đảm bảo cho khả năng tài trợ các nhu cầu đầu tư mở rộng mà không cần vay nợ. WCS cũng duy trì chi trả cổ tức tiền mặt cho cổ đông ở mức 20%/năm.

Tại TV2, dù đến ngày 30/6/2018, nợ phải trả đang chiếm 63,6% tổng tài sản trên BCTC hợp nhất, tuy nhiên, dư nợ vay ngắn - dài hạn chỉ 58,7 tỷ đồng, còn lại chủ yếu là các khoản dự phòng, phải trả người lao động, phải trả người bán và người mua trả tiền trước. Ngân quỹ dự phòng lớn được xem là “của để dành” cho khả năng ghi nhận lợi nhuận từ hoàn nhập.

Trong tháng 3/2018, TV2 đã chi trả cổ tức lên đến 110% cho cổ đông, bao gồm 10% tiền mặt và 100% cổ phiếu. Thậm chí, tại VCF, Công ty còn chi trả cổ tức tiền mặt lên đến 660% (66.000 đồng/cổ phiếu) trong tháng 1/2018, trở thành kỷ lục trên sàn chứng khoán.

Cơ cấu tài chính mạnh, dòng tiền tốt, kinh doanh hiệu quả… nhưng không phải cứ đầu tư vào những cổ phiếu EPS khủng là dễ thắng. Tính từ đầu năm đến ngày 8/8, thị giá (sau điều chỉnh cổ tức) của CTD đã mất 31,9% giá trị, tỷ lệ giảm giá tại WCS là 20%, tại VCF là 21,2%.

Thực tế, các doanh nghiệp có EPS cao “ngất ngưởng” cũng nằm trong Top thị giá cao nhất thị trường. Thị giá cao khiến tỷ lệ chi trả cổ tức cao so với mức bình quân thị trường chung, nhưng xét về tỷ suất trên thị giá lại kém hấp dẫn.

Như tại WCS, so với thị giá 126.000 đồng/cổ phiếu đến ngày 4/8, lợi suất cổ tức 20% tiền mặt mà WCS chi trả chỉ đạt 1,6%. Với CTD, mức cổ tức 50% tiền mặt dự kiến chốt danh sách chi trả vào ngày 13/8 tới cũng chỉ tương đương 3,2% so với thị giá hiện nay.

Trong khi đó, doanh nghiệp đang chuẩn bị chốt cổ tức vào ngày 23/8 tới là CTCP Phân bón Dầu khí Cà Mau (DCM) dù chỉ trả 9% tiền mặt nhưng so với thị giá 10.500 - 11.000 đồng/cổ phiếu, tỷ suất cổ tức lên đến 8,5% - 9%.

Bên cạnh đó, tính thanh khoản của nhiều cổ phiếu không cao cũng hạn chế sự tham gia của nhà đầu tư lớn hay các tổ chức cho mục tiêu ngắn hạn.

Khối lượng giao dịch bình quân 1 tháng qua của TV2 chỉ vào khoảng 28.000 đơn vị/phiên, với VCF là 124 đơn vị/phiên hay WCS là 636 đơn vị/phiên. Thanh khoản kém, chỉ cần một nhóm nhà đầu tư chốt lời, lực cầu cũng cần nhiều thời gian để hấp thụ.

EPS là một chỉ tiêu quan trọng cho thấy hiệu quả kinh doanh của doanh nghiệp. Tuy nhiên, rõ ràng đầu tư vào nhóm cổ phiếu này hoàn toàn không dễ khi hầu hết cổ phiếu EPS cao cũng có thị giá ở mức “ngất ngưởng”, phản ánh sự tăng trưởng và nền tảng cơ bản dày công gây dựng trong quá khứ.

Tỷ suất cổ tức/thị giá thấp, cơ hội sinh lời phụ thuộc vào tăng thị giá, tuy nhiên chỉ một sự sụt giảm tăng trưởng, lo ngại bão hòa dễ khiến thị giá cổ phiếu giảm sâu.