Định giá P/E ngành 11,52 lần, thấp hơn đỉnh chu kỳ 22 lần

Theo dữ liệu của iBoard SSI, tính tới ngày 9/9, định giá theo P/E của nhóm chứng khoán đang giao dịch với trung bình là 11,52 lần, thấp hơn mức đỉnh chu kỳ từ 20 đến 22 lần.

Được biết, nhóm cổ phiếu chứng khoán có tính chu kỳ, thường giao dịch từ vùng định giá P/E từ 9 đến 22 lần. Trong đó, đỉnh điểm thị trường chứng khoán là tháng 4/2018 và tháng 3/2022, định giá nhóm chứng khoán khi đó dao động từ 20 đến 22 lần.

Mặc dù vậy, do đã trải qua đợt giảm điểm mạnh đầu năm, hiện nay định giá nhóm chứng khoán đã về mặt bằng tương đối hấp dẫn nếu tính theo định giá P/E.

Trong đó, ba động lực hỗ trợ chính cho dòng chứng khoán gồm:

Thứ nhất, kỳ vọng thanh khoản cải thiện nhờ hiệu ứng rút ngắn thời gian giao dịch. Việc rút ngắn thời gian cổ phiếu về tài khoản nửa ngày từ cuối tháng 8/2022 đã tác động tích cực tới thanh khoản thị trường trong thời gian tới.

Thống kê trong vòng 20 phiên giao dịch tính tới ngày 9/9, thanh khoản chỉ số VN-Index duy trì mức trung bình 580,8 triệu cổ phiếu khớp lệnh trên một phiên. Trong khi đó, cách đây 1 tháng, thanh khoản chỉ số VN-Index chỉ duy trì ở mức 473 triệu cổ phiếu khớp lệnh trên một phiên, tức tăng 22,8% so với thời điểm cách đây 1 tháng.

Dự kiến với việc rút ngắn thời gian cổ phiếu về tài khoản nửa ngày, điều này có thể tăng vòng quay cổ phiếu và giúp nhà đầu tư đẩy mạnh hoạt động giao dịch hơn nữa so với trước đây. Trong đó, nhóm hưởng lợi đầu tiên là nhóm chứng khoán, đặc biệt là nhóm có thị phần môi giới lớn trên sàn.

Thứ hai, hoạt động nới room tín dụng vừa được Ngân hàng Nhà nước thực hiện trong ngày 7/9. Dù room tín dụng nới không nhiều như kỳ vọng, nhưng đây cũng có thể là một nguồn tiền mới bổ sung vào thị trường, đồng thời tăng lực hỗ trợ cho thị trường chứng khoán về hiệu ứng thông tin.

Và cuối cùng, định giá thấp so với chu kỳ của chính nhóm chứng khoán. Trong đó, theo dữ liệu SSI iBoard, tính tới 9/9/2022, định giá P/E của nhóm chứng khoán duy trì ở mức 11,52 lần, thấp hơn trung bình đỉnh của chu kỳ là vùng 20-22 lần.

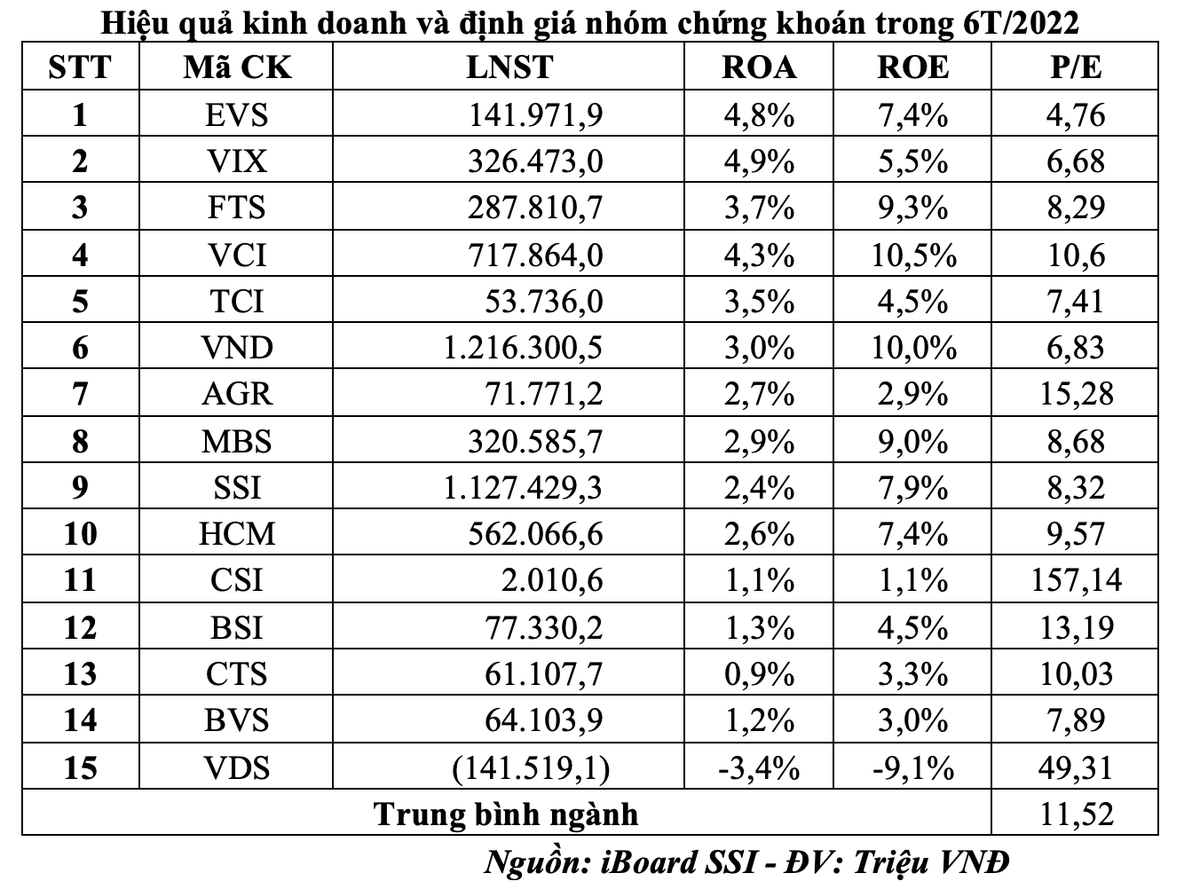

Hiệu quả kinh doanh phân hóa trong 6 tháng đầu năm

Xét về hiệu quả kinh doanh của nhóm chứng khoán trong 6 tháng đầu năm 2022 đang có sự phân hóa mạnh. Trong đó, nhóm chứng khoán lớn hiệu quả sử dụng tài sản, vốn chủ sở hữu không cao, nhưng duy trì tình hình kinh doanh ổn định. Ngược lại, nhóm chứng khoán vừa và nhỏ lại phân hóa mạnh giữa từng doanh nghiệp cụ thể.

|

| Hiệu quả kinh doanh và định giá nhóm chứng khoán trong 6T/2022. |

Thống kê 15 doanh nghiệp chứng khoán trong 6 tháng đầu năm 2022 với hiệu quả sử dụng tài sản trung bình (ROA) là 2,4% và hiệu quả sử dụng vốn chủ sở hữu trung bình (ROE) là 5,1%.

Trong đó, 4 công ty chứng khoán lớn gồm Chứng khoán SSI (mã SSI), Chứng khoán VNDirect (mã VND), Chứng khoán TP. HCM (mã HCM) và Chứng khoán Bản Việt (mã VCI) ghi nhận hiệu quả sử dụng ROA và ROE trung bình lần lượt là 3,1% và 8,9%, mức cao hơn trung bình 15 doanh nghiệp chứng khoán đang niêm yết.

Còn lại, 11 công ty chứng khoán vừa và nhỏ lại cho thấy dấu hiệu phân hóa. Trong đó, 1 công ty báo lỗ trong 6 tháng đầu năm và còn lại 10 công ty có lãi.

Trong đó, hiệu quả sử dụng tài sản cao hơn mức trung bình ngành và cao hơn nhóm vốn hóa lớn gồm có Chứng khoán Everest (mã EVS) đã đạt tới 4,8%, cao hơn mức trung bình ngành là 2,4%; Chứng khoán VIX (mã VIX) ghi nhận đạt mức 4,9%, cao hơn trung bình ngành; Chứng khoán FPT (mã FTS) ghi nhận đạt mức 3,7%, cao hơn trung bình ngành …

Được biết, trong 6 tháng đầu năm 2022, Chứng khoán Everest ghi nhận doanh thu đạt 650,46 tỷ đồng, tăng 72,2% so với cùng kỳ và lợi nhuận sau thuế ghi nhận 141,97 tỷ đồng, bằng gần 80% so với cùng kỳ. Trong đó, doanh thu tăng chủ yếu do ghi nhận lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ ghi nhận 331,62 tỷ đồng, tăng 68,1% so với cùng kỳ; lãi từ các khoản cho vay và phải thu ghi nhận 83,88 tỷ đồng, tăng 119%; doanh thu nghiệp vụ bảo lãnh, đại lý phát hành chứng khoán ghi nhận 168,06 tỷ đồng, tăng 130,2% so với cùng kỳ.

Ngoài ra, so với mức định giá trung bình ngành là 11,52 lần, hàng loạt cổ phiếu chứng khoán vừa và nhỏ cũng đang giao dịch vùng định giá thấp hơn trung bình ngành như cổ phiếu EVS giao dịch vùng P/E là 4,76 lần, thấp hơn trung bình 58,7%; cổ phiếu VIX đang giao dịch vùng P/E là 6,68 lần, thấp hơn trung bình ngành là 42%; cổ phiếu FTS đang giao dịch vùng P/E là 8,29 lần, thấp hơn trung bình ngành 28%; cổ phiếu BVS giao dịch vùng P/E là 7,89 lần, thấp hơn trung bình ngành là 31,5% …

Nhìn chung, nhóm cổ phiếu chứng khoán đang giao dịch vùng định giá thấp hơn vùng đỉnh và được kỳ vọng là nhóm hưởng lợi trực tiếp khi thanh khoản cải thiện khi rút ngắn thời gian cổ phiếu về tài khoản thêm nửa ngày giao dịch.