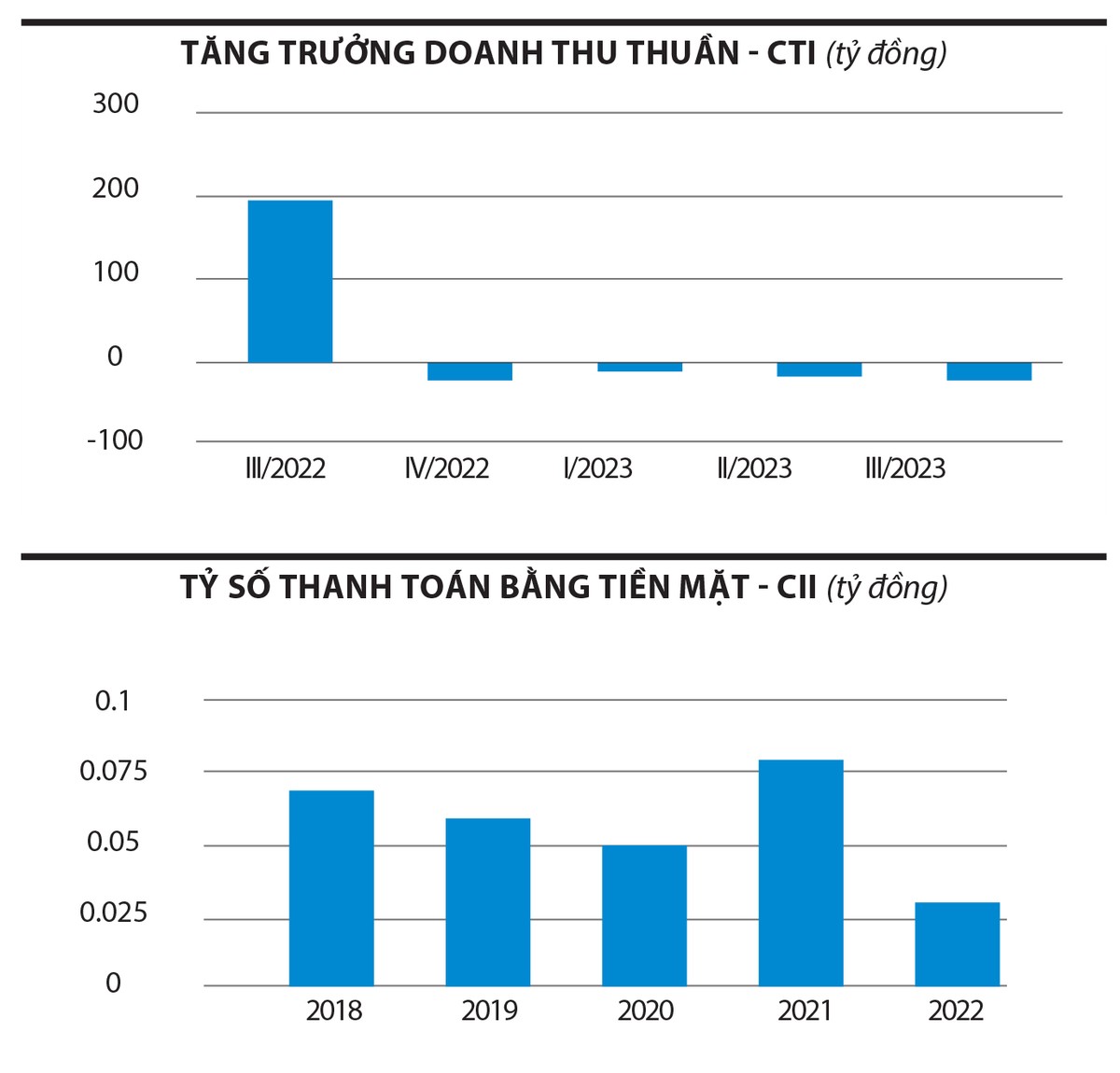

Từ năm 2018 tới nay, hệ số thanh toán bằng tiền mặt của CII thường xuyên dưới mức 0,1 lần

Từ năm 2018 tới nay, hệ số thanh toán bằng tiền mặt của CII thường xuyên dưới mức 0,1 lần

Tiền và tương đương tiền là chỉ tiêu phản ánh tiền mặt tại quỹ, tiền gửi ngân hàng không kỳ hạn, tiền đang chuyển và các khoản đầu tư ngắn hạn có thời hạn thu hồi không quá 3 tháng kể từ ngày đầu tư có khả năng chuyển đổi dễ dàng thành một lượng tiền xác định và không có rủi ro trong việc chuyển đổi thành tiền tại thời điểm báo cáo. Đây là một trong những chỉ số tài chính quan trọng, bởi nó phản ánh khả năng thanh toán các khoản nợ ngắn hạn của doanh nghiệp, đồng thời là khoản dự trữ tiền mặt để trang trải cho các trường hợp dự phòng như sửa chữa hoặc thay thế máy móc, hoặc các tình huống không lường trước…

Đáng chú ý, nhiều doanh nghiệp hoạt động trong lĩnh vực đòi hỏi phải có nguồn vốn lớn như xây dựng hạ tầng lại đang có nguồn tiền và tương đương tiền quá ít ỏi so với quy mô tổng tài sản cũng như nghĩa vụ nợ phải trả.

Tại Công ty cổ phần Đầu tư hạ tầng kỹ thuật TP.HCM (mã CII), cuối quý III/2023, tiền và tương đương tiền là 307,7 tỷ đồng, tăng 11,6% so với cùng kỳ năm trước. Tuy nhiên, con số này rất “khiêm tốn” so với quy mô tổng tài sản 26.080,6 tỷ đồng và 18.022,6 tỷ đồng nợ phải trả.

Với 8.112,4 tỷ đồng nợ ngắn hạn tính tới cuối quý III/2023, hệ số thanh toán bằng tiền mặt (tiền và các khoản tương đương tiền/nợ ngắn hạn) của CII ở mức 0,04 lần. Thực tế, hệ số này của CII thường xuyên ở mức dưới 0,1 lần trong các quý tính từ năm 2018 tới nay.

Hệ số thanh toán tiền mặt (cash ratio) được coi là chỉ số đo lường khả năng thanh toán hoặc khả năng trả nợ ngắn hạn của doanh nghiệp. Tỷ lệ này dưới 1 có nghĩa là tiền mặt trong hệ thống của doanh nghiệp không đủ để thanh toán các khoản nợ ngắn hạn.

So với các chỉ số thanh khoản khác ngắn hạn khác như chỉ số thanh toán hiện thời (current ratio), hay chỉ số thanh toán nhanh (quick ratio), chỉ số thanh toán tiền mặt đòi hỏi khắt khe hơn về tính thanh khoản. Hàng tồn kho và các khoản phải thu ngắn hạn bị loại khỏi công thức tính do không có gì bảo đảm là hai khoản này có thể nhanh chóng chuyển đổi sang tiền để kịp đáp ứng các khoản nợ ngắn hạn.

Thực tế, ít doanh nghiệp có lượng tiền mặt và tương đương tiền đủ để đáp ứng toàn bộ các khoản nợ ngắn hạn, do đó, chỉ số thanh toán tiền mặt ít khi lớn hơn hay bằng 1. Tuy nhiên, con số dưới 0,1 là câu chuyện đáng lưu tâm.

Chưa kể, tại CII, dòng tiền kinh doanh thường trong trạng thái âm. Xét về dòng tiền kinh doanh chính, năm 2020, Công ty ghi nhận âm 1.393,9 tỷ đồng, năm 2021 ghi nhận âm 881,7 tỷ đồng và năm 2022 ghi nhận dương 973 tỷ đồng. Tuy nhiên, sang 9 tháng đầu năm 2023, CII đã quay lại mô hình thâm hụt dòng tiền, với dòng tiền kinh doanh âm 758,3 tỷ đồng.

Giai đoạn 2024 - 2030, CII tham vọng đầu tư 6 dự án hạ tầng giao thông, với tổng vốn đầu tư gần 75.000 tỷ đồng. Trong đó, dự án cao tốc TP.HCM - Trung Lương - Mỹ Thuận giai đoạn 2 có mức đầu tư lớn nhất, với 22.000 tỷ đồng. Chiến lược này được đưa ra trong bối cảnh CII đang tập trung tái cơ cấu nguồn vốn để giải quyết rủi ro lớn với hoạt động của Công ty. Đó là áp lực tài chính lớn trong ngắn và trung hạn, do CII đã sử dụng tỷ lệ đòn bẩy cao trong quá trình đầu tư dự án BOT.

|

Câu chuyện tương tự diễn ra tại Công ty cổ phần Đầu tư Phát triển Cường Thuận IDICO (mã CTI). Báo cáo tài chính hợp nhất quý III/2023 của CTI cho thấy, tính tới ngày 30/9/2023, Công ty có 41,7 tỷ đồng tiền và các khoản tương đương tiền, giảm 21,7% so với đầu năm. Trong khi đó, quy mô tổng tài sản của CTI đạt 4.571,7 tỷ đồng và nợ phải trả đạt 3.166,2 tỷ đồng, nợ ngắn hạn 537,5 tỷ đồng.

Theo đó, tính tới cuối quý III, hệ số thanh toán bằng tiền mặt của CTI ở mức 0,08 lần và duy trì mức dưới 0,1 lần trong ít nhất 5 quý liên tiếp.

Tình hình kinh doanh của CTI trong thời gian gần đây không có diễn biến tích cực. Quý III/2023, Công ty báo lãi sau thuế 6,5 tỷ đồng, giảm 81,7% so với cùng kỳ năm ngoái. Lũy kế 9 tháng đầu năm, Công ty lãi sau thuế 55,3 tỷ đồng, giảm 37,4% so với cùng kỳ.

Số liệu tài chính gần nhất (quý II/2023) của Công ty cổ phần Đầu tư và Xây dựng HUD3 (mã HU3) cho thấy, tại ngày 30/6/2023, tiền và tương đương tiền của doanh nghiệp này chỉ còn 2 tỷ đồng, giảm 85% so với đầu năm. Tính tới cuối quý II/2023, tổng tài sản đạt của HU3 đạt 263 tỷ đồng và Công ty có 120 tỷ đồng nợ ngắn hạn.

Nửa đầu năm nay, HU3 ghi nhận doanh thu 31 tỷ đồng, giảm 66,4% so với cùng kỳ năm trước; lãi sau thuế âm 2,6 tỷ đồng, trong khi cùng kỳ năm trước lãi 268,5 triệu đồng. Kết quả kinh doanh đi xuống, theo HU3, là do Công ty chưa có công trình gối đầu, các công trình đang thi công thanh toán chậm hơn so với kế hoạch.

Tại Công ty cổ phần Licogi 13 (mã LIG), tỷ số thanh toán bằng tiền mặt chỉ đạt 0,03 lần trong quý III/2023, 4 quý trước đó thậm chí chỉ quanh mức 0,01 lần. Tại thời điểm 30/9/2023, LIG có 85,2 tỷ đồng tiền và tương đương tiền, trong khi Công ty đang có 3.377 tỷ đồng nợ ngắn hạn.

Tháng 4/2023, LIG đã thông qua phương án phát hành chào bán riêng lẻ hơn 22,5 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp, giá chào bán 10.000 đồng/cổ phiếu. Nguồn vốn này dự kiến sử dụng để góp vốn vào 3 đơn vị là Công ty cổ phần Licogi13 - Nền móng xây dựng, Công ty cổ phần Licogi13 - Cơ giới hạ tầng, Công ty cổ phần Licogi13 - Vật liệu xây dựng và bổ sung vốn lưu động. Tuy nhiên, tới tháng 11/2023, Công ty quyết định điều chỉnh phương án sử dụng hơn 75 tỷ đồng dự định góp vốn vào các doanh nghiệp kể trên sang bổ sung vốn lưu động với mục đích trả nợ ngân hàng.

Ba quý đầu năm, LIG báo lãi sau thuế 7,2 tỷ đồng, giảm 21,7% so với cùng kỳ năm trước.

Công ty cổ phần Đầu tư và Xây dựng Vina2 (mã VC2) cũng trong tình cảnh “thiếu tiền”. Đầu năm 2023, VC2 chỉ có 4,5 tỷ đồng tiền và tương đương tiền, trong khi có quy mô tài sản 2.294,3 tỷ đồng và 1.471 tỷ đồng nợ ngắn hạn. Tới cuối quý III, tiền và các khoản tương đương tiền tăng lên 48,3 tỷ đồng, song nợ ngắn hạn tăng lên 1.649,8 tỷ đồng. Hệ số thanh toán bằng tiền mặt của Công ty đạt 0,03 lần trong quý III.

Với hiện trạng tài chính như vậy, VC2 đã chậm thanh toán nợ trái phiếu. Cụ thể, khoản nợ trái phiếu 118,7 tỷ đồng đã đến hạn thanh toán vào ngày 27/10/2022 nhưng tới đầu năm 2023 vẫn chưa được chi trả. Trong tháng 2/2023, VC2 đã tổ chức hội nghị người sở hữu trái phiếu và thống nhất lùi thời gian đáo hạn lại một năm, dự kiến vào 27/10/2023. Ngoài nợ gốc, Công ty cam kết chi trả phần lãi phát sinh, được tính bằng 150% lãi suất công bố (11,5%/năm).

Ngày 26/10 vừa qua, VC2 công bố tờ trình về việc điều chỉnh kỳ hạn của trái phiếu tại Hội nghị người sở hữu trái phiếu năm 2023. Cụ thể, do tình hình sản xuất - kinh doanh vẫn chưa khả quan, VC2 “khất nợ” gói trái phiếu này sang ngày 27/10/2024.