Một nghiên cứu mới cho thấy, mỗi nhà đầu tư ở Mỹ trung bình kiếm lời 3,7% hàng năm trong vòng 30 năm qua - trong khoảng thời gian này, chỉ số S&P 500 đã sinh lời 11,1% mỗi năm. Điều đó có nghĩa là thành tích của nhà đầu tư cổ phiếu đã kém hơn thị trường xấp xỉ 7,4 điểm phần trăm mỗi năm trong cả thập kỷ qua, theo Dalbar, một hãng nghiên cứu tài chính ở Boston.

Vì sao lại thế? Lợi nhuận của một quỹ - hay một chỉ số thị trường như S&P 500 - được tính toán để xác định nếu các nhà đầu tư đặt hết tiền vào từ đầu và để nguyên đó, cho đến cuối của kỳ tính toán thì họ sẽ kiếm lời bao nhiêu. Nhưng phần lớn nhà đầu tư đưa tiền vào và rút ra trong suốt giai đoạn đó - để trả tiền nhà, để trả học phí, rút tiền để nghỉ hưu…

Tồi tệ hơn, phần lớn các quỹ đầu tư đều thua S&P 500, chiếm gần 1 điểm phần trăm của khoảng 7,4 điểm phần trăm mà Dalbar đã tính ra giữa các nhà đầu tư và giữa cả thị trường ở trên. Phí giao dịch và các chi phí khác chiếm ít nhất 1 điểm phần trăm nữa.

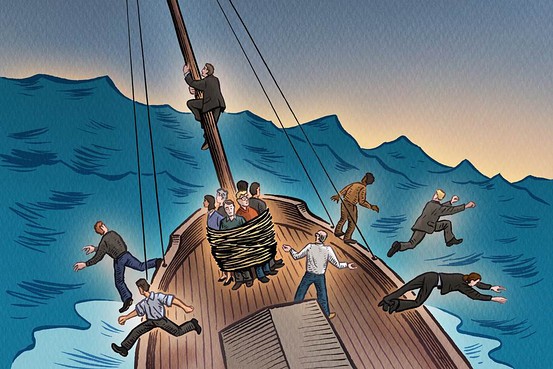

Nhưng yếu tố quan trọng nhất là các nhà đầu tư theo đuổi lợi nhuận - nhảy lên “tàu” sau một chuỗi các sự kiện tốt và nhảy ra ngoài khi tình hình xấu đi. Điều đó dẫn tới tình trạng mua cao bán thấp.

Một khoản đầu tư có thể sẽ chỉ kiếm được 6%/năm trong suốt 10 năm - nhưng những người giữ khoản đầu tư của mình liên tục trong cả thập kỷ sẽ được hưởng cao hơn. Những người may mắn có thể sẽ có thành tích tốt hơn khi họ mua thấp bán cao. Nhưng phần lớn có kết quả tệ hơn.

“Trong những thời điểm thị trường nóng, tiền chảy vào”, Ilia Dichev, một giáo sư kế toán ở Emory University nói. “Trong những thời điểm thị trường giảm, nhà đầu tư sợ hãi và rời đi”. Kết quả là, các nhà đầu tư cổ phiếu thua thị trường tận 1,3 điểm phần trăm hàng năm trong khoảng thời gian từ 1926 đến 2002, theo nghiên cứu của giáo sư Dichev.

Tuy nhiên, về khoảng cách lớn mà Dalbar tính toán ra, có thể có một vài vấn đề. Để tính lợi nhuận của nhà đầu tư, tất cả các nghiên cứu sử dụng một công thức chuẩn để điều chỉnh để cho ra kết quả khi lợi nhuận được chốt. Tuy nhiên, Dalbar sử dụng một công thức khác. Theo ba chuyên gia hàng đầu về công thức tính toán lợi nhuận - giáo sư Dichev, giáo sư tài chính Travis Sapp của Iowa State University và David Spaulding, người sáng lập và xuất bản Journal of Performance Measurement – có thể có những yếu tố không thích đáng trong cách tính này.

Hay nói cách khác, nhà đầu tư có thể không đến nỗi ngốc nghếch như Dalbar đã chỉ ra.

Tuy nhiên, có những lời khuyên vẫn phải nói lại với nhà đầu tư. “Ngay cả nếu bạn là một nhà đầu tư kỷ luật, thành tích của bạn sẽ bị ảnh hưởng xấu nếu bạn mua một quỹ ‘tiền nóng’”, Stephen Janachowski, chủ tịch của Brouwer & Janachowski, một nhà tư vấn đầu tư ở Calif, hiện đang quản lý xấp xỉ 1,1 tỷ USD tài sản, nói.

Tiền khi đổ vội vào giai đoạn đỉnh của thị trường sẽ buộc các nhà quản lý danh mục buộc phải giải ngân vào các cổ phiếu bị định giá quá cao. Ngược lại, khi nhà đầu tư rời bỏ một quỹ ở mức đáy, nhà quản lý sẽ buộc phải bán cổ phiếu với giá thấp.

Tại trang Morningstar.com, kết quả đầu tư của từng quỹ cho phép mọi người so sánh lợi nhuận của các quỹ so với lợi nhuận của nhà đầu tư. Nếu khoảng cách giữa hai bên lớn hơn 1 điểm phần trăm, hãy tìm những quỹ đầu tư hiếu khách hơn.

Và bạn có thể làm tốt hơn quỹ đầu tư của mình, đầu tư tiền khi thị trường giảm và sẵn sàng cho khi thị trường lên. Có thể bạn sẽ chẳng bao giờ thắng được thị trường, nhưng bạn có thể thắng được quỹ đầu tư của mình nếu bạn mua khi bạn cảm thấy cần bán và ngược lại.