Lỗ ngàn tỷ đồng trong nghiệp vụ phái sinh tiền tệ

Báo cáo tài chính của nhiều ngân hàng cho thấy, dù mảng kinh doanh ngoại hối đa phần vẫn mang về lợi nhuận cho các nhà băng, song chủ yếu nhờ kinh doanh ngoại tệ giao ngay. Ngược lại, nghiệp vụ phái sinh tiền tệ chiếm tỷ trọng lớn nhất trong mảng kinh doanh ngoại hối của các nhà băng, nhưng đây cũng là nghiệp vụ khiến nhiều ngân hàng lỗ lớn.

Cụ thể, trong nửa đầu năm nay, khoản lỗ từ nghiệp vụ phái sinh tiền tệ của Ngân hàng MB là 893 tỷ đồng. Nhờ khoản lãi 1.747 tỷ đồng từ hoạt động kinh doanh ngoại tệ giao ngay và vàng, lãi thuần từ hoạt động kinh doanh ngoại hối của MB mới tăng trưởng dương, đạt 855 tỷ đồng.

Tương tự, Techcombank cũng lỗ 578 tỷ đồng từ nghiệp vụ phái sinh tiền tệ. Nhờ 1.533 tỷ đồng lãi ròng từ hoạt động kinh doanh ngoại tệ giao ngay, Techcombank thu được lãi thuần 955 tỷ đồng từ mảng kinh doanh ngoại hối.

Tại SeABank, mảng kinh doanh công cụ phái sinh tiền tệ chiếm 60% doanh thu mảng ngoại hối của ngân hàng này, song chỉ đóng góp hơn 8% lãi thuần của mảng kinh doanh ngoại hối.

Kinh doanh các công cụ tài chính phái sinh tiền tệ cũng chiếm 92% doanh thu mảng kinh doanh ngoại hối của MSB, song nghiệp vụ này lại mang về khoản lỗ 213 tỷ đồng cho ngân hàng này. Lũy kế 6 tháng, MSB vẫn lãi 976 tỷ đồng từ kinh doanh ngoại hối (tăng 110% so với cùng kỳ), nhờ sự bù đắp của hoạt động kinh doanh ngoại tệ giao ngay và vàng (lãi 1.190 tỷ đồng).

Tương tự, động lực tăng trưởng lãi thuần từ mảng kinh doanh ngoại hối của VPBank cũng đến từ mua bán ngoại tệ giao ngay, trong khi kinh doanh các công cụ tài chính phái sinh tiền tệ lỗ tới 359 tỷ đồng.

Dù trên báo cáo tài chính, ngân hàng lỗ ở hoạt động kinh doanh ngoại hối, song nguồn vốn ngoại hối lại đang giúp các ngân hàng lãi từ hoạt động cho vay.

Nửa đầu năm nay, chỉ có một số ít ngân hàng lãi lớn từ các công cụ phái sinh tiền tệ, trong đó có Agribank. Nửa đầu năm nay, lãi thuần từ mảng kinh doanh ngoại hối của Agribank đạt tới 2.029 tỷ đồng, tăng 60% so với cùng kỳ năm trước. Trong đó, riêng lãi từ nghiệp vụ phái sinh tiền tệ là 1.563 tỷ đồng. Trong kỳ, kinh doanh công cụ phái sinh tiền tệ chiếm gần 75% doanh thu và 77% lợi nhuận của mảng kinh doanh ngoại hối của ngân hàng này.

Như vậy, lợi nhuận mảng kinh doanh ngoại hối trong nửa đầu năm nay của các ngân hàng chủ yếu đến từ mua bán ngoại tệ giao ngay. Chênh lệch giá mua - giá bán USD niêm yết tại các ngân hàng trong nửa đầu năm luôn duy trì ở mức cao, có lúc lên tới 400 đồng/USD, trong khi nhu cầu ngoại tệ trên thị trường tăng mạnh, giúp các ngân hàng thu về khoản lãi không nhỏ.

Trong khi đó, lợi nhuận của kinh doanh công cụ phái sinh tiền tệ - vốn phụ thuộc nhiều vào việc dự đoán đúng xu hướng tỷ giá trong tương lai nhằm đưa ra các sản phẩm phái sinh phù hợp - cũng là nguyên nhân làm nên sự khác biệt trong kết quả kinh doanh ngoại hối của các nhà băng.

Kinh doanh ngoại hối vẫn là nguồn thu lớn cho ngân hàng

Từ nay đến cuối năm, tỷ giá có thể không biến động mạnh như trong nửa đầu năm. Tỷ giá lặng sóng không phải là điều kiện lý tưởng cho hoạt động kinh doanh ngoại hối của các ngân hàng. Dù vậy, theo nhận định của các ngân hàng thương mại, cầu ngoại tệ trong nửa cuối năm sẽ tiếp tục tăng mạnh nhờ xuất khẩu phục hồi. Điều này sẽ hỗ trợ cho lợi nhuận mảng kinh doanh ngoại hối của các ngân hàng.

Ngoài kinh doanh ngoại tệ giao ngay, nghiệp vụ phái sinh tiền tệ - đặc biệt là nghiệp vụ hoán đổi tiền tệ (FX Swap) - là hoạt động phổ biến nhất trong lĩnh vực kinh doanh ngoại hối của các ngân hàng. Được biết, quy mô nghiệp vụ FX Swap của các ngân hàng Việt Nam lên tới hàng tỷ USD.

Trao đổi với phóng viên Báo Đầu tư, lãnh đạo một ngân hàng cho hay, mặc dù nghiệp vụ FX Swap mang lại khoản lỗ cho nhiều ngân hàng, song thực tế, ngân hàng vẫn lãi từ nguồn vốn ngoại hối. Dù trên báo cáo tài chính, ngân hàng lỗ ở hoạt động kinh doanh ngoại hối, song nguồn vốn ngoại hối lại đang giúp các ngân hàng lãi từ hoạt động cho vay.

Cụ thể, hiện nay, các ngân hàng đều sử dụng nghiệp vụ Swap để hoán đổi USD sang VND, sau đó, dùng VND để cho vay doanh nghiệp. Lãi từ hoạt động cho vay VND (7-8%/năm) bao giờ cũng lớn hơn khả năng giảm của tỷ giá, nên ngay cả khi lỗ từ nghiệp vụ phái sinh tiền tệ, thì thực tế, ngân hàng vẫn đang hưởng lợi lớn từ nguồn vốn ngoại hối.

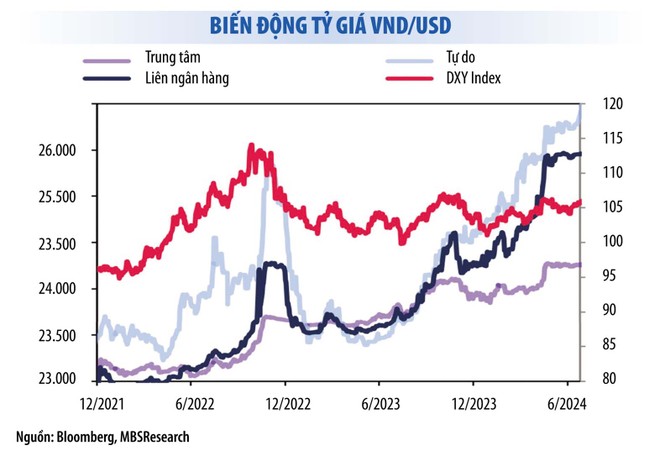

Trong nửa đầu năm nay, tỷ giá tăng 4,4%. Dù vậy, các chuyên gia nhận định, tỷ giá sẽ hạ nhiệt trong nửa cuối năm 2024. Ông Hoàng Xuân Trung, Trưởng phòng Khách hàng doanh nghiệp (Khối Nguồn vốn, Ngân hàng Citibank Việt Nam) dự báo, từ giờ đến cuối năm, tỷ giá sẽ quanh mức 25.300 VND/USD và đạt 26.000 VND/USD vào cuối năm sau.