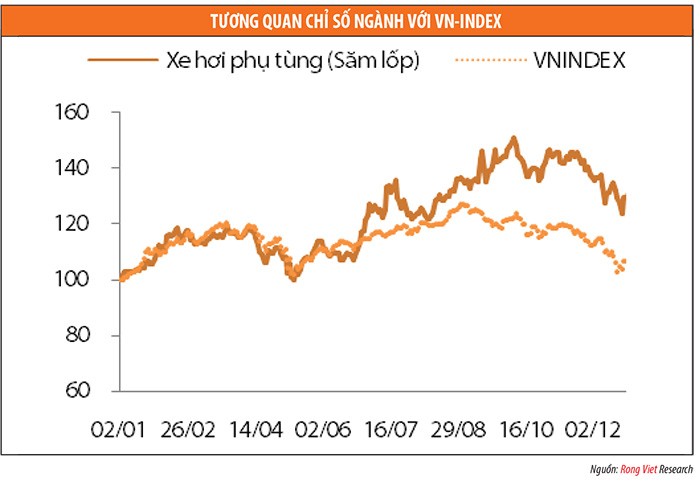

Doanh số lốp xe ô tô có khả năng tăng trưởng cao, đặc biệt là lốp Radial

Doanh số lốp xe ô tô có khả năng tăng trưởng cao, đặc biệt là lốp Radial

Triển vọng năm 2015

Trong hơn một năm qua, xu hướng sụt giảm của giá cao su là nhân tố hỗ trợ tích cực đối với ngành săm lốp vì cao su chiếm khoảng 57% cơ cấu nguyên vật liệu. Năm 2014, giá nguyên liệu này giảm 31% (theo Indexmundi), đặc biệt là những tháng cuối năm. Giá vốn của các doanh nghiệp trong ngành vì thế sẽ giảm mạnh trong những quý đầu năm nay nếu dựa trên vòng quay hàng tồn kho nguyên vật liệu trung bình 2 - 3 tháng.

Năm nay, nhiều tổ chức cho rằng, nguồn cung cao su tự nhiên và nhân tạo vẫn tiếp diễn tình trạng cung vượt cầu. Do vậy, khả năng giá cao su chưa thể phục hồi mạnh. Nhờ đó, biên lợi nhuận gộp được cải thiện sẽ là điểm nhấn của các doanh nghiệp ngành săm lốp trong năm 2015.

Đối với thị trường tiêu thụ, Rồng Việt Research nhận thấy, phần lớn thị phần lốp Bias tại Việt Nam được các doanh nghiệp Việt Nam nắm giữ.

Ngược lại, thị phần lốp Radial đang thuộc về những thương hiệu có uy tín trên thế giới. Mặc dù vậy, chúng tôi không quá quan ngại trước thực trạng 80% lốp Radial phải nhập khẩu và các thương hiệu lớn như Bridgestone, Kumho, Yokohama… đang tăng công suất nhà máy.

Bởi lẽ, các thương hiệu này tập trung vào dòng ô tô con; trong khi đó, hai doanh nghiệp niêm yết (DRC, CSM) tập trung vào phân khúc khác, lốp Radial cho xe tải. Đối thủ cạnh tranh trực tiếp trong phân khúc này chính là các sản phẩm nhập lậu từ Trung Quốc với giá thành thấp hơn đáng kể.

Ngoài ra, do nguồn cầu trong nước chỉ mới manh nha tăng trưởng nên cả CSM, DRC đều hướng đến việc xuất khẩu để giải quyết bài toán đầu ra cho các sản phẩm Radial.

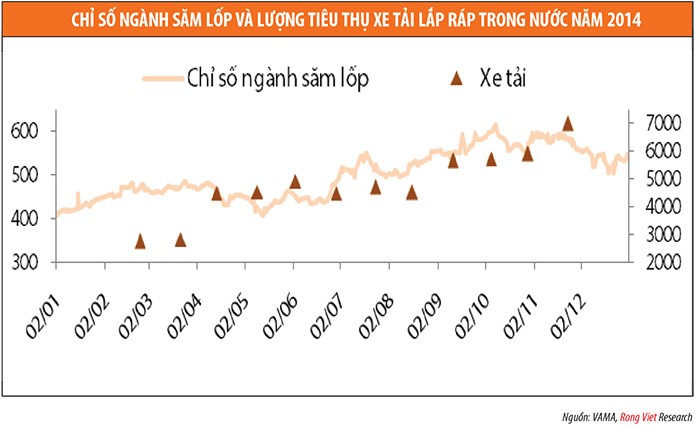

Trong năm 2015, Rồng Việt Research cho rằng, doanh số lốp xe ô tô có khả năng tăng trưởng khá, đặc biệt là lốp Radial. Theo nhận định của chúng tôi, tác động của Thông tư 06/VBHN-BGTVT quy định về giới hạn trọng tải xe của Bộ Giao thông Vận tải sẽ bắt đầu phản ánh rõ nét trong năm nay khi các doanh nghiệp vận tải gia tăng đầu xe mới, vì vậy góp phần gia tăng sản lượng tại phân khúc thị trường lắp mới (OEM).

Đối với phân khúc thay thế (chiếm 86% tiêu thụ nội địa), xu hướng Radial hóa sẽ được thúc đẩy mạnh mẽ hơn nhờ: (1) Công suất sử dụng phương tiện vận tải tăng do gia tăng nhu cầu chuyên chở hàng hóa, đặc biệt là khi các hiệp định thương mại tự do, Hiệp định Đối tác xuyên Thái Bình Dương (TPP) được ký kết sẽ kéo theo tốc độ thay thế lốp xe; (2) Sự dịch chuyển cơ cấu săm lốp từ Bias (hiện đang chiếm xấp xỉ 90%) sang Radial để phù hợp với các tuyến đường cao tốc.

Mặc dù các doanh nghiệp săm lốp hiện tại đều do Tập đoàn Hóa chất Việt Nam (Vinachem) nắm tỷ lệ sở hữu cổ phần ở mức cao (từ 44 - 51%), nhưng với thanh khoản tương đối tốt, nhóm cổ phiếu này luôn được nhà đầu tư nước ngoài ưa thích.

Các nhân tố hỗ trợ và rủi ro

Trong năm 2015, các nhân tố chính hỗ trợ cho hoạt động sản xuất - kinh doanh của các doanh nghiệp săm lốp là: giá nguyên vật liệu, đặc biệt là cao su được dự báo vẫn chưa thể hồi phục mạnh; tiêu thụ ô tô, xe tải được dự báo tăng trưởng tốt; hạ tầng giao thông được cải thiện, các tuyến đường cao tốc huyết mạch bắt đầu được khai thác; Thông tư 06/VBHN-BGTVT quy định về giới hạn trọng tải xe; mgành vận tải đường bộ đươc kỳ vọng tăng trưởng tốt trong năm 2015.

Tuy nhiên, các doanh nghiệp có thể sẽ phải đối mặt với sự cạnh tranh từ các sản phẩm nhập khẩu tiểu ngạch từ Trung Quốc và Thái Lan. Ngoài ra, giá cao su có thể tăng ngoài dự báo.

Chọn lọc doanh nghiệp

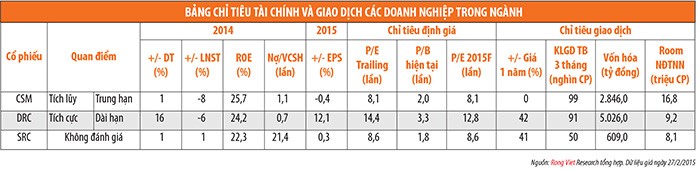

Hiện trên sàn chứng khoán không có nhiều doanh nghiệp chế biến cao su, do đó, Rồng Việt Research cho rằng, nhà đầu tư có thể tiếp tục quan tâm 2 cổ phiếu đầu ngành săm lốp là DRC và CSM.

Các doanh nghiệp này gần như hưởng lợi trọn vẹn những thuận lợi của ngành như nguyên liệu đầu vào giá rẻ, chi phí lãi vay ở mức thấp. Sản lượng tiêu thụ sản phẩm Radial vượt qua điểm hòa vốn và biên lợi nhuận gộp có sự cải thiện là điều chúng tôi chờ đợi ở hai doanh nghiệp này.