Chi phí tăng, tác động tới lợi nhuận

Hiện tại, thị trường ống nhựa khá phân mảnh, khi Nhựa Bình Minh (BMP) và Nhựa Tiền Phong (NTP) đang là 2 công ty dẫn đầu với tổng thị phần lên đến 55%, phần còn lại thuộc về các doanh nghiệp khác. Tuy nhiên, để tăng sức cạnh tranh, một doanh nghiệp vốn duy trì chính sách chiết khấu ổn định như BMP đã buộc phải điều chỉnh chính sách chiết khấu và chấp nhận mức biên lợi nhuận gộp thấp hơn.

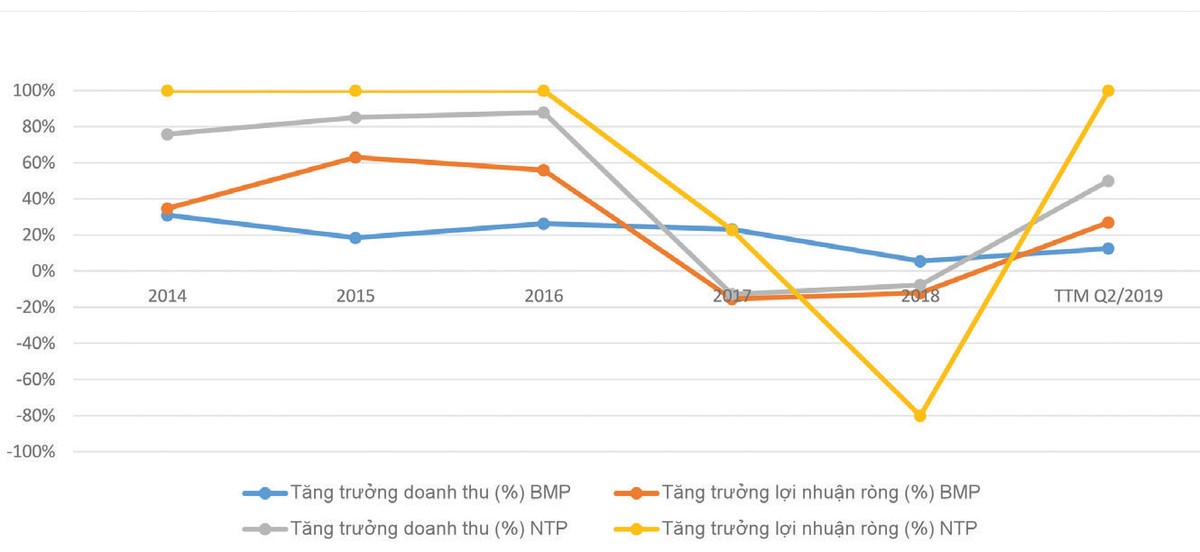

Theo báo cáo tài chính bán niên 2019, cả BMP và NTP đều đang cho thấy những kết quả khá tích cực, ít nhất là về tăng trưởng doanh thu.

Cụ thể, với NTP, trong quý II/22019, Công ty đạt 1.488 tỷ đồng doanh thu, tăng 20,6% so với cùng kỳ 2018. Trong đó, chi phí giá vốn tăng chậm hơn ở mức 13,2% nhờ giá nguyên vật liệu đầu vào giảm, đã giúp lợi nhuận gộp tăng 41% lên gần 464 tỷ đồng. Kết quả, NTP đạt 147 tỷ đồng lợi nhuận sau thuế trong quý II/2019, tăng 35% so với cùng kỳ 2018.

Tăng trưởng doanh thu, lợi nhuận của BMP và NTP.

Lũy kế 6 tháng đầu năm, doanh thu thuần của NTP đạt 2.489 tỷ đồng, hoàn thành xấp xỉ 50% kế hoạch năm và tăng 20% so với cùng kỳ 2018. Lợi nhuận sau thuế đạt 218,8 tỷ đồng, tăng trưởng 46,2%.

Với BMP, doanh thu quý II/2019 đạt 1.177 tỷ đồng, tăng trưởng 6,6%, nhưng lợi nhuận sau thuế cổ đông Công ty mẹ lại giảm 14,2% xuống 119 tỷ đồng, chủ yếu do các loại chi phí đều tăng mạnh. Ðiều này cũng phần nào cho thấy, BMP đang quyết tâm hơn trong việc thúc đẩy tăng trưởng sản lượng bán hàng thông qua chính sách bán hàng hấp dẫn hơn nhằm duy trì sản lượng bán ra, nhất là khi cạnh tranh ngày một gia tăng.

Lũy kế 6 tháng đầu năm, BMP ghi nhận doanh thu 2.109 tỷ đồng, tăng 21,8% và lợi nhuận sau thuế cổ đông Công ty mẹ đạt 210 tỷ đồng, giảm 6,7% so với cùng kỳ 2018.

Hiện cổ đông lớn Nawaplastic (cũng là Công ty mẹ) đang lên kế hoạch cải thiện hiệu quả hoạt động của BMP. Trong năm nay, BMP dự chi 200 tỷ đồng để đầu tư vào hệ thống tự động hóa và lưu kho mới.

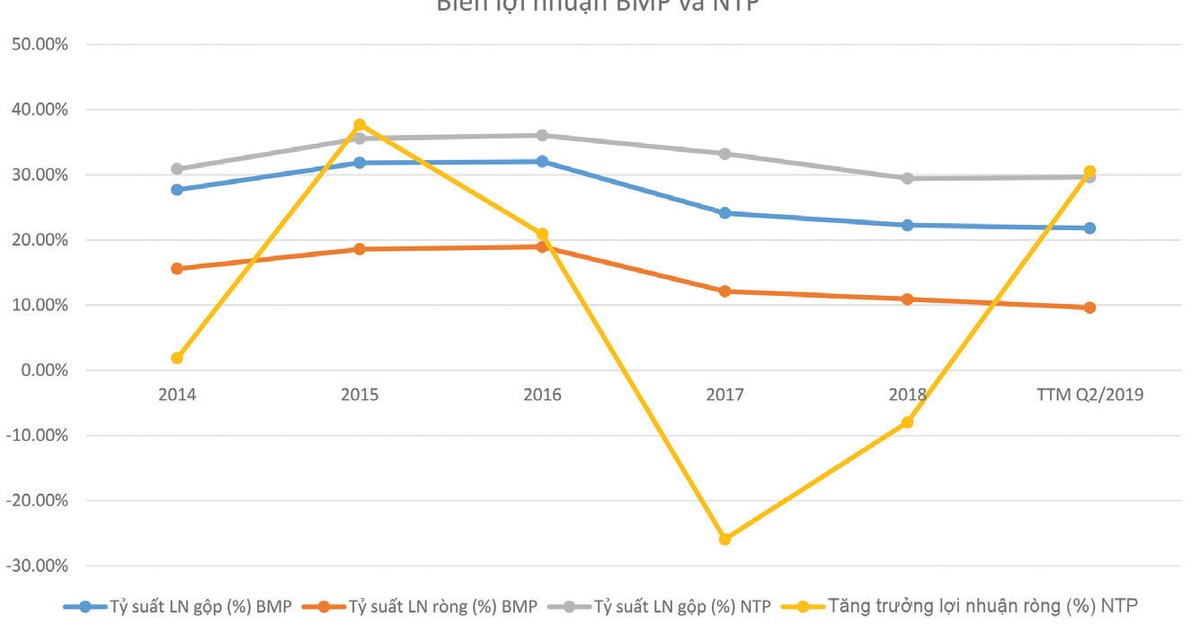

Biên lợi nhuận BMP và NTP.

Như đã nêu ở trên, một trong những điểm đáng lưu ý trong hoạt động kinh doanh của BMP và NTP trong quý II/2019 là cùng ghi nhận việc chi phí bán hàng tăng mạnh so với cùng kỳ. Cụ thể, chi phí bán hàng của NTP tăng 51,2% lên 234 tỷ đồng, còn BMP tăng tới 119,7%. Ngoài ra, chi phí quản lý doanh nghiệp tại BMP cũng tăng 113,7% lên 40,7 tỷ đồng.

Ðiều này phần nào ảnh hưởng tới biên lợi nhuận gộp trong 6 tháng qua của NTP và BMP, lần lượt đạt 31,2% và 23,36%. Tuy nhiên, nếu so sánh chỉ tiêu biên lợi nhuận ở 2 doanh nghiệp đầu ngành này thì không có nhiều ý nghĩa, bởi cách hạch toán chiết khấu, hoa hồng… ở mỗi doanh nghiệp khác nhau.

Cụ thể, theo báo cáo tài chính của BMP, khoản chiết khấu ghi trực tiếp vào giá bán khi thực hiện giao dịch, phần chiết khấu thương mại được ghi nhận trong giảm trừ doanh thu. Trong khi đó, NTP ghi nhận phần chiết khấu vào chi phí bán hàng, với giả định cùng một con số, với cách ghi nhận này giúp NTP có doanh thu thuần cao hơn so với BMP. Ngược lại, chiết khấu thương mại và thanh toán được NTP ghi nhận trong chi phí bán hàng khiến khoản mục này của NTP cao hơn so với BMP.

NTP là doanh nghiệp dẫn đầu trong ngành ống nhựa, hiện đang sở hữu 3 nhà máy với tổng công suất thiết kế lên đến 150.000 tấn/năm. Quy mô doanh thu và tổng tài sản của NTP cũng lớn nhất trong số các doanh nghiệp ống nhựa niêm yết. NTP hiện có hệ thống phân phối lớn nhất trong các doanh nghiệp ngành ống nhựa với khoảng 3.000 cửa hàng và đại lý trên toàn quốc. Tuy nhiên, việc duy trì hệ thống phân phối lớn cũng khiến NTP gặp gánh nặng chi phí, nhất là trong giai đoạn thị trường cạnh tranh khốc liệt như hiện nay.

Nỗi lo dư cung

Có thể thấy, việc giá nguyên liệu đầu vào giảm đang hỗ trợ các doanh nghiệp ngành nhựa nói chung, NTP và BMP nói riêng. Tuy nhiên, xét về dài hạn, các doanh nghiệp ngành này đang đối mặt với tình trạng dư cung khi nhiều nhà máy được đầu tư từ giai đoạn 2015-2017 của cả những doanh nghiệp hiệu hữu lẫn doanh nghiệp mới đi vào hoạt động ổn định hơn.

Theo thống kê của Hiệp hội Nhựa Việt Nam (VPA), tổng công suất thiết kế hiện tại của các doanh nghiệp ống nhựa gấp khoảng 1,5 lần tổng nhu cầu tiêu thụ ống của thị trường, dẫn đến tình trạng cạnh tranh gay gắt, đặc biệt trong mảng ống nhựa dân dụng.

Ông Nguyễn Hoàng Ngân, Phó chủ tịch HÐQT kiêm Tổng giám đốc BMP cho biết, trong 3 năm gần đây, lượng đầu tư của các nhà sản xuất mới như Hoa Sen (HSG), Tân Á Ðại Thành, Phúc Hà, Thuận Phát... khiến thị trường sản phẩm ống nhựa ở Việt Nam rất căng thẳng.

“Năng lực cung hiện nay hơn gần 2 lần so với tổng cầu thị trường (dự kiến cầu thị trường đạt khoảng 350.000-400.000 tấn). Do nguồn cung lớn, nên các doanh nghiệp sẽ tiếp tục sử dụng chính sách giá và chiết khấu như một biện pháp tăng sức cạnh tranh, cho dù lỗ”, ông Ngân nói.

Thực tế, chỉ tính riêng HSG năm 2018, sản lượng tiêu thụ đã tăng trưởng 58,07%, đưa thị phần cả nước lên 15%, từ mức 10% trong năm 2017. HSG cũng là doanh nghiệp áp dụng chính sách mức chiết khấu (lên tới 40%) để gây sức ép lên các đối thủ.

Bên cạnh HSG, nhiều doanh nghiệp mới như Stroman Vietnam (công ty con của Tân Á Ðại Thành), CTCP Ðầu tư và Phát triển Phúc Hà… cũng tăng công suất. Theo CTCK Bản Việt (VCSC), tổng công suất tăng thêm của 3 doanh nghiệp này trong các năm 2016 và 2017 là 239.000 tấn/năm, gần bằng tổng công suất của BMP và NTP (260.000 tấn/năm).

Cạnh tranh gia tăng cũng là nguyên nhân khiến bức tranh thị phần trong ngành biến động. Dù BMP và NTP vẫn là những doanh nghiệp đầu ngành nhờ lịch sự hoạt động và thương hiệu mạnh, nhưng cũng không thể duy trì tốc độ tăng trưởng sản lượng cao trong giai đoạn 2017-2018 so với giai đoạn 2014-2016 . Theo CTCK Rồng Việt (VDSC), chiến lược phù hợp nhất lúc này đối với NTP và BMP là ngưng tăng công suất ồ ạt và tập trung vào cải thiện dòng tiền.

Ngoài ra, với bối cảnh thị trường hiện nay (khả năng dư cung, cầu có thể chững lại do ảnh hưởng bởi thị trường bất động sản…), việc tăng chiết khấu không phải là chiến lược hiệu quả trong dài hạn và thực tế kết quả kinh doanh trong nửa đầu năm 2019 đang phần nào chứng minh điều này, khi nhiều doanh nghiệp đã buộc phải tạm dừng chính sách giảm chiết khấu của mình, trong đó có HSG.

Về tiềm năng tăng trưởng, đa phần các ý kiến đều kỳ vọng thị trường nhà ở sẽ tích cực hơn khi kinh tế vĩ mô ổn định, các quy định, chính sách tháo gỡ cho các dự án đang bị tạm dừng sẽ sớm được ban hành. Qua đó, giúp hoạt động xây dựng sôi động trở lại, hỗ trợ nhu cầu vật liệu xây dựng, trong đó có ống nhựa. Nhưng để chờ đến lúc đó, các doanh nghiệp trong ngành cần đẩy mạnh hơn thị trường cơ sở hạ tầng để tăng công suất hoạt động, có như vậy mới có thể thúc đẩy tăng trưởng sản lượng.