Ông Lê Hoài Ân, CFA-Founder IFSS, chuyên gia đào tạo và tư vấn hoạt động ngân hàng, Công ty cổ phần Giải pháp tài chính

Ông Lê Hoài Ân, CFA-Founder IFSS, chuyên gia đào tạo và tư vấn hoạt động ngân hàng, Công ty cổ phần Giải pháp tài chính

Cơ cấu cho vay hầu hết các ngân hàng đã chuyển dần sang bán lẻ, nhưng câu chuyện bất động sản và trái phiếu vừa qua đang cho thấy một bức tranh khác. Ông có bình luận gì?

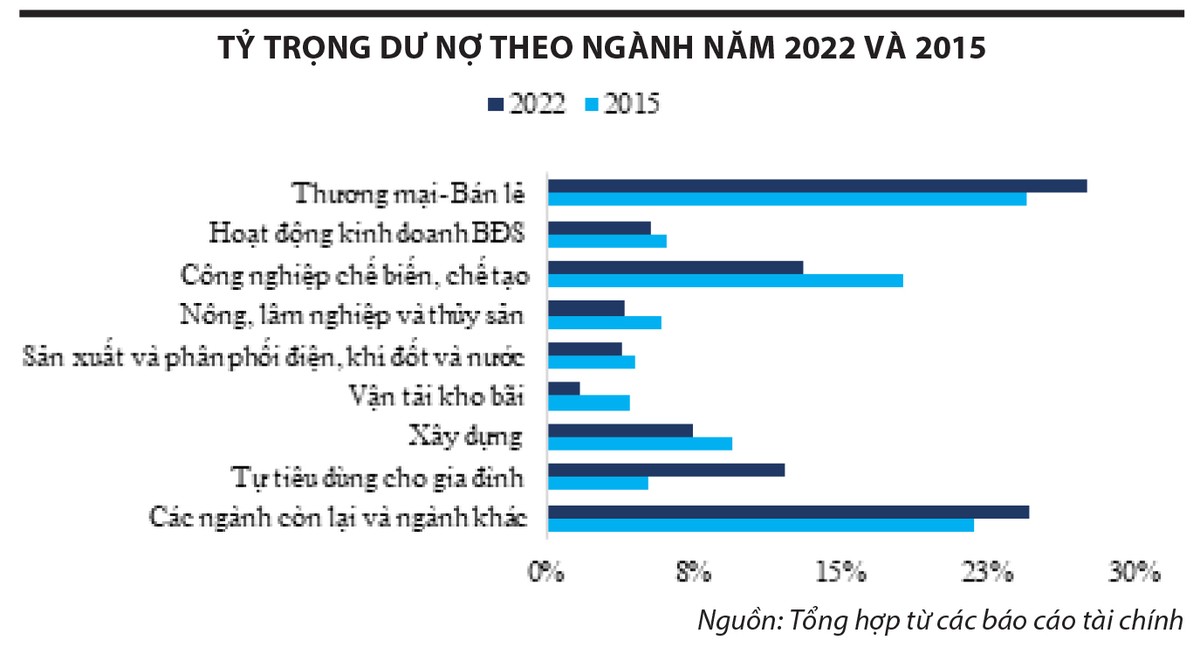

Cơ cấu tín dụng của hệ thống ngân hàng đã có sự dịch chuyển đáng kể trong 10 năm qua. Hai nhóm ngành nghề có tỷ trọng cho vay gia tăng nhiều nhất là thương mại bán lẻ và cho vay tiêu dùng hộ gia đình. Trong đó, cho vay tiêu dùng hộ gia đình tăng trưởng mạnh nhất từ 5% lên hơn 12% với phần lớn là nhu cầu cho vay tiêu dùng bất động sản.

Mảng kinh doanh bất động sản dù có sự sụt giảm về tỷ trọng, nhưng chủ yếu do những điều chỉnh chính sách quản lý tỷ lệ nguồn vốn ngắn hạn cho vay trung - dài hạn của Ngân hàng Nhà nước trong những năm qua. Thực tế, các doanh nghiệp bất động sản luôn là những đơn vị tích cực huy động vốn trên thị trường, mà ngân hàng cũng là một trong những nhóm đối tượng mua vào khá tích cực. Nếu tính tổng cả phần mua trái phiếu của các doanh nghiệp bất động sản thì tỷ trọng cho vay kinh doanh bất động sản tại các ngân hàng không giảm sút.

Cơ cấu tín dụng hiện nay của hệ thống ngân hàng cho thấy một mức độ tập trung cao vào lĩnh vực bất động sản. Điều này không chỉ được phản ánh qua tỷ trọng 20% cho vay kinh doanh và tiêu dùng bất động sản, mà còn qua việc nợ vay bất động sản có thể được che giấu trong các khoản vay sản xuất - kinh doanh. Sẽ có một tỷ trọng đáng kể các doanh nghiệp sản xuất - kinh doanh, nhưng thông qua các thủ thuật đã sử dụng nguồn vốn ngân hàng để đầu cơ bất động sản.

Trong khi đó, những lĩnh vực sản xuất thực như công nghiệp chế biến - chế tạo, điện, nước hay ngành nông nghiệp… lại sụt giảm đáng kể về tỷ trọng vốn tín dụng. Nếu loại ra số vốn tín dụng từ sản xuất - kinh doanh có thể chảy vào bất động sản thì tỷ trọng tín dụng cho lĩnh vực sản xuất đã sụt giảm đáng kể trong 10 năm qua. Những con số này đang hàm chứa một sự phụ thuộc ngày càng lớn vào nhu cầu tiêu dùng nội địa, nền tảng thương mại dịch vụ và tiêu dùng bất động sản là động lực tăng trưởng tín dụng chính của nền kinh tế.

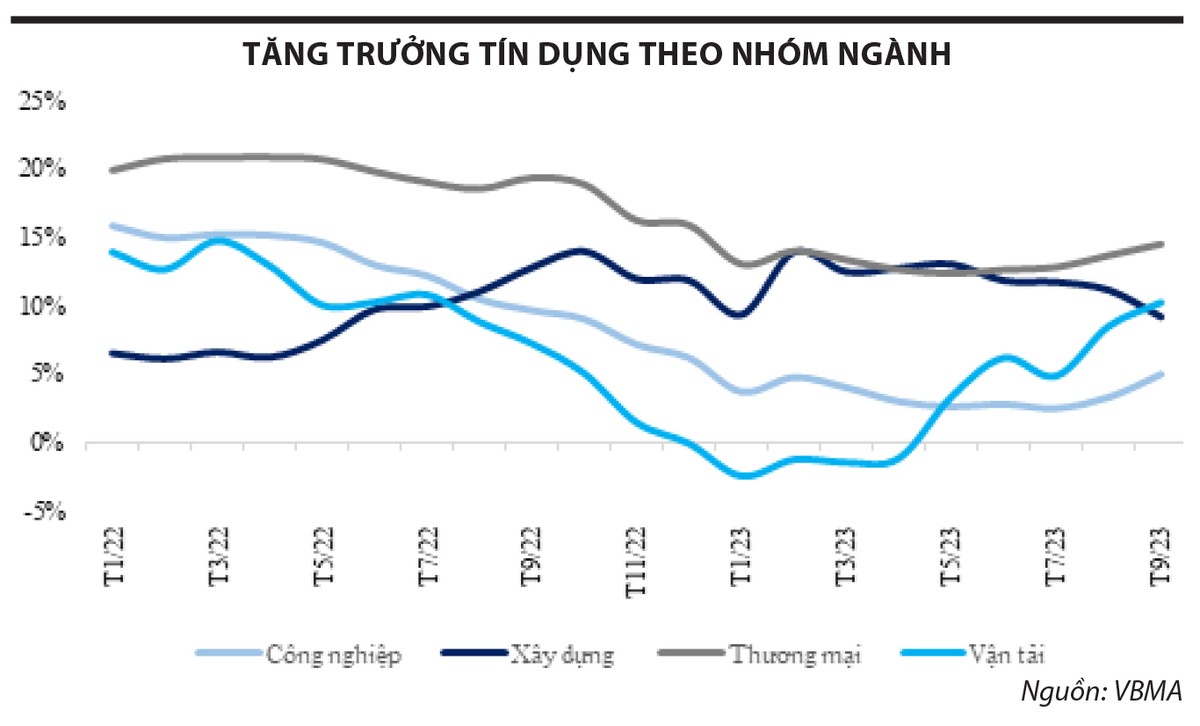

Việc cơ cấu tín dụng hiện nay nghiêng về tiêu dùng, đặc biệt trong lĩnh vực bất động sản, có ảnh hưởng trực tiếp đến nhu cầu vay của cá nhân. Trong bối cảnh kinh tế hiện tại, mọi sự sụt giảm trong mức tăng trưởng kinh tế có thể trực tiếp ảnh hưởng đến khả năng và nhu cầu vay vốn của người dân. Điều này được minh chứng qua sự sụt giảm nhu cầu vay tiêu dùng trong năm 2023, nhất là tiêu dùng bất động sản khi trải qua mức tăng trưởng âm, cho dù tăng trưởng cho vay kinh doanh bất động sản ở trên mức 20%.

|

Theo biểu đồ của ông thì lĩnh vực sản xuất vẫn chưa có tỷ trọng xứng đáng so với bất động sản và tiêu dùng, đâu là rủi ro cần nhận diện?

Cơ cấu tín dụng phụ thuộc vào hoạt động tiêu dùng và kinh doanh bất động sản sẽ để lại những rủi ro tiềm ẩn không chỉ cho nền kinh tế, mà còn đối với sự ổn định của hệ thống ngân hàng. Xét ở góc độ vĩ mô, sự chênh lệch lớn giữa mức cung tiền và tốc độ tăng trưởng kinh tế cùng lạm phát cho thấy có khả năng một lượng lớn tín dụng hàng năm chảy vào địa ốc.

Theo dữ liệu từ Ngân hàng Nhà nước, trong giai đoạn 2015-2021, tốc độ tăng trưởng cung tiền hàng năm vào khoảng 14%, trong khi tăng trưởng GDP bình quân vào khoảng 6,5% và lạm phát trung bình ở mức 3-4%. Sự chênh lệch này có thể giải thích phần nào tình trạng đầu cơ bất động sản, nghĩa là một lượng lớn tín dụng ngân hàng được bơm vào nền kinh tế nhưng không tác động đến hoạt động kinh tế thực, mà góp phần làm tăng giá nhà đất những năm qua.

Đến năm 2022, khi nền kinh tế không bị ảnh hưởng bởi xu hướng tiêu dùng bất động sản hay các hoạt động đầu cơ từ các doanh nghiệp, mối quan hệ cân bằng giữa tăng trưởng cung tiền, tăng trưởng kinh tế và lạm phát đã quay trở lại. Ước tính cả năm 2023, mức tăng trưởng tín dụng và tăng trưởng cung tiền vào khoảng 9%, lạm phát 3,5% và tăng trưởng kinh tế khoảng 5%, điều vốn dĩ đã không được thể hiện trong suốt nhiều năm trước. Điều này không chỉ tạo “bong bóng” giá trong ngắn hạn, mà còn đặt ra rủi ro về mất ổn định kinh tế và tài chính trong trường hợp có biến động lớn trên thị trường.

Đáng chú ý, một lượng lớn trái phiếu bất động sản sẽ đến hạn trong quý I và II/2024. Trong bối cảnh tín dụng tăng chậm hiện tại, câu hỏi đặt ra là liệu các ngân hàng có tiếp tục bơm vốn vào thị trường bất động sản hay không? Nếu các ngân hàng quyết định tiếp tục hỗ trợ, họ có thể phải đối mặt với rủi ro tăng cao trong dư nợ tín dụng, đặc biệt trong trường hợp thị trường bất động sản không cải thiện. Điều này không chỉ gây áp lực lên hệ thống ngân hàng, mà còn tạo ra mối lo ngại về sự ổn định của thị trường tài chính.

Rủi ro tiếp theo liên quan đến sự sụt giảm nhu cầu vay cá nhân tại các ngân hàng. Tiêu dùng của hộ gia đình luôn là động lực quan trọng cho tăng trưởng kinh tế, với sự đóng góp hơn 2/3 mức tăng trưởng hàng năm. Sức cầu yếu của thị trường có thể dẫn đến tình trạng trì trệ trong tín dụng hộ gia đình, gây ra rủi ro tài chính lớn cho ngân hàng. Điều này không chỉ ảnh hưởng đến thu nhập của ngân hàng, mà còn làm giảm hiệu quả của dòng vốn tín dụng, gây ảnh hưởng tiêu cực đến nền kinh tế trong những năm tới.

Tăng trưởng bán lẻ của Việt Nam vẫn duy trì ổn định ở mức 8%, song chúng ta đang thấy những dấu hiệu kinh tế khó khăn, cửa hàng vắng khách, người tiêu dùng có xu hướng “thắt lưng buột bụng”, chi tiêu tiết kiệm hơn… và điều này ảnh hưởng rất lớn đến triển vọng kinh doanh đầu tư và sản xuất của các doanh nghiệp trong năm 2024, nhất là khi tăng trưởng tín dụng lĩnh vực thương mại và sản xuất trong xu hướng giảm trong suốt năm 2023.

|

Điều chỉnh cơ cấu tín dụng là bài toán dài, nhưng theo ông thì sự điều chỉnh này cần ưu tiên theo thứ tự nào?

Bối cảnh vấn đề xoay quanh các rủi ro và thách thức từ cơ cấu dư nợ tín dụng hiện tại, đặc biệt trong lĩnh vực bất động sản và tín dụng cá nhân. Việc tìm kiếm giải pháp khắc phục và hạn chế những rủi ro này đang là một nhu cầu cấp bách, cần sự phối hợp giữa các cơ quan quản lý hành chính và Ngân hàng Nhà nước.

Một giải pháp quan trọng trong việc giảm thiểu rủi ro tín dụng là nắn dòng vốn tín dụng theo hướng phát triển bền vững. Cần xem xét cơ hội để các giải pháp hành chính phối hợp với các biện pháp tài chính nhằm khuyến khích và hỗ trợ tín dụng cho phân khúc nhà ở vừa túi tiền. Điều này không chỉ giúp đáp ứng nhu cầu thực tế của người dân, mà còn tạo ra một dòng vốn ổn định và ít rủi ro hơn cho ngân hàng. Việc phát triển cơ sở hạ tầng xã hội và nhà ở bình dân cũng sẽ góp phần vào sự phát triển kinh tế toàn diện và bền vững.

Bên cạnh đó, các ngân hàng cần chủ động phối hợp với các chủ đầu tư lớn để thanh lý và tái cấu trúc các dự án bất động sản không trả được nợ. Điều này sẽ giúp giải quyết phần nào áp lực nợ xấu và giảm thiểu rủi ro tài chính cho ngân hàng. Ngoài ra, việc hợp tác với các chủ đầu tư cũng có thể mở ra cơ hội tái đầu tư vào các dự án bất động sản có tiềm năng cao, góp phần vào việc phục hồi và thúc đẩy thị trường bất động sản một cách lành mạnh.

Chính phủ cần đẩy mạnh việc tham gia của các nhà đầu tư nước ngoài trong việc cơ cấu lại các dự án bất động sản. Đặc biệt, cần tập trung vào việc thu hút nhóm nhà phát triển bất động sản đầu tư vào các phân khúc sản phẩm đáp ứng nhu cầu thực và hỗ trợ phát triển hạ tầng kinh tế. Điều này không chỉ mang lại nguồn vốn đầu tư mới cho thị trường bất động sản, mà còn góp phần vào sự phát triển cơ sở hạ tầng và tăng cường khả năng cạnh tranh của nền kinh tế trong dài hạn.