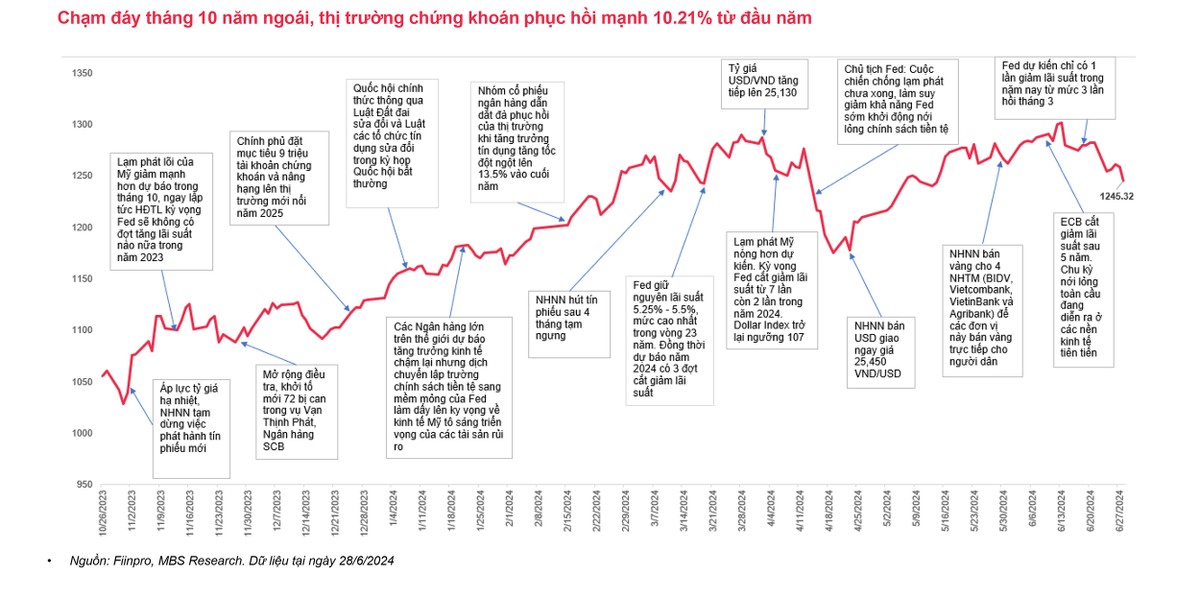

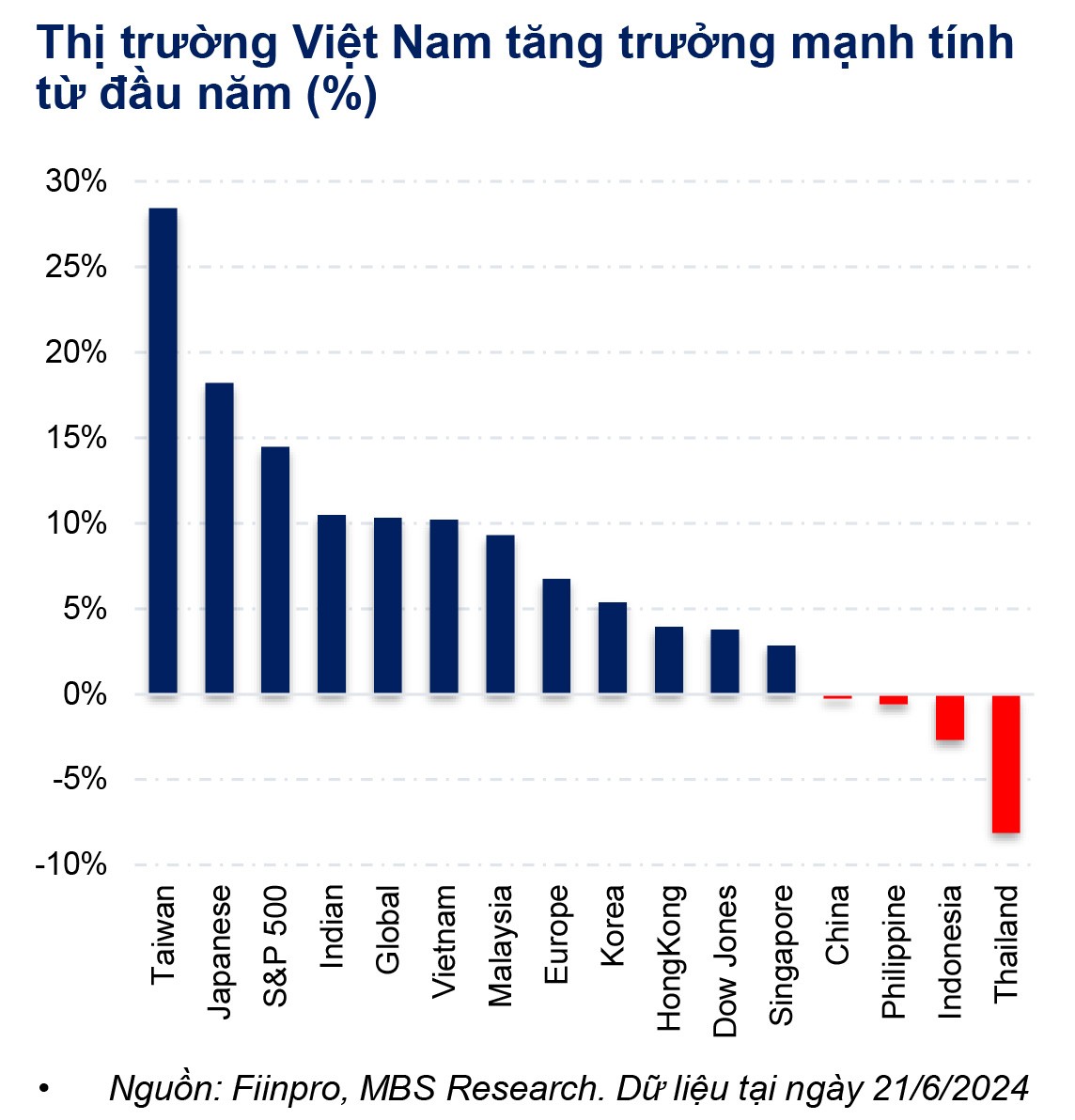

Sau khi chạm đáy vào tháng 10/2023, VN-Index đã hồi phục tích cực trở lại với mức tăng 10,21% kể từ đầu năm, thuộc top 5 thị trường tăng mạnh nhất khu vực. Giá trị giao dịch bình quân cũng tăng đột biến 87% so với cùng kỳ, đạt ngưỡng gần 1 tỷ USD/phiên.

|

|

Trong đó, ngành viễn thông, hàng công nghiệp và công nghệ có hiệu suất sinh lời tốt nhất trong nửa đầu năm 2024 với mức tăng lần lượt là gần 250%, hơn 65% và hơn 50%.

Tuy nhiên, điểm trừ là khối ngoại đã bán ròng liên tục trong năm vừa qua với tổng giá trị 53.600 tỷ đồng kể từ đầu năm, trong khi năm 2023 ghi nhận mức mua ròng 22.800 tỷ đồng.

Theo MBS, hoạt động bán ròng của nhà đầu tư nước ngoài đối với chứng khoán Việt Nam có thể là nguyên nhân khiến đồng Việt Nam yếu đi. Hơn nữa, Việt Nam nằm trong số các thị trường mới nổi chứng kiến dòng vốn đầu tư nước ngoài chảy ra ròng kể từ đầu năm 2024.

Không chỉ thị trường Việt Nam, nhà đầu tư nước ngoài cũng bán ròng ở nhiều thị trường khác trong khu vực kể từ đầu năm, trong đó mạnh nhất là Trung Quốc, Thái Lan, cùng với các thị trường khác như Indonesia, Philippines, Đài Loan (Trung Quốc). Trong khi mua ròng mạnh ở Nhật Bản, Hàn Quốc, Ấn Độ.

Về kết quả kinh doanh, sau mức tăng trưởng khiêm tốn chỉ 5,3% trong quý I/2024, MBS dự đoán tổng lợi nhuận thị trường sẽ tăng 9,5% so với cùng kỳ trong quý II/2024, và lần lượt tăng 33,1% và 21,9% trong quý III và quý IV năm 2024.

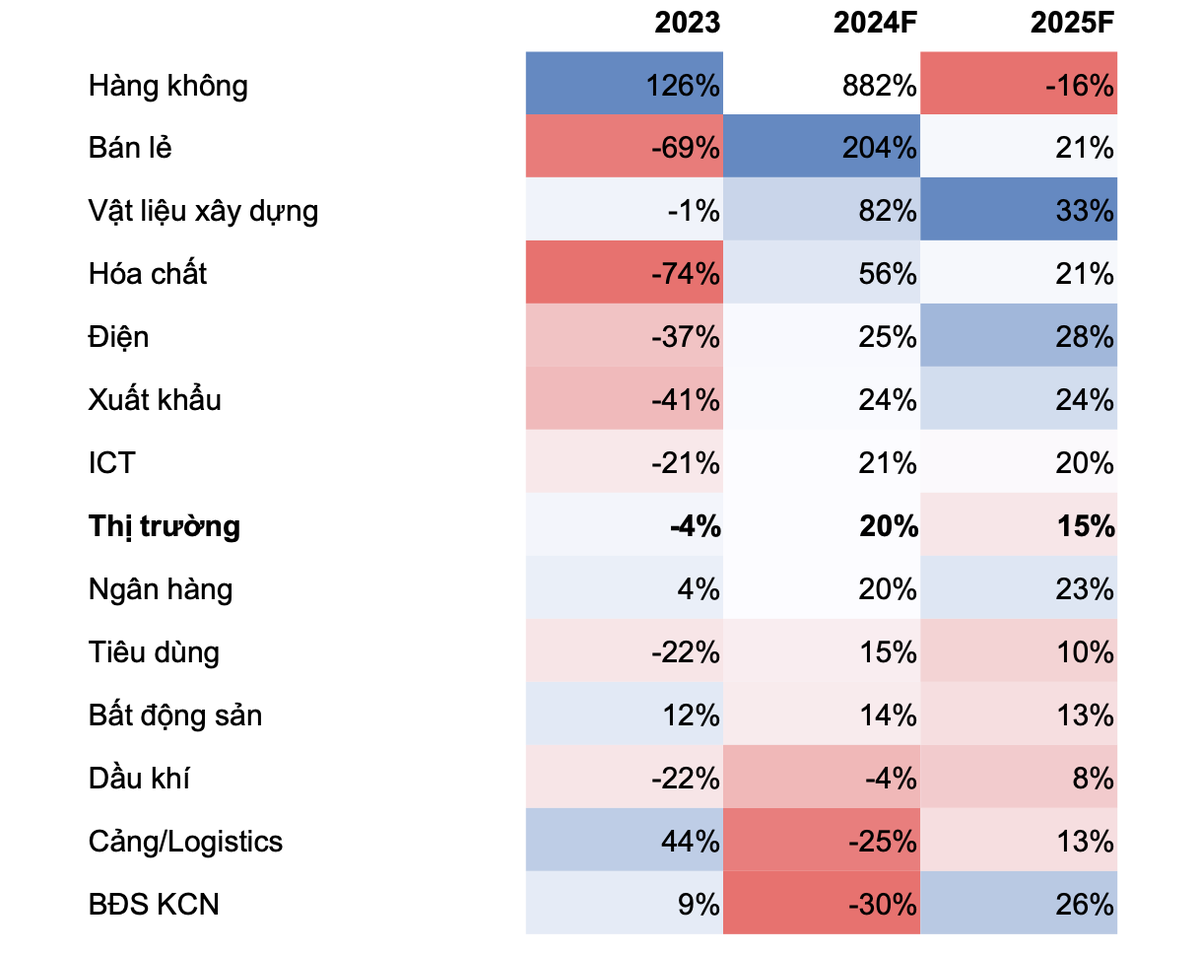

Đối với năm 2024, lợi nhuận thị trường dự kiến sẽ tăng 20% so với cùng kỳ từ mức nền thấp của năm 2023. Các động lực chính cho sự cải thiện lợi nhuận của thị trường sẽ đến từ hoạt động kinh doanh vững chắc của các ngân hàng (tăng 20% so với cùng kỳ), bán lẻ (tăng 204%), vật liệu xây dựng (tăng 56%) và điện (tăng 25%).

Đối với năm tài chính 2025, tăng trưởng lợi nhuận thị trường có thể giảm tốc xuống 15%, được hỗ trợ bởi ngân hàng bởi mức tăng trưởng 23% so với cùng kỳ. Ngoài ra, vật liệu xây dựng cũng được dự báo tăng 33%, khu công nghiệp tăng khoảng 26% và điện tăng 28%.

|

Dự báo tăng trưởng lợi nhuận năm tài chính 2024 - 25 theo các lĩnh vực. |

Trong nửa cuối 2024, nhóm phân tích nhận thấy sẽ có nhiều yếu tố tác động tích cực đến thị trường. Từ vĩ mô, MBS kỳ vọng nền kinh tế sẽ tăng tốc trong 2 quý cuối năm, được thúc đẩy bởi sự phục hồi mạnh mẽ của xuất khẩu và cải thiện đầu tư (cả khu vực tư nhân và nhà nước). GDP năm 2024 dự kiến sẽ tăng trưởng 6,7% so với cùng kỳ năm ngoái, thấp hơn so với năm 2022 là 7,9% (nhưng cao so với mục tiêu của Chính phủ là 6,5%).

Bên cạnh đó, triển vọng vĩ mô phục hồi cho thấy sự cải thiện trong thu nhập dự phóng cho năm tài khóa 2024 - 2025, điều này sẽ báo hiệu tốt cho việc mở rộng thị trường hơn nữa.

Trong nửa cuối năm 2024, MBS cũng sẽ sát sao hơn với việc các ngân hàng trung ương lớn trên thế giới chuyển hướng khỏi chính sách tiền tệ thắt chặt. Mặc dù có nhiều tranh luận về thời điểm Cục Dự trữ Liên bang Mỹ (Fed) cắt giảm lãi suất, nhưng các chuyên gia dự đoán Fed sẽ có 2 lần cắt giảm lãi suất trong năm 2024, đưa lãi suất xuống mức 4 - 4,25% vào cuối năm 2025.

Cuối cùng, mặc dù lãi suất tiền gửi có dấu hiệu nhích lên, tuy nhiên mức tăng này vẫn thấp hơn so với thời điểm đại dịch Covid-19, điều này sẽ góp phần thu hút dòng vốn.

Tuy nhiên, vẫn có hai yếu tố có nguy cơ tác động tiêu cực đến thị trường.

Thứ nhất, mặc dù nhóm phân tích nhận thấy áp lực lên đồng VND có thể giảm bớt trong nửa cuối năm 2024 do lập trường bớt cứng rắn của Fed vào khoảng quý III năm nay, nhưng sức mạnh của DXY (chỉ số đô la Mỹ) dự kiến sẽ duy trì trong suốt cả năm. Cùng với nhu cầu đồng USD tăng cao cho các hoạt động xuất khẩu, áp lực tỷ giá là rủi ro hàng đầu, điều này sẽ làm giảm sự quan tâm của nhà đầu tư nước ngoài đối với thị trường Việt Nam.

Thứ hai, MBS ước tính chỉ số CPI có thể tăng trong nửa cuối năm, đẩy CPI trung bình năm 2024 lên 4,3%, gần với mục tiêu của chính phủ. Bất kỳ rủi ro tăng nào đối với lạm phát đều có thể khiến Ngân hàng Nhà nước chuyển hướng ưu tiên sang kiểm soát lạm phát hơn là kích thích kinh tế.

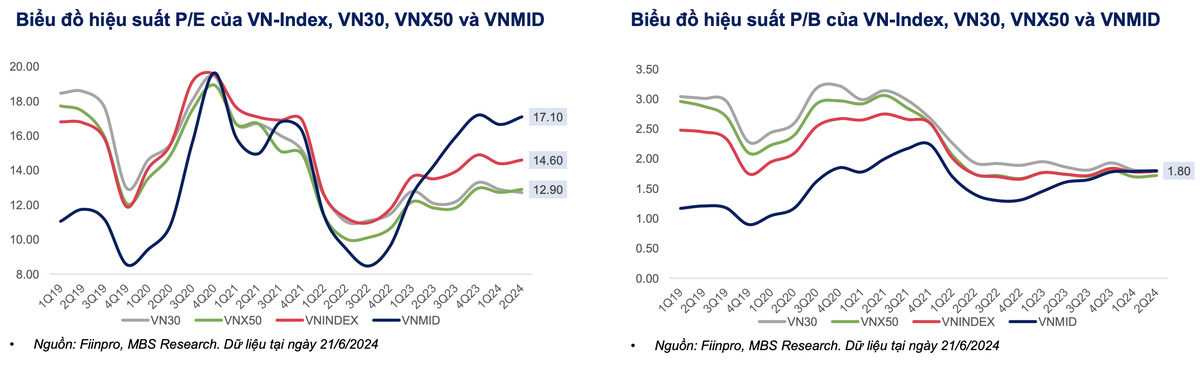

Trên thị trường, đợt tăng mạnh gần đây đã khiến một số nhà đầu tư đặt câu hỏi liệu thị trường đã đạt đỉnh hay chưa. Tuy nhiên, MBS tin rằng nó chưa đạt đến giới hạn. Tính đến ngày 21/6, VN-Index giao dịch ở mức 14,6 lần P/E 12 tháng, cao hơn 6% so với mức trung bình 3 năm (13,8 lần) và thấp hơn 14% so với mức đỉnh 3 năm (16,7 lần vào quý IV/2021).

Tuy nhiên, sự tăng giá gần đây của các cổ phiếu vốn hóa trung bình (mid-cap) đã đưa định giá VNMID lên 17,1 lần P/E, cao hơn khoảng 17% so với VN-Index. Thậm chí, các cổ phiếu mid-cap hiện đang được giao dịch ở mức P/B tương đương với các cổ phiếu vốn hóa lớn (large-cap). Trong khi đó, định giá của các cổ phiếu large-cap (được đại diện bởi VN30 và VNX50) thấp hơn khoảng 11% so với trung bình thị trường.

|

MBS tin rằng định giá của các cổ phiếu large-cap có vẻ hấp dẫn về tiềm năng tăng trưởng lợi nhuận trong năm tài chính 2024-2025 so với các nhóm khác. Do đó, chiến lược đầu tư trong nửa cuối năm sẽ là tập trung vào nhóm cổ phiếu vốn hoá lớn.

Nhìn chung, nhóm phân tích dự đoán VN-Index sẽ đạt 1.350 – 1.380 điểm vào cuối năm, sau khi tăng trưởng lợi nhuận 20% trong năm tài chính 2024 và mục tiêu P/E từ 12 đến 12,5 lần.