Các tổ chức tín dụng đang gánh vác nhiều trọng trách nên khi cho vay rất thận trọng

Các tổ chức tín dụng đang gánh vác nhiều trọng trách nên khi cho vay rất thận trọng

Thời điểm này, các tổ chức tín dụng cơ bản đã có số liệu về kết quả kinh doanh quý III/2022. Là Tổng thư ký Hiệp hội Ngân hàng, chắc hẳn ông cũng được chia sẻ về hoạt động của các thành viên trong Hiệp hội?

|

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam |

Qua trao đổi với lãnh đạo các tổ chức tín dụng, tôi được biết, kết quả hoạt động quý III về cơ bản là tốt. Đây là dấu hiệu đáng mừng, trong bối cảnh lãi suất huy động tăng từ đầu quý III, trong khi lãi suất cho vay hầu như không điều chỉnh và mức tăng không nhiều so với tốc độ tăng của lãi suất huy động.

Do đó, lợi nhuận vẫn ổn định và có chút khởi sắc, cho thấy hoạt động của các tổ chức tín dụng đã tiệm cận dần với thông lệ quốc tế khi tín dụng chỉ là một phần bổ sung mang lại doanh thu. Các ngân hàng đã mở rộng nhiều hoạt động dịch vụ khác, góp phần giúp lợi nhuận tăng trưởng.

Liên quan đến câu chuyện này, không thể không đề cập đến vấn đề số hoá đã góp phần mạnh mẽ cho các tổ chức tín dụng tiết kiệm chi phí hoạt động và tạo ra lợi nhuận. Thực tế đã chứng minh, những ngân hàng đi trước, mạnh dạn số hoá đều có kết quả kinh doanh tốt hơn hẳn những ngân hàng chưa mạnh dạn đầu tư số hoá.

Khi tôi công tác tại ngân hàng thương mại, tỷ lệ tiền gửi không kỳ hạn (CASA) của các ngân hàng thời điểm đó nếu đạt được 20 - 30% là niềm mơ ước, trong khi bây giờ, với việc đẩy mạnh số hoá, có những ngân hàng ghi nhận CASA lên tới 40 - 50%. Tỷ lệ cao như vậy sẽ tạo nên sức mạnh tài chính cho các tổ chức tín dụng và đó cũng là yếu tố để các tổ chức tín dụng đảm bảo lợi nhuận trong bối cảnh lãi suất huy động tăng nhưng lãi suất cho vay vẫn ổn định hay điều chỉnh nhỏ giọt.

Dẫu vậy, có những quan điểm cho rằng, ngân hàng cho vay lãi suất cao để thu lợi nhuận lớn. Ông có nhìn nhận gì về vấn đề này?

Nói đi thì phải nói lại. Nếu như ngân hàng cho doanh nghiệp vay với lãi suất cao mà cuối cùng doanh nghiệp không thể trả được tiền gốc, chứ đừng nói đến lãi, tôi chắc chắn không ngân hàng nào cho vay. Thực tế, để có thể cho vay, các ngân hàng thương mại phải cân nhắc, tính toán rất kỹ khi buộc phải nâng lãi suất cho vay. Khách hàng chấp nhận vay nhưng dự án của khách có hiệu quả hay không trong bối cảnh kinh tế trong nước và quốc tế có nhiều tác động đến chính các doanh nghiệp. Lãi suất chỉ là một phần của vấn đề, trong khi nhiều tác động bên ngoài ảnh hưởng đến hoạt động của doanh nghiệp.

Các tổ chức tín dụng đang gánh vác nhiều trọng trách nên khi cho vay rất thận trọng, vì vừa phải nâng cao hiệu quả an toàn vốn, đảm bảo chất lượng tín dụng, vừa phải hỗ trợ cho doanh nghiệp… Làm thế nào để hài hoà các trọng trách chứ không phải các tổ chức tín dụng muốn nâng lãi suất cho vay lên là nâng để kiếm lợi nhuận, bởi xét cho cùng, khi doanh nghiệp vay và không trả được nợ dẫn đến nợ xấu thì rủi ro này các tổ chức tín dụng gánh chịu. Bài toán là cả hai bên, doanh nghiệp và tổ chức tín dụng phải khôn ngoan, để cùng thắng thì cả hai phải đồng cam cộng khổ, chia sẻ những khó khăn, thay vì chỉ biết lên tiếng kêu than mà không nhìn vào bản chất của vấn đề, qua đó tránh lợi bất cập hại.

Sự so sánh có vẻ sẽ khập khiễng, bởi cơ chế vận hành của các tổ chức tín dụng khác so với các doanh nghiệp?

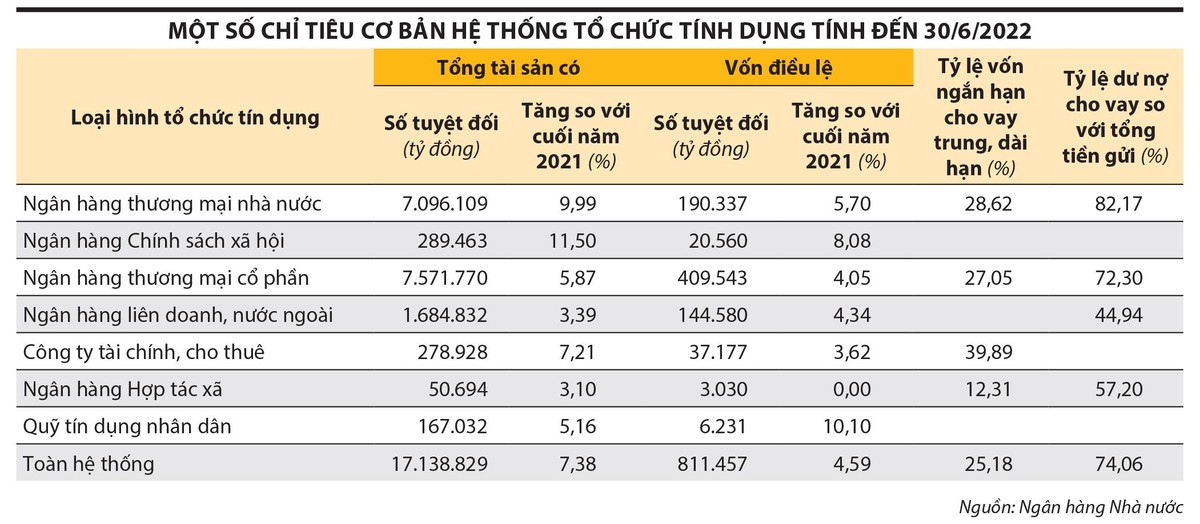

Một trong những khác biệt lớn của các tổ chức tín dụng mà tôi muốn đề cập là vấn đề vốn điều lệ và quy mô tài sản. Các ngân hàng cũng như doanh nghiệp được thành lập với mục tiêu kinh doanh vì lợi nhuận, nhưng khác với doanh nghiệp thông thường, số vốn điều lệ và quy mô tài sản của ngân hàng là rất lớn.

Số liệu của Ngân hàng Nhà nước cho biết, tính đến 30/6/2022, tổng tài sản của toàn hệ thống các tổ chức tín dụng đạt 17 triệu tỷ đồng và dư nợ tín dụng đạt trên 12 triệu tỷ đồng. Tài sản của một tổ chức tín dụng như một ngân hàng thương mại nhà nước đạt khoảng 1,8 triệu tỷ đồng và lợi nhuận mười mấy nghìn tỷ đồng trên tổng số tài sản đó không phải là lớn.

Số liệu tổng hợp trên thị trường chứng khoán đánh giá theo tỷ lệ sinh lời trên tổng tài sản hoặc tỷ lệ sinh lời trên vốn chủ sở hữu của các tổ chức tín dụng so với một số doanh nghiệp ở các ngành khác thực tế không cao.

Tôi cho rằng, tốc độ lợi nhuận các tổ chức tín dụng như hiện nay là bình thường, không đột biến.

|

Các tổ chức tín dụng được kêu gọi giữ ổn định lãi suất cho vay, dù lãi suất huy động tăng. Việc này liệu có thực hiện được?

Chúng ta cần phải hiểu là tất cả các hoạt động đều phải theo quy luật thị trường, chứ không thể lãi suất đầu vào liên tục tăng mà không tăng lãi suất cho vay. Nhưng trong bối cảnh hiện nay, bên cạnh việc ứng dụng công nghệ, các tổ chức tín dụng đang tiết giảm chi phí tối đa để đưa phần chi phí này vào hoạt động hỗ trợ cho doanh nghiệp. Nghĩa là, các tổ chức tín dụng đang gồng gánh trong khả năng chịu đựng được. Tuy nhiên, nếu không chịu đựng được thì buộc phải điều chỉnh cho phù hợp với hoạt động của ngân hàng. Nếu lãi suất đầu vào tiếp tục tăng thì lãi suất đầu ra không thể giữ nguyên.

Nhìn vào bức tranh tín dụng hiện nay và dự báo trong quý IV, ông dự báo lợi nhuận ngành ngân hàng sẽ như thế nào?

Trong quý IV/2022, lợi nhuận các tổ chức tín dụng có thể không được như kỳ vọng, bởi chính khách hàng sẽ phải tính toán cẩn trọng hơn do nhiều yếu tố chủ quan và khách quan. Bên cạnh đó, ngoài yếu tố lãi suất, các tổ chức tín dụng cũng cần phải xem xét kỹ khả năng tài chính, khả năng trả nợ của khách hàng trong tình hình đang diễn biến với nhiều khó khăn hơn.

Tôi tin tưởng rằng, người dân sẽ dần hiểu ra được vấn đề, vốn của doanh nghiệp đưa vào hoạt động chưa chắc đã sinh lời, nhưng vốn của tổ chức tín dụng đưa vào hoạt động phải sinh lời, vì hoạt động của ngân hàng là kinh doanh tiền. Lợi nhuận các ngân hàng có được đảm bảo vận hành hệ thống thông suốt, đảm bảo an ninh tiền tệ, trích lập dự phòng rủi ro để khi có nợ xấu xử lý…, đây là điều cần khuyến khích.

Liên quan đến câu chuyện lợi nhuận các tổ chức tín dụng cần phải nhìn đầy đủ các góc độ hoạt động tài chính - ngân hàng. Không thể chỉ nhìn vào con số lợi nhuận vài nghìn tỷ đồng mà bắt ngân hàng phải giữ nguyên lãi suất cho vay, hay không được tăng lãi suất cho vay, trong khi người dân gửi tiền thì đòi hỏi lãi suất huy động phải cao. Hay như yêu cầu phải cho vay kể cả khi doanh nghiệp không có tài sản đảm bảo, làm sao tổ chức tín dụng có thể cố cho vay, bởi đến khi doanh nghiệp không trả được nợ, trách nhiệm tổ chức tín dụng lại gánh vác. Mọi hoạt động cần vận hành theo cơ chế thị trường.

Tôi đồng tình với việc các tổ chức tín dụng hiểu và chia sẻ trách nhiệm với cộng đồng, nhưng điều này không có nghĩa là tổ chức tín dụng phải chia sẻ lợi nhuận.