Nhiều doanh nghiệp bất động sản đàm phán thành công với trái chủ về gia hạn thời hạn trái phiếu

Nhiều doanh nghiệp bất động sản đàm phán thành công với trái chủ về gia hạn thời hạn trái phiếu

Chủ động điều chỉnh thời hạn trái phiếu – đảm bảo hài hoà lợi ích các bên

Theo VNDirect, từ tháng 3 đến cuối tháng 6, hơn 30 tổ chức phát hành đạt được thỏa thuận gia hạn thanh toán trái phiếu với tổng giá trị hơn 42.000 tỷ đồng.

Theo nhóm phân tích của Công ty Chứng khoán VNDirect, thời gian gia hạn các lô trái phiếu gần đây rất đa dạng, từ 1 tháng đến 2 năm. Lãi suất cũng được thỏa thuận tăng 0,5-3% so với lãi suất ban đầu.

Trong bối cảnh đó, Công ty Cổ phần KITA Invest đã ưu tiên sử dụng mọi nguồn lực của doanh nghiệp để thanh toán nợ gốc, lãi trái phiếu đến hạn cho nhà đầu tư theo đúng cam kết. KITA Invest đã chi 1.600 tỷ đồng để mua lại trước hạn toàn bộ trái phiếu đang lưu hành thuộc 5 lô KITA.BOND2020.01; KITA.BOND2020.02; KITA.BOND2020.04; KITA.BOND2020.05; KITA.BOND2020.06.

Để đảm bảo phù hợp với chiến lược phát triển của công ty, KITA Invest có kế hoạch gia hạn lô trái phiếu KITA.BOND2020.03 trị giá 400 tỷ đồng, thời gian dự kiến 18 tháng với lãi suất cố định 13,9%/năm. Theo đó, thời hạn thanh toán được thay đổi từ ngày 5/11/2023 sang ngày 5/5/2025.

Theo doanh nghiệp, việc dự kiến kéo dài kỳ hạn của trái phiếu thêm 18 tháng để phù hợp với chiến lược hoạt động và phát triển chung của công ty.

Bên cạnh đó, KITA Invest cho biết, Công ty không nợ quá hạn, việc kéo dài kỳ hạn trái phiếu tuân thủ Nghị định số 08/2023/NĐ-CP của Thủ tướng Chính phủ và được trái chủ (một tổ chức tài chính lớn) đồng thuận.

KITA Invest được biết đến là nhà phát triển bất động sản lớn, các dự án tiêu biểu phải kể đến như dự án Stella Mega City đang nằm trên quận Bình Thủy - “điểm nóng” thị trường bất động sản Cần Thơ quy mô 150 ha, vốn đầu tư hơn 8.000 tỷ đồng và một số phân khu thuộc dự án Khu đô thị Nam Thăng Long tại quận Tây Hồ (Ciputra – Hà Nội).

Các chuyên gia kinh tế nhận định, việc kéo dài kỳ hạn trái phiếu được coi là chiến lược hợp lý trong thời điểm hiện tại. Việc này giúp doanh nghiệp bất động sản có thêm thời gian phục hồi sản xuất kinh doanh và tạo ra dòng tiền. Thị trường bất động sản phát triển ổn định, lành mạnh sẽ có tác động tích cực đến phát triển kinh tế – xã hội của đất nước.

Gỡ khó cho thị trường phát hành trái phiếu

Ngày 5/3/2023, Nghị định số 08/2023/NĐ-CP sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế được ban hành.

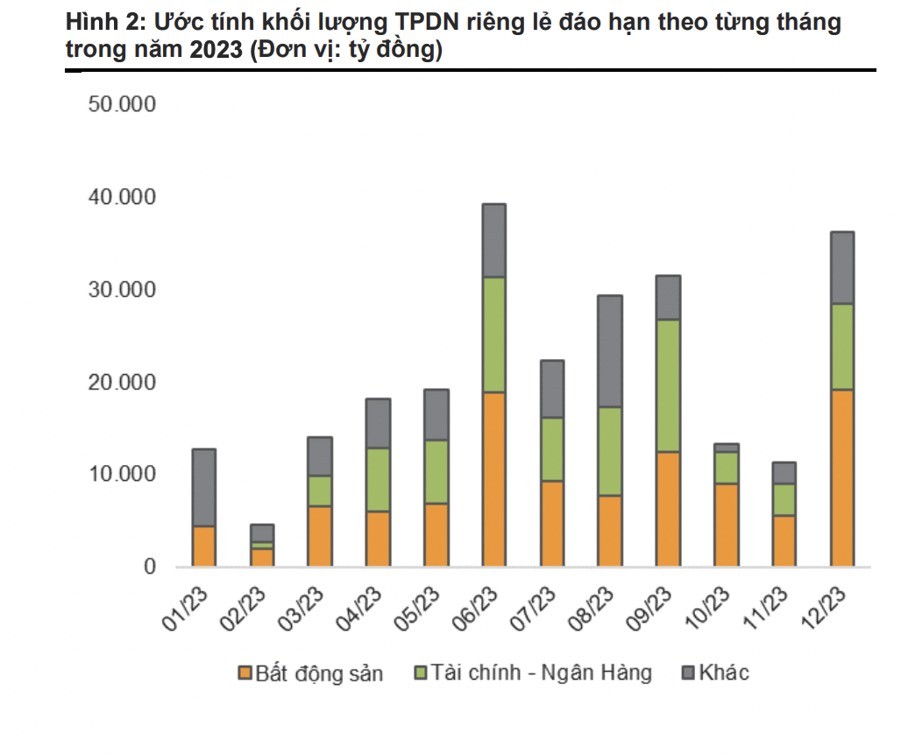

|

| Nguồn: VNDirect |

Nghị định này góp phần giải quyết vấn đề về thanh khoản, tạo điều kiện cho doanh nghiệp cân đối nguồn tiền phục vụ sản xuất kinh doanh và thanh toán nghĩa vụ trái phiếu đến hạn, đảm bảo quyền lợi của chủ sở hữu trái phiếu.

Hoạt động gia hạn trái phiếu là một trong các thoả thuận chia sẻ và đồng thuận trong môi trường kinh doanh linh hoạt và tạo đà phát triển vững chắc theo quy định của Thông tư số 03/2023/TT-NHNN.

Với mục tiêu và mong muốn chia sẻ lợi nhuận phát triển bền vững của trái chủ và tổ chức cá nhân đầu tư lĩnh vực còn mới mẻ và nhiều dư địa để phát triển theo chuẩn mực tài chính quốc tế hóa của thị trường.

Bên cạnh các giải pháp chính sách, để phát triển thị trường trái phiếu doanh nghiệp an toàn, lành mạnh và củng cố niềm tin của nhà đầu tư, từng chủ thể tham gia trên thị trường tuân thủ theo đúng quy định của pháp luật.

Trong đó, doanh nghiệp còn dư nợ trái phiếu có trách nhiệm đến cùng đối với nghĩa vụ nợ trái phiếu, chủ động minh bạch thông tin tình hình tài chính, khả năng trả nợ của doanh nghiệp thông qua kết quả xếp hạng tín nhiệm, kiểm toán báo cáo tài chính, công bố đầy đủ thông tin về tình hình thanh toán gốc, lãi trái phiếu, tình hình sử dụng vốn từ phát hành trái phiếu, có trách nhiệm thanh toán đầy đủ nghĩa vụ nợ trái phiếu theo phương án phát hành trái phiếu đã công bố thông tin cho nhà đầu tư để bảo đảm uy tín trên thị trường.