Cơ hội từ lạm phát thấp

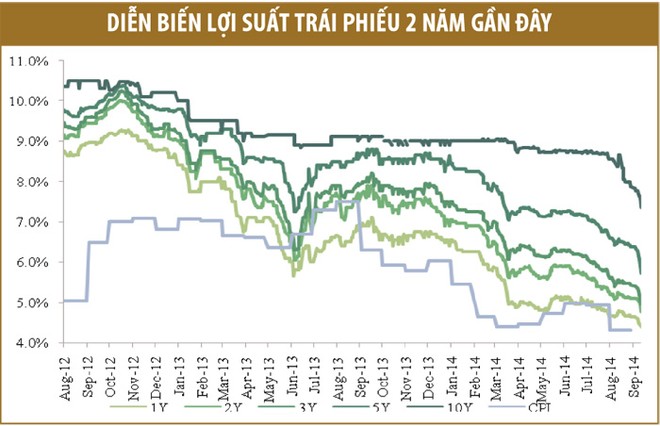

Nền tảng kinh tế vĩ mô của Việt Nam dần ổn định, tạo điều kiện thuận lợi cho chính sách lãi suất thấp của Chính phủ và đà đi xuống của lợi suất trái phiếu.

Tỷ lệ lạm phát giảm mạnh qua từng giai đoạn khi CPI hạ từ mức tăng 6,04% trong năm 2013 về mức 4,31% vào cuối tháng 8 năm nay, thấp nhất trong vài năm qua. Theo dự báo của chúng tôi, mức tăng này có thể giảm xuống 4% vào thời điểm cuối năm, giúp lợi suất trái phiếu tiếp tục giảm. Điều này, như thường lệ, tạo cơ hội để các NĐT tham gia tích cực và kiếm lời trên thị trường trái phiếu.

Sự tham gia tích cực của NĐT trong nước…

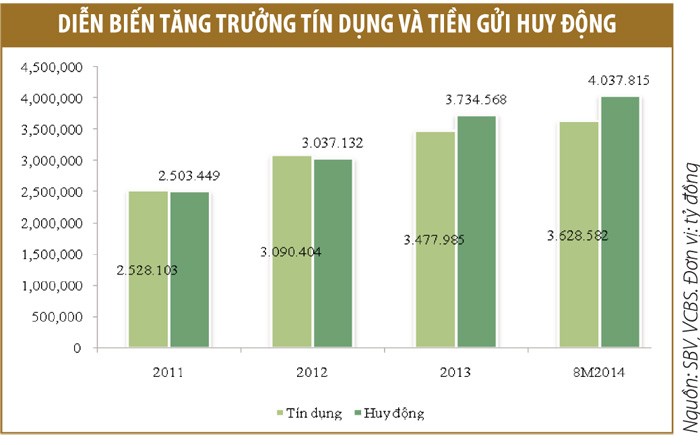

Phần lớn thành viên thị trường hiện nay là các ngân hàng thương mại, chiếm hơn 80%, nên nhu cầu trái phiếu bị ảnh hưởng trực tiếp bởi tăng trưởng tín dụng. Nguồn tiền huy động dồi dào trong khi đầu ra gặp nhiều khó khăn, gây ra tình trạng dư thừa thanh khoản của hệ thống, thúc đẩy ngân hàng đầu tư vào kênh trái phiếu.

Sau khi Ngân hàng Nhà nước (NHNN) hạ lãi suất điều hành vào giữa tháng 3/2014, nhiều ngân hàng chủ động hạ lãi suất huy động, tạo nên một mặt bằng lãi suất mới, thấp hơn nhiều so với năm ngoái. Việc này góp phần tạo điều kiện để các tổ chức tín dụng tiếp tục đầu tư vào trái phiếu, mặc dù lợi suất liên tục giảm.

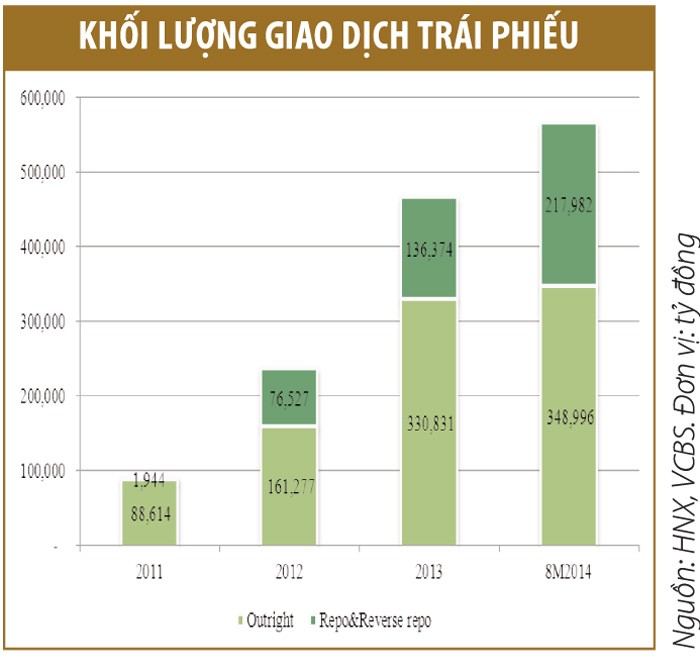

8 tháng đầu năm 2014, khối lượng giao dịch outright đã vượt cả năm ngoái, đạt gần 350.000 tỷ đồng. Khối lượng giao dịch repo cũng không ngừng gia tăng và ngày càng chiếm tỷ lệ cao. Việc sử dụng hình thức repo làm đòn bẩy tài chính là khá phổ biến trong thời gian qua.

… và NĐT nước ngoài

Tỷ giá ổn định và mặt bằng lãi suất thấp được duy trì trên thị trường vốn quốc tế là hai yếu tố quan trọng khiến khối ngoại tích cực tham gia thị trường trái phiếu. Thị trường ngoại tệ được điều chỉnh một cách nhịp nhàng, phù hợp với tình hình trong nước tại từng thời điểm.

Sau những căng thẳng cục bộ trên thị trường ngoại hối giai đoạn cuối tháng 5 và tháng 6/2014, tỷ giá USD bình quân liên ngân hàng đã hạ nhiệt và hiện ở quanh mức 21.246 VND/USD. Tỷ giá được dự báo tiếp tục ổn định từ nay đến cuối năm. Dự trữ ngoại hối liên tục được tăng cường, hiện đang ở mức cao nhất trong 10 năm trở lại đây, đạt khoảng 35 tỷ USD.

Nguồn FDI giải ngân vào Việt Nam được duy trì ở mức tốt, đạt gần 8 tỷ USD trong 8 tháng đầu năm. Những chỉ số vĩ mô liên tục được cải thiện khiến các tổ chức đánh giá tín nhiệm đa quốc gia có một cái nhìn tích cực hơn về nền kinh tế Việt Nam. Trong đó, Moody’s và Fitch đã hoặc đang có dự định nâng hạng mức tín nhiệm của Việt Nam, củng cố niềm tin của cả NĐT trong và ngoài nước vào sự ổn định của nền kinh tế.

Ngoài ra, với mặt bằng lãi suất thấp từ các khu vực tài chính lớn trên thế giới, đặc biệt là Mỹ và EU, dòng vốn rẻ trên thị trường tài chính quốc tế đã tận dụng chảy vào các thị trường biên, trong đó có Việt Nam. Mặc dù lợi suất trái phiếu chính phủ (TPCP) Việt Nam giảm khá mạnh, nhưng vẫn ở mức hấp dẫn khi so sánh một cách tương đối với các thị trường quốc tế, dựa trên yếu tố giao dịch ngắn hạn.

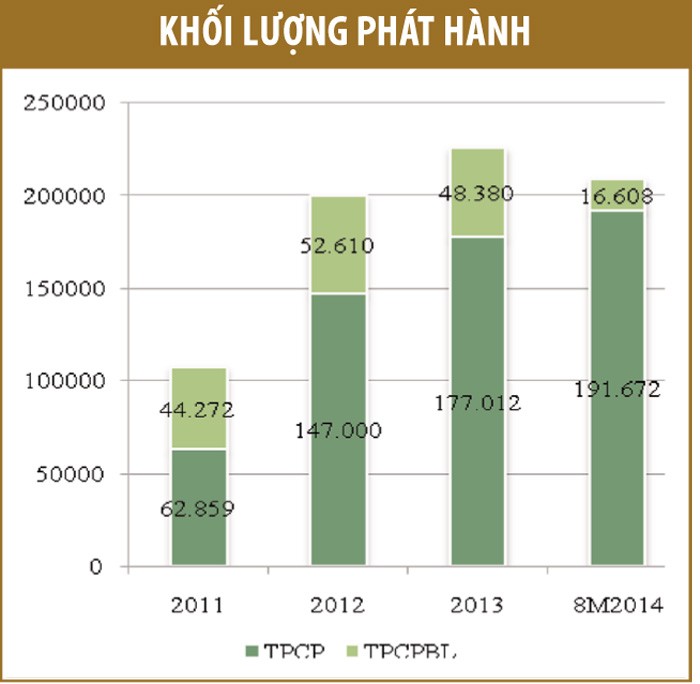

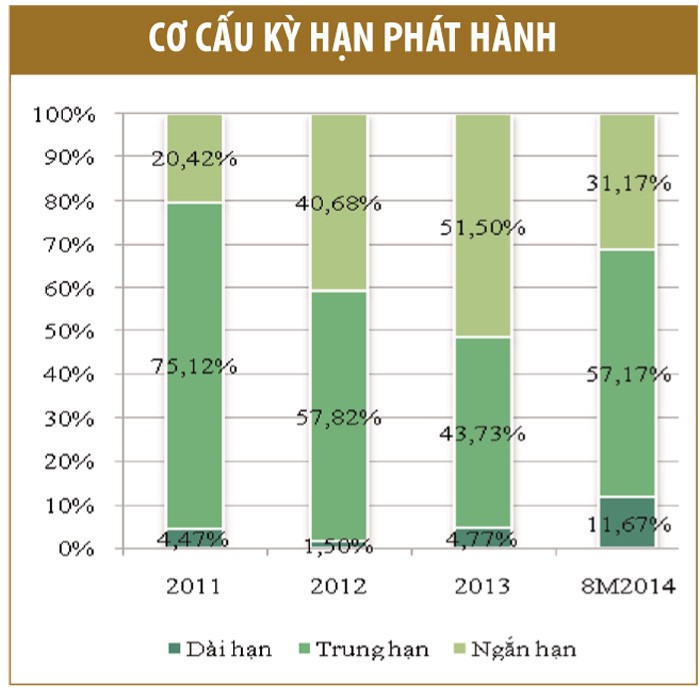

Nguồn cung linh hoạt

Nhằm đáp ứng nhu cầu đầu tư trái phiếu tăng cao trong bối cảnh mặt bằng lãi suất thấp, các nhà phát hành đã gia tăng khối lượng huy động trái phiếu, đặc biệt là với kỳ hạn dài, giúp thị trường trái phiếu đa dạng các kỳ hạn. Đáng chú ý, nhiều NĐT nhanh nhạy với thị trường đã tranh thủ mua trên thị trường sơ cấp và bán lại trên thị trường thứ cấp, mang lại tỷ suất sinh lời cao trong ngắn hạn.

Gia tăng lợi nhuận từ lãi trái phiếu

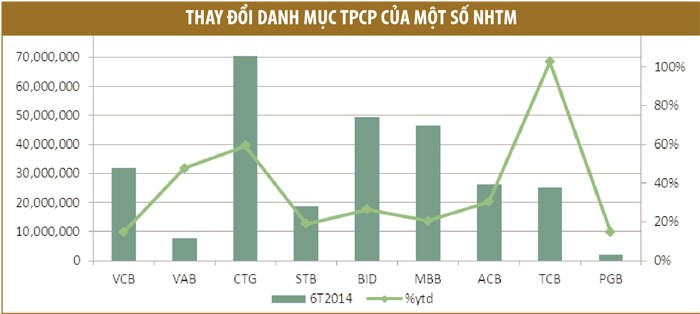

Khối ngân hàng là thành phần tham gia thị trường trái phiếu tích cực nhất. Xu hướng mở rộng danh mục TPCP được phản ánh trong báo cáo tài chính quý II/2014 của các ngân hàng. Theo đó, so với cuối năm 2013, trong tổng danh mục chung, phần đầu tư TPCP của các NHTM tăng ít nhất 15%, có ngân hàng có mức tăng đột biến 108%.

Kết quả kinh doanh sẽ phụ thuộc nhiều vào thời điểm các ngân hàng hiện thực hóa lợi nhuận và số liệu theo quý, do đó, có thể không phản ánh đầy đủ bức tranh lợi nhuận từ kinh doanh trái phiếu của các ngân hàng.

Chúng tôi dẫn chiếu ở đây biến động lợi nhuận từ hoạt động mua bán chứng khoán kinh doanh và chứng khoán đầu tư của các ngân hàng trong năm 2013, khi lợi suất cũng có những biến động liên tục, tạo điều kiện cho hoạt động kinh doanh chênh lệch giá.

Theo đó, hầu hết ngân hàng có kết quả khả quan hơn năm 2012, với mức tăng trưởng trung bình 114%. Một số ngân hàng chuyển từ trạng thái lỗ hoạt động này trong năm 2012 sang lãi lớn trong năm 2013 nhờ diễn biến thuận lợi của lợi suất trái phiếu, như ACB, LVB, MBB, TCB, VPB. Với các diễn biến hiện tại của thị trường, nhiều khả năng các ngân hàng tiếp tục có được lợi nhuận lớn từ mua bán chứng khoán kinh doanh và chứng khoán đầu tư trong năm 2014.

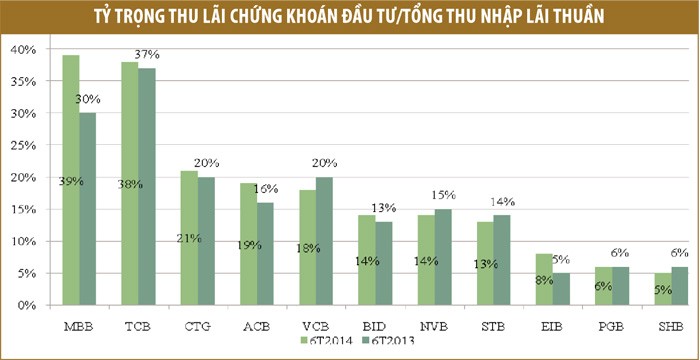

Bên cạnh đó, việc mở rộng danh mục nhanh chóng khiến phần thu nhập lãi chứng khoán đầu tư (chủ yếu là TPCP) đóng góp tỷ trọng lớn hơn vào tổng thu nhập lãi thuần của các ngân hàng trong 6 tháng đầu năm 2014. Mức tăng đáng kể nhất có thể thấy ở MBB, ngoài tốc độ mở rộng danh mục, một yếu tố nữa giúp MBB thu lãi lớn từ chứng khoán đầu tư đó là ngân hàng chú trọng hơn vào trái phiếu được Chính phủ bảo lãnh, các trái phiếu này có lợi tức cao hơn so với TPCP.

Lưu ý rủi ro

Với hơn 80% thành viên là các ngân hàng, giao dịch trên thị trường trái phiếu phụ thuộc nhiều vào thanh khoản của hệ thống này theo từng ngày. Những thời điểm lãi suất liên ngân hàng lên cao trong ngắn hạn là thanh khoản của thị trường trái phiếu bị ảnh hưởng nặng nề. Lợi suất trái phiếu cũng bị liên đới và biến động tương đối mạnh. Cũng chính vì cơ cấu thành viên thị trường bị nghiêng hẳn về một nhóm, nên hành vi ứng xử do đó thường diễn ra theo dạng một chiều.

Tính đa dạng thấp không chỉ nằm ở loại hình tổ chức tham gia, mà còn được biểu hiện rõ qua loại hình sản phẩm và cơ cấu kỳ hạn giao dịch. Hơn 90% tổng lượng trái phiếu hiện hành là TPCP hoặc do Chính phủ bảo lãnh. Thị trường trái phiếu doanh nghiệp còn nhiều vấn đề tồn đọng và chưa thực sự đóng vai trò quan trọng trong việc huy động vốn từ nền kinh tế. Loại hình trái phiếu vẫn còn sơ sài và chưa bộc lộ được hết tính năng của công cụ nợ này. Mặt khác, khối lượng giao dịch trái phiếu trung và dài hạn chỉ mới tăng lên trong thời gian ngắn trở lại đây. Trước đó, các giao dịch được thực hiện chủ yếu ở kỳ hạn ngắn, từ 2 - 3 năm.

Trong khi đó, các hợp đồng mua bán và cầm cố trái phiếu chưa có những tiêu chuẩn cụ thể, mà do hai bên tự đàm phán, gây thiếu đồng nhất và chứa đựng rủi ro mang tính pháp lý. Ngoài ra, phần lớn giao dịch được khớp theo dạng thỏa thuận qua điện thoại (OTC), chứ chưa thực sự có một sàn giao dịch điện tử đại chúng. Điều này dẫn đến tình trạng mất cân xứng thông tin và giảm tính minh bạch của thị trường, tạo ra độ trễ nhất định trong việc truyền tải thông tin đến NĐT.

Những NĐT chậm chân trong việc tiếp cận thông tin giao dịch sẽ chịu không ít thiệt thòi. Nhằm khắc phục phần nào tình trạng chênh lệch thông tin, Nhà nước đã công bố rộng rãi khối lượng dự kiến và lịch đấu thầu TPCP. Điều này giúp NĐT có thời gian chuẩn bị và xác định được nguồn cung một cách tương đối.

Nhìn chung, thị trường trái phiếu Việt Nam đang trên đà phát triển và có nhiều điểm cần hoàn thiện. Do đó, kèm theo cơ hội là những thách thức không nhỏ. Ý thức được điều này sẽ giúp NĐT thành công trong thị trường trái phiếu hấp dẫn và đầy tiềm năng.