Ông Nguyễn Hữu Quang, CEO Công ty TNHH BeFinancial

Ông Nguyễn Hữu Quang, CEO Công ty TNHH BeFinancial

Hoạt động của Fintech Việt trong những năm qua khá im ắng, ông có đồng ý với nhận định này?

Theo báo cáo từ Fintech News Singapore, số lượng công ty khởi nghiệp trong lĩnh vực Fintech Việt tăng gấp 3 lần giai đoạn 2017 - 2020, từ 44 lên 118 công ty. Trong đó, dịch vụ thanh toán vẫn là phân khúc lớn nhất, chiếm 31% số lượng các công ty khởi nghiệp Fintech.

Tại Việt Nam, tính đến tháng 10/2020, có 39 nhà cung cấp dịch vụ phi ngân hàng được cấp phép. Trong khi các công ty khởi nghiệp trong lĩnh vực thanh toán tiếp tục phát triển và thu hút được sự quan tâm của nhà đầu tư, hoạt động cho vay ngang hàng (P2P lending) và không gian tiền điện tử/blockchain là hai phân khúc có mức tăng trưởng mạnh nhất. Hai dịch vụ này có số lượng công ty khởi nghiệp tăng từ dưới 5 vào năm 2017 lên hơn 15 công ty trong năm 2020.

Cũng theo Fintech News Singapore, các công ty lớn trong lĩnh vực gọi xe của nước ngoài và cả Be Group đã và đang mở rộng chỗ đứng trong các dịch vụ tài chính bằng việc cung cấp dịch vụ thanh toán như ví điện tử và hơn thế. Một số ứng dụng gọi xe ngoại tham gia vào thị trường Fintech, nhưng mới chỉ dừng lại ở ví điện tử, trong khi Cake đã nhanh chân lấy giấy thông hành là ngân hàng số.

Mặc dù đã có sự nỗ lực và bước phát triển đáng chú ý, thực tế lĩnh vực Fintech ở Việt Nam vẫn còn non trẻ khi so với quốc gia cùng khu vực là Singapore. Tuy nhiên, mọi sự so sánh đều khập khiễng.

Nhìn vào các con số trên cho thấy, sự đa dạng, phát triển mạnh của các công ty Fintech Việt đã, đang và sẽ thúc đẩy sự đổi mới, giúp các giao dịch tài chính nhanh hơn, thuận tiện hơn và người tiêu dùng được tiếp cận dịch vụ qua môi trường số một cách tiện lợi nhất. Đặc biệt, ảnh hưởng của dịch Covid-19 khiến hoạt động thanh toán không dùng tiền mặt tăng cao, tạo cơ hội cho ví điện tử, ngân hàng số… bứt phá trên thị trường tài chính.

Chiến lược phát triển của Fintech Việt dựa trên chất xám Việt, theo ông, sẽ có những thuận lợi và khó khăn gì?

Nếu nói về thuận lợi, điểm nhấn của các công ty Fintech Việt là đang sở hữu đội ngũ nhân tài xuất sắc về công nghệ, khoa học dữ liệu. Đội ngũ này có thể tự thiết kế những sản phẩm công nghệ tài chính hàng đầu như thanh toán, thẻ tín dụng online, chấm điểm tín dụng, eKYC, vay tiêu dùng, bảo hiểm… giúp mọi người dân có thể tiếp cận các dịch vụ tài chính một cách dễ dàng và nhanh chóng.

Bên cạnh thuận lợi, một số lĩnh vực Fintech chưa có hành lang pháp lý hỗ trợ nên việc mạnh dạn đầu tư nghiên cứu nhằm phát triển, thúc đẩy người dùng sử dụng ứng dụng công nghệ còn khiêm tốn.

Tuy nhiên, chúng tôi tin tưởng rằng, Việt Nam đang cố gắng để tạo một không gian thuận lợi hơn nhằm hoàn thiện khung chính sách pháp lý để tiến hành thử nghiệm những dự án khởi nghiệp sáng tạo, đổi mới dưới sự giám sát của cơ quan quản lý.

|

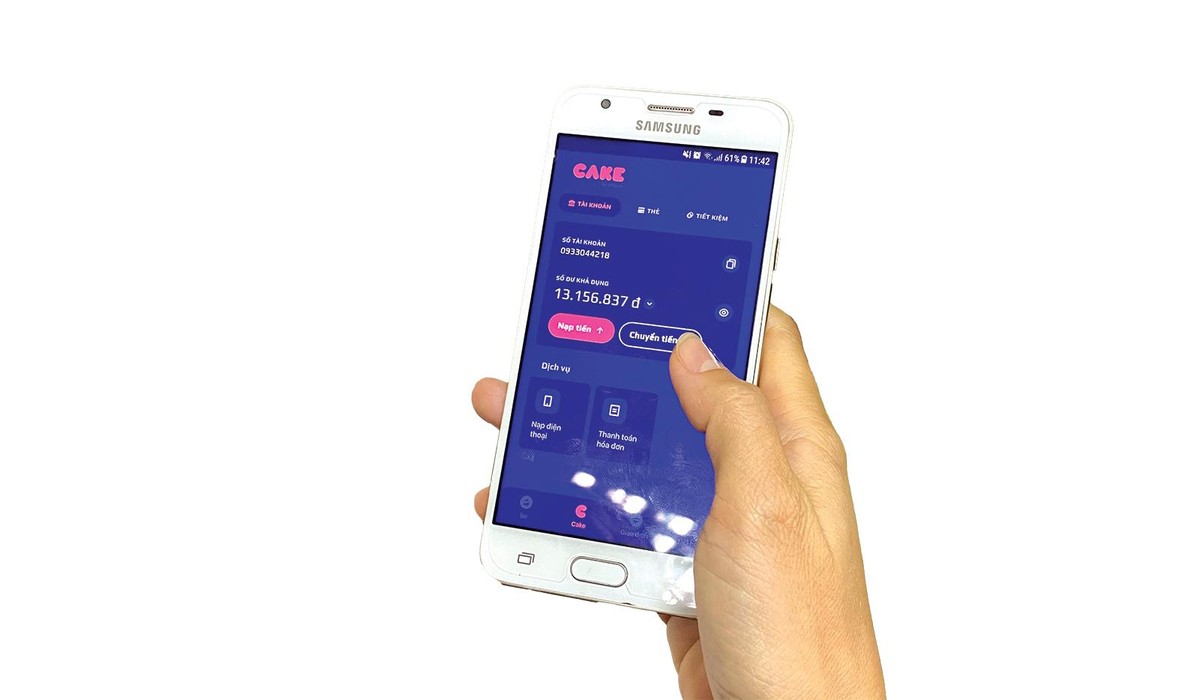

Be hợp tác với VPBank thành lập ngân hàng số Cake by VPBank, nhằm tối ưu hóa tiện ích về mặt tài chính cho hàng chục triệu khách hàng, tài xế của Be |

Để vượt qua khó khăn, theo ông, Fintech Việt cần làm gì thời gian tới?

Nhân tài là yếu tố cốt lõi trong lĩnh vực Fintech, việc thu hút đội ngũ công nghệ giỏi tại Việt Nam và Việt kiều đang làm việc tại nước ngoài là chìa khóa để xây dựng những sản phẩm công nghệ tài chính khác biệt. Việc tiếp cận được nguồn vốn trong và ngoài nước ở quy mô lớn giúp doanh nghiệp có cơ hội được đầu tư công nghệ mới mạnh mẽ hơn, xây dựng những sản phẩm khác biệt phục vụ người tiêu dùng và giúp xã hội trong việc phổ biến tài chính toàn diện một cách nhanh chóng.

Trong lĩnh vực kinh doanh ngân hàng, sản phẩm là tương đồng nhau nên để phát triển, từng ngân hàng sẽ chọn một phân khúc khách hàng riêng. Còn các công ty Fintech có cách ứng xử thế nào trong câu chuyện cạnh tranh?

Không doanh nghiệp nào có thể phục vụ tốt tất cả mọi phân khúc khách hàng và làm tốt tất cả sản phẩm. Vì vậy, dựa trên thế mạnh của mình, họ sẽ chọn phân khúc khách hàng riêng với những sản phẩm được may đo riêng cho phân khúc đó.

Tôi cũng muốn chia sẻ một minh chứng ngay tại Be Group. Be hợp tác chiến lược với VPBank thành lập ngân hàng số Cake by VPBank, nhằm tối ưu hóa và tạo thêm nhiều tiện ích về mặt tài chính cho hàng chục triệu khách hàng, tài xế của Be. Phần lớn họ thuộc thế hệ Z với đặc điểm trẻ, năng động, thích kỹ thuật số, chấp nhận sản phẩm công nghệ mới, nhanh, thuận tiện, miễn phí dịch vụ cùng với nhiều ưu đãi trong hệ sinh thái của Be. Họ là những khách hàng luôn chấp nhận tìm hiểu cái mới nhưng cũng không phải dễ dãi nếu sử dụng một sản phẩm tồi. Thế hệ khách hàng Z này cũng là động lực để Cake mỗi ngày phải luôn đổi mới, sáng tạo hơn.

Cake sẽ giúp thay đổi cách người dùng giao dịch với ngân hàng. Mọi thứ sẽ đơn giản, nhanh chóng và không mất phí mở tài khoản, thẻ, tiết kiệm, đầu tư tại ngân hàng số Cake. Ngoài ra, đến với Cake, mọi thủ tục vay đều trở nên đơn giản, bởi Cake rất hiểu khách hàng của mình.

Mặc dù có những công ty Fintech được xếp hàng số 1 hay số 2 tại Việt Nam, nhưng giới phân tích cho rằng, đó chỉ là những cây non vừa bước ra khỏi vườn ươm. Fintech Việt trông đợi sự hỗ trợ gì từ Nhà nước để lớn mạnh, thực hiện khát vọng hiện diện trên bản đồ Fintech thế giới?

Số lượng công ty Fintech Việt vươn ra thế giới chỉ đếm trên đầu ngón tay. Một phần các doanh nghiệp khi xây sản phẩm mới chỉ tập trung giải quyết câu chuyện phát triển thị trường trong nước, chưa thật sự nghĩ đến mô hình giải quyết nhu cầu khách hàng toàn cầu và có lộ trình phát triển quốc tế.

Điều quan trọng hơn, tôi đã đề cập ở trên, đó là câu chuyện thu hút vốn của nhà đầu tư nước ngoài. Nhiều doanh nghiệp chưa và rất khó khăn khi tiếp cận được nguồn vốn quốc tế để vươn mạnh ra thị trường bên ngoài.

Do đó, Nhà nước có thể hỗ trợ về chính sách và cơ hội tiếp cận nguồn vốn ưu đãi cho các công ty Fintech đầu tư ra nước ngoài để mở rộng thị trường. Bên cạnh đó, Chính phủ nên nhanh chóng nghiên cứu xây dựng các “đặc khu công nghệ”, “đặc khu đổi mới sáng tạo” với nội hàm là nơi thử nghiệm những cơ chế vượt trội dành cho doanh nghiệp công nghệ theo mô hình của một số quốc gia đi trước.

Sandbox phải được xây dựng và triển khai áp dụng với quan điểm doanh nghiệp được làm những gì pháp luật không cấm để không làm mất cơ hội kinh doanh. Khung pháp lý Sandbox phải có “không gian, thời gian và cơ chế được xác định rõ ràng” vì “thử nghiệm thất bại” có thể xảy ra.

Ông Nguyễn Hữu Quang có 20 năm kinh nghiệm trong lĩnh vực Fintech, tài chính - ngân hàng, am hiểu sâu sắc các mô hình tài chính công nghệ, ngân hàng số và dịch vụ tài chính, ngân hàng.

Hiện ông đang giữ chức vụ Tổng giám đốc beFinancial, đơn vị phối hợp vận hành và quản lý ngân hàng số Cake. Trước đó, ông từng là Giám đốc điều hành Công ty Fintech Trusting Social Việt Nam, Phó tổng giám đốc Ngân hàng bán lẻ MSB và Giám đốc kinh doanh tổ chức thẻ quốc tế Visa tại Việt Nam, Campuchia và Lào.