Ảnh Shutterstock.

Ảnh Shutterstock.

Tỷ trọng bancassurance tăng là xu hướng chung

Bancassurance ra đời tại châu Âu từ thập niên 80 và phát triển tương đối nhanh. Tại Hoa Kỳ, do vướng Ðạo luật Glass - Stealgall từ năm 1933 nên đến khi đạo luật này bị bãi bỏ vào năm 1999 thì bancassurance mới được áp dụng.

Hiện nay, bancassurance là một kênh rất quan trọng trong hệ thống phân phối bảo hiểm nhân thọ trên thế giới với tỷ trọng trên 50% tại châu Âu, trong đó tỷ lệ này ở một số quốc gia lên đến 80% như Italia, Tây Ban Nha. Ở Việt Nam cũng đang có cuộc đua trong việc triển khai kênh phân phối bancassurance đối với thị trường bảo hiểm nhân thọ.

Tuy nhiên, tại Hoa Kỳ, nơi mà các phát kiến tài chính thường được sinh ra hoặc được áp dụng một cách rộng rãi thì việc bancassurance chưa đạt được ngưỡng 50% là một điều đáng lưu ý.

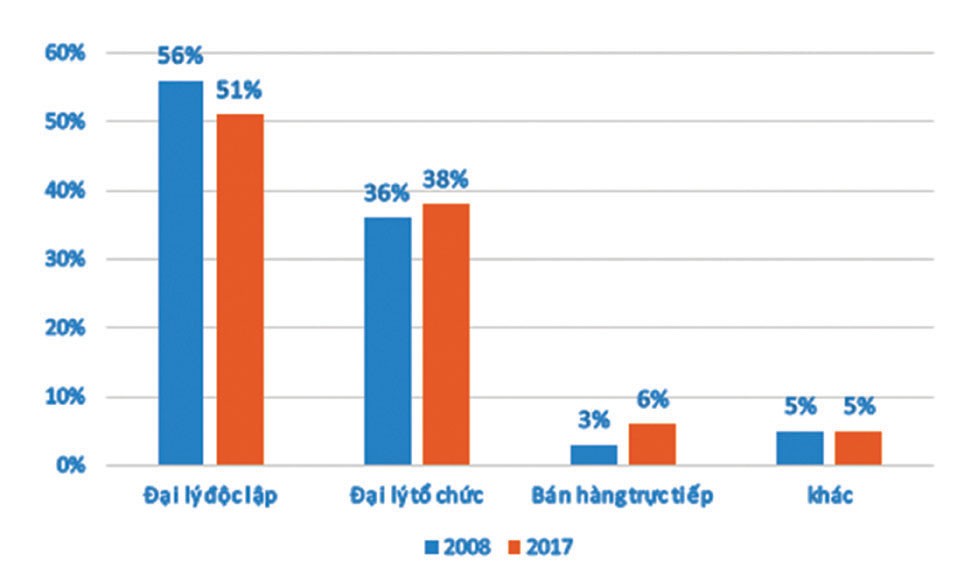

Năm 2018, không có sự thay đổi nhiều về cấu trúc các kênh phân phối bảo hiểm nhân thọ tại Hoa Kỳ so với năm 2017, trong đó kênh bancassurance được xếp vào nhóm đại lý tổ chức và tỷ trọng tăng từ 36% lên 38%, kênh đại lý giảm từ 56% xuống 51%. Tại sao ở các nước châu Á, kênh bacassurance tăng trưởng rất nhanh, mà tại thị trường hàng đầu thế giới như Hoa Kỳ, sau 10 năm, tỷ trọng vẫn chỉ ở mức dưới 38%? Câu trả lời thực ra cũng dễ đoán, đó chính là chi phí cho kênh bancassurance quá cao cũng như các mặt hạn chế của kênh này trong việc triển khai các dòng sản phẩm bảo hiểm phức tạp và khả năng duy trì hợp đồng từ năm 2 trở đi.

Tỷ trọng kênh phân phối bảo hiểm nhân thọ tại Hoa Kỳ.

Thực tế, với kênh bancassurance, khoản hoa hồng và chi phí hỗ trợ mà công ty bảo hiểm nhân thọ phải chi cho các ngân hàng thường lớn hơn 100% khoản phí bảo hiểm năm đầu thu được. Ðây là một mức hoa hồng tương đối cao nên các ngân hàng rất “mặn mà” trong việc khai thác thêm doanh thu từ mảng này mà không ngại các quy định về an toàn vốn so với mảng kinh doanh chính là tín dụng.

Tuy nhiên, với các nhà quản lý bảo hiểm nhân thọ, hiệu quả hoạt động của một kênh phân phối bảo hiểm nhân thọ không phải chỉ ở số phí năm nhất thu được, mà còn nằm ở tỷ lệ duy trì hợp đồng từ năm 2 trở đi. Nếu một hợp đồng bảo hiểm nhân thọ không được kéo dài mà chỉ đóng 1 hoặc 2 năm rồi bị mất hiệu lực, thì các công ty bảo hiểm nhân thọ cầm chắc một khoản lỗ hoạt động tính trên hợp đồng đó.

Rủi ro khi nhân viên tín dụng “gợi ý” khách hàng tham gia bảo hiểm

Các nhân viên tín dụng thường “gợi ý” khách hàng tham gia hợp đồng bảo hiểm nhân thọ khi có nhu cầu vay vốn ngân hàng. Có thể có sự biến tướng của “gợi ý”, làm mất đi tính tự nguyện tham gia hợp đồng của khách hàng. Xét về luật thì hợp đồng bảo hiểm trong trường hợp này có thể bị xem là vô hiệu. Tuy nhiên, khách hàng thường “ngậm bồ hòn làm ngọt” và có tình trạng dừng hợp đồng bảo hiểm ở năm thứ hai.

Một rủi ro đáng kể khi áp dụng kênh bancassurance mà các nhà quản lý bảo hiểm nhân thọ cần lưu tâm, đó là vấn đề tư vấn. Khách hàng trong lĩnh vực bảo hiểm nhân thọ là một nhóm khách hàng đặc biệt, họ cần sự tư vấn từ những tư vấn viên cần được cấp chứng chỉ hành nghề.

Hợp đồng bảo hiểm nhân thọ vốn là một hợp đồng có tính trừu tượng cao và khó hiểu, khiến khách hàng gặp rủi ro bất cân xứng thông tin. Chính vì thế, sự tư vấn của đại lý bảo hiểm sẽ giúp giảm thiểu rủi ro trên cho khách hàng. Nhưng thực tế hiện nay, trong kênh bancassurance, khách hàng khó có thể nhận được sự tư vấn chu đáo, bởi các nhân viên ngân hàng còn đang phải chạy đua “KPI” (đáp ứng các tiêu chí của hệ thống đánh giá hiệu quả công việc).

Một số ngân hàng đã áp dụng cơ chế nhân viên chuyên tư vấn bảo hiểm tại ngân hàng, còn các bộ phận khác chỉ chịu trách nhiệm “giới thiệu”. Nghe qua thì giải pháp trên có vẻ ổn thỏa. Tuy nhiên, chỉ cần khảo sát các khách hàng tham gia bảo hiểm qua kênh bancassurance thì sẽ biết được chất lượng tư vấn đến đâu, hay chỉ là tham gia bảo hiểm nhân thọ vì được “gợi ý”. Trong trường hợp này, tư vấn viên trong kênh bancassurance có nguy cơ vướng phải “điều số 88” trong Luật Kinh doanh bảo hiểm khi xảy ra tranh chấp.

Ðiều 88, Luật Kinh doanh bảo hiểm quy định, trong trường hợp đại lý bảo hiểm vi phạm hợp đồng đại lý bảo hiểm, gây thiệt hại đến quyền, lợi ích hợp pháp của người được bảo hiểm thì doanh nghiệp bảo hiểm vẫn phải chịu trách nhiệm về hợp đồng bảo hiểm do đại lý bảo hiểm thu xếp giao kết; đại lý bảo hiểm có trách nhiệm bồi hoàn cho doanh nghiệp bảo hiểm các khoản tiền mà doanh nghiệp bảo hiểm đã bồi thường cho người được bảo hiểm.

Do đó, cơ quan quản lý và các doanh nghiệp bảo hiểm nhân thọ nên xem xét lại cơ chế quản lý cũng như chính sách phát triển để kênh phân phối bancassurance phát triển nhanh nhưng không “nguy hiểm”.