Ổn định tài chính là mục tiêu quan trọng của chính sách công

Ổn định tài chính là mục tiêu quan trọng của chính sách công

Tại Việt Nam, trong bối cảnh thị trường tài chính phát triển nhanh, nhưng phức tạp cả về quy mô lẫn cấu trúc và có không ít “cú sốc” từ bên ngoài tác động, công tác giám sát an toàn vĩ mô đối với sự ổn định của hệ thống tài chính ngày càng được chú trọng, thay vì chủ yếu tập trung vào giám sát an toàn vi mô như trước.

Ổn định tài chính và vai trò của giám sát an toàn vĩ mô

Ổn định tài chính là mục tiêu quan trọng của chính sách công. Ngân hàng Trung ương châu Âu (ECB) định nghĩa, ổn định tài chính là trạng thái mà theo đó hệ thống tài chính, gồm các trung gian tài chính, thị trường và cơ sở hạ tầng của thị trường, có khả năng chịu được các cú sốc và giảm thiểu nguy cơ gây gián đoạn chu trình trung gian tài chính, nhằm đảm bảo sự phân bổ nguồn lực một cách hợp lý tới các cơ hội đầu tư có khả năng sinh lời (ECB, 2009).

Một khái niệm liên quan cũng khá mới ở Việt Nam đó là “chính sách an toàn vĩ mô”. Theo IMF, FSB, BIS (2016), chính sách an toàn vĩ mô là việc sử dụng các công cụ an toàn để ngăn ngừa, giảm thiểu rủi ro hệ thống và nhằm mục tiêu ổn định tài chính.

Yếu tố trọng tâm của khái niệm này là “rủi ro hệ thống”, được định nghĩa là nguy cơ gián đoạn cung cấp dịch vụ tài chính khi chịu sự tác động của một hay nhiều tác nhân bên trong hoặc bên ngoài gây ảnh hưởng đến sự ổn định của hệ thống tiền tệ, tài chính và có khả năng gây ra thiệt hại nghiêm trọng không chỉ đối với hệ thống tài chính mà còn đối với nền kinh tế (IMF, FSB, BIS, 2016).

Hệ thống tài chính Việt Nam đã cơ bản ổn định sau giai đoạn khó khăn 2010 - 2013

Rủi ro hệ thống có thể bắt nguồn từ quá trình tích tụ do mất cân đối tài chính, tăng trưởng tín dụng quá mức của chu kỳ tài chính; các cú sốc lớn có tác động ảnh hưởng tới nền kinh tế hoặc hệ thống tài chính; tác động lan truyền trên thị trường, giữa các tổ chức tài chính hoặc cơ sở hạ tầng tài chính (ECB, 2016).

Theo kinh nghiệm đúc kết của IMF, BIS, FSB, công tác theo dõi, giám sát an toàn vĩ mô hay giám sát rủi ro hệ thống có vị trí quan trọng trong quá trình thực thi chính sách an toàn vĩ mô.

Kết quả giám sát an toàn vĩ mô giúp nhận diện các tín hiệu cảnh báo sớm để đưa ra quyết định sử dụng các công cụ an toàn vĩ mô hoặc điều chỉnh các chính sách.

Đồng thời, nhận diện nguy cơ tổn thương xuất phát từ các mối liên kết trong hệ thống tài chính, từ đó xem xét điều chỉnh khung pháp lý phù hợp.

Bên cạnh đó, nhận diện tổ chức tín dụng, tài chính có ảnh hưởng lớn đến ổn định tài chính (SIFIs), từ đó áp dụng chính sách, biện pháp quản lý, giám sát nhằm giảm thiểu rủi ro hệ thống. Ngoài ra, nhận diện các cú sốc (từ yếu tố toàn cầu, trong nước) có thể xảy ra (ví dụ về giá tài sản) để có biện pháp xử lý các nguy cơ rủi ro đối với ổn định tài chính và ổn định kinh tế vĩ mô.

Việc thực hiện giám sát an toàn vĩ mô là nhằm giảm tác động của các cú sốc mang tính hệ thống thông qua việc xác định các rủi ro tài chính và kinh tế vĩ mô có thể dẫn đến sự đổ vỡ của các tổ chức tài chính hay ảnh hưởng nghiêm trọng đến các hoạt động của nền kinh tế.

Những rủi ro này có thể là thâm hụt nghiêm trọng cán cân thương mại, luồng vốn ra - vào lớn, bong bóng thị trường tài sản, rủi ro lãi suất, rủi ro lạm phát, rủi ro thanh khoản, rủi ro nợ quốc gia và những thay đổi đột ngột của tâm lý thị trường.

Hạn chế những rủi ro trên là nhiệm vụ trọng tâm của giám sát an toàn vĩ mô nhằm tăng cường sự ổn định của hệ thống tài chính nói riêng và nền kinh tế nói chung.

Kinh nghiệm của Hàn Quốc

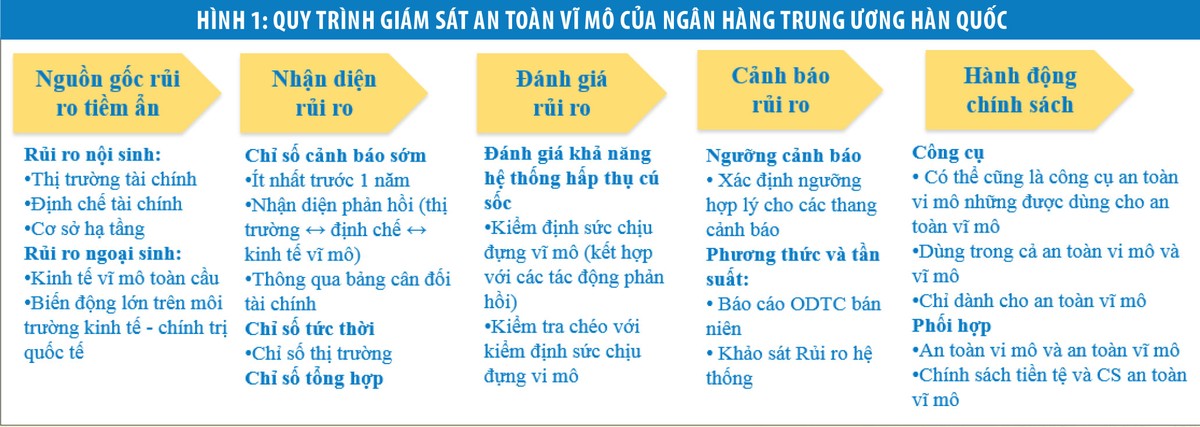

Ngân hàng Trung ương Hàn Quốc thực hiện giám sát an toàn vĩ mô theo quy trình: xác định nguồn gốc rủi ro; nhận diện rủi ro; đánh giá rủi ro; cảnh báo rủi ro; hành động chính sách (xem hình 1).

Hàn Quốc sử dụng các chỉ số cảnh báo sớm để hỗ trợ công tác nhận diện rủi ro. Bộ chỉ số cảnh báo sớm được tập hợp thành hai nhóm: nhóm các chỉ số dùng để nhận diện rủi ro đối với các tổ chức tài chính và nhóm các chỉ số nợ.

Trong đó, nhóm các chỉ số nhận dạng rủi ro đối với tổ chức tài chính bao gồm đòn bẩy tài chính: chỉ số đòn bẩy (tài sản/vốn chủ sở hữu), chỉ số vốn (vốn pháp định/tài sản tỷ trọng rủi ro), tăng trưởng đòn bẩy (tăng trưởng tài sản, tăng trưởng vốn chủ sở hữu); đòn bẩy hệ thống: tỷ lệ tăng trưởng tín dụng/tăng trưởng GDP; rủi ro thanh khoản: tỷ lệ cho vay/tiền gửi, tỷ lệ đảm bảo thanh khoản, chỉ số chênh lệch kỳ hạn; lợi nhuận thuận chu kỳ: dựa vào chỉ số biên độ lợi nhuận ròng (NIM), lợi nhuận theo giá thị trường (MTM); rủi ro tín dụng: xác suất vỡ nợ (PD); tổ chức tài chính phi ngân hàng: thị phần của tín dụng không qua ngân hàng (ngân hàng “ngầm”).

Nhóm các chỉ số nợ được phân loại theo nợ nước ngoài và nợ của hộ gia đình: đối với hộ gia đình là chỉ số nợ/thu nhập (DTI), chỉ số vay trên giá trị tài sản (LTV); đối với nợ nước ngoài là tỷ lệ nợ ngắn hạn trên dự trữ ngoại hối, chỉ số nợ nước ngoài trên GDP, chỉ số thanh khoản ngoại tệ.

Để tăng cường giám sát an toàn vĩ mô, Ngân hàng Trung ương Hàn Quốc xây dựng mô hình đánh giá rủi ro hệ thống (SAMP) phù hợp với hệ thống tài chính Hàn Quốc.

Mô hình SAMP xây dựng nhằm mục tiêu đánh giá các nhân tố rủi ro của hệ thống tài chính trong nước một cách toàn diện và có hệ thống.

SAMP sử dụng để đo lường các loại rủi ro khác nhau (rủi ro tín dụng, thị trường, thanh khoản, lan truyền), tạo thành từ các mối liên kết tài chính theo chiều liên kết chéo khu vực và yếu tố thuận chu kỳ theo chiều thời gian.

Kinh nghiệm quốc tế cho thấy, phạm vi giám sát an toàn vĩ mô là rộng, bao hàm các góc nhìn từ các yếu tố ổn định tài chính vĩ mô toàn cầu, mối liên kết tài chính vĩ mô trong nước, nội tại khu vực tài chính (gồm ngân hàng, chứng khoán và bảo hiểm), mối liên kết giữa khu vực tài chính với khu vực phi tài chính (doanh nghiệp, hộ gia đình, bất động sản…) và với các khu vực kinh tế khác.

Do đó, giám sát an toàn vĩ mô là giám sát tổng thể hệ thống tài chính, thay vì các định chế, tổ chức riêng lẻ và mối tổng hòa gắn kết giữa khu vực tài chính với các khu vực nền kinh tế.

Vì vậy, nhu cầu số liệu từ các khu vực của hệ thống tài chính, của nền kinh tế và công tác phối hợp giữa các cơ quan quản lý chuyên ngành đóng vai trò quan trọng, hỗ trợ công tác phân tích, đánh giá trong quá trình giám sát an toàn vĩ mô.

Thực trạng giám sát an toàn vĩ mô tại Việt Nam

Công tác giám sát an toàn vĩ mô đối với hệ thống tài chính Việt Nam liên quan đến nhiều cơ quan (xem hình 2). Trong đó, Ngân hàng Nhà nước giám sát hệ thống các tổ chức tín dụng, Bộ Tài chính giám sát khu vực chứng khoán và bảo hiểm. Như vậy, mỗi cơ quan chỉ tập trung vào giám sát chuyên ngành riêng của mình và không thực hiện giám sát hợp nhất các tập đoàn tài chính.

Ngoài ra, Ủy ban Giám sát tài chính quốc gia được thành lập năm 2008 có chức năng tham mưu, tư vấn cho Thủ tướng Chính phủ trong điều phối hoạt động giám sát thị trường tài chính quốc gia (ngân hàng, chứng khoán, bảo hiểm). Tuy nhiên, đây là cơ quan tham mưu, tư vấn, không có chức năng quản lý nhà nước.

Theo Nghị định về chức năng, nhiệm vụ, cơ cấu tổ chức của Ngân hàng Nhà nước, Chính phủ giao Ngân hàng Nhà nước nhiệm vụ ổn định hệ thống tiền tệ, tài chính thông qua xây dựng chính sách đảm bảo ổn định hệ thống tiền tệ, tài chính và thực hiện các biện pháp ngăn ngừa rủi ro có tính hệ thống trong lĩnh vực tiền tệ, tài chính. Đồng thời, trong cơ cấu tổ chức của Ngân hàng Nhà nước có Vụ Ổn định tiền tệ - tài chính (được thành lập ngày 27/2/2014) để tham mưu, giúp Thống đốc thực hiện nhiệm vụ này.

Nhằm thực hiện nhiệm vụ ổn định hệ thống tiền tệ, tài chính, Ngân hàng Nhà nước đã thành lập Tổ công tác ổn định tiền tệ - tài chính (Quyết định số 2471/QĐ-NHNN ngày 20/12/2016) và ban hành Quy chế giám sát rủi ro hệ thống (Quyết định số 2563/QĐ-NHNN ngày 31/12/2016).

Quyết định số 2563 giới hạn phạm vi áp dụng trong nội bộ Ngân hàng Nhà nước, song được ghi nhận là nền móng đầu tiên cho thực hiện công tác ổn định hệ thống tiền tệ, tài chính thông qua tăng cường giám sát an toàn vĩ mô, hướng đến mục tiêu ổn định tài chính.

Cụ thể, Quyết định số 2563 đã hệ thống hóa và thể chế hóa quy trình theo dõi, giám sát rủi ro hệ thống, giúp xác định các mục tiêu trung gian gắn với lựa chọn công cụ an toàn vĩ mô thích hợp nhằm hạn chế và ngăn ngừa rủi ro hệ thống tài chính.

Qua đó, đẩy mạnh năng lực quản lý, giám sát của Ngân hàng Nhà nước, góp phần phát triển bền vững hệ thống ngân hàng nói riêng, hệ thống tài chính nói chung; đồng thời tạo cơ sở thiết lập cơ chế trao đổi, phối hợp, chia sẻ thông tin, số liệu phục vụ điều hành và thực thi chính sách an toàn vĩ mô trong nội bộ Ngân hàng Nhà nước cũng như giữa Ngân hàng Nhà nước và các bộ, ngành, đơn vị hữu quan.

Quy trình giám sát rủi ro hệ thống được thực hiện qua các bước từ theo dõi, nhận diện rủi ro đến đánh giá và đưa ra các cảnh báo, khuyến nghị.

Trước hết, quá trình theo dõi hệ thống tài chính được thực hiện thông qua bộ chỉ số an toàn vĩ mô, bao gồm các khu vực của hệ thống tài chính và nền kinh tế, nhằm phát hiện những biến động, rủi ro tiềm ẩn đối với hệ thống tài chính.

Dựa trên kết quả theo dõi hệ thống tài chính, rủi ro hệ thống được nhận diện thông qua các phương pháp phân tích (sử dụng bộ chỉ số an toàn vĩ mô - MPIs, bao gồm chỉ số cảnh báo sớm, bản đồ nhiệt - heatmap, phân tích mối liên kết tài chính vĩ mô) để xác định nguy cơ rủi ro hệ thống đe dọa đến ổn định của hệ thống tài chính.

Từ đó, sử dụng các mô hình đánh giá rủi ro (ví dụ mô hình Macro Stress Test) để đánh giá, đo lường các cú sốc lên hệ thống tài chính, tập trung vào hệ thống ngân hàng theo các kịch bản đo lường rủi ro tín dụng, rủi ro lãi suất, rủi ro tỷ giá, rủi ro thanh khoản…

Dựa trên quá trình theo dõi, phân tích, đánh giá rủi ro, báo cáo rủi ro được lập và báo cáo lên cấp có thẩm quyền, đề xuất các giải pháp an toàn vĩ mô thích hợp nhằm ngăn ngừa, giảm thiểu rủi ro hệ thống.

Cần thiết lập khuôn khổ chính sách an toàn vĩ mô toàn diện và hiệu quả

Để hướng tới thiết lập một khuôn khổ chính sách an toàn vĩ mô toàn diện và hiệu quả, Ngân hàng Nhà nước cần ưu tiên hoàn thiện khung pháp lý, thể chế và khung phân tích cho hoàn thiện các bước theo dõi rủi ro hệ thống đã được ban hành.

Trước mắt, cần tăng cường công tác phối hợp giữa các bộ, ngành liên quan đến giám sát an toàn vĩ mô. Hiện nay, các bộ, ngành đang triển khai phối hợp công tác trên cơ sở các văn bản ghi nhớ (MOU) ký kết giữa hai bộ hoặc liên bộ. Thực tiễn cho thấy, công tác phối hợp giữa các bộ, ngành cần được tăng cường, đặc biệt liên quan vấn đề ổn định tài chính, an toàn vĩ mô là những nội dung triển khai mới tại Việt Nam.

Theo đó, trên cơ sở các MOU hiện hành, cần rà soát các nhu cầu cụ thể về thông tin, số liệu cần thiết cho mục tiêu giám sát an toàn vĩ mô để bổ sung vào MOU giữa các bên, nhằm đảm bảo kịp thời chia sẻ nguồn thông tin cho công tác nhận diện, phân tích, đánh giá, cảnh bảo rủi ro hệ thống, cũng như quá trình đưa ra quyết định thực hiện chính sách an toàn vĩ mô.

Trong trung và dài hạn, có thể xây dựng cơ chế phối hợp giữa Ngân hàng Nhà nước với Bộ Tài chính, Ủy ban Giám sát tài chính quốc gia và các bộ, ngành hữu quan, nhằm mục tiêu ổn định tài chính, trong đó có cơ chế chia sẻ thông tin, số liệu cụ thể cũng như tần suất cung cấp.

Bên cạnh đó, cần nghiên cứu thể chế thực thi nhiệm vụ ổn định tài chính ở cấp độ quốc gia nhằm giải quyết các vấn đề nằm ngoài thẩm quyền quyết định của một bộ, ngành để đưa ra định hướng, quyết định trên cơ sở báo cáo, thảo luận các nội dung, đề xuất và khuyến nghị liên quan đến đánh giá rủi ro hệ thống tài chính và giám sát các tổ chức tài chính có tầm quan trọng trong hệ thống.

Trong công tác phân tích, đánh giá ổn định tài chính, việc xây dựng hệ thống cơ sở dữ liệu, các chỉ số an toàn vĩ mô, hệ thống các chỉ số tiên lượng rủi ro hệ thống, hệ thống các chỉ số kích ứng chính sách an toàn vĩ mô, các mô hình, phương pháp phân tích tính dễ bị tổn thương của các khu vực nền kinh tế... là rất cần thiết.

Theo đó, cần xây dựng hệ thống cơ sở dữ liệu phân tích rủi ro hệ thống. Đồng thời, hoàn thiện bộ chỉ số an toàn vĩ mô và lập bản đồ nhiệt cho các chỉ số an toàn vĩ mô; phân loại nhóm các chỉ số tiên lượng để nhận diện, phân tích nguy cơ rủi ro hệ thống và xác định mục tiêu hoạt động của chính sách an toàn vĩ mô; tập hợp nhóm các chỉ số kích ứng chính sách an toàn vĩ mô giúp lựa chọn công cụ an toàn vĩ mô thích hợp nhằm ngăn ngừa rủi ro hệ thống.

Bên cạnh đó, xây dựng các mô hình đánh giá rủi ro hệ thống, các phương pháp phân tích tính dễ bị tổn thương đối với khu vực tài chính, chẳng hạn phân tích tính bền vững của nợ; phương pháp phân tích tính dễ bị tổn thương đối với các khu vực nền kinh tế; phương pháp phân tích mối liên kết tài chính - vĩ mô; phân tích tính dễ bị tổn thương trên cơ sở bảng cân đối (CCA).

ThS. Đỗ Việt Hùng - Vụ trưởng ThS. Tô Thị Hồng Anh

ThS. Lê Công Hội, Vụ Ổn, định tiền tệ - tài chính, Ngân hàng Nhà nước