Từ SCB nhìn về các ngân hàng tái cơ cấu

Từ cuối tuần qua, bất chấp khuyến cáo của Ngân hàng Nhà nước, nhiều người dân vẫn rút tiền trước hạn khỏi Ngân hàng TMCP Sài Gòn (SCB) sau khi có các tin đồn lan truyền trên mạng xã hội.

Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI khuyến cáo, người dân không cần quá lo lắng, bởi ở Việt Nam, một ngân hàng khó khăn thì cả hệ thống ngân hàng đều vào cuộc, nên việc mất khả năng chi trả là không xảy ra.

“Quyền lợi người gửi tiền luôn được bảo vệ rõ ràng ở mức cao nhất trong nhiều văn bản pháp luật như Luật Bảo hiểm tiền gửi, Luật Các tổ chức tín dụng, Luật Ngân hàng Nhà nước và các luật khác. Quan trọng nhất, với cơ chế và với quan điểm của các cơ quan quản lý nhà nước hiện nay cũng như từ thực tế, tiền gửi của người dân luôn được bảo vệ tối đa. Mỗi khi một ngân hàng gặp khó khăn, các ngân hàng khác đều tham gia hỗ trợ nhằm giải quyết khó khăn chung. Với cơ sở pháp lý cũng như với thực tế ở nước ta thời gian qua, người dân không có gì phải lo”, luật sư Đức khẳng định.

Luật Các tổ chức tín dụng đã quy định: khi ngân hàng đang thực hiện phương án cơ cấu lại, mà có nguy cơ mất khả năng chi trả, đe dọa sự ổn định của hệ thống thì sẽ được Ngân hàng Nhà nước, Bảo hiểm tiền gửi và các ngân hàng thương mại cho vay đặc biệt để hỗ trợ thanh khoản.

Luật sư Đức lấy dẫn chứng, Luật Các tổ chức tín dụng đã quy định: khi ngân hàng đang thực hiện phương án cơ cấu lại, mà có nguy cơ mất khả năng chi trả, đe dọa sự ổn định của hệ thống thì sẽ được Ngân hàng Nhà nước, Bảo hiểm tiền gửi và các ngân hàng thương mại cho vay đặc biệt để hỗ trợ thanh khoản.

Hiện nay, sức khỏe của hệ thống ngân hàng thương mại đã tốt hơn rất nhiều so với giai đoạn trước đây. Trao đổi với phóng viên Báo Đầu tư, TS. Lê Xuân Nghĩa khẳng định, sau giai đoạn tái cơ cấu vừa qua, điểm nổi bật nhất là sức khỏe toàn hệ thống ngân hàng tốt hơn rất nhiều, thể hiện ở chỉ số sinh lời tăng, vốn tự có tăng, hệ số an toàn vốn được cải thiện, nhiều ngân hàng đã tiệm cận chuẩn Basel III…

Ví dụ, năm 2012 - thời điểm bắt đầu tái cơ cấu hệ thống các tổ chức tín dụng - tỷ lệ cho vay/tổng tiền gửi của hệ thống ngân hàng là 98% (giai đoạn trước đó luôn vượt 100%), có nghĩa các ngân hàng cho vay vượt quá số tiền huy động. Tuy nhiên, đến tháng 6/2022, tỷ lệ này giảm còn 74%.

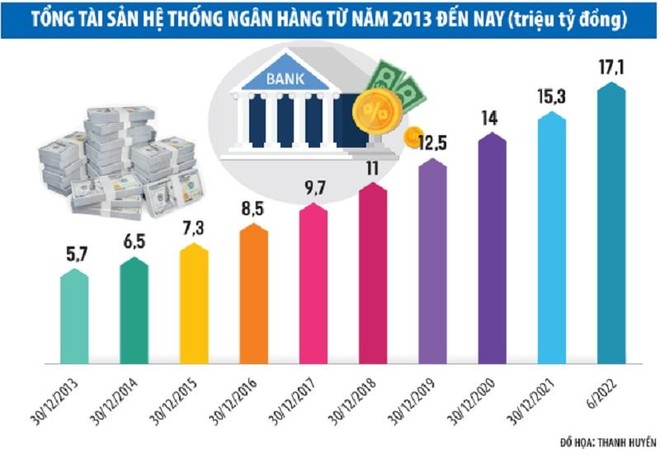

Tổng tài sản của hệ thống ngân hàng tăng 3 lần từ mức 5,7 triệu tỷ đồng năm 2013 đến mức 17,1 triệu tỷ đồng giữa năm nay. Tương tự, vốn tự có cũng tăng gần gấp đôi lên 811.000 tỷ đồng.

Bên cạnh đó, Hệ số An toàn vốn (CAR) cũng được cải thiện mạnh mẽ. Hiện CAR của của khối ngân hàng áp Thông tư 41/2016/TT-NHNN đã lên tới 11,47%. Trong đó, CAR của khối ngân hàng thương mại cổ phần lên tới 12% và của khối ngân hàng có vốn nhà nước là 8,87%. Ở nhóm ngân hàng áp dụng Thông tư 22/2019/TT-NHNN, hệ số CAR cũng đã đạt mức 10,54%...

Với sức khỏe của hệ thống ngân hàng hiện tại và với sự giám sát chặt chẽ của Ngân hàng Nhà nước, các chuyên gia tin tưởng, hệ thống ngân hàng Việt Nam hoàn toàn đứng vững. Giữa tháng 9/2022, Tổ chức xếp hạng Moody's Investors Service (Moody’s) đã nâng hạng tín nhiệm cho 12 ngân hàng Việt.

Tái cơ cấu hệ thống ngân hàng: Sở hữu chéo vẫn là vấn đề phức tạp nhất

Trong báo cáo gửi Quốc hội mới đây, Ngân hàng Nhà nước khẳng định đang tiếp tục chỉ đạo, hướng dẫn các tổ chức tín dụng xây dựng phương án cơ cấu lại để trình cấp có thẩm quyền phê duyệt và triển khai thời gian tới.

Nhìn về từng trường hợp cụ thể, rất nhiều ngân hàng tái cơ cấu đã lột xác rất thành công, tiêu biểu là Sacombank. Bà Nguyễn Đức Thạch Diễm, Tổng giám đốc Sacombank cho hay, vào thời điểm tái cơ cấu, nợ xấu của Sacombank là 96.000 tỷ đồng, nhưng sau 5 năm đã xử lý được trên 76.000 tỷ đồng. Mặc dù Đề án cho phép Sacombank tái cơ cấu trong 10 năm, nhưng chỉ sau 5 năm, Sacombank đã gần hoàn thành mục tiêu tái cơ cấu. Tính đến hết quý III/2022, nợ xấu của Sacombank chỉ còn 0,86%, tổng tài sản tăng 8,3%, tín dụng và huy động vốn đều tăng trên 8%, lợi nhuận trước thuế đạt 4.440 tỷ đồng, hoàn thành 84,1% kế hoạch.

Trong khi đó, những ngân hàng yếu kém nhất hệ thống cũng đã có lối ra, cụ thể là 3 ngân hàng mua lại bắt buộc và DongABank đều đã có các ngân hàng lớn nhận chuyển giao bắt buộc (Vietcombank, MB, HDBank, VPBank). Hơn nữa, kể từ khi bị NHNN mua lại bắt buộc, hoặc kiểm soát đặc biệt đến nay, quyền lợi của người gửi tiền tại các ngân hàng này đều được bảo đảm.

Về tái cơ cấu hệ thống ngân hàng giai đoạn tới, trong báo cáo vừa gửi tới Quốc hội, Ngân hàng Nhà nước cho biết, hiện nay, ngân hàng thương mại nhà nước tiếp tục đóng vai trò quan trọng trong hệ thống các tổ chức tín dụng; tích cực tham gia hỗ trợ, xử lý tổ chức tín dụng yếu kém. Ngân hàng thương mại cổ phần cơ bản đều bám sát phương án được duyệt, tập trung củng cố, chấn chỉnh tài chính, quản trị, xử lý nợ xấu, tăng cường các biện pháp kiểm soát nhằm nâng cao chất lượng tín dụng, hiệu quả kinh doanh và năng lực cạnh tranh, tăng cường tính minh bạch trong hoạt động.

Hiện ngân hàng yếu kém, ngân hàng mua lại bắt buộc được chỉ đạo quyết liệt, khẩn trương hoàn thiện phương án cơ cấu lại, tiếp tục phối hợp với các bộ, cơ quan liên quan thực hiện trình tự, thủ tục theo quy định của pháp luật.

Mặc dù đánh giá cao sức khỏe hệ thống ngân hàng hiện tại cũng như kết quả tái cơ cấu các tổ chức tín dụng giai đoạn vừa qua, song TS. Lê Xuân Nghĩa cũng cho rằng, ngoài nợ xấu và tái cơ cấu các ngân hàng yếu kém, sở hữu chéo vẫn là vấn đề khó khăn nhất hiện nay. Không hiện hình ở sở hữu trực tiếp, sở hữu chéo ngân hàng ngày càng tinh vi, phức tạp, ở rất nhiều hình thức khác nhau.