Ảnh Internet

Ảnh Internet

Trung Quốc đã có bản kế hoạch dài hạn cho việc cải thiện hiệu quả hoạt động của các doanh nghiệp nhà nước, trong đó có việc tạo nên các doanh nghiệp nhà nước “siêu lớn” bằng các thương vụ mua bán - sáp nhập (M&A).

Mục tiêu của chiến lược này là kỳ vọng doanh nghiệp khỏe mạnh sẽ dìu dắt, nâng đỡ hoạt động của doanh nghiệp yếu kém hơn. Sau các thương vụ tại ngành thép, vận chuyển, năng lượng…, ngành công nghiệp hóa chất là khu vực tiếp theo chứng kiến việc sáp nhập giữa hai tập đoàn lớn là ChemChina và SinoChem. Tuy nhiên, thương vụ này không lấy làm êm đẹp.

Theo Financial Times, Trung Quốc nhiều khả năng sẽ bỏ kế hoạch sáp nhập SinoChem và ChemChina bởi lãnh đạo hai doanh nghiệp có nhiều xung đột và Sinochem chỉ muốn mua lại một số tài sản của ChemChina, thay vì mua lại toàn bộ.

Thực tế, lãnh đạo của hai doanh nghiệp này đã có nhiều mâu thuẫn trong suốt 3 năm qua, tuy nhiên, cả hai đã có chung một vị Chủ tịch là Frank Ning kể từ năm 2018, sau khi Chủ tịch ChemChina Ren Jianxin nghỉ hưu.

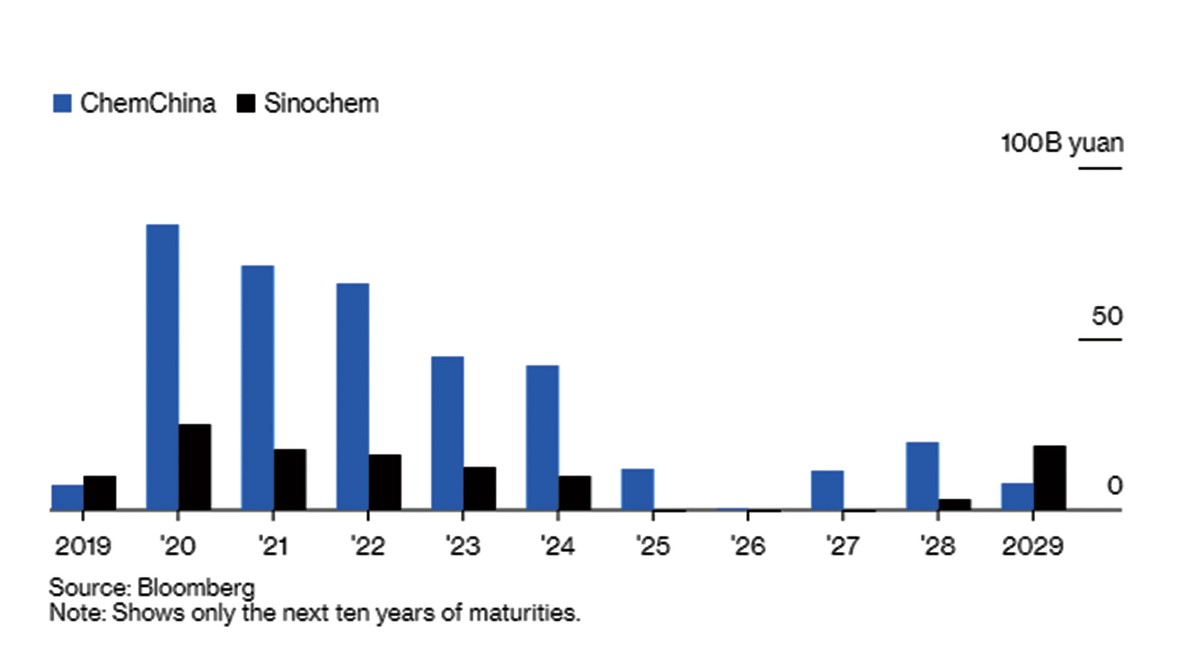

Không khó hiểu khi SinoChem không muốn thâu tóm ChemChina, bởi doanh nghiệp này đang sở hữu khối nợ khổng lồ. Trong năm 2020, ChemChina có 83,37 tỷ Nhân dân tệ (12 tỷ USD) các khoản nợ đến hạn và dòng tiền kinh doanh đang âm 9,98 tỷ Nhân dân tệ tính tới quý II/2019.

Số nợ đến hạn của ChemChina trong năm 2020 tương đương toàn bộ số nợ mà Sinochem phải trả cho tới năm 2029, theo số liệu tổng hợp bởi Bloomberg. Chưa kể, nếu sáp nhập, Sinochem còn phải lo lắng cho các khoản nợ 71,52 tỷ Nhân dân tệ năm 2021 và 66,48 tỷ Nhân dân tệ năm 2022 của công ty.

Các khoản nợ sẽ đến hạn của ChemChina trong thời gian tới.

Hai doanh nghiệp có chiến lược phát triển khác biệt hoàn toàn trong nỗ lực tìm kiếm lợi nhuận ở lĩnh vực kinh doanh hóa chất và phân bón, vốn có biên lợi nhuận thấp bởi chính quyền Trung Quốc muốn chi phí ngành nông nghiệp và công nghiệp ở mức thấp nhất.

Theo đó, Sinochem đa dạng hóa hoạt động kinh doanh sang thị trường bất động sản và cho thuê, với hai công ty con là nhà phát triển bất động sản China Jinmao Holdings Group Ltd và doanh nghiệp cho thuê Far East Horizon Ltd đã niêm yết tại sàn chứng khoán Hồng Kông. Tình hình kinh doanh của hai doanh nghiệp này khá tích cực.

Trong khi đó, ChemChina lựa chọn hướng đi toàn cầu hóa, thực hiện hàng loạt thương vụ M&A chớp nhoáng tại thị trường nước ngoài, bao gồm mua lại nhà sản xuất lốp xe Pirelli & C. SpA, sau khi chi 46 tỷ USD để thâu tóm lĩnh vực sản xuất nông nghiệp của gã khổng lồ Thụy Sỹ là Syngenta AG năm 2016.

Ðể giải quyết khối nợ khổng lồ, kế hoạch khả dĩ nhất là niêm yết lại Syngenta, dự kiến có thể thực hiện vào giữa năm 2020.

Với mức giá cổ phiếu Syngenta vào thời điểm năm 2016 (trước khi bị ChemChina thâu tóm), khi niêm yết trong thời gian tới, doanh nghiệp này sẽ có giá trị thị trường tương đương Alibaba Group Holding Ltd.

Tuy nhiên, đây không phải điều dễ thực hiện được, nhất là trong bối cảnh nền kinh tế Trung Quốc nói riêng và toàn cầu đều đi xuống.

Với hoàn cảnh nhiều khó khăn hiện tại, ChemChina có mong muốn được sáp nhập vào Sinochem.

Tuy nhiên, nếu nhận sáp nhập, Sinochem sẽ trong tình thế nguy hiểm. Tính tới cuối năm 2018, tỷ lệ nợ/Ebitda (tỷ lệ đo lường mức độ sử dụng đòn bẩy của doanh nghiệp) của Sinochem ở mức 5,4 lần, con số có thể chấp nhận được theo quy chuẩn của doanh nghiệp nhà nước Trung Quốc. Nếu thu mua ChemChina, tỷ lệ này sẽ là 7,5 lần, tạo nên những rủi ro lớn cho hoạt động của Công ty.