Ảnh Internet

Ảnh Internet

Thị trường sắp bước vào phiên giao dịch đầu tiên sau kỳ nghỉ lễ kéo dài, cũng là phiên đầu tiên của tháng 5. Giới đầu tư chứng khoán có câu châm ngôn “bán tháng 5 và đi chơi - Sell in May and go away", phản ánh một chu kỳ suy giảm thường thấy của thị trường chứng khoán. Nhưng dường như châm ngôn không còn đúng trong nhiều năm trở lại đây, khi số khác nhà đầu tư lại cho rằng “tháng 5, ở lại và chơi”. Vậy theo các ông, thị trường trong tháng 5 này sẽ theo xu hướng nào?

Ông Ngô Thế Hiển, Phó trưởng Phòng phân tích CTCK SHS

"Sell in May and go away" là thuật ngữ được đúc kết từ số liệu thống kê trên thị trường chứng khoán Mỹ, khuyên nhà đầu tư nên bán vào giai đoạn tháng 5 và giữ tiền mặt, sau đó chỉ nên xem xét lại đầu tư từ giai đoạn tháng 11 để tránh yếu tố mùa vụ. Tuy vậy, xét từ năm 2012 trở lại đây, giai đoạn tháng 5, thị trường hầu hết đều ở trạng thái khá sôi động và tích cực.

Ông Ngô Thế Hiển

Thị trường năm nay sẽ có nhiều nét tương đồng với năm 2014, do trước khi bước vào tháng 5, thị trường cũng có đợt giảm điểm khá mạnh trong suốt tháng 3 và chỉ dần cân bằng trở lại vào tháng 4. Ngoài yếu tố mặt bằng giá chung của các cổ phiếu đang ở trạng thái khá hấp dẫn, các yếu tố khác như nền kinh tế cũng đang tốt dần và không có thông tin gì xấu, khối ngoại nhiều khả năng sẽ tiếp tục duy trì trạng thái mua ròng, dòng tiền khối nội đang tích cực trở lại sẽ tác động giúp thị trường trong tháng 5 tích lũy và tăng dần.

Ông Nguyễn Trung Du, Giám đốc Phát triển kinh doanh, CTCK VNDirect

Diễn biến thị trường trong tuần giao dịch cuối cùng trước kỳ nghỉ lễ phản ánh khá rõ những lo ngại này, bởi hiếm khi dòng tiền ngoại mua ròng đều đặn mà thị trường lại kém hào hứng như giai đoạn hiện tại.

Tháng 5 thường là vùng trũng của thông tin và chỉ cần quan sát tháng 5 của 5 năm gần nhất thì có tới 4 năm là diễn biến giảm (2010, 2011, 2012, 2014), chỉ 1 năm hiếm hoi có diễn biến tăng (2013).

Hơn nữa, trong bối cảnh thiếu vắng các tin hỗ trợ đủ mạnh và dòng tiền đang thiếu sự đồng thuận như hiện tại, tôi e rằng, tháng 5 này, thị trường nhiều khả năng sẽ tiếp tục rơi vào kịch bản kém lạc quan như thường diễn ra các năm trước.

Ông Lương Biện Nhân Quyền, CTCK ACBS

Câu “Bán tháng 5” được hình thành dựa trên thống kê vào những năm đầu thế kỷ 20 khi người ta nhận thấy rằng, tháng 5 thường là tháng có tăng trưởng kém nhất năm. Vì vậy, để đánh giá câu nói trên có đúng ở thị trường chứng khoán Việt Nam hay không thì không có cách nào tốt hơn là sử dụng số liệu thực tế để thống kê tăng trưởng của VN-Index qua các tháng từ ngày bắt đầu thị trường cho đến nay.

Bảng thống kê tăng trưởng của VN-Index qua từng tháng từ năm 2000 đến nay

| T1 |

T2 |

T3 |

T4 |

T5 |

T6 |

| 38,7% |

24,4% |

25,2% |

17,0% |

23,6% |

21,7% |

| 27,8% |

22,2% |

14,9% |

14,4% |

22,4% |

7,0% |

| 16,7% |

9,0% |

6,2% |

14,0% |

15,9% |

3,2% |

| 15,5% |

6,7% |

4,4% |

9,2% |

9,3% |

2,2% |

| 10,4% |

5,6% |

3,4% |

8,4% |

0,0% |

1,1% |

| 10,1% |

2,9% |

3,4% |

7,4% |

-0,6% |

0,4% |

| 5,6% |

2,9% |

3,0% |

4,2% |

-2,7% |

0,4% |

| 5,1% |

0,9% |

1,1% |

3,2% |

-2,9% |

-1,1% |

| 1,8% |

0,9% |

0,8% |

2,7% |

-4,9% |

-1,9% |

| -2,1% |

-0,5% |

0,6% |

0,4% |

-6,8% |

-2,2% |

| -3,0% |

-3,7% |

-0,7% |

-0,3% |

-9,8% |

-2,7% |

| -3,9% |

-6,6% |

-6,6% |

-2,2% |

-11,9% |

-4,3% |

| -6,0% |

-10,5% |

-6,9% |

-3,3% |

-12,8% |

-5,6% |

| -8,8% |

-18,4% |

-12,2% |

-5,7% |

-20,9% |

-7,2% |

| -10,4% |

-22,3% |

-20,0% |

-12,8% |

||

| 6,5% |

0,9% |

1,1% |

3,8% |

-0,2% |

0,8% |

| T7 |

T8 |

T9 |

T10 |

T11 |

T12 |

| 11,0% |

20,5% |

13,8% |

16,2% |

22,5% |

20,3% |

| 6,2% |

19,9% |

13,5% |

13,6% |

20,0% |

18,0% |

| 3,0% |

17,1% |

6,6% |

6,0% |

17,7% |

9,5% |

| 2,7% |

11,4% |

6,4% |

1,1% |

8,9% |

7,5% |

| 2,7% |

7,1% |

6,4% |

0,9% |

1,7% |

2,5% |

| 1,6% |

4,9% |

4,0% |

-0,3% |

0,3% |

2,2% |

| -1,3% |

3,7% |

0,7% |

-0,4% |

0,3% |

1,3% |

| -1,8% |

0,3% |

-0,4% |

-0,4% |

0,0% |

0,7% |

| -2,0% |

-1,6% |

-0,4% |

-0,7% |

-1,3% |

-0,9% |

| -4,1% |

-2,0% |

-1,2% |

-0,8% |

-2,7% |

-1,2% |

| -4,1% |

-2,7% |

-2,2% |

-1,3% |

-6,1% |

-3,6% |

| -5,6% |

-3,7% |

-4,9% |

-2,2% |

-9,1% |

-3,6% |

| -10,6% |

-4,3% |

-6,5% |

-3,0% |

-9,5% |

-5,2% |

| -14,0% |

-8,0% |

-17,4% |

-3,4% |

-9,5% |

-7,6% |

| -17,1% |

-29,9% |

-17,5% |

-25,1% |

-10,9% |

-16,8% |

| -2,2% |

2,2% |

0,1% |

0,0% |

1,5% |

1,5% |

Trong Bảng trên, ta thấy rằng, tháng 5 không phải là tháng tệ nhất năm của thị trường chứng khoán Việt Nam. Với mức tăng trưởng âm 0,2%, thì mức tăng trưởng trung bình của tháng 5 qua các năm ngang bằng với tháng 10 (0,0%) và tháng 9 (0,1%); trong khi tháng tệ nhất của năm là tháng 7 với mức tăng trưởng âm 2,2%.

Tháng có tăng trưởng kém nhất của tháng 5 là -20,9% cũng không phải là tháng có tăng trưởng âm lớn nhất, mà cũng chỉ ngang với tháng tệ nhất của tháng 3 (-20,0%) và vẫn tốt hơn tháng tệ nhất của tháng 2 (-22,3%), tháng 10 (-25,1%) và tháng 8 (-22,9%). Ngoài ra, tháng tăng trưởng tốt nhất của tháng 5 (+23,6%) cũng chỉ thua tháng tăng trưởng tốt nhất của tháng 2 (+24,4%), tháng 3 (+25,2%), tháng 1 (38,7%) và tốt hơn 8 tháng còn lại.

Bảng so sánh tăng trưởng của các tháng từ năm 2012 đến nay

| T1 |

T2 |

T3 |

T4 |

T5 |

T6 |

| 15,5% |

-0,5% |

3,0% |

-3,3% |

9,3% |

-7,2% |

| 10,1% |

5,6% |

0,8% |

-2,2% |

-2,9% |

3,2% |

| 5,6% |

2,9% |

-6,9% |

2,7% |

0,0% |

0,0% |

| 10,4% |

2,6% |

-1,0% |

-0,9% |

2,1% |

-1,3% |

| T7 |

T8 |

T9 |

T10 |

T11 |

T12 |

| -1,8% |

-4,3% |

-1,2% |

-0,8% |

-2,7% |

9,5% |

| 2,7% |

-3,7% |

4,0% |

1,1% |

1,7% |

-0,9% |

| 3,0% |

7,1% |

-6,5% |

-0,4% |

-6,1% |

-3,6% |

| 1,3% |

-0,3% |

-1,2% |

-0,1% |

-2,3% |

1,7% |

Từ năm 2012 đến nay, với mức tăng trưởng 2,1%, tăng trưởng của VN-Index trong tháng 5 là tốt hơn 9 tháng trong năm và cũng chỉ kém tháng 2 (+2,6%) và tháng 1 (10,4%).

Như vậy, có thể kết luận rằng, tháng 5 không phải là tháng tệ nhất so với các tháng còn lại trong năm trên thị trường chứng khoán Việt Nam. Vì vậy, câu “Bán tháng 5” từ lâu đã không đúng và ngày càng sai hơn trên thị trường chứng khoán Việt Nam.

Tôi thường không sử dụng những thông tin như vậy để dự báo thị trường và những con số thống kê trong quá khứ thường sẽ không thể phản ánh được tương lai. Vì vậy, không có ý nghĩa trong việc dự báo và đầu tư.

Còn về nhận định thị trường, tôi cho rằng, tháng 5 sẽ không có nhiều khởi sắc mà sẽ đi ngang trong vùng từ 545 - 585 điểm. Từ cuối quý II, mọi chuyện sẽ trở nên tốt đẹp hơn với kịch bản thận trọng là VN-Index sẽ lên mức cao nhất trong năm trong vùng từ 600-640 điểm và kịch bản lạc quan là VN-Index sẽ chạm mức cao nhất trong năm trong vùng từ 640-700 điểm.

Ông Bùi Nguyên Khoa, Trưởng bộ phận Phân tích thị trường, CTCK BSC

Câu châm ngôn “Sell in May and go away” xuất phát từ thị trường chứng khoán Mỹ. Trên thị trường chứng khoán, đây là câu nói dùng để chỉ niềm tin về tính chu kỳ của thị trường. Cụ thể, người ta thường cho rằng, thị trường chứng khoán có mức sinh lợi rất thấp trong giai đoạn từ tháng 5 - 10 và có mức sinh lợi cao trong giai đoạn tháng 11 - 4 hàng năm.

Điều này được tin là do một số nguyên nhân như: (1) Lợi nhuận doanh nghiệp có tính chu kỳ, thường tăng mạnh sau tháng 6, đặc biệt là giai đoạn cuối năm, và (2) Giới đầu tư có khuynh hướng nghỉ ngơi vào mùa Hè.

Ông Bùi Nguyên Khoa

Ở thị trường Việt Nam trong 5 năm gần nhất, hiện tượng này cũng xảy ra có sác xuất cao khi thị trường giảm điểm trong 4/5 năm tại năm 2010, 2011, 2012 và 2014. Tuy nhiên, tháng 5 giảm điểm thường rơi những năm có mức tăng trưởng tốt trong 4 tháng đầu năm, tạo khoảng chênh giá cho hoạt động điều chỉnh chu kỳ xảy ra.

Nhìn lại năm 2015, VN-Index tăng mạnh trong tháng 1 và 2, nhưng điều chỉnh trong suốt tháng 3 về lại mặt bằng giá đầu năm. Hiện tại, mặt bằng giá cổ phiếu đang duy ở mức thấp không như mức tăng trưởng của các năm gần đây và áp lực bán chốt lãi do vậy sẽ không quá lớn. Chúng tôi cho rằng, thị trường sẽ tiếp tục tích lũy và tăng điểm nhẹ trong tháng 5.

Ông Trần Xuân Bách, Chuyên gia thị trường, Khối phân tích, CTCK BVSC

Tôi cho rằng, với sự hỗ trợ đến từ hoạt động mua ròng liên tục của khối ngoại trong những tuần vừa qua và được kỳ vọng sẽ tiếp tục tiếp diễn trong thời gian tới, thì nhiều khả năng thị trường sẽ có nhịp tăng điểm và tiếp cận vùng kháng cự mạnh 580-585 điểm trong những tuần đầu tháng 5. Tuy nhiên, vào nửa cuối tháng 5 sẽ là khoảng thời gian mà thị trường phải đối mặt với khoảng trống về mặt thông tin hỗ trợ do đó thị trường có thể sẽ bước vào đợt điều chỉnh giảm với diễn biến giằng co, tích lũy tại vùng 570-575 điểm vào giai đoạn cuối tháng 5.

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư CTCK Maybank KimEng

Theo tôi, tháng 5 thị trường sẽ không xấu, có thể tăng điểm hoặc tích lũy. Việc mấy năm nay thị trường thường đi ngược với câu nói này cũng minh chứng cho điều này khi nhiều người nghĩ như vậy quá (thông thường là nhỏ lẻ), thì nhà đầu tư lớn sẽ nghĩ ngược lại.

Ngoài ra, việc nhà đầu tư nước ngoài mua ròng, kinh tế tăng trưởng tốt, tái cơ cấu hệ thống tài chính đang được làm quyết liệt, kỳ nghỉ lễ dài đã khiến nhiều nhà đầu tư nội đứng ngoài trong tháng 4 sẽ quay trở lại trong tháng 5 khi tâm lý "Sell in May" giúp nhà đầu tư kỳ vọng mua hàng giá rẻ. Những điều này sẽ hỗ trợ thị trường không tiêu cực trong tháng 5 ngoại trừ có tin gì quá xấu bất ngờ.

Nhiều ý kiến cho rằng, P/E của thị trường Việt Nam hiện đang thấp hơn so với các nước trong khu vực, nên vẫn có sức hấp dẫn nhất định. Quan điểm của các ông như thế nào?

Ông Ngô Thế Hiển, Phó trưởng Phòng phân tích CTCK SHS

Tôi đồng quan điểm với ý kiến P/E Việt Nam đang ở mức thấp tương đối nếu so sánh tương quan với các nước trong khu vực. Sau liên tiếp 1 tháng giảm ròng rã trong tháng 3 khiến VN-Index mất tới hơn 60 điểm chỉ trong 1 tháng, P/E trung bình của Việt Nam hiện tại đã lùi về khoảng mức 12 so với mức 13 thời điểm cuối năm ngoái và với P/E trung bình của các thị trường trong khu vực khoảng 17-18, thì mức P/E bình quân hiện tại đang khá hấp dẫn.

Cùng với yếu tố lãi suất huy động của ngân hàng đang ở mức thấp, nền kinh tế tiếp tục phát triển lành mạnh, dòng tiền vốn đầu tư gián tiếp (FII) đang quay trở lại mạnh mẽ dần, tôi tin rằng, chúng ta đang đứng trước một cơ hội lớn trong năm.

Ông Nguyễn Trung Du, Giám đốc Phát triển kinh doanh, CTCK VNDirect

Theo tôi thì P/E chỉ là một yếu tố trong rất nhiều điều kiện để dòng vốn ngoại đánh giá mức độ hấp dẫn của thị trường. Hiện còn nhiều yếu tố khác mà thị trường chứng khoán Việt Nam đang thua kém các thị trường khác trong khu vực như vốn hóa, mức độ thanh khoản, rủi ro tỷ giá.

Ông Nguyễn Trung Du

Ngoài ra, với mặt bằng lãi suất cao hơn hẳn nhiều quốc gia trong khu vực và chất lượng hàng hóa niêm yết đa số vẫn còn thấp, thì việc định giá rẻ hơn họ 30-40% là điều đương nhiên.

Hơn nữa, khả năng duy trì tốc độ tăng trưởng sẽ quyết định mức độ P/E là đắt hay rẻ và tôi cho rằng, với tốc độ tăng trưởng ấn tượng của GDP quý I vừa qua và cả năm nay kỳ vọng ở mức 6,3-6,4%, cũng như triển vọng tăng trưởng mạnh hơn trong các năm tiếp theo mới là yếu tố then chốt, giúp thị trường chứng khoán Việt Nam có thêm điểm cộng trong mắt dòng vốn ngoại.

Ông Lương Biện Nhân Quyền, CTCK ACBS

Khi mà nền kinh tế thế giới đang nằm trong giai đoạn hồi phục và đa số các chỉ số chứng khoán trên thế giới đang nằm trong xu hướng tăng, thì một thị trường đang nằm trong xu hướng giảm sẽ có xu hướng P/E thấp hơn tương đối so với các thị trường còn lại.

Đến một lúc nào đó, P/E của thị trường này thấp đến nỗi tạo ra mức lợi nhuận tiềm năng đủ lớn để hút dòng tiền của nhà đầu tư dài hạn và nhà đầu tư nước ngoài quay trở lại thị trường đó (lý luận trên thường không đúng khi thị trường chứng khoán thế giới đang nằm trong xu hướng giảm, vì một thị trường đang rẻ thì ngay lập tức sẽ có một thị trường khác rẻ hơn).

Điều này thường khiến cho thị trường có mức P/E thấp hạn chế được đà giảm hoặc lý tưởng là hình thành một vùng đi ngang trước khi đi lên. Đây là điều mà tôi cho rằng đang xảy ra trên thị trường chứng khoán Việt Nam.

Ông Bùi Nguyên Khoa, Trưởng bộ phận Phân tích thị trường, CTCK BSC

Tôi cũng đồng ý với ý kiến cho rằng, mặt bằng giá của thị trường Việt Nam đang thấp hơn đáng kể so với các nước khu vực. Theo tính toán của chúng tôi, P/E và P/B của VN-Index đang ở mức 12,5 và 1,79 lần, đang thấp hơn lần lượt 27,8% và 5,6% so với mức bình quân của 20 nước trong khu vực.

Nền kinh tế qua đáy, kết quả kinh doanh của các doanh nghiệp được cải thiện và mặt bằng giá trong thời gian vừa qua không tăng nhiều khiến mức P/E của thị trường vẫn được duy trì ở mức thấp trong vài năm gần đây. Hoạt động mua vào của khối ngoại trong thời gian đần đây là câu trả lời chân thực cho tính hấp dẫn của thị trường chứng khoán Việt Nam.

Ông Trần Xuân Bách, Chuyên gia thị trường, Khối phân tích, CTCK BVSC

Theo tôi, tiềm năng tăng trưởng và mặt bằng giá so sánh tương quan của các cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam sẽ quyết định đến động thái của khối ngoại, đặc biệt là các quỹ tương hỗ theo đuổi mục đích đầu tư giá trị dài hạn. Do đó, ở thời điểm hiện tại, chỉ số P/E của VN-Index và HNX-Index lần lược là 11,1 và 12,2 đang ở mức thấp nhất so với các nước trong khu vực.

Ông Trần Xuân Bách

Xét trong bối cảnh các doanh nghiệp trên sàn cho thấy sự tăng trưởng khá mạnh về doanh thu lợi nhuận trong năm 2014 và triển vọng tích cực trong năm 2015, cùng các thông tin tích cực về vĩ mô như tăng trưởng GDP quý I, chỉ số PMI, chỉ số sản xuất công nghiệp, tăng trưởng tín dụng..., thì tôi cho rằng, thị trường chứng khoán Việt Nam đang ở vùng giá hấp dẫn tương đối so với các nước trong khu vực.

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư CTCK Maybank KimEng

Tôi đồng ý với quan điểm này. PE đang đứng ở dưới trung bình so với khu vực, trong khi lãi suất thì thấp và tiềm năng kinh tế tăng trưởng còn lớn thì đây rõ ràng là một sự hấp dẫn cho dòng tiền và các nhà đầu tư.

Thị trường giằng co cũng là thời điểm tốt để nhà đầu tư tích lũy cố phiếu. Mặc dù vậy, lựa chọn được nhóm cổ phiếu vừa có khả năng sinh lời cao, lại hạn chế được rủi ro vẫn là một bài toán khó. Theo các ông, ở thời điểm hiện tại, nhà đầu tư có thể quan tâm đến nhóm ngành nào?

Ông Ngô Thế Hiển, Phó trưởng Phòng phân tích CTCK SHS

Nhóm cổ phiếu cần chú ý trước tiên là nhóm các mã đang thu hút được dòng tiền mạnh mẽ của cả khối ngoại và khối nội. Do vậy, nhóm ngân hàng vẫn là ưu tiên hàng đầu trong thời điểm hiện tại. Đây vẫn là nhóm ngành mang tính dẫn dắt thị trường trong giai đoạn hiện tại và chưa có dấu hiệu có nhóm ngành đủ mạnh nào khác sẽ lên thay thế trong thời gian tới.

Bên cạnh đó, một số nhóm cổ phiếu tốt thuộc các ngành như dầu khí, bất động sản, vật liệu xây dựng cũng là những mã nhà đầu tư nên quan tâm.

Ông Nguyễn Trung Du, Giám đốc Phát triển kinh doanh, CTCK VNDirect

Trong suốt thời gian tính từ đầu 2015 tới nay, mặc dù thị trường có mức tăng trưởng nhẹ, nhưng nhìn chung vẫn rất khó khăn cho các nhà đầu tư ngắn hạn kiếm được lợi nhuận bởi dòng tiền chỉ tập trung rất chọn lọc ở số ít cổ phiếu và tháng 5 tới triển vong chung của thị trường sẽ vẫn là thời gian khó khăn cho các nhà đầu tư ngắn hạn.

Nhóm cổ phiếu dầu khí đang có mức tăng tốt hơn thị trường giai đoạn hiện tại nhờ sự hồi phục mạnh mẽ của giá dầu và sự đảo chiều của dòng vốn ngoại do đó nhóm này hiện vẫn đang tạo ra các cơ hội ngắn hạn nhưng hàm chứa nhiều rủi ro từ diễn biến thất thường của giá dầu.

Dựa trên nền tảng cải thiện của các yếu tố vĩ mô, tôi cho rằng, triển vọng của thị trường trong các tháng cuối năm 2015 sẽ lạc quan hơn và giai đoạn như tháng 5 này sẽ phù hợp hơn cho nhà đầu tư trung hạn chọn mua và tích lũy cổ phiếu.

Nhóm những cổ phiếu cơ bản lớn có khả năng tiếp tục duy trì tăng trưởng tốt trong năm nay và định giá theo triển vọng cuối 2015 rất hấp dẫn như FPT, TCM, VIC, FCN... là lựa chọn tốt để mua tích lũy trong các phiên giảm.

Ông Lương Biện Nhân Quyền, CTCK ACBS

Nhóm cổ phiếu lớn trong nhóm VN30 đã tăng rất mạnh trong 3 năm trước đây và hiện mức giá của các cổ phiếu này đã không còn rẻ trong khi khả năng mở rộng khả năng sản xuất, thị phần sẽ gặp nhiều khó khăn, vì vậy, sẽ khó có kỳ vọng tăng đột biến ở những mã cổ phiếu này.

Ông Lương Biện Nhân Quyền

Nhóm cổ phiếu dầu khí và sản xuất sắt thép mặc dù đã có đợt hồi phục khá tốt trong thời gian vừa qua và được quan tâm nhiều bởi khối ngoại. Tuy nhiên, đầu tư vào 2 nhóm cổ phiếu này sẽ gặp nhiều rủi ro do giá dầu, cũng như giá thép thế giới vẫn đang nằm trong xu hướng giảm mạnh và những đợt hồi phục trên giá của các mặt hàng này vẫn chỉ là những đợt hồi phục ngắn hạn hơn là hình thành xu hướng tăng dài hạn.

Ngược lại, những cổ phiếu có kết quả kinh doanh tốt, thuộc nhóm vốn hoá trung bình được dự báo sẽ tăng trưởng mạnh hơn thị trường chung trong thời gian tới đến từ tính năng động của các công ty thuộc nhóm này trong tình hình kinh tế tăng trưởng và lãi suất thấp. Ngoài ra, kể từ đầu năm 2015 đến nay, nhóm cổ phiếu vốn hoá trung bình luôn có mức tăng trưởng ổn định và ít có những đợt giảm mạnh hơn so với các nhóm cổ phiếu khác. Vì vậy, đầu tư vào nhóm cổ phiếu này cũng có mức rủi ro thấp hơn những nhóm cổ phiếu còn lại.

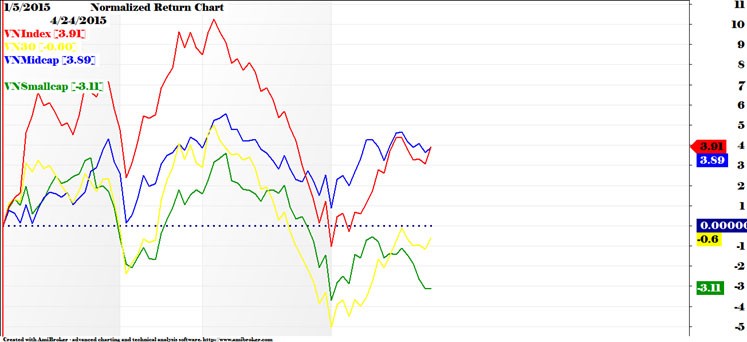

Biểu đồ so sánh giữa các nhóm vốn hoá từ đầu năm 2015 đến nay

Kể từ đầu năm 2015, nhóm Midcap luôn có sự ổn đỉnh hơn các nhóm khác khi ít có những đợt giảm mạnh và chưa bao giờ rớt xuống vùng tăng trưởng âm.

| Chỉ số |

% Tăng/Giảm |

| VNINDEX |

3,9 |

| VNMidcap |

3,9 |

| VNSmallcap |

-3,1 |

| VN30 |

-0,6 |

Kể từ đầu năm 2015, nhóm Midcap cùng với chỉ số VNIndex là 2 nhóm chỉ số tăng trưởng tốt nhất thị trường.

Ông Bùi Nguyên Khoa, Trưởng bộ phận Phân tích thị trường, CTCK BSC

Tôi cho rằng, nhóm cổ phiếu có kết quả kinh doanh tốt và đang được khối ngoại mua là nhóm cổ phiếu an toàn cho hoạt động đầu tư, có khả năng sinh lời và hạn chế được rủi ro.

Khối ngoại hiện tại vẫn đang đẩy mạnh mua vào nhóm ngân hàng, dầu khí, hạ tầng, bất động sản và vật liệu xây dựng. Nhóm cổ phiếu có tính thị trường cao, nhà đầu tư nên hạn chế tham gia do động lực tăng giá không mạnh, rủi ro cao khi dòng tiền không còn mạnh như 2 năm gần đây.

Ông Trần Xuân Bách, Chuyên gia thị trường, Khối phân tích, CTCK BVSC

Ở thời điểm hiện tại, tôi cho rằng, có 3 nhóm ngành nhà đầu tư có thể quan tâm:

Đầu tiên là nhóm cổ phiếu ngành ngân hàng. Với sự hỗ trợ từ hoạt động mua ròng bền bỉ của khối ngoại có thể sẽ tiếp tục giúp nhóm cổ phiếu này diễn biến tích cực trong thời gian tới, tuy nhiên tôi cho rằng đà tăng của nhóm này sẽ không còn mạnh như những giai đoạn tăng trước mà chủ yếu sẽ diễn biến trong biên độ vừa phải để giữ nhịp cho thị trường.

Thứ hai là nhóm cổ phiếu ngành dầu khí. Giá dầu thế giới vẫn đang duy trì xu hướng hồi phục ngắn hạn nên có thể sẽ tiếp tục tạo hiệu ứng tích cực giúp dòng “P” thu hút được sự quan tâm của dòng tiền trên thị trường.

Thứ ba là nhóm cổ phiếu bất động sản. Tiềm năng tăng trưởng của thị trường bất động sản được kỳ vọng sẽ còn tiếp diễn trong giai đoạn còn lại của năm, đặc biệt khi Luật Nhà ở sửa đổi với các điều khoản nới lỏng điều kiện cho người nước ngoài mua nhà được áp dụng vào đầu quý III. Vì thế tôi cho rằng, cổ phiếu của các doanh nghiệp bất động sản với các dự án ở vị trí đắc địa thuộc phân khúc hạng trung, cao cấp như VIC, DXG, KDH... sẽ có nhiều lợi thế. Bên cạnh đó, các doanh nghiệp trong ngành bất động sản thuộc lĩnh vực hạ tầng, khu công nghiệp (HUT, FCN, KBC...) sẽ được hưởng lợi từ các gói thầu đầu tư công và định hướng gia tăng thu hút FDI của chính phủ, qua đó sẽ duy trì được triển vọng tăng trưởng về lợi nhuận, doanh thu trong năm 2015.

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư CTCK Maybank KimEng

Ngành ngân hàng vốn đang được tài cơ cấu quyết liệt, tuy nhiên chỉ những ngân hàng hàng đầu mới có thể mang tiềm năng lớn nhờ là đầu tàu và cũng được khối ngoại quan tâm mua ròng dữ dội từ đầu năm.

Ông Phan Dũng Khánh

Tiếp theo BĐS khi thị trường BĐS đang ấm lên và hiệu lực của luật cho phép người nước ngoài được phép mua nhà tại Việt Nam đang đến gần.

Một số ngành khác như vận tải, tiêu dùng, nguyên vật liệu cũng được hưởng lợi khi nền kinh tế đang trên đà tăng trưởng.

Ước tính sơ bộ trong tháng 4/2015, khối ngoại mua ròng hơn 1.700 tỷ đồng trên sàn HOSE. Theo các ông, đâu là diễn biến của khối ngoại trong thời gian tới?

Ông Ngô Thế Hiển, Phó trưởng Phòng phân tích CTCK SHS

Khối ngoại đã quay lại mua ròng liên tiếp 9 phiên gần đây trên cả 2 sàn với giá trị mua gần 2.000 tỷ đồng. Diễn biến này cũng trùng khớp với sự điều chỉnh của đồng USD sau giai đoạn dài lập các kỷ lục tăng so với các đồng tiền mạnh trên thế giới. Quỹ ETF VNM thời gian qua cũng liên tiếp thu hút thêm lượng lớn chứng chỉ quỹ với giá trị premium ở mức cao.

Xét về yếu tố dữ liệu lịch sử, giai đoạn giữa tháng 4 tới giữa tháng 7 năm ngoái, khối ngoại cũng tiến hành giải ngân rất mạnh, giúp thị trường chứng khoán thăng hoa sau giai đoạn dài điều chỉnh. Diễn biến này nhiều khả năng sẽ lặp lại trong năm nay giúp thị trường chứng khoán tích cực thời gian tới.

Ông Lương Biện Nhân Quyền, CTCK ACBS

Kể từ năm 2012, quý I/2015 là quý mà thị trường chứng khoán Việt Nam có mức tăng trưởng thấp nhất so với các quý cùng kỳ của các năm trước. Với chỉ 1,0%, tăng trưởng của quý I/2015 chẳng thấm tháp là bao so với các mức tăng trưởng hết sức ấn tượng của các quý cùng kỳ như quý I/2012 tăng 25,5%, quý I/2013 tăng 18,7% và quý I/2014 tăng 17,2%. Vì vậy, tôi nhận thấy, chỉ tiêu tăng trưởng của các quỹ đầu tư nước ngoài trong các quý còn lại sẽ cao hơn cùng kỳ của các năm trước, do phải gánh chỉ tiêu cho quý I/2015.

Với kỳ vọng nền kinh tế trong nước đang dần tốt lên về cuối năm, cộng với mức P/E của thị trường chứng khoán Việt Nam đang rẻ hơn tương đối so với các thị trường khác, tôi cho rằng, các quỹ đầu tư nước ngoài sẽ tiếp tục đẩy mạnh mua ròng trong quý II/2015 nhằm kỳ vọng đạt mục tiêu tăng trưởng vào các quý còn lại của năm.

Ông Bùi Nguyên Khoa, Trưởng bộ phận Phân tích thị trường, CTCK BSC

Bên cạnh dòng tiền đầu tư của khối ngoại ở các ngành được đánh giá cao như ngân hàng, tài chỉnh, hạ tầng, BĐS, khối ngoại cũng đẩy mạnh mua vào nhóm cổ phiếu dầu khí được định giá thấp sau 1 chu kỳ giảm mạnh. Ngoài ra, dòng vốn ngoại còn được hỗ trợ bởi dòng vốn nóng từ các ETF và nhờ vậy có một tháng mua ròng mạnh nhất trong 1 năm trở lại đây.

Với mức định giá khá hấp dẫn hiện tại, tôi tiếp tục giữ quan điểm tích cực về dòng tiền khối ngoại trong thời gian tới. Theo đó, hoạt động đầu tư cơ bản của khối ngoại tại các ngành kỳ vọng hồi phục theo chu kỳ và dòng tiền nóng từ ETF vẫn duy trì tốt trong nửa đầu tháng 5, và giảm dần sau đó tùy thuộc vào trạng thái thị trường và những thông tin liên quan đến chính sách tiền tệ của các quốc gia chủ chốt, đặc biệt là FED.

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư CTCK Maybank KimEng

Nhà đầu tư nước ngoài mua ròng với mức độ tăng dần, đây là một trong những yếu tố quan trọng hỗ trợ thị trường tăng điểm nửa đầu tháng tư và ngăn cản phần nào sự giảm điểm, không để rớt sâu như giai đoạn tháng 3. Bởi vậy, đây cũng sẽ là yếu tố quan trọng trong tháng 5, khi nhà đầu tư nước ngoài vẫn còn mua ròng sẽ giúp kéo thị trường trở lại. Vì khối ngoại dù không chiếm giao dịch lớn bằng khối nội nhưng họ thường chỉ mua bluechips lớn, nên dễ tác động đến thị trường, đồng thời việc họ mua ròng liên tục sẽ tác động tốt đến tâm lý khối nội.

Ngoài ra, nhà đầu tư nhà đầu tư mấy năm gần đây cũng lướt sóng y như nhà đầu tư nội, mua thấp bán cao, đầu cơ. Việc họ mua ở vùng này chưa đủ để có lợi nhuận nên tạm thời chưa có lý gì họ sẽ có động thái bán ngược lại trong thời gian sắp tới.