Hàng loạt doanh nghiệp lỗ tỷ giá trong quý I

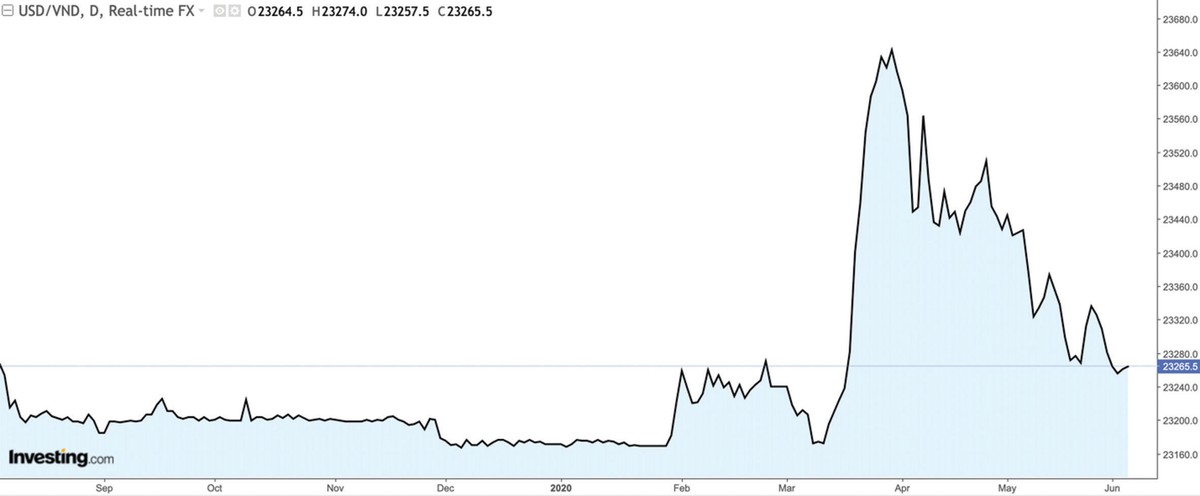

Quý I/2020, tỷ giá USD/VND tăng gần 2%, lên mức 23.644, trong bối cảnh giá USD trên thế giới chạm mức cao nhất 3 năm (chỉ số USD Index ngày 20/3 đạt mức 102,8, tăng 6,7% so với cuối năm 2019), đồng tiền của nhiều nước đối tác thương mại lớn của Việt Nam mất giá, cũng như tâm lý thị trường trong nước bị ảnh hưởng bởi đại dịch Covid-19.

Diễn biến tỷ giá USD/VND từ tháng 8/2019 đến nay.

Theo các chuyên gia, dịch bệnh Covid-19 đã khiến thị trường tài chính toàn cầu lao dốc, nhu cầu rút vốn khỏi các tài sản rủi ro và tìm đến các tài sản an toàn gia tăng mạnh là nguyên nhân chính dẫn đến đà tăng mạnh của USD.

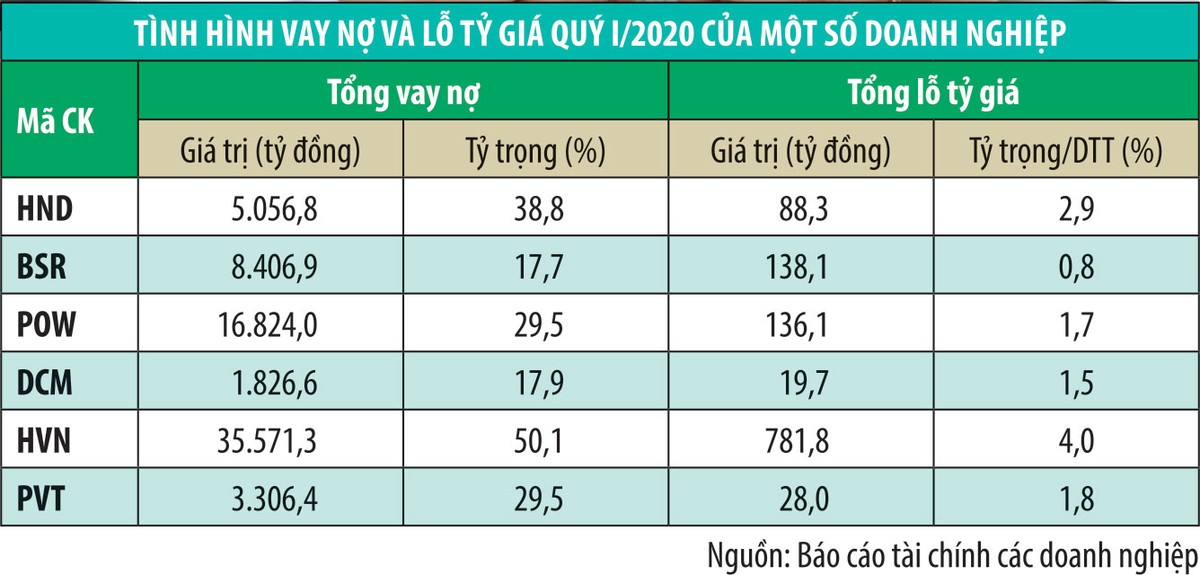

Tỷ giá tăng cao trong quý I đã ảnh hưởng không nhỏ tới các doanh nghiệp có dư nợ vay lớn bằng ngoại tệ, đặc biệt là USD, khi ghi nhận lỗ tỷ giá do đánh giá lại tiền tệ có gốc ngoại tệ.

Chẳng hạn, tại Công ty cổ phần Lọc hóa dầu Bình Sơn (BSR), tính tới 31/3/2020 có dư nợ vay 8.406,9 tỷ đồng, chiếm 17,7% tổng nguồn vốn.

Thuyết minh báo cáo tài chính năm 2019 cho thấy, trong tổng 5.898,5 tỷ đồng vay dài hạn, BSR có 5.830,2 tỷ đồng vay bằng USD, chiếm 98,5%. Đây tiếp tục là gánh nặng đối với BSR khi quý I/2020 ghi nhận lỗ tỷ giá 138,1 tỷ đồng.

Gánh nặng lớn hơn của BSR là giá dầu lao dốc, khiến hàng tồn kho giảm giá mạnh, cũng như nhu cầu sụt giảm do dịch bệnh Covid-19, dẫn tới báo cáo tài chính riêng quý I/2020 ghi nhận lỗ 2.332 tỷ đồng.

Cụ thể, giá dầu giảm hơn 70%, từ 68 USD/thùng vào ngày đầu năm xuống dưới 17 USD/thùng vào ngày 31/3 và nhu cầu tiêu thụ xăng dầu giảm 30 - 40% so với cùng kỳ các năm trước.

Tại Tổng công ty Hàng không Việt Nam - CTCP (HVN), tính tới 31/3/2020, Tổng công ty có tổng dư nợ vay 35.571 tỷ đồng, chiếm 50,1% tổng nguồn vốn, trong đó 10.781 tỷ đồng là dư nợ vay ngắn hạn và 24.790 tỷ đồng là dư nợ vay dài hạn.

HVN không thuyết minh về từng loại ngoại tệ đang vay, nhưng theo thuyết minh báo cáo tài chính năm 2019, tính đến cuối năm ngoái, Tổng công ty có dư nợ vay ngắn hạn 6.508 tỷ đồng, dư nợ vay dài hạn 25.427 tỷ đồng.

Trong số này, các khoản thuê nợ tài chính từ các tổ chức nước ngoài là 21.529 tỷ đồng, bao gồm Ngân hàng Citibank 7.402 tỷ đồng, Tập đoàn ING 8.702,6 tỷ đồng, Ngân hàng MUFG 1.824,6 tỷ đồng, Ngân hàng JP Morgan Chase 1.605,4 tỷ đồng, Ngân hàng HSBC 1.408 tỷ đồng và Ngân hàng Credit Agricole 587 tỷ đồng.

Tỷ giá trong quý I/2020 tăng cao đã tác động tiêu cực tới HVN khi lỗ tỷ giá 781,8 tỷ đồng, tăng 2,3 lần so với cùng kỳ năm 2019.

Đối với Tổng công ty Điện lực dầu khí Việt Nam (POW), tổng dư nợ tính đến cuối quý I/2020 là 16.824 tỷ đồng, chiếm 29,5% tổng nguồn vốn, trong đó có 8.555 tỷ đồng nợ vay ngắn hạn và 8.269 tỷ đồng nợ vay dài hạn.

Theo POW, Tổng công ty có 8.538,2 tỷ đồng dư nợ vay bằng USD, 763,3 tỷ đồng dư nợ vay bằng Euro.

Trong quý đầu năm, POW đã phải ghi nhận mức lỗ 136,1 tỷ đồng từ tỷ giá. Đây là một trong những nguyên nhân khiến lợi nhuận quý I/2020 của POW chỉ đạt 505 tỷ đồng, giảm gần 45% so với quý I/2019.

Nhờ hưởng lợi từ việc giá khí đầu vào giảm, nên việc ghi nhận lỗ tạm tính tỷ giá chưa ảnh hưởng trực tiếp tới dòng tiền của POW, báo cáo lưu chuyển tiền tệ trong quý I/2020 vẫn dương 1.305 tỷ đồng, lượng tiền mặt trong kỳ tăng từ 5.083,3 tỷ đồng lên 5.407,1 tỷ đồng.

Công ty cổ phần Nhiệt điện Hải Phòng (HND) có tổng dư nợ tính tới 31/3/2020 là 5.055,8 tỷ đồng, chiếm 38,8% tổng nguồn vốn. Trong đó, dư nợ vay ngắn hạn là 1.904 tỷ đồng, dư nợ vay dài hạn là 3.151,5 tỷ đồng.

Công ty không thuyết minh loại tiền tệ vay trong báo cáo quý I/2020, nhưng trong báo cáo năm 2019, doanh nghiệp ghi nhận nợ vay ngắn hạn tính đến cuối năm là 1.870 tỷ đồng, nợ vay dài hạn 3.527,2 tỷ đồng, trong đó vay Ngân hàng Xuất nhập khẩu Trung Quốc 4.539 tỷ đồng, vay Ngân hàng Hợp tác Quốc tế Nhật Bản 538,7 tỷ đồng.

Các khoản vay này có thời gian đáo hạn từ 2021 - 2024, có thể xem đây chính là nguồn ngoại tệ khiến HND ghi nhận lỗ tỷ giá 88,3 tỷ đồng trong quý I/2020.

Bị ảnh hưởng bởi tỷ giá, nhưng lợi nhuận sau thuế của HND trong quý đầu năm 2020 đạt 200 tỷ đồng, tăng 101% so với cùng kỳ năm 2019, nhờ doanh thu tăng gần 24% và biên lợi nhuận gộp cải thiện từ 9,9% lên 13%.

HND là doanh nghiệp sản xuất điện từ than, các nhà máy mới vận hành hiệu quả và giá than đầu vào giảm hơn 46% so với cùng kỳ năm ngoái là lý do lãi quý I năm nay tăng.

Một doanh nghiệp khác ghi nhận lỗ tỷ giá trong quý I/2020 là Tổng công ty cổ phần Vận tải Dầu khí (PVT), mức lỗ 28 tỷ đồng.

Tính đến 31/3, Tổng công ty có tổng dư nợ ngắn hạn và dài hạn là 3.306,4 tỷ đồng, chiếm 29,5% tổng nguồn vốn.

Trong báo cáo quý I/2020, PVT không thuyết minh gốc ngoại tệ, nhưng báo cáo tài chính năm 2019 cho thấy, tính tới 31/12/2019, tổng dư nợ vay ngắn hạn và dài hạn là 3.433,5 tỷ đồng, số tiền này khá tương đồng với tổng dư nợ vay tính tới 31/3/2020.

Trong thuyết minh báo cáo tài chính, PVT cho biết, doanh nghiệp đã ký một số hợp đồng vay với hạn mức tín dụng 2.023 tỷ đồng, 126,8 triệu USD, 9.936,9 triệu Yên Nhật (tương đương 92,4 triệu USD).

Lãi suất vay USD dao động từ 3 - 5,5%/năm, vay Yên Nhật lãi suất 1,2%/năm và vay VND lãi suất từ 2,47 - 10,8%/năm.

Triển vọng quý II khả quan

Tỷ giá USD/VND tăng cao trong quý I khiến nhiều doanh nghiệp ghi nhận lỗ tỷ giá, vô hình trung ảnh hưởng xấu đến kết quả kinh doanh.

Tuy nhiên, tỷ giá sau đó đảo chiều, liên tục có diễn biến giảm, hiện giao dịch quanh mức 23.265, giảm 1,6% so với đầu quý II/2020, bởi nguồn cung ngoại tệ vẫn đảm bảo, nhất là khi cán cân thương mại hàng hóa thặng dư cao.

Như vậy, các doanh nghiệp có kết quả kinh doanh tiêu cực trong quý I có thể sẽ ghi nhận mức lãi khả quan trong quý II khi đánh giá lại tiền tệ có gốc ngoại tệ, đặc biệt bằng USD.

Ngày 4/6, Ngân hàng Nhà nước công bố tỷ giá trung tâm ở mức 23.244 đồng, giảm 2 đồng so với ngày 3/6 và là phiên giảm thứ 4 liên tiếp trong tuần này. Tổng cộng từ đầu tuần, tỷ giá trung tâm giảm 17 đồng.

Với biên độ +/-3% đang áp dụng, tỷ giá trần cho các ngân hàng thương mại là 23.941 đồng/USD và tỷ giá sàn là 22.546 đồng/USD.

Tại các ngân hàng thương mại, tỷ giá niêm yết nhìn chung ổn định, trong đó Vietcombank, BIDV và VIB giữ nguyên mức giá niêm yết 23.170 - 23.350 đồng/USD (mua - bán chuyển khoản).

Nhiều ý kiến dự báo, tỷ giá từ nay đến cuối năm sẽ không biến động mạnh, nhờ các yếu tố như dòng vốn đầu tư trực tiếp nước ngoài tiếp tục khả quan, dự trữ ngoại hối của Việt Nam ở mức cao…