Phát hành cổ phiếu giảm mạnh

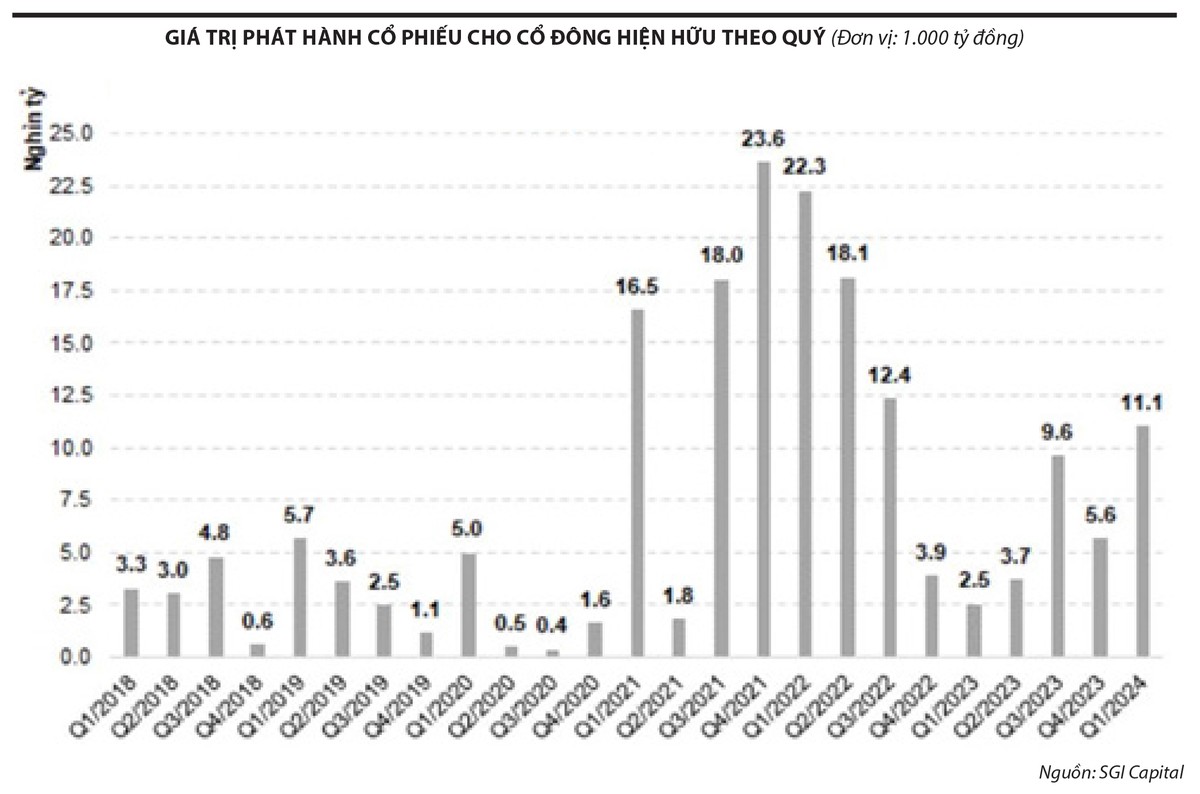

Năm 2023, huy động vốn thông qua chào bán cổ phiếu ra công chúng đạt 50.527 tỷ đồng, giảm mạnh so với con số 116.684 tỷ đồng năm 2022 và 102.500 tỷ đồng năm 2021.

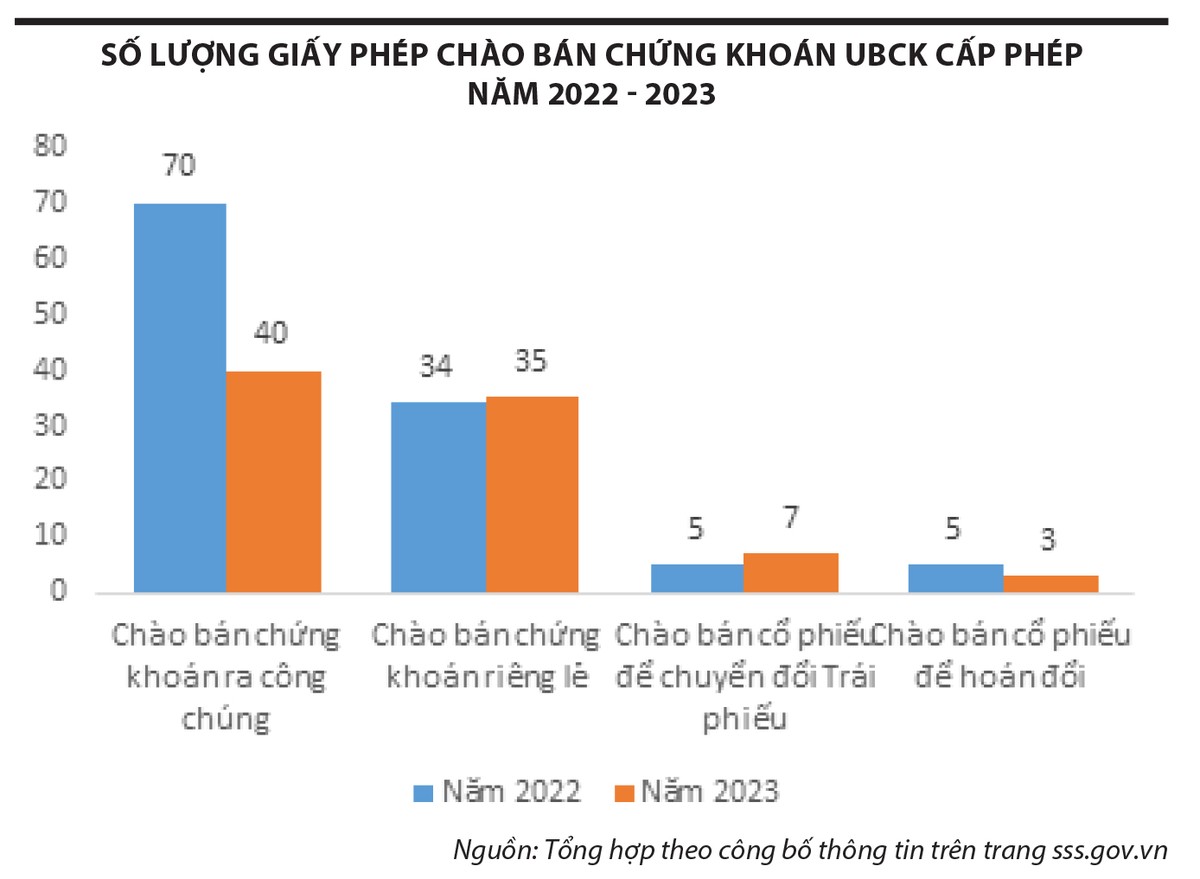

Theo công bố thông tin của Ủy ban Chứng khoán Nhà nước, trong năm 2023 chỉ có 2 doanh nghiệp được cấp giấy chứng nhận chào bán cổ phần lần đầu ra công chúng là Công ty TNHH Tứ Hải Hà Nam và Công ty cổ phần Sản xuất và Đầu tư Hoàng Gia.

Hoạt động chào bán thêm cổ phiếu của các doanh nghiệp đã niêm yết trong năm qua cũng giảm mạnh, với 25 trường hợp được cấp phép so với 59 giấy phép được cấp năm trước đó.

|

Hoạt động chào bán cổ phiếu huy động vốn thấp đến từ diễn biến thị trường kém tích cực, nhưng nguyên nhân chính được cho là Ủy ban Chứng khoán Nhà nước tập trung việc xét duyệt về mục đích sử dụng vốn của các doanh nghiệp xin phát hành. Trong đó, đối với các doanh nghiệp phát hành tăng vốn để đầu tư dự án thì vấn đề pháp lý liên quan đến cấp phép đầu tư và tiến độ dự án là điều kiện tiên quyết để được cấp phép phát hành.

Trước đây, các doanh nghiệp thường chậm trễ thực hiện đầu tư và tiến độ giải ngân vốn chậm so với giấy phép được phê duyệt. Việc cấp phép phát hành cổ phiếu của Ủy ban Chứng khoán Nhà nước yêu cầu tiến độ huy động vốn để sử dụng cho đầu tư dự án phải phù hợp với tiến độ đã được phê duyệt trong các tài liệu pháp lý của dự án. Điều này dẫn đến doanh nghiệp muốn huy động vốn phải thực hiện nghiêm túc theo giấy phép đầu tư.

Phát hành trái phiếu ra công chúng gia tăng

Năm 2023, huy động vốn thông qua chào bán cổ phiếu ra công chúng chưa bằng một nửa năm 2022.

Khi các quy định mới về phát hành trái phiếu riêng lẻ của doanh nghiệp theo hướng chặt chẽ hơn tại Nghị định 65/2022/NĐ-CP có hiệu lực trở lại từ 1/1/2024, tình trạng phát hành trái phiếu riêng lẻ trở về trạng thái “tạm dừng” như thời điểm đầu năm 2022. Quy định về nhà đầu tư chứng khoán chuyên nghiệp là cá nhân để mua trái phiếu doanh nghiệp phát hành riêng lẻ phải đảm bảo danh mục chứng khoán niêm yết, đăng ký giao dịch do nhà đầu tư nắm giữ có giá trị tối thiểu 2 tỷ đồng được xác định bằng giá trị thị trường bình quân theo ngày của danh mục chứng khoán trong thời gian tối thiểu 180 ngày liền kề trước ngày xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp, không bao gồm giá trị vay giao dịch ký quỹ và giá trị chứng khoán thực hiện giao dịch mua bán lại. Việc xác định nhà đầu tư chứng khoán chuyên nghiệp có giá trị trong vòng 3 tháng kể từ ngày được xác nhận. Quy định như vậy đã làm giảm mạnh số lượng nhà đầu tư trái phiếu riêng lẻ, dẫn đến xu hướng doanh nghiệp chuyển sang phát hành trái phiếu ra công chúng để không bị hạn chế đối tượng nhà đầu tư.

Các ngân hàng và doanh nghiệp lớn như VietinBank, Vingroup, Masan đã đi trước trong xu hướng này khi trong năm 2023, Ủy ban Chứng khoán Nhà nước cấp 11 giấy chứng nhận đăng ký chào bán trái phiếu ra công chúng.

|

Doanh nghiệp cần chuẩn chỉnh từ khâu hồ sơ

Thị trường chứng khoán phục hồi là cơ hội thuận lợi cho các doanh nghiệp huy động vốn, nhưng thời gian để được cấp phép chào bán chứng khoán, bao gồm thời gian doanh nghiệp hoàn thiện các thủ tục và cơ quan quản lý thẩm định hồ sơ thường kéo dài từ 4 - 6 tháng, nên trong công tác thực hiện hồ sơ, doanh nghiệp cần chú ý 3 điểm chính sau.

Thứ nhất, Luật Doanh nghiệp và Luật Chứng khoán đều rất quan trọng và mới được ban hành thay thế trong năm 2021, có nhiều quy định mới liên quan đến doanh nghiệp, chào bán chứng khoán và quản trị công ty.

Thời gian qua, không ít hồ sơ chào bán của doanh nghiệp do chưa nắm bắt hết các quy định mới nên có những sai sót, dẫn đến thời gian xử lý kéo dài. Chẳng hạn, các nội dung liên quan đến nghị quyết đại hội cổ đông, nghị quyết hội đồng quản trị chưa đáp ứng yêu cầu, hay vấn đề liên quan quy trình, thủ tục trong nội bộ doanh nghiệp chưa thể hiện sự nắm bắt quy định pháp luật chặt chẽ.

Thứ hai, phương án sử dụng vốn cần chi tiết, đáp ứng yêu cầu minh bạch, nhưng có nhiều doanh nghiệp khi nộp hồ sơ đăng ký chào bán, huy động vốn chưa có phương án dài hạn về kinh doanh, phương án sử dụng vốn, mà chỉ đơn thuần là đăng ký chào bán nhằm tận dụng sức nóng thị trường tại từng thời điểm.

Trên thực tế, có nhiều hồ sơ chào bán để huy động nguồn vốn rất lớn, nhưng mục đích sử dụng vốn lại để mua cổ phiếu, hoặc góp vốn cổ phần vào tổ chức khác, thậm chí đó là doanh nghiệp chưa đại chúng, nên tính minh bạch của những hồ sơ này cần thẩm định thêm và cơ quan quản lý yêu cầu cung cấp thêm hồ sơ, thông tin.

Thứ ba, do yếu tố khách quan là doanh nghiệp chưa đại chúng nên có nhiều vấn đề liên quan đến tuân thủ quy định quản trị công ty chưa được làm rõ, hay các vấn đề góp vốn (góp vốn sau thời hạn quy định của Luật Doanh nghiệp, góp vốn bằng tài sản khác…) cũng đều phải xác minh rõ. Nếu báo cáo tài chính kiểm toán không chú trọng những điểm này ngay từ thời điểm làm hồ sơ thì sẽ mất thời gian.

Hiện Ủy ban Chứng khoán Nhà nước đang tích cực sửa đổi, bổ sung Nghị định 155/2020/NĐ-CP để trình cấp có thẩm quyền ban hành, trong đó các quy định liên quan đến hoạt động chào bán chứng khoán được điều chỉnh theo hướng giảm thủ tục hành chính và làm rõ các nội dung trong hồ sơ để doanh nghiệp có thể tiếp cận và thực hiện hồ sơ nhanh gọn, thuận lợi nhất.