Trong quý II/2019, các khoản phải thu của Gemadept tăng khoảng 10,9% so với cùng kỳ, chủ yếu tới từ phải thu của các hãng tàu đang sử dụng dịch vụ bốc xếp của Công ty.

Trong quý II/2019, các khoản phải thu của Gemadept tăng khoảng 10,9% so với cùng kỳ, chủ yếu tới từ phải thu của các hãng tàu đang sử dụng dịch vụ bốc xếp của Công ty.

Chi phối năng lực thanh toán

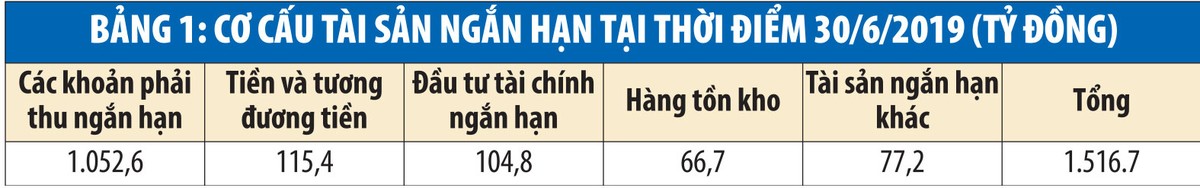

Các khoản phải thu ngắn hạn của Gemadept có thể coi là tài sản có “quyền lực” chi phối phần lớn khả năng thanh toán ngắn hạn của doanh nghiệp này. Tại thời điểm ngày 30/6/2019, các khoản phải thu ngắn hạn của Gemadept đạt giá trị 1.052,6 tỷ đồng, tăng 11% so với đầu năm. Đây cũng là nhóm tài sản chi phối phần lớn tài sản ngắn hạn (69,4%) của doanh nghiệp này.

So sánh với các nhóm tài sản ngắn hạn khác, các khoản phải thu ngắn hạn chiếm tỷ lệ vượt trội, gấp 4,9 lần tiền và tương đương tiền, gấp hơn 10 lần đầu tư tài chính ngắn hạn, lớn gấp 15,8 lần hàng tồn kho (Bảng 1).

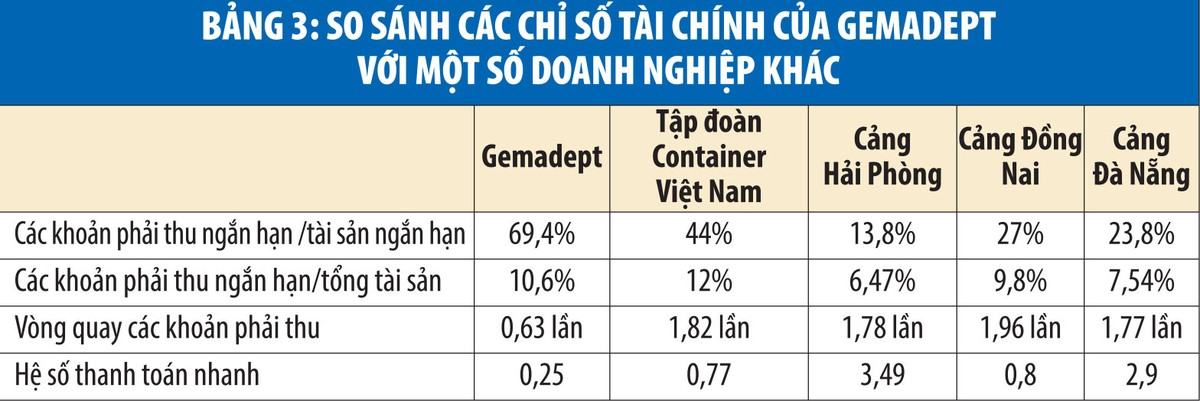

So với một số doanh nghiệp trong ngành dịch vụ cảng, Gemadept có quy mô các khoản phải thu ngắn hạn khá cao trong cơ cấu tài sản. Ví như, tại Công ty cổ phần Cảng Hải Phòng, con số chỉ là 13,8%. Nhiều doanh nghiệp khác cũng có cơ cấu phải thu ngắn hạn thấp hơn nhiều của Gemadept (Bảng 3).

Quy mô chi phối của các khoản phải thu của Gemadept cho thấy, đây là nhóm tài sản ngắn hạn có sức ảnh hướng mạnh đến khả năng thanh toán ngắn hạn của doanh nghiệp này. Khi đánh giá khả năng thanh toán của doanh nghiệp, giới phân tích luôn quan tâm đến giá trị tài sản ngắn hạn cũng như cơ cấu, tính thanh khoản của các tài sản này.

Một số chỉ số thanh toán cơ bản của một doanh nghiệp thường được giới đầu tư quan tâm là chỉ số thanh toán nợ ngắn hạn (hoặc chỉ số thanh toán hiện hành), chỉ số thanh toán nhanh. Trong đó, chỉ số thanh toán nợ ngắn hạn là số đo so sánh tài sản ngắn hạn/nợ ngắn hạn.

Theo lý thuyết, khi doanh nghiệp có đủ khả năng thanh toán các khoản nợ ngắn hạn và tình hình tài chính bình thường hoặc khả quan, thì chỉ số này phải lớn hơn 1. Nhưng thực tế, việc đánh giá chỉ số này của một doanh nghiệp tốt hay chưa còn phụ thuộc vào từng ngành nghề, lĩnh vực kinh doanh và bối cảnh chung của nền kinh tế mà doanh nghiệp đó đang hoạt động.

Trong trường hợp Gemadept, tài sản ngắn hạn tại thời điểm 30/6/2019 là 1.516.7 tỷ đồng, còn tổng nợ ngắn hạn là 1.302 tỷ đồng, theo đó chỉ số thanh toán nợ ngắn hạn là 1,16 lần. Như vậy, chỉ số thanh toán nợ ngắn hạn của Gemadept lớn hơn 1 và có thể được đánh giá là tương đối tốt. Tuy nhiên, việc phân tích khả năng thanh toán, nếu được đặt ra với một yêu cầu cao hơn, thì giới đầu tư sẽ phải loại bỏ một số tài sản ngắn hạn có tính thanh khoản kém.

Theo đó, một số mô hình phân tích sẽ loại bỏ hàng tồn kho khỏi công thức tính, một số mô hình khác thậm chí loại bỏ cả các khoản phải thu ngắn hạn, tức chỉ có tiền (và tương đương tiền) và đầu tư tài chính ngắn hạn mới đủ đáp ứng yêu cầu về thanh khoản để đánh giá khả năng thanh toán nhanh. Trong trường hợp này, Gemadept sẽ bị “mất điểm” khá lớn khi được đánh giá chỉ số khả năng thanh toán nhanh do tỷ trọng các khoản phải thu ngắn quá lớn.

Hệ số thanh toán nhanh nếu được tính theo mô hình chỉ có 2 loại tài sản là tiền (và tương đương tiền) và đầu tư tài chính ngắn hạn, thì Gemadept “đuối” hơn rất sâu so với nhiều doanh nghiệp khác với con số chỉ là 0,25 lần. Trong khi đó, Cảng Hải Phòng tỏ ra vượt trội về hệ số này với 3,49 lần, còn Cảng Đà Nẵng cũng có điểm số khá cao với 2,9 lần (Bảng 3).

Cân đo với chính sách bán hàng

Trả lời phóng viên Báo Đầu tư về cơ cấu các khoản phải thu ngắn hạn, bà Nguyễn Thị Thu Thảo, Phó phòng Quan hệ đầu tư Gemadept cho biết, khoản phải thu ngắn hạn của Công ty gồm các khoản trọng yếu: các khoản phải thu khách hàng, trả trước cho người bán ngắn hạn, phải thu ngắn hạn khác… Trong đó, với các khoản phải thu khách hàng, kỳ thu tiền bình quân của Công ty phù hợp với hoạt động kinh doanh và thông lệ ngành.

Trong khi đó, với các khoản trả trước ngắn hạn cho người bán và phải thu ngắn hạn khác (nằm trong cơ cấu các khoản phải thu ngắn hạn), bà Thảo cho biết, đây là các giao dịch cho hoạt động kinh doanh và hoạt động đầu tư. Trong kỳ, Công ty tăng hoạt động mua sắm tài sản cố định, máy móc, thiết bị phục vụ hoạt động kinh doanh của Công ty, nên tỷ lệ phải thu ngắn hạn/doanh thu có chiều hướng tăng lên.

Các khoản phải thu thực chất là đồng vốn mà doanh nghiệp bị đối tác (có thể là khách hàng hoặc nhà cung cấp) chiếm dụng. Việc quản trị các khoản phải thu có một số nguyên tắc giống nhau và khác nhau so với quản trị hàng tồn kho.

Về cơ bản, các doanh nghiệp muốn tối ưu hóa hiệu quả tài chính đều phải tìm cách làm giảm hàng tồn kho và các khoản phải thu trên bảng cân đối kế toán. Song hàng tồn kho nếu giảm thấp quá cũng có thể phát sinh rủi ro về khả năng cung ứng khi các đơn hàng bất ngờ tăng. Trong khi đó, các khoản phải thu rõ ràng hơn theo nguyên tắc càng nhỏ càng tốt, thậm chí không có là tốt nhất.

Tuy nhiên, việc doanh nghiệp không có khoản phải thu nào là điều không tưởng trên thực tế, vì hoạt động kinh tế luôn đi kèm với việc phát sinh công nợ và quy mô, tính chất các khoản phải thu phụ thuộc vào mỗi loại hình kinh doanh khác nhau. Ví dụ, doanh nghiệp kinh doanh bán lẻ thường có tỷ lệ các khoản phải thu thấp do đa phần khách hàng mua lẻ hàng hóa sẽ thanh toán tiền hàng ngay khi mua. Trong khi đó, doanh nghiệp bán buôn dễ bị phát sinh các khoản phải thu cao hơn do để chiều khách hàng, doanh nghiệp thường chấp nhận cho khách hàng nợ tiền hàng trong một khoảng thời gian nào đó.

Thời gian trả chậm dài hay ngắn cũng phụ thuộc vào chính sách bán hàng của từng doanh nghiệp. Trong bối cảnh áp lực cạnh tranh gia tăng, thì doanh nghiệp phải cân nhắc giữa bài toán bán hàng và thu tiền. Nói nôm na là, muốn dễ bán được hàng, doanh nghiệp phải có chính sách thông thoáng hơn cho khách hàng, cụ thể là cho nợ tiền hàng. Điều này cũng có thể làm gia tăng rủi ro phát sinh nợ quá hạn khó đòi, đồng thời làm tăng chi phí tài chính cho doanh nghiệp.

Trao đổi với phóng viên Báo Đầu tư, ông Mã Tuấn Minh Hiển, chuyên viên phân tích tài chính thuộc Công ty Chứng khoán BIDV cho biết, trong quý II/2019, các khoản phải thu của Gemadept tăng khoảng 10,9% so với cùng kỳ, chủ yếu tới từ phải thu của các hãng tàu đang sử dụng dịch vụ bốc xếp của Công ty như K Line, OOCL, GMD Shipping… Ngoài ra, Gemadept còn có một khoản trả trước cho người bán 398 tỷ đồng, tăng 27% so với cùng kỳ, có thể do Công ty đang đầu tư cho Dự án Gemalink và Nam Đình Vũ giai đoạn II.

Theo ông Hiển, thực trạng ngành kinh doanh dịch vụ cảng đang dư thừa nguồn cung, nên để thu hút được một lượng hàng từ các hãng tàu, thì chính sách của doanh nghiệp ngành này cũng phải đủ hấp dẫn để lôi kéo tàu về, trong đó có chính sách cho chậm thanh toán. Với Gemadept, các khoản trả trước cho nhà cung cấp có thể sẽ giảm bớt, khi Dự án Nam Đình Vũ giai đoạn II và Gemalink hoàn thành.

Vòng quay phải thu rất chậm

Trong một chỉ số quan trọng để đo lường chất lượng các khoản phải thu của doanh nghiệp, thì số vòng quay khoản phải thu (hay hệ số quay vòng các khoản phải thu) là một trong những tỷ số tài chính để đánh giá hiệu quả hoạt động của doanh nghiệp. Nó cho biết các khoản phải thu phải quay bao nhiêu vòng trong một kỳ báo cáo nhất định để đạt được doanh thu trong kỳ đó.

Hệ số vòng quay khoản phải thu được tính bằng cách lấy doanh thu thuần chia cho trung bình cộng đầu kỳ và cuối kỳ của giá trị các khoản phải thu. Hệ số này càng lớn chứng tỏ tốc độ thu hồi các khoản phải thu càng cao. Ví dụ, hệ số vòng quay các khoản phải thu của Gemadept trong quý II/2019 là 0,63 lần, có nghĩa là trong một quý (90 ngày), công ty này chưa đi hết một vòng thu hồi nợ.

Trong khi đó, hệ số vòng quay các khoản phải thu của một số doanh nghiệp ngành dịch vụ cảng khác thường ở mặt bằng trên 1,7 đến dưới 2 lần. Ví như, vòng quay của Công ty cổ phần Tập đoàn Tập đoàn Container Việt Nam trong quý II/2019 là 1,82 lần, của Công ty cổ phần Cảng Hải Phòng là 1,78 lần, của Công ty cổ phần Cảng Đồng Nai là 1,96 lần, của Công ty cổ phần Cảng Đà Nẵng là 1,77 lần (Bảng 2).

Các số liệu trên cho thấy, thời gian thu hồi nợ bình quân của các doanh nghiệp này nhanh gấp khoảng 3 lần so với thời gian thu hồi nợ của Gemadept.

Chuyện về khối tài sản “lơ lửng” trên mây

Năm 2015, Công ty cổ phần Khoáng sản Bình Thuận (Binh Thuan Mineral, mã KSA) tăng vốn từ 373 tỷ lên 934 tỷ đồng. Cùng năm này, các khoản phải thu ngắn hạn tăng vọt từ 150 tỷ lên 624 tỷ đồng. Riêng khoản trả trước cho người bán tăng gấp 10 lần, từ 40 tỷ đồng lên 407 tỷ đồng.

Một số gương mặt “người bán” mới xuất hiện trong năm 2015 và sau đó nắm giữ khối lượng lớn tài sản của Binh Thuan Mineral dưới dạng “trả trước cho người bán” ròng rã qua nhiều năm sau đó là Công ty Phú Hòa, Công ty Hạnh Vân, Công ty Bảo Thư, Công ty Ngôi nhà đầu tiên… Qua nhiều năm, Binh Thuan Mineral cũng không thực hiện trích lập dự phòng cho các khoản phải thu này.

Cuối tháng 8/2019, Cơ quan Cảnh sát điều tra Công an TP. Hà Nội đã đề nghị Viện Kiểm soát nhân dân Thành phố truy tố bà Phạm Thị Hinh, nguyên Chủ tịch HĐQT Binh Thuan Mineral và một số đối tượng khác về tội danh “thao túng thị trường chứng khoán”. Cụ thể, sau đợt phát hành cổ phiếu năm 2015, bà Hinh cùng một số người liên quan đã lập nhiều tài khoản chứng khoán và giao dịch chéo giữa các tài khoản này với nhau, nhằm tạo cung cầu ảo đối với cổ phiếu KSA.