Sự thanh lọc bắt buộc

Từ đầu năm đến nay, thị trường chứng khoán sôi động, giá trị giao dịch tăng cao, chỉ số chứng khoán liên tục tiến lên các mức cao mới so với nhiều năm trước. Chẳng hạn, trên HOSE, chỉ số VN-Index hiện vượt ngưỡng 720 điểm, cao nhất trong 9 năm và tăng khoảng 10% so với cuối năm 2016; giá trị giao dịch thường xuyên đạt 4.000 - 5.000 tỷ đồng/phiên, gấp đôi so với bình quân quý IV/2016 và gấp 10 so với bình quân cùng kỳ 4 năm trước.

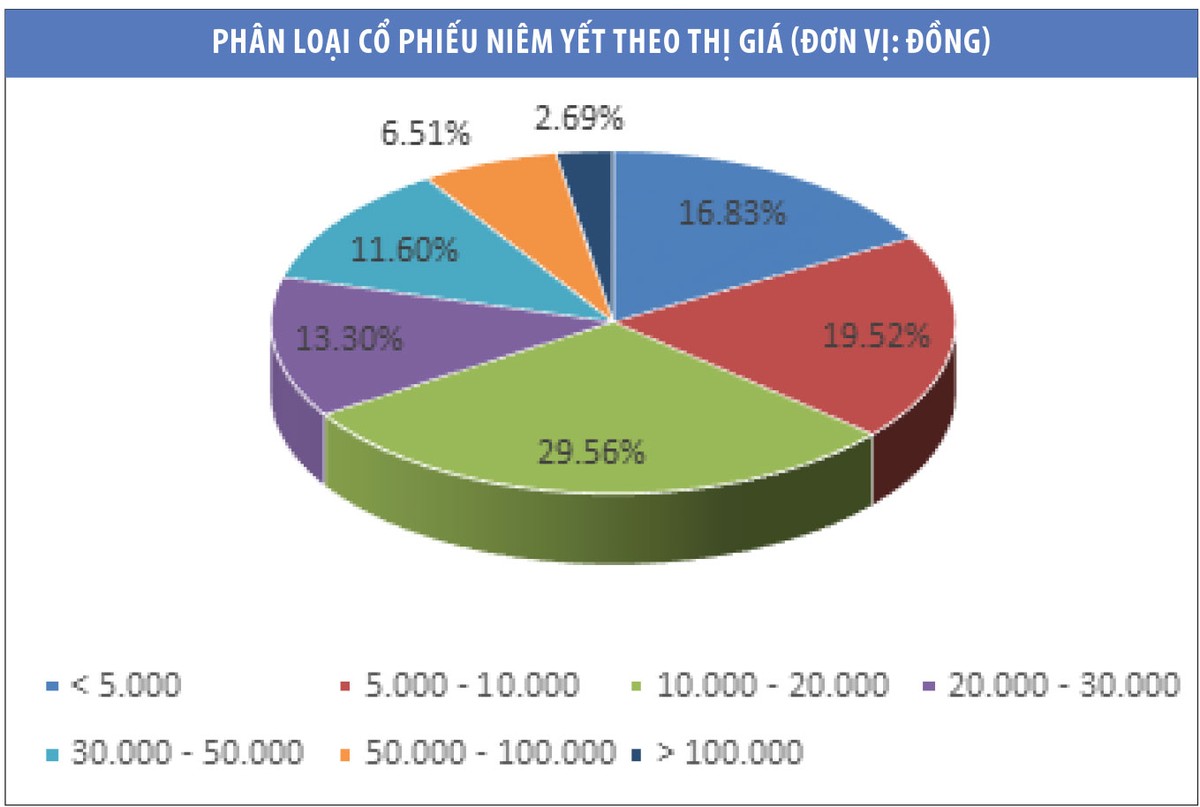

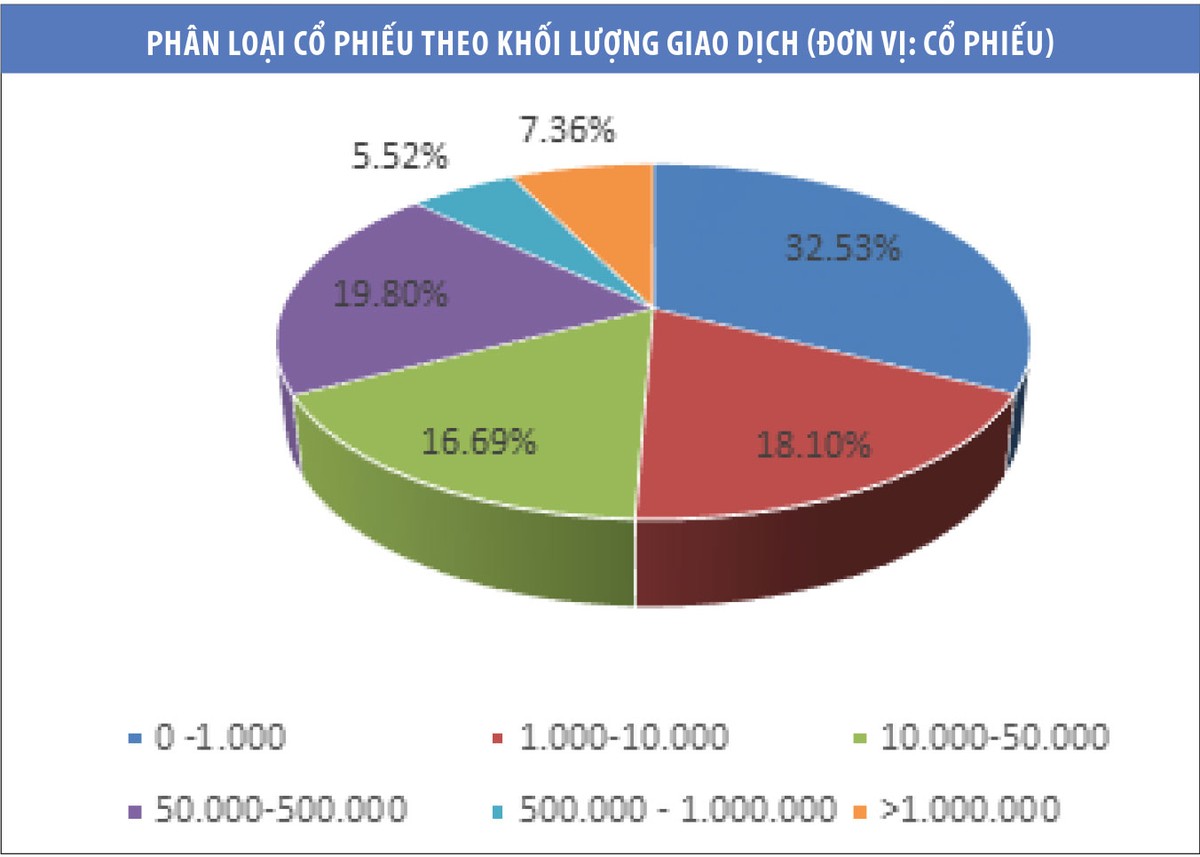

Tuy nhiên, giao dịch chỉ tập trung vào một nhóm nhỏ cổ phiếu. Thống kê cho thấy, trong tổng số hơn 700 công ty niêm yết trên 2 sàn HOSE và HNX, gần 1/3 số cổ phiếu có thanh khoản rất thấp, thậm chí không có giao dịch. Bên cạnh đó, rất nhiều cổ phiếu không tăng giá. Hiện có hơn 36% số cổ phiếu có thị giá dưới mệnh giá, trong đó gần một nửa có giá vài ba ngàn đồng.

Nguyên lý “80/20” của kinh tế học một lần nữa “ứng nghiệm” ở thị trường chứng khoán Việt Nam: “khoảng 20% doanh nghiệp niêm yết chiếm tới 80% vốn hóa và 80% thanh khoản thị trường”.

Nguyên nhân dẫn đến tình trạng nhiều cổ phiếu có thanh khoản thấp, diễn biến giá “ì ạch” chủ yếu là kết quả kinh doanh không tương xứng với quy mô vốn của doanh nghiệp, một bộ phận doanh nghiệp thua lỗ. Theo thống kê, năm 2016, trên HOSE có 6% số doanh nghiệp thua lỗ. Trên HNX, tính riêng quý IV/2016, tỷ lệ doanh nghiệp thua lỗ là 11,3%.

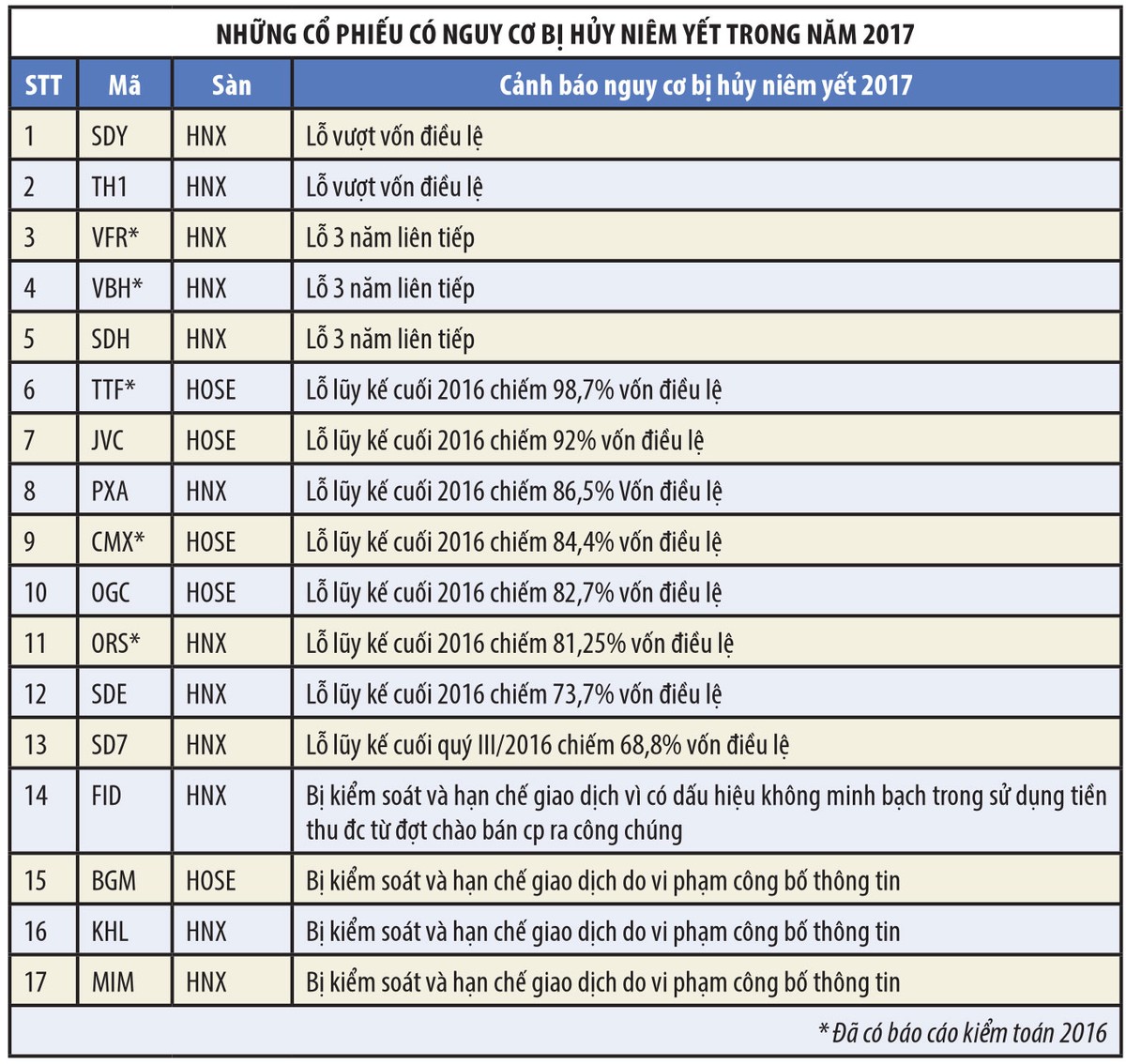

Từ đầu năm 2017 đến nay, có 4 cổ phiếu bị hủy niêm yết bắt buộc do lợi nhuận sau thuế sau kiểm toán âm trong 3 năm liên tiếp và hàng chục cổ phiếu khác đang đứng trước nguy cơ phải rời sàn, chủ yếu do kinh doanh thua lỗ.

Trước đó, trong năm 2016, có 16 cổ phiếu bị hủy niêm yết bắt buộc, nguyên nhân chủ yếu do doanh nghiệp thua lỗ 3 năm liên tiếp (2013 - 2015), lỗ lũy kế vượt vốn điều lệ thực góp vào thời điểm cuối năm 2015, vi phạm công bố thông tin nghiêm trọng. Số cổ phiếu bị hủy niêm yết bắt buộc trong các năm 2013 - 2015 lần lượt là 37 mã, 34 mã, 35 mã.

Lên sàn là một thách thức lớn với doanh nghiệp so với thời “tranh tối tranh sáng” trước đó vì phải chịu sự giám sát chặt chẽ của cơ quan quản lý, sự “mổ xẻ” thường xuyên của nhà đầu tư, phải đáp ứng đầy đủ các nghĩa vụ về quản trị, sổ sách kế toán, công bố thông tin…, nhưng đây là một bước tiến của quan trọng, khẳng định “đẳng cấp” khi doanh nghiệp đáp ứng được một loạt yêu cầu của Sở giao dịch và Ủy ban Chứng khoán Nhà nước. Lên sàn đồng nghĩa phải công khai, minh bạch, nhưng cũng là cơ hội để quảng bá thương hiệu, nâng cao uy tín, tăng khả năng huy động vốn nhằm mở rộng hoạt động sản xuất - kinh doanh…

Việc rơi vào tình cảnh bị hủy niêm yết bắt buộc là một “bước lùi” mà hầu hết doanh nghiệp và cổ đông đều không mong muốn. Tuy vậy, ý kiến chung của các chuyên gia và nhà đầu tư cho rằng, hiện tượng hủy niêm yết là bình thường, thậm chí còn có ý nghĩa tích cực. Sự thanh lọc là cần thiết để hạn chế tình trạng “vàng thau lẫn lộn”, cải thiện chất lượng cổ phiếu niêm yết, chất lượng thị trường, giảm rủi ro và tăng niềm tin cho nhà đầu tư, đồng thời là động lực thúc đẩy doanh nghiệp tự phát triển.

Điểm danh những mã có nguy cơ rời sàn cao

Một số công ty đứng trước nguy cơ bị hủy niêm yết là Công ty cổ phần Vận tải và Thuê tàu (VFR), Công ty cổ phần Điện tử Bình Hòa (VBH), Công ty cổ phần Xây dựng hạ tầng sông Đà (SDH), do lỗ liên tục trong 3 năm 2014 - 2016.

Hai doanh nghiệp khác là Công ty cổ phần Xuất nhập khẩu tổng hợp I Việt Nam (TH1) và Công ty cổ phần Xi măng Sông Đà Yaly (SDY), hiện chưa có báo cáo tài chính kiểm toán năm 2016, nhưng theo báo cáo tự lập quý IV/2016, lỗ lũy kế đều đã vượt vốn điều lệ thực góp tại thời diểm cuối năm 2016.

Với Công ty cổ phần Khai thác và Chế biến khoáng sản Bắc Giang (BGM), ngày 23/3, cổ phiếu BGM bị đưa vào diện tạm ngừng giao dịch do doanh nghiệp thường xuyên vi phạm quy định về công bố thông tin. Cho đến nay, hàng loạt báo cáo của BGM vẫn chưa được công bố như: báo cáo thường niên năm 2015, báo cáo tài chính soát xét bán niên công ty mẹ và hợp nhất năm 2016, báo cáo quản trị công ty 6 tháng và cả năm 2016, giải trình các vấn đề liên quan tới báo cáo tài chính công ty mẹ và hợp nhất quý IV/2016. Nếu không có động thái khắc phục tình trạng trên, ngày buộc rời sàn của BGM không còn xa.

Không ít cổ phiếu “tên tuổi” một thời như JVC của Công ty cổ phần Thiết bị y tế Việt Nhật, OGC của Công ty cổ phần Tập đoàn Đại Dương, hay TTF của Công ty cổ phần Gỗ Trường Thành, có lỗ lũy kế đến cuối năm 2016 chiếm 80 - 90% vốn điều lệ.

Lỗ lũy kế đang chiếm phần lớn vốn điều lệ cũng là tình cảnh tại Công ty cổ phần Chế biến và Xuất nhập khẩu thủy sản Cà Mau (CMX), Công ty cổ phần Kỹ thuật điện Sông Đà (SDE), Công ty cổ phần Sông Đà 7 (SD7), Công ty Chứng khoán Phương Đông (ORS)…

Nếu không nhanh chóng cải thiện kết quả hoạt động doanh trong năm 2017, trước mắt là kỳ soát xét báo cáo 6 tháng đầu năm của kiểm toán đang đến gần, nguy cơ sớm phải rời sàn của các doanh nghiệp có lỗ lũy kế lớn nêu trên là không nhỏ.

Một điểm chung về các doanh nghiệp có nguy cơ bị hủy niêm yết là chất lượng tài sản đang ở mức báo động. Báo cáo tài chính của các doanh nghiệp này thể hiện vay nợ chiếm tỷ trọng cao, khả năng thanh toán yếu kém, khoản phải thu cũng như tồn kho lớn. Đặc biệt, trong các báo cáo năm vừa qua của OGC, JVC, TTF…, kiểm toán đã có nhiều ý kiến ngoại trừ, nhấn mạnh về các khoản mục có nguy cơ ảnh hưởng trọng yếu đến chất lượng báo cáo tài chính.

Trong nhóm các cổ phiếu này, dù phần lớn không có giao dịch thường xuyên hay không có giao dịch, nhưng một số cổ phiếu lại thu hút dòng tiền, khối lượng giao dịch cổ phiếu ở mức cao. Có cổ phiếu bình thường khớp lệnh nhỏ giọt, nhưng trước ngày ngừng giao dịch lại được mua vào mạnh.

Một số nhà đầu tư cho biết, họ mạo hiểm mua vào “bắt đáy” bởi kỳ vọng ngay sau khi hủy niêm yết, doanh nghiệp sẽ đăng ký giao dịch trên UPCoM, bài toán thanh khoản có thể được giải quyết và nếu doanh nghiệp tái cơ cấu, cải tổ hoạt động thành công, giá cổ phiếu có cơ hội phục hồi, tỷ suất lợi nhuận có khi tính bằng “lần”.

Việc nắm giữ cổ phiếu của các doanh nghiệp rơi vào tình trạng nói trên, chờ kết quả khởi sắc là quyết định của mỗi nhà đầu tư và cũng có người thu được thành công nhờ chiến lược này. Tuy nhiên, cần lưu ý, hủy niêm yết gần như là mức cảnh báo cao nhất đến mức độ an toàn, minh bạch về mặt tài chính của doanh nghiệp.

Cơ hội sẽ xuất hiện đối với cổ phiếu có thể đang giao dịch dưới giá trị nội tại, ban lãnh đạo có những nỗ lực cùng biện pháp hiệu quả vực doanh nghiệp khỏi khó khăn. Tuy nhiên, nếu không tìm hiểu kỹ, mua theo trào lưu “đánh bạc”, bất kể công ty làm ăn như thế nào có thể khiến nhà đầu tư trở thành người chịu hậu quả thua lỗ cuối cùng. Những trường hợp “một đi không hẹn ngày trở lại” như KSS, KTB, BAM, PTK… không phải hiếm xảy ra trong thời gian qua.