Để giúp độc giả hiểu rõ hơn về sản phẩm mới này, Đầu tư Chứng khoán xin giới thiệu loạt bài của tác giả Nguyễn Ngọc Thạch, thuộc CTCK SSI.

Hoạt động của ETFs

ETFs là một xu hướng đầu tư mới phát triển mạnh mẽ dần thay thế cách đầu tư truyền thống của nhà đầu tư vào một cổ phiếu hoặc quỹ thông thường. Trong 5 năm gần đây, đã có 81 tỷ USD rút ra khỏi các quỹ truyền thống, trong khi ETFs đã thu hút dòng vốn mới đến 772,2 tỷ USD, theo số liệu của Morningstar và Index Universe.

Hiện nay, đang có đến 1.614 ETFs đang hoạt động, trong đó có 162 ETFs mới trong năm 2013, 102 ETFs trong 2014 (tính tới 7/7/2014) và có đến 900 ETFs đang thành lập, theo số liệu của ETF.com.

Tại Việt Nam, ETF đầu tiên đã ra đời với vốn huy động thành công 9,4 triệu USD cho thấy làn sóng ETFs nội địa đang bắt đầu. Ngoài ETF nội đầu tiên này, thị trường chứng khoán Việt Nam cũng có 2 ETF ngoại của Van Eck và FTSE đang hoạt động, giúp các nhà đầu tư nước ngoài đầu tư gián tiếp vào thị trường chứng khoán Việt Nam và tạo ra những cơ hội đầu cơ cho nhà đầu tư trong nước mỗi khi ETFs thực hiện cơ cấu danh mục. Vậy ETFs thực chất là gì mà tác động mạnh tới thị trường chứng khoán như vậy?

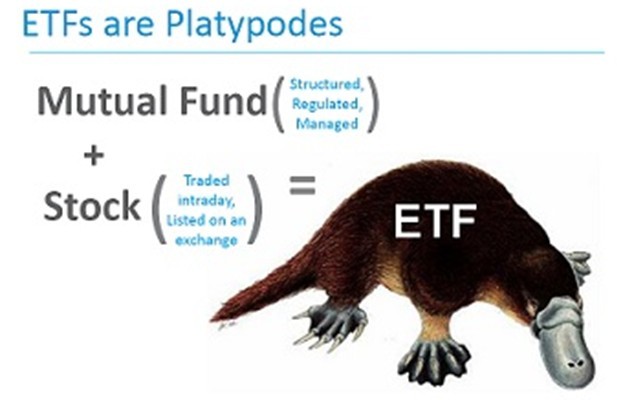

ETFs như là một quỹ đầu tư, được xây dựng và quản lý để mô phỏng một chỉ số, ngành, trái phiếu, hàng hóa, tiền tệ hoặc đánh cược ngược lại với sự biến động của 1 chỉ số tham chiếu (inverse ETF). Tuy nhiên, ETF có nhiều điểm khác với quỹ đầu tư thông thường. Hình ảnh gắng với ETF là con Rái cá, kết hợp giữa quỹ đầu tư thông thường và cổ phiếu.

Với quỹ đầu tư, khi bạn đầu tư vào quỹ, vào cuối ngày giao dịch, quỹ sẽ tính toán giá trị tài sản ròng (NAV) cập nhật theo giá đóng cửa trong ngày và phát hành cho bạn số lượng chứng chỉ tương ứng với số tiền bạn mua. Trong khi đó, ETF hoạt động theo một cách khác:

Thứ nhất, nếu bạn muốn mua ETFs, bạn vẫn đặt lệnh mua trên sàn như cổ phiếu thông thường. Theo cách này, tiền không chuyển đến quỹ, mà chuyển đến nhà đầu tư bán ETFs.

Thứ hai, là cách giao dịch đặc biệt của ETFs dành cho những Nhà tạo lập thị trường (Authorized Participant - AP): Creation/Redemption. Những AP này là những nhà đầu tư lớn, tại Việt Nam quy định là trên 1 tỷ đồng, giao dịch trực tiếp với công ty quản lý quỹ và thị trường, nhằm tìm kiếm cơ hội chênh lệch giá, mà không chịu rủi ro (Arbitrage).

Cụ thể, AP mua trên thị trường những cổ phiếu hoặc tài sản tham chiếu theo tỷ lệ cấu thành nên rổ danh mục cơ sở của ETF (ví dụ như rổ VN30, HNX30), rồi đem rổ cổ phiếu đó hoán đổi với công ty phát hành ETF lấy chứng chỉ quỹ ETF theo NAV của quỹ (ít nhất là 100.000 ccq). AP có thể bán lại ETF này trên sàn giao dịch khi phát hiện ra giá ETF trên sàn giao dịch cao hơn giá trị tài sản ròng (NAV) để hưởng chênh lệch giá.

Ngược lại, AP có thể đổi ccq ETF để lấy một rổ danh mục cổ phiếu hoặc tài sản tham chiếu tại giá tính NAV của quỹ (fair value) để bán lẻ trên sàn giao dịch.

Cơ hội và rủi ro từ ETFs

Thị trường chứng khoán Việt Nam đang tiến lên một tầm cao mới khi quỹ ETF nội đầu tiên niêm yết trên sàn giao dịch HOSE vào ngày 6/10. Các nhà đầu tư nước ngoài rất lão luyện trong đầu tư vào ETFs, do sản phẩm này đã có mặt từ lâu tại các thị trường phát triển, trong khi nhà đầu tư trong nước lần đầu được tiếp cận với loại sản phẩm này, dù thường xuyên giao dịch đón đầu ETFs trong những kỳ cân đối danh mục của 2 quỹ ETFs của nước ngoài đang hoạt động tại Việt Nam là Van Eck và FTSE.

Vậy giao dịch ETF, nhà đầu tư sẽ gặp được những thuận lợi và rủi ro gì?

Cơ hội

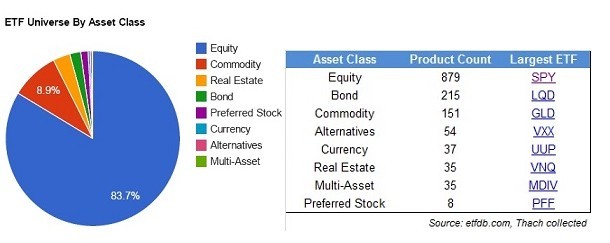

ETFs được phân chia thành nhiều loại theo lớp tài sản để có thể lựa chọn phù hợp với nhà đầu tư và danh mục đầu tư. ETF đầu tư vào cổ phiếu chiếm đến hơn 80% tổng số các loại ETFs đang có mặt trên thế giới.

Bên cạnh đó, ETFs là loại tài sản có thanh khoản cao hơn cổ phiếu và các tài sản khác, do đặc điểm giao dịch: (i) từ chính giao dịch ETF trên sàn thứ cấp và (ii) từ giao dịch tài sản cơ sở với chính nhà phát hành ETF. Hai đặc điểm này kết hợp lại giúp cho ETF thường xuyên tạo ra cơ hội đầu tư chênh lệch giá cho nhà đầu tư và đầu cơ.

Ngoài ra, chi phí hoạt động của ETFs thấp hơn nhiều so với các quỹ đầu tư (0,51% và 0,79%, theo Morningstar Direct), sẽ giúp nhà đầu tư tiết kiệm chi phí hơn so với đầu tư vào quỹ thông thường. Đặc điểm này đến từ hình thức quản lý thụ động của ETFs và giao dịch chủ động của các quỹ khác. Tại Việt Nam, VFMVN30 có mức phí rất thấp như miễn phí phát hành, 0,1% phí thành viên lập quỹ và 0,15% phí giao dịch của lô chứng chỉ quỹ đối với nhà đầu tư.

Mặt khác, ETFs còn có lợi thế về thuế. Tại các thị trường phát triển, thuế đánh trên lợi nhuận từ đầu tư rất cao. Hoạt động Creation/Redemption giúp ETFs ít chi phí về thuế hơn các quỹ đầu tư. Khi các nhà đầu tư rút tiền tại các quỹ đầu tư, nhà quản lý quỹ phải bán tài sản của quỹ để chuyển thành tiền, việc bán này có thể phải đóng thuế lợi tức. Trong khi đó, do ETF giao dịch theo rổ tài sản, nhà quản lý quỹ không phải bán một loại cổ phiếu đơn lẻ nào, vì vậy không tạo ra lợi tức từ đầu tư nên sẽ chịu ít hơn thuế lợi tức.

Hơn nữa, ETFs được giao dịch suốt thời gian giao dịch như các loại cổ phiếu khác, không như các quỹ khác chỉ được giao dịch một lần sau ngày giao dịch sau khi đã xác định được giá đóng cửa cổ phiếu. Nhờ tính chất này, nhà đầu tư có thể dễ dàng mua và bán hoặc sử dụng các công cụ hỗ trợ như lệnh stop loss, limit orders đối với ETF.

Một lợi thế nữa của ETFs là tính minh bạch. Danh mục của ETFs được công bố hằng ngày, khác với tính chất “bí mật” của các quỹ khác khi chỉ công bố vào cuối quý. Nhờ đó, nhà đầu tư dễ dàng biết mình đang sở hữu loại tài sản gì vào bất cứ lúc nào.

Thêm nữa, nhà đầu tư có thể tìm thấy rất nhiều loại ETFs phù hợp với từng chiến lược đầu tư hoặc tại các thị trường khác nhau.

Rủi ro

Dù có nhiều ưu điểm, nhưng ETFs cũng có một số rủi ro mà nhà đầu tư cần chú ý khi đầu tư. Trong đó, rủi ro lớn nhất là rủi ro thị trường, bởi ETF gắn chặt với rổ tài sản cơ sở đầu tư và sẽ biến động cùng chiều với thị trường.

Rủi ro thứ hai lại xuất phát từ lợi thế của loại quỹ này chính là sự đa dạng. Trên thế giới hiện nay có đến 1.500 ETFs đang hoạt động. Chính vì quá nhiều ETFs, nên nhà đầu tư phải đối mặt với việc có quá nhiều chọn lựa trong cùng một lĩnh vực.

Rủi ro thứ ba là rủi ro giao dịch. Giá ETF giao dịch dựa trên cung cầu, do vậy những ETFs có thanh khoản lớn, thì khoảng cách giá sẽ thấp (spread), ngược lại, những ETFs ít thanh khoản sẽ có spread cao, có thể từ 2- 4%, nên sẽ làm giảm lợi nhuận khoản đầu tư hoặc làm tăng chi phí đầu tư khi giao dịch ETFs.

Ngoài ra, phần lớn ETFs đều mô phỏng theo một chỉ số nào đó và giao dịch gần với giá trị tài sản ròng. Nhưng đôi lúc, giá ETF không bám được chỉ số này. Ví dụ khi chiến tranh tại Arab xảy ra, sàn giao dịch Ai Cập đóng cửa trong một thời gian ngắn, Market Vector Egypt ETF (EGPT) vẫn giao dịch và nhà đầu tư đánh cược rằng, khi thị trường Ai Cap mở cửa, mọi thứ sẽ được giải quyết tốt đẹp và khi đó họ đẩy giá ETF này lên cao (premium). Tuy nhiên, khi thị trường chứng khoán Ai Cập mở cửa trở lại, thị trường lại lặng yên và ETF này trở nên quá đắt.

Bên cạnh đó, ETF cũng chịu rủi ro tỷ giá khi chứng chỉ quỹ được niêm yết ở thị trường khác so với tài sản cơ sở. Chứng chỉ ETF được giao dịch ở thị trường nước ngoài, trong khi tài sản cơ sở ở thị trường trong nước. Nếu đồng nội tệ bị mất giá so với ngoại tệ, NAV của ETF sẽ giảm và nhà đầu tư phải gánh chịu mức lỗ này.

(Còn nữa)