Về bản chất, phát hành ESOP là chuyển dịch các khoản mục trong báo cáo tài chính.

Về bản chất, phát hành ESOP là chuyển dịch các khoản mục trong báo cáo tài chính.

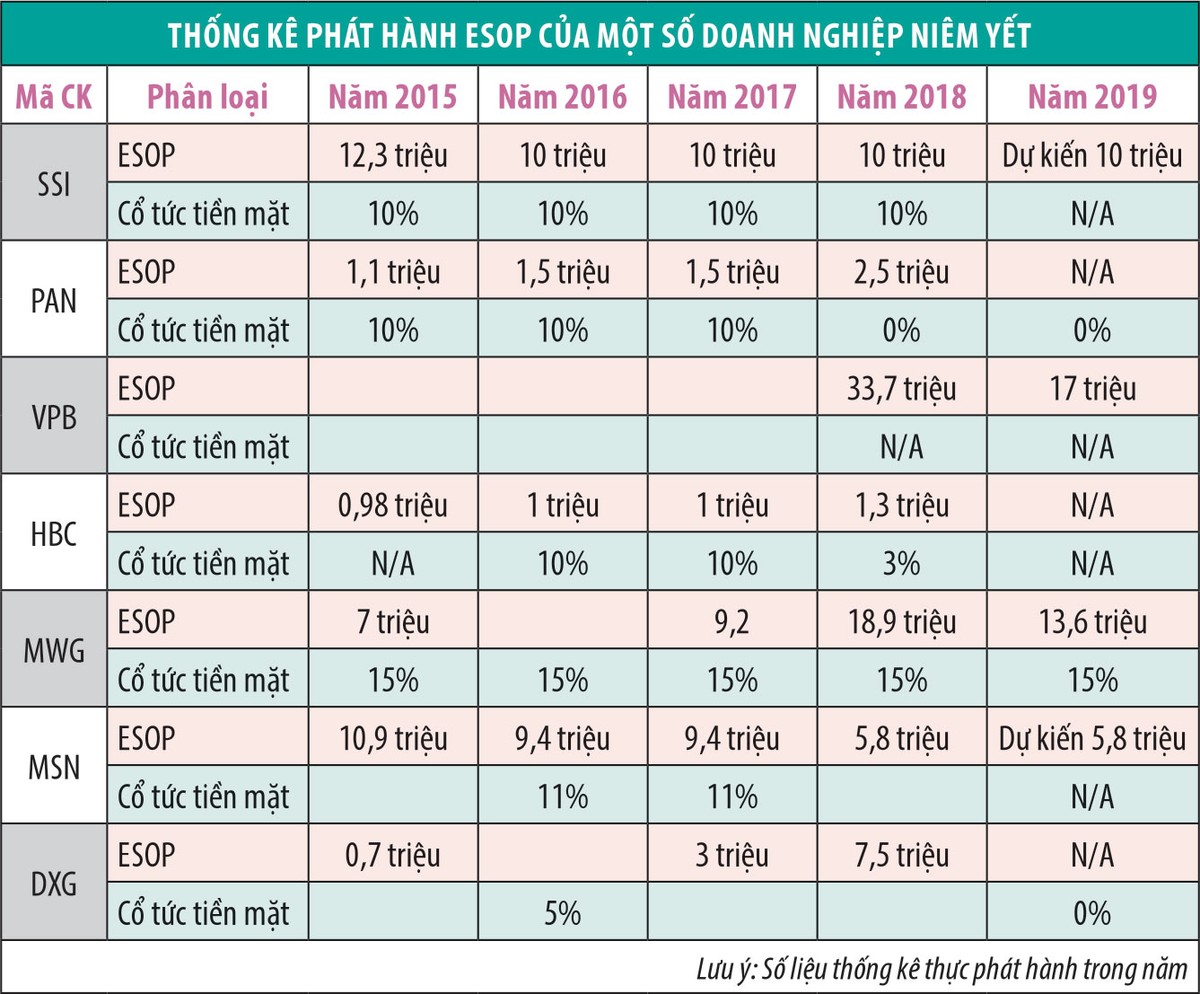

Đại hội đồng cổ đông thường niên 2020 của CTCP Thế giới di động (MWG) mới đây đã thông qua việc phát hành ESOP với tỷ lệ 3%/tổng số cổ phiếu đang lưu hành, tương đương 13,6 triệu cổ phiếu.

Giá phát hành dự kiến thấp nhất là 10.000 đồng/cổ phiếu hoặc 50% giá thị trường. Thời gian phát hành dự kiến trước ngày 31/03/2021.

MWG được biết đến với việc liên tục phát hành ESOP kể từ khi đưa cổ phiếu niêm yết trên HOSE vào tháng 7/2014 đến nay.

Trên thị trường, nhiều doanh nghiệp niêm yết khác cũng duy trì chính sách ESOP đều qua các năm như CTCP Chứng khoán SSI (SSI), CTCP Tập đoàn PAN (PAN), CTCP Tập đoàn Masan (MSN)…

Bên cạnh cổ tức, các công ty niêm yết thực hiện chính sách ESOP như là phần thưởng cho cán bộ, nhân viên sau một năm kinh doanh khởi sắc.

Tuy nhiên, mức giá ưu đãi của ESOP (thường thấp hơn đáng kể so với thị giá) khiến nhiều nhà đầu tư lo ngại việc cổ phiếu bị pha loãng, cũng như tình trạng xung đột lợi ích giữa doanh nghiệp niêm yết và các cổ đông, nhà đầu tư trên thị trường.

Dưới góc độ tài chính, việc phát hành ESOP còn bộc lộ một số điểm yếu khác, có thể ảnh hưởng tới tăng trưởng trong dài hạn của doanh nghiệp.

Theo quy định kế toán Việt Nam hiện hành, nếu doanh nghiệp thưởng tiền mặt sẽ làm giảm lợi nhuận sau thuế, còn nếu phát hành ESOP thì chỉ cần chuyển từ các khoản mục lợi nhuận chưa phân phối, thặng dư cổ phần, quỹ đầu tư phát triển, quỹ khác sang tăng vốn chủ sở hữu. Như vậy, về bản chất, phát hành ESOP là chuyển dịch các khoản mục trong báo cáo tài chính.

Còn theo Chuẩn mực báo cáo tài chính quốc tế (IFRS), khi doanh nghiệp phát hành ESOP sẽ buộc phải ghi nhận chi phí theo từng giai đoạn sát với thời gian gắn liền với kỳ ESOP đó.

Ví dụ, nếu một doanh nghiệp phát hành ESOP với thời gian hạn chế chuyển nhượng là 50% trong năm thứ nhất và 50% còn lại trong năm thứ hai, thì doanh nghiệp phải ghi nhận chi phí của từng khoản ESOP không còn bị giới hạn chuyển nhượng vào cuối năm thứ nhất và cuối năm thứ hai.

Chi phí phát hành ESOP được ghi phụ thuộc vào giá trị hợp lý của cổ phiếu đó tại ngày ESOP được phát hành, thông thường là sử dụng giá thị trường.

Có thể thấy, theo quy định kế toán quốc tế, ESOP là một loại chi phí và khi phát hành, doanh nghiệp sẽ phải ghi nhận giảm lợi nhuận trong kỳ.

Tại Việt Nam, áp dụng điều này sẽ điều chỉnh giảm lợi nhuận của doanh nghiệp, từ đó có thể làm giảm khả năng hoàn thành kế hoạch lợi nhuận đã đề ra. Trong khi đó, doanh nghiệp thường dựa vào việc hoàn thành bao nhiêu phần trăm kế hoạch lợi nhuận là có thể phát hành ESOP, cho dù kế hoạch này thấp hơn kế hoạch trước đó.

Đơn cử, MWG sẽ phát hành ESOP nếu hoàn thành 80% kế hoạch lợi nhuận năm 2020, trong khi kế hoạch lợi nhuận năm 2020 giảm 10% so với năm 2019.

Các năm trước đó, MWG đều hoàn thành vượt kế hoạch: Năm 2016 hoàn thành 113,7%, năm 2017 hoàn thành 100,3%, năm 2018 hoàn thành 110,7% và năm 2019 hoàn thành 107,4%.

Năm 2019, SSI cũng phát hành ESOP dù mới hoàn thành 68,1% kế hoạch lợi nhuận, trong khi 3 năm trước đó đều vượt kế hoạch đề ra: Năm 2016 hoàn thành 111,2%, năm 2017 hoàn thành 132,8%, năm 2018 hoàn thành 100,5%.

Tại PAN, doanh nghiệp này đều vượt kế hoạch lợi nhuận 4 năm gần nhất: Năm 2016 hoàn thành 215,9%, năm 2017 hoàn thành 106%, năm 2018 hoàn thành 136,1% và năm 2019 hoàn thành 116,5%.

Tương tự, DXG năm 2016 hoàn thành 131,3% kế hoạc lợi nhuận cả năm, năm 2017 hoàn thành 155,1%, năm 2018 hoàn thành 161,3% và năm 2019 hoàn thành 157,2%.

Biết rằng vấn đề nào cũng có tính hai mặt và ESOP cũng không là ngoại lệ, nhưng nếu quy định kế toán chặt chẽ hơn thì nhiều doanh nghiệp sẽ khó lạm dụng việc phát hành ESOP, gây ảnh hưởng trực tiếp tới quyền lợi của cổ đông.

Đối với nhà đầu tư dài hạn, việc mua cổ phiếu chủ yếu là để hưởng cổ tức hàng năm. Tuy nhiên, có nhiều doanh nghiệp không chia cổ tức tiền mặt, hoặc chia với tỷ lệ rất thấp, trong khi ESOP vẫn phát hành đều.

Điều này không tạo nên chính sách phân chia lợi nhuận hài hòa bởi vì cổ đông chỉ có một nguồn thu nhập cố định là cổ tức, trong khi lãnh đạo, nhân viên vẫn còn có lương, thưởng và thêm cổ phiếu ESOP để bán đều đặn hàng năm.

Đó là chưa kể, khi cổ phiếu ESOP về gối đầu sẽ tạo áp lực lên thị giá chứng khoán, cũng như cho cổ đông bị pha loãng tỷ lệ sở hữu.

Không thể phủ nhận ESOP hiện tại được xem là công cụ hữu hiệu đối với doanh nghiệp khi vừa giúp doanh nghiệp giữ được người tài, vừa có thể tăng vốn, mà không làm ảnh hưởng tới lợi nhuận doanh nghiệp.

Nhưng để phản ánh hết được bản chất của ESOP thì cần phải tuân theo nguyên tắc kế toán quốc tế. Khi đó, cổ đông và nhà đầu tư sẽ có góc nhìn khách quan hơn, chân thực hơn về tình hình kinh doanh của doanh nghiệp và đó là xu hướng tất yếu trong tương lai khi Việt Nam áp dụng theo IFRS.

Tại “Đề án áp dụng Chuẩn mực Báo cáo tài chính quốc tế (IFRS) tại Việt Nam”, lộ trình áp dụng đã được đưa ra: Từ năm 2019-2021 là giai đoạn chuẩn bị, từ 2022-2025 các doanh nghiệp tự nguyện áp dụng và sau năm 2025 sẽ bắt buộc áp dụng quy định chuẩn quốc tế.